Блог им. KirillSKuznetsov |Сбер и ВТБ неплохо отчитались за 9 месяцев по РСБУ

- 08 октября 2021, 12:13

- |

Посмотрели отчет Сбера за 9 месяцев по РСБУ — в целом хороший отчет:

— Чистая прибыль выросла на 67.4% г/г или, если не учитывать эффект низкой базы +40.8% к 2019 году, что все равно достаточно много

— Чистый процентный доход +12.1% г/г

— Чистый комиссионный доход +16.1% г/г

— Операционные расходы выросли только на 2.5% г/г

— Совокупный кредитный портфель достиг 26.1 трлн рублей (+11.5% г/г)

— При этом рентабельность капитала значительно выросла с 15.8% в 2020 году (22.0% в 2019 г) до 25.5% в 2021 году.

+ Сбер продолжает увеличивать и так лидирующую долю на РФ рынке.

Исходя из хорошего отчета за 9 месяцев по РСБУ можно предположить, что результаты за второе полугодие по МСФО будут не хуже результатов за первое, тогда дивидендная доходность за 2021 год по консервативной оценке может составить 7.9% к текущей цене.

P/E LTM: 7.1х против целевого 7.4х

ВТБ тоже неплохо отчитался за 9 месяцев по РСБУ:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. KirillSKuznetsov |Несмотря на нашу нелюбовь к госам, ВТБ в моменте кажется привлекательным

- 22 июля 2021, 15:09

- |

Дата инициации: 22.07.2021

ВТБ по мультипликатору P/B стоит в 2 раза дешевле Сбера, по прогнозному мультипликатору имеет потенциал роста 58%, прогнозная дивидендная доходность в 2022 году >11%, ожидаемый рост чистой прибыли в 2021 к доковидному 2019 году +29%. Хороший момент для входа, так как цена на акции ВТБ на 14.2% ниже максимумов за 3 года, в то время как Сбер и Тинькофф находятся вблизи своих хаев.

Банк ВТБ – горячо обсуждаемая в российском инвест-сообществе компания. Наша задача – без предвзятости оценить справедливую стоимость акций и их потенциал роста.

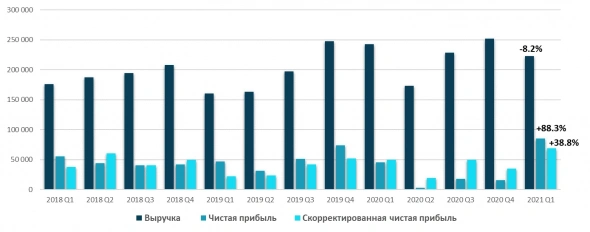

Выручка и скорректированная чистая прибыль компании растут медленно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс