Блог им. InvestHero |В какие моменты лучше начинать инвестировать

- 31 января 2022, 10:12

- |

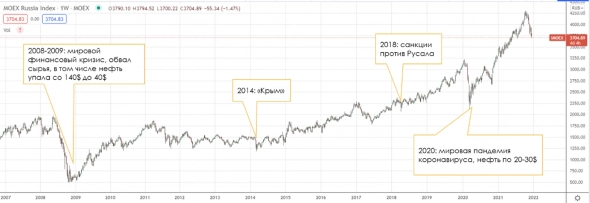

Глобально, лучше заходить на панике, чем на эйфории. Но на панике можно зайти слишком рано (в начале коррекции), и потом слишком рано закрыть позиции (в убыток на дне рынка).

Чтобы удержаться в рынке и не закрыть позиции в убыток вблизи от дна, нужно грамотно управлять риском в своем портфеле. На высокой волатильности разумно оставлять часть фундаментально недооцененных акций в портфеле, но не сидеть в лонгах на 100%, чтобы была гибкость.

Факторы риска прямо сейчас для российского рынка

- В США коррекция еще не закончилась – потому что S&P за последние 15 лет на коррекциях, которые были больше 10%, падал либо на 10-12%, либо на 20%. Сейчас перед коррекцией была экстремальная накачка рынков ликвидностью, а впереди обратный процесс + замедление темпов роста экономики, поэтому разумнее ждать -20% (-12% уже случились).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

Блог им. InvestHero |Плохой PMI = хорошие новости?

- 25 января 2022, 13:24

- |

В мире продолжают развиваться тенденции, о которых мы с вами говорили:

— в США и Китае замедлился эк. рост. Скоро в США будет ещё медленнее, и в Европе закончится период ускоренного роста;

— в США макро статистика стала хуже, PMI вышли вчера сильно ниже ожиданий, и заявки на пособия идут также выше ожиданий.

Локально это приводит к тому, что сначала рынок США распродавался на ожиданиях повышения % ставок и ухода QE, но вчера попробовал отскочить (т.к. слабое макро дает ФРС аргументы не так агрессивно ужесточать политику).

В США вчера сработала логика «плохие новости = больше поддержки». Но когда станет ясно, что экономика в плохой форме надолго, я думаю рынки распродадутся снова.

В то же время:

— котировки нефти приостановили рост (в марте-апреле ОПЕК ждет большой профицит предложения, так что это очень логично)

— акции банков США обвалились (вот Думыч тоже об этом писал) — и мы 19 января предупреждали, что лонг банков это ошибка и шортили;

( Читать дальше )

Блог им. InvestHero |Сектора с высокой интенсивностью труда под давлением

- 25 января 2022, 10:48

- |

Стремительное восстановление глобальной экономики на фоне массивных стимулирующих мер и постепенное снятие карантинных ограничений способствовали взрывному росту спроса на товары и услуги. Чрезмерный спрос подтолкнул цены вверх на конечные товары, за которым последовало увеличение предложения. Однако мир базовых материалов (медь, никель, сталь) и продуктов питания (соя, пшеница, рис и так далее), из которых состоят конечные товары, был не готов к этому, что привело к резкому снижению запасов, а как следствие, это только подтолкнуло общий уровень цен вверх. Реальные доходы населения стали снижаться, и нелегкий рынок труда вынуждает бороться за сотрудников через повышение заработных плат. В связи с этим мы решили разобраться, какие сектора могут быть под давлением из-за ускорения инфляции издержек.

В статье мы рассмотрим, что:

- цены выросли, а реальные доходы — нет;

- повышение заработных плат и борьба за сотрудников — это угроза росту прибылей;

- сектора с высокой интенсивностью труда под давлением.

( Читать дальше )

Блог им. InvestHero |Рынок игр консолидируется: Microsoft против Sony

- 24 января 2022, 10:26

- |

В сегодняшней статье мы расскажем:

- зачем Microsoft понадобился издатель игр;

- как сделка может повлиять на игроков;

- причем тут Sony.

Microsoft покупает Activision Blizzard

Совсем недавно обе компании объявили о том, что Microsoft купит одного из лидеров в игровой индустрии — Activision Blizzard.

Microsoft готова заплатить за Activision Blizzard $68,7 млрд или $95/акцию. Сделка будет полностью совершена в виде денежных средств. На данный момент сделка одобрена обоими советами директоров и ждёт дальнейшего одобрения акционерами компаний и антимонопольной службы.

Ожидается, что сделка будет завершена в 2023 году.

Игровой рынок консолидируется

2022 год уже на старте стал значимым для игровой индустрии. Если сделка с Microsoft состоится, то это станет самой крупной покупкой в мире геймдева за всю историю.

( Читать дальше )

Блог им. InvestHero |Инвестдома ставят на банки в 2022 году: оправдана ли ставка?

- 20 января 2022, 10:37

- |

Сезон отчетности в США по традиции открыли банки, и уже практически основной костяк финансового мира в США отчитался о прошедшем финансовом квартале. С одной стороны, прибыли банков снижаются в годовом отношении на фоне ускорения темпа роста операционных издержек, а с другой стороны, банки — это основные бенефициары роста процентных ставок. Ситуация не так проста, поэтому мы решили разобраться, оправдана ли ставка крупных инвестдомов на рост стоимости банков в 2022 году?

В статье мы рассмотрим, что:

- в пользу роста банков говорит только поднятие ставки;

- затраты на персонал будут давить на рост чистой прибыли банков;

- рекордные комиссионные доходы могут и не повториться в будущем;

- спред между длинными ставками и короткими ставками будет падать. Это негатив для заработка банка.

Управляющие уверены, что банки заперформят в 2022 году

Согласно различным обзорам на фондовый рынок в 2022 году от управляющих компаний, наиболее перспективным сектором в уже наступившем году станет финансовый сектор, отыгрывая положительный фактор в лице поднятия ставки. С этим также солидарны управляющие фондов. Большинство мировых управляющих смотрят положительно на банки в 2022 году. Однако больше доводов в пользу роста банковского сектора сложно найти, и мы уверены, что букет из негативных факторов перевесит положительный эффект от роста ставок. Какие негативные факторы? Об этом дальше.

( Читать дальше )

Блог им. InvestHero |Почему Магнит при Галицком был компанией роста, а сейчас нет

- 17 января 2022, 17:53

- |

Сейчас Магнит является продовольственной сетью федерального масштаба и насчитывает около 25 тыс. магазинов (с учетом покупки Дикси) по всей России. Но так было не всегда. В конце 90-х – начале 2000-xкомпания еще не была известна по всей стране и только начинала активно развиваться своим лидером Сергеем Галицким.

В статье посмотрим на историю развития Магнита, почему при Галицком это была компания роста, а сейчас нет, и как обстоят дела с бизнесом сейчас.

Сергей Галицкий за 24 года ни разу не завтракал в выходные дома – история Магнита при основателе

Сергей Галицкий учился в Кубанском государственном университете. В студенческие годы будущий бизнесмен подрабатывал грузчиком. Но уже на втором курсе в 1989 году он устроился на работу в один из коммерческих банков в Краснодаре. Его приняли на должность заместителя управляющего благодаря публикациям в научном журнале. Работа в банке продлилась до 1994 г. Далее Сергей Галицкий, в возрасте 27 лет, начал заниматься бизнесом.

( Читать дальше )

Блог им. InvestHero |Не все верят в диверсификацию. Почему она так важна?

- 17 января 2022, 14:35

- |

«Не надо класть все яйца в одну корзину» — это одна из основополагающих мантр на фондовом рынке, которую должен повторять себе инвестор каждый раз при выборе активов для покупки. Однако зачастую на практике этим принципом серьезно пренебрегают даже опытные инвесторы. Например, Уоррен Баффетт, его правая рука — Чарльз Мангер, известный управляющий, который предрек кризис ипотечного кредитования, Майкл Бьюрри и другие либо акцентируют внимание на конкретной области инвестирования (технологии, банки, добыча и т.д.), либо на конкретной компании, отводя ей определяющий вес в портфеле. Мы решили более детально взглянуть на тему диверсификации и рассказать, почему она так важна.

В посте мы расскажем, что:

- диверсификация — это главный принцип инвестирования;

- важно иметь экспозицию на различные отрасли;

- большие деньги не всегда следуют стратегии диверсификации.

Главный принцип инвестирования — наращивай диверсификацию

Что такое диверсификация? Если просто, то это стратегия управления портфелем с экспозицией на различные отрасли (финансы, добыча, технологии, недвижимость и так далее) и классы активов (акции, облигации, биржевые фонды, валюта и так далее).

( Читать дальше )

Блог им. InvestHero |Экскурс в историю: почему Газпром раньше мало платил

- 17 января 2022, 12:48

- |

Почему Газпром 7 лет был «никому не нужен» и его акции находились в боковике? Бытуют разные версии: это из-за того, что дивидендная политика компании подразумевала выплаты из прибыли по РСБУ (нет), была сложная структура дочерних компаний (нет`) и проблемы с денежным потоком (в первую очередь), в результате чего было непонятно, сколько денег из заработанных компанией будет получено акционерами.

На графике четко видно эти «потерянные годы» для акционеров компании. Рублевая нефть, от которой зависят цены на газ в долгосрочных контрактах, была в боковике, но ведь компания зарабатывала. Четко видна разница между Газпромом и Лукойлом – обе компании зависели от цен на нефть, но в случае Лукойла действовали прозрачная дивидендная политика, байбек и прозрачная инвестиционная программа. Сравниваем именно с Лукойлом, поскольку это сопоставимые по ликвидности компании, обе входят в индекс Мосбиржи с почти 15% весом.

( Читать дальше )

Блог им. InvestHero |Компании снижают гайденсы: турбулентность на радаре

- 17 января 2022, 11:13

- |

Время неумолимо несется вперед и на дворе уже середина января 2022 года, а это значит, что начался сезон отчетностей в США. Мы решили не изменять начатой традиции и разобраться, что ожидать от сезона отчетности сейчас и как будет реагировать фондовый рынок на снижение ожиданий менеджмента в условиях сворачивания процедуры экстренного стимулирования, замедления экономики, а также роста ставок по 10-летним облигациям.

В статье мы рассмотрим, что:

- объем негативных гайденсов превысил число позитивных ожиданий;

- изъятие ликвидности идеально совпало с замедлением результатов;

- можно подготовиться к турбулентности путем диверсификации.

Объем негативных гайденсов превысил число позитивных ожиданий

Согласно данным аналитического агентства FactSet, компании осторожно отнеслись к публикациям ожиданий на 4 кв. 2021 года, и только 93 холдинга, входящих в индекс S&P 500, против среднего уровня в 100 компаний дали свой прогноз относительно будущего роста. Что примечательно, объем негативных прогнозов компаний превысил число позитивных ожиданий менеджмента впервые со 2 кв. 2020 года на фоне ускорения инфляции издержек и замедления экономики. Обычно компании исторически занижали свои ожидания по будущему темпу роста, а также не было видимой корреляции динамики индекса широкого рынка и роста негативных ожиданий. Однако сейчас это важно.

( Читать дальше )

Блог им. InvestHero |Беспилотное такси Яндекса может быть запущено в феврале

- 14 января 2022, 11:17

- |

В статье рассмотрим:

- как выглядят и функционируют беспилотные такси Яндекса;

- в каком формате будет действовать тестирование беспилотников и как можно будет поучаствовать в этом;

- как мы оцениваем беспилотники в справедливой стоимости акций Яндекса.

Яндекс входит в ряд крупнейших мировых компаний по разработке самоуправляемых авто

По оценкам Morgan Stanley, Яндекс находится на третьем месте по количеству миль, которые машины проехали на дорогах общественного пользования. Лидером рынка является американская компания Waymo. По данным Morgan Stanley, Яндекс отстает от лидера по общему количеству пройденных миль на три года. Количество машин и сотрудников беспилотного направления Яндекса составляет четверть от базы машин и сотрудников Waymo.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс