Блог им. InvestHero |Повышение ставки +75 б.п. — это жестко

- 27 октября 2021, 14:20

- |

В пятницу 22 октября Банк России удивил консенсус и повысил ставку на 75 б.п. с 6,75 до 7,5%. При этом сохранился ястребиный сигнал. Нам о таком шаге говорил один индикатор, но логика отказывалась в него верить. Поэтому мы удивились тоже.

Это заседание было опорным. На опорных заседаниях ЦБ представляет свой среднесрочный прогноз по разным экономическим показателям. Предыдущий прогноз был представлен на заседании 23 июля.

Сегодня мы посмотрим, что изменилось за эти 3 месяца. Узнаем о причинах этих изменений. О том, что нас может ждать в будущем. И попробуем разобраться с тем, когда можно покупать длинные ОФЗ.

Что изменилось в прогнозах?

Начнем с главного.

- Средняя ключевая ставка в 2022 году повышена до 7,3-8,3% с 6,0-7,0% в июле. Это существенное повышение, которое показывает, что ставка может быть выше 8,5% в 2022 году. Но мы не ждем, что она будет выше 8,5%.

- Средняя ключевая ставка с 25 октября и до конца 2021 года — 7,5-7,7%. Этот диапазон говорит нам о том, что +100 б.п. на следующем заседании 17 декабря не исключено. Т.е. мы можем увидеть уже в декабре ставку 8,5%. А могут оставить на 7,5%.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Блог им. InvestHero |Новые облигации Самолета

- 18 августа 2021, 11:18

- |

Скоро, один из ведущих девелоперов России, проведет сбор заявок на новый выпуск облигаций. Речь идет про Самолет.

ГК Самолет — девелопер, который на 1 августа 2021 занимает в России:

- 4 место по объему текущего строительства – 2.2 млн кв. м.

- 10 место по объему ввода – 146 тыс. кв. м.

- 6 место по скорости строительства – 758 дней / дом

Во второй половине августа Самолет будет собирать заявки на новый выпуск облигаций – Самолет БО-П10.

Параметры выпуска:

- Объем – 10 млрд руб.

- Срок – 3 года (дюрация 2.7)

- Купонный период – 91 день

- Компания имеет два рейтинга от национальных агентств: от Эксперта РА ruA- и от АКРА А-(RU).

- Ориентир доходности: премия не выше 300 бп к кривой ОФЗ на сроке 3 года

Операционные результаты за 1п21 получились сильными:

- Новые продажи в метрах выросли на 29% г/г до 293.5 тыс. кв. м.

- Новые продажи в рублях выросли на 78% г/г до 45 млрд руб.

- Количество контрактов выросло на 49% г/г до 7 342 шт.

- Средняя цена квадрата выросла на 38% г/г до 153 311 руб.

( Читать дальше )

Блог им. InvestHero |Куда краткосрочно припарковать cash

- 20 июля 2021, 13:43

- |

Сейчас на рынках преобладает неопределенность и повышенная волатильность, которую создают разные факторы: замедление восстановления экономики США и Китая, ротация из акций стоимости в акции роста, укрепление доллара, слухи об обсуждении сокращения QE, штамм «дельта плюс», споры о «временном» характере инфляции и др.

По этим причинам, актуальный вопрос, который сегодня есть в голове у каждого инвестора:«Куда краткосрочно припарковать кэш, пока на рынках высокая волатильность?»

На этот вопрос мы ответим сегодня. В статье будут рассмотрены только рыночные варианты, информации о «копилках» в различных банках и ставках по депозитам тут не будет, хотя это тоже один из вариантов для консервативных инвесторов, про который не стоит забывать.

Summary

Инструменты для краткосрочной парковки денег на рынке:

- ОФЗ-ПК / короткие ОФЗ-ПД (дюрация до года)

- Короткие ликвидные корпоративные бонды (дюрация до 3-ех лет)

- Корпоративные бонды с погашением/офертой через 2-3 мес.

- Облигационные ETF от Finex

- Короткие евробонды пониженного номинала (для парковки $)

( Читать дальше )

Блог им. InvestHero |Итоги заседания ЦБ — что ждать дальше?

- 24 июня 2021, 13:16

- |

11 июня состоялось заседание Совета директоров Банка России, на котором было принято решение о повышении ключевой ставки на 50 б.п. с 5,0 до 5,5%. На пресс-конференции Эльвира Набиуллина сказала, что Совет директоров обсуждал повышение сразу на 100 б.п. (1%), но решил не повышать так сильно, чтобы дать экономике адаптироваться. Учитывая такие дискуссии на прошедшем заседании, ждем повышения ставки в июле на 50 б.п.

В посте посмотрим:

- что нового появилось в пресс-релизе по итогам заседания;

- как отреагировали ОФЗ на повышение ставки;

- на вероятное будущее ключевой ставки;

- на предпочтительную дюрацию корпоративных облигаций.

Что нового было сказано

- Инфляция начнет снижаться осенью. По итогам 2021 будет выше апрельского прогноза Банка 4,7-5,2%. Возвращение к цели 4% прогнозируют во 2п22 (ранее — в середине 2022). В середине июня годовая инфляция составила 6,2%. По итогам июня прогнозируется 6,3% г/г.

- Возвращение к докризисному ВВП состоится уже во 2 кв. 21 (ранее — во 2п21). В 1 кв. 21 сокращение ВВП составило -0,7% г/г, во 2 кв. 21 ожидается +3,5-4,0% г/г и по итогам полного 2021 прогнозируется 3,8% г/г.

( Читать дальше )

Блог им. InvestHero |Ключевая ставка против инфляции

- 24 мая 2021, 10:56

- |

Для этого мы посмотрим на:

- причины инфляции;

- доходы и расходы населения.

Причины инфляции

Я выделил 4 основных причины ускорения инфляции в России.

1. Рост мировых цен на сырье и продовольствие из-за дефицита предложения.

Мировые цены на сырьевые активы и продовольствие растут. Основная причина — это высокий спрос и нехватка предложения, которое пока что не может догнать спрос, т.к. сохраняются проблемы в производственных и логистических цепочках.

Как изменились цены на сырьевые товары за последние 12 месяцев:

- древесина — 265%

- нефть (West Texas) — 210%

- бензин — 172%

- нефть (Brent) — 163%

- мазут — 107%

- кукуруза — 84%

- медь — 83%

- соя — 82%

- серебро — 65%

- сахар — 59%

- хлопок — 54%

- природный газ — 43%

- платина — 42%

- палладий — 32%

- пшеница и кофе — 13%

( Читать дальше )

Блог им. InvestHero |Инфляция выше ожиданий — приплыли?

- 12 мая 2021, 18:23

- |

Сегодняшняя статистика по инфляции в США (+0,9% за месяц и +4,2% г/г) навела шуму, и многие комментаторы написали: «Вот, я же говорил, инфляция разгоняется». Стоит ли сейчас обращать на нее внимание и бояться?

1) Я думаю, что в целом ставка на рост инфляции, доходностей Treasuries уже сделана инвесторами, и ряд фондов шортят акции роста, «техи», покупая выигрывающие от инфляции бумаги. Об этом говорят данные Goldman Sachs: их клиенты шортили под сегодняшнюю статистику ещё с прошлой недели, поэтому в общем-то Amazon, Microsoft, Tesla и другие уже прилично упали до сегодняшних цифр.

2) В течение всего лета инфляция останется повышенной, и. скорее всего, этот факт с ростом US Treasuries 10-y доходности до 1,9-2% будет мешать «техам». Но конкретно сейчас бросаться все продавать, на мой взгляд, опрометчиво — игра уже сделана до вас, и дальше рынок хочет понять реакцию ФРС.

… а ФРС, скорее всего, подождет и не будет поднимать ставки (т.к. 1 раз инфляция это не так страшно — им важна инфляция через год).

( Читать дальше )

Блог им. InvestHero |Что происходит на рынке облигаций?

- 15 апреля 2021, 12:21

- |

Инвесторы, добрый день!

Сегодня предлагаем вам взглянуть на то, что сейчас происходит на долговом рынке и ответить на вопрос «А уже можно покупать?».

Для этого мы посмотрим:

- что происходит на рынке ОФЗ;

- что происходит на рынке корпоративных облигаций.

В конце статьи вас ждет полезный совет.

Что происходит на рынке ОФЗ

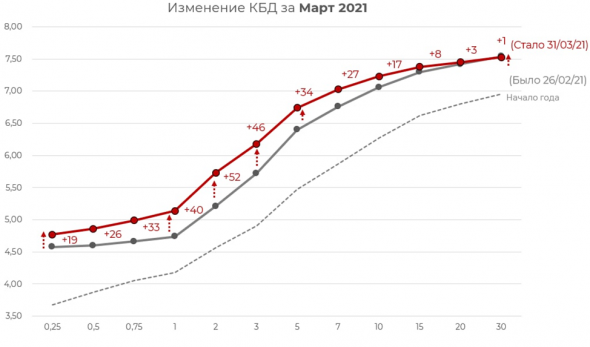

Доходности на рынке ОФЗ в марте вдоль всей кривой выросли от 1 до 52 бп, а цены снизились, т.к. при росте доходности облигации падает её цена.

Источник: Bonds Lab

Какие есть причины для роста доходности:

1. Рост инфляции. В марте инфляция ускорилась до 5,8% г/г, и это ещё не экстремум.

2. Обострение геополитических рисков, которое привело к распродажам со стороны нерезидентов. В марте чистый отток средств со стороны нерезидентов составил 125 млрд руб. ($1,7 млрд). Доля иностранных инвесторов в ОФЗ на 1 апреля 20,2% vs 22,7% на 1 марта и 32,2% на 1 января 2020. Кстати, на этом фоне на прошедшей неделе был отток из иностранных фондов, которые инвестируют в российские акции в размере $10 млн (а на неделе до этого был приток $20 млн).

( Читать дальше )

Блог им. InvestHero |Что будет с премией за риск в облигациях?

- 19 ноября 2020, 10:55

- |

На первый взгляд может показаться, что такое радужное будущее должно способствовать сужению спредов между доходностью корпоративных облигаций и ОФЗ, ведь премия за кредитный риск при улучшении финансового состояния компании уменьшается.

Но мы видим несколько факторов, которые утверждают обратное.

В этой статье предлагаем вам порассуждать:

- что будет с ключевой ставкой ЦБ на ближайшем заседании;

- что будет с доходностями на рынке fixed income;

- как это отразится на кредитных спредах в субфедеральных и корпоративных выпусках.

Что будет с ключевой ставкой

Первое, на что надо ответить – какова судьба ключевой ставки ЦБ РФ на ближайшем заседании в декабре?

Мнение консенсуса разделилось. На наш взгляд снижение ставки на декабрьском заседании маловероятно, и Банк сохранит ключевую ставку на текущем уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс