Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Plasma.

- 11 января 2024, 17:22

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Plasma — это ряд решений для масштабирования блокчейна, которые позволяют хранить все данные и вычисления, за исключением депозитов, снятия средств и корней Меркла, вне блокчейна. Это позволяет добиться очень большого прироста масштабируемости, который не зависит от доступности данных на блокчейне. Плазма была впервые изобретена в 2017 году, а в 2018 году появилось множество ее вариаций, в частности, Minimal Viable Plasma, Plasma Cash, Plasma Cashflow и Plasma Prime. К сожалению, с тех пор Plasma в значительной степени вытеснена роллапами по причинам, связанным в первую очередь с (i) большими затратами на хранение данных на стороне клиента и (ii) фундаментальными ограничениями Plasma, которые не позволяют применить ее за пределами платежей.

Появление доказательств достоверности (они же ZK-SNARK) дает нам повод переосмыслить это решение.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про будущее Сross-Сhain Мостов.

- 10 января 2024, 17:09

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Будущее кросс-чейна базируется на inent-based (на намерениях) основе, при этом ценность концентрируется у solvers (решатели, субъекты или механизмы, отвечающие за упрощение и оптимизацию процессов передачи и обмена активами между различными блокчейнами).

Мы хотим начать с категоризации мостов, что даст нам модель мышления для остальной части раздела. Один из способов категоризировать архитектуру мостов — это разделение на token bridges vs liquidity network (сети ликвидности).

Мосты, которые блокируют (или сжигают) токены на исходной сети и создают обернутые версии на целевой сети, считаются token bridges. Большинство примеров здесь — это публичные канонические мосты сетей, такие как IBC или мосты rollup, однако также существуют некоторые (потенциально) коммерческие сторонние token bridges, такие как LayerZero omnichain tokens, LayerZero Aptos, Wormhole Portal и т.д.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Soulbound Token.

- 09 января 2024, 17:25

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Основные концепции web3 взорвали умы многих энтузиастов, предложив радикально иную, децентрализованную систему за короткий промежуток времени. Зарождение смарт-контрактов, механизмов консенсуса — всё это послужило основам свободного цифрового ландшафта.

Уровень свежих инноваций, решений поразил воображение многих и послужил революционным сдвигом парадигмы, однако до определённого момента одна критически важная область была слаборазвита. Речь идёт о собственном механизме идентификации в web3.

Большая значимость крипто-индустрии для многих заключается в аспектах анонимности, но есть и другая сторона. Если децентрализация подразумевает собой свободу и безопасность в теории, то надёжным способом будет идентифицировать человека? Но в правильном ли направлении мы двигаемся или всё это выставляет для нас рамки, возможные Social-Credits?

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про войны L1: Solana и другие.

- 08 января 2024, 17:03

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

В то время как экосистема Ethereum движется по пути к роллапам, а новые проекты вроде Celestia, EigenDA и Avail стремятся это расширить, архитектура монолита/интеграции ещё не отжила своё. Если кто-то так думал, последние несколько месяцев активности Solana и, более недавно, сетей Cosmos должны положить этому конец. Несколько уникальных L1 стоят того, чтобы следить за ними.

Monad: L1 на базе EVM, Monad стремится значительно увеличить пропускную способность EVM за счёт параллелизации и других улучшений. Monad работает над оптимизациями в 4 областях:

- MonadBFT: производное от Hotstuff, MonadBFT — это высокопроизводительный механизм консенсуса с временем слота в 1 секунду и окончательностью за один слот.

- Deferred Execution (oтложенное выполнение): В Monad выполнение отделено от консенсуса. Это позволяет значительно увеличить пропускную способность, так как консенсус может определять порядок транзакций перед их выполнением.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Lending-protocols.

- 05 января 2024, 17:23

- |

Стоит сказать, что на данный момент кредитование и заимствования возможно через DeFi протоколы (в частности, Compound или Aave) или через компании CeFi (BlockFi).

Например компания, BlockFi предоставляет депонированные активы либо институциональным игрокам, таким как маркет-мейкеры или хедж-фонды, либо другим пользователям своей платформы.

И хотя данная модель работает вполне сносно, она нарушает один из главных принципов триады принципов криптовалюты- децентрализации.

Кредитование и заимствование в DeFi

DeFi лендинг позволяет пользователям стать кредиторами или заемщиками абсолютно децентрализованно, при этом сохраняя власть над своими активами.

В основе кредитования DeFi лежат смарт-контракты, работающие на открытых блокчейнах, преимущественно Ethereum.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про стратегию DCA для крипто-портфеля.

- 04 января 2024, 15:56

- |

Вступление

Усреднение стоимости в долларах (DCA) стало ключевой стратегией для инвесторов, ориентирующихся в непредсказуемой сфере цифровых активов. Этот подход предполагает регулярное инвестирование фиксированной суммы, независимо от текущего рыночного цикла — простая, но мощная стратегия, которая резко контрастирует с риском и стрессом, которые инвестирование в волатильные активы может принести начинающим инвесторам. Из-за этого DCA часто используется как прагматичный способ управления инвестиционными рисками.

Расширяющийся доступ к рыночным данным и более глубокое понимание этой динамики теперь позволяют более обоснованно применять DCA. Хотя важно не слишком полагаться на какую-либо одну стратегию на колеблющихся рынках, DCA предоставляет полезный инструмент инвесторам, стремящимся смягчить влияние волатильности рынка. В обзоре состояния сети на этой неделе мы стремимся оценить, как усреднение стоимости в долларах работает на рынке цифровых активов, подчеркивая его роль и эффективность в сегодняшнем инвестиционном ландшафте.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про протоколы AMP.

- 03 января 2024, 17:06

- |

Cтремление к масштабтрованию привело Ethereum к Ролл-аппам. Из-за горизонта так же доносится шум от аппчейнов, специфичных для приложений ролл-апов, L3 и суверенных блокчейнов.

Но цена которую пришлось за это все заплатить — фрагментация. Чтобы соединить эти фрагменты появились мосты, которые тоже часто ограничены в функционале и опираются на доверенных валидаторов для обеспечения безопасности.

Но как в конечном итоге будет выглядеть взаимосвязанная сеть Web3?

Мы верим, что все мосты в конце-концов эволюционируют в межцепочечные протоколы обмена сообщениями или протоколы «Arbitrary Message Passing» (AMP), которые позволят приложениям передавать информацию из одной (исходной) цепи в другую (нужную нам/цепь назначения).

Мы также увидим формирование “ландшафта механизмов доверия”, в котором разработчики будут приходить к компромиссам между удобством использования, сложностью и безопасностью.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про L2 войны.

- 02 января 2024, 16:20

- |

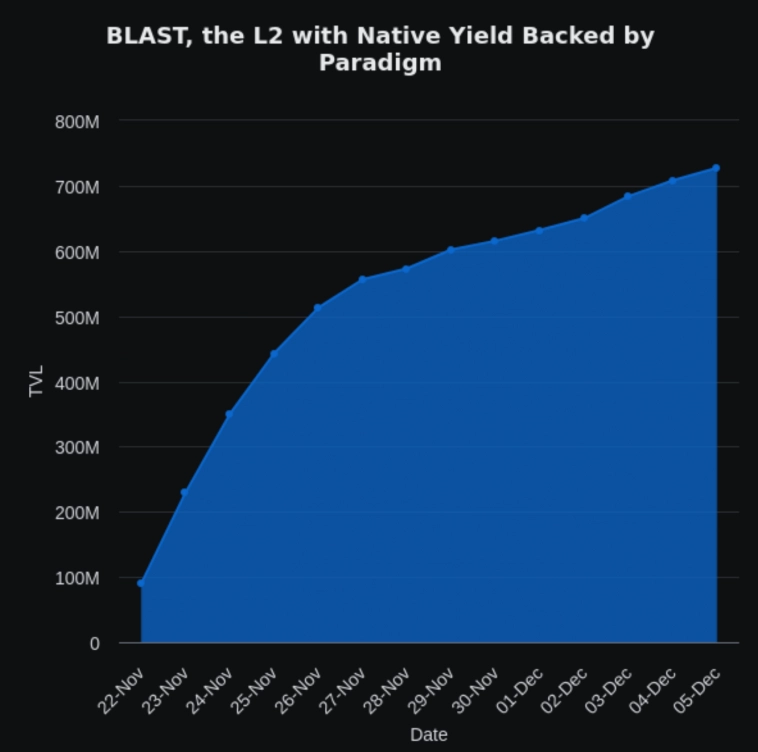

Blast

Я думаю, не секрет, что L2) немного разочаровали своим прогрессом до сих пор. Очень немногие перешли за пределы начальной стадии, у всех есть централизованные секвенсеры (что важно для устойчивости к цензуре и потенциально для регулирования), и у всех есть мультисиги, управляющие мостами на миллионы или миллиарды долларов. А потом появился Blast, самая беспечная версия «L2», которую мы видели до сих пор, собравшая почти 1 миллиард долларов депозитов во что-то, что по сути является мультисигом.

Тот факт, что они запустились до того, как у них даже появился мост, и получили депозиты на 1 миллиард долларов, многое говорит о состоянии дел (особенно о поведении пользователей). Проблема в том, что это несколько несправедливо освещает то, чего пытаются добиться другие L2, и искажает значение L2.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про топ-10 людей, за которыми стоит следить в 2024.

- 29 декабря 2023, 17:05

- |

Неинтересно каждый год писать об одних и тех же людях, поэтому я включил в список в основном новых персонажей, за которыми можно наблюдать в 2024 году.

Честно говоря, большинство из них, вероятно, вообще не хотят быть включенными в этот список, поскольку исторически существует примерно 30%-ная вероятность того, что включение сюда приведет к тюремному заключению, внесению залога, очень серьезным судебным обвинениям, банкротству или массовому взлому.

Предыдущие “люди, за которыми стоит следить” включает Сэма Бэнкмана-Фрида из FTX (в тюрьме — осужден), До Квона из Terra (в тюрьме — в ожидании суда), Су Чжу из 3AC (в тюрьме — в ожидании суда), учредителей Tornado Cash (в тюрьме — в ожидании суда), Барри Силберта из DCG и близнецов Винклвосс из Gemini (обвиняемых в мошенничестве), и Чанпэна Чжао (CZ) из Binance (заявление о признании вины, вынесение приговора в феврале).

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич о перспективах GameFi.

- 28 декабря 2023, 17:00

- |

Введение

2023 год был довольно спокойным для игр на блокчейне. Несмотря на множество причин оставаться оптимистичными на будущее, сектор не достиг уровня массового принятия, несмотря на несколько заметных релизов игр. Тем не менее, в течение года произошло несколько значимых событий в индустрии, а также заметный рост внимания рынка в четвертом квартале. По этой причине и многим другим, которые мы выделим в этом отчете, мы взволнованы новым годом и считаем, что не было лучшего момента подготовиться к предстоящему.

Год До Сих Пор

Общая рыночная капитализация 183 игровых проектов оставалась примерно между 4 и 7 миллиардами долларов на протяжении года (что на 86% ниже, чем ATH в 2022 году). Если сравнить это с DOGE, мем-монетой с якобы нулевой пользой, то легко сказать, что есть много места для будущего роста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс