Блог им. IgorKokarev |Перевод активов между своими брокерскими счетами внутри ВТБ

- 14 марта 2023, 12:37

- |

В карточке каждого актива есть кнопка Перевод которая позволяет перенести акцию или облигацию или др. актив на свой другой субсчет (и не только).

Оказалось, что эта функция очень удобная. Например у меня есть основной портфель (счет) с долгосрочными активами. И есть спекулятивный портфель (субсчет). Допустим я не уверен, что буду долго держать условный SBERP. Покупаю на спекулятивный счет. Но видя хорошую динамику роста актива, решаю перевести актив в постоянный портфель. Ничего продавать/покупать не надо, звонить или идти к брокеру тоже не нужно.

Нажимаю кнопку Перевести актив, количество и указываю счет долгосрочного портфеля. В течении рабочего дня акции перенесены в основной портфель. Очень удобно и бесплатно. По сути можно все время перетасовывать активы между счетами-портфелями, как Вам удобнее согласно вашей стратегии.

Может кому пригодится.

- комментировать

- ★2

- Комментарии ( 18 )

Блог им. IgorKokarev |Рост ОФЗ-ИН

- 22 февраля 2023, 17:20

- |

Видимо рынок ожидает рост инфляции.

Что странно, замещающие облигации в долларе падают в это же время.

Ответы на вопросы |Скажите, ВТБ уменьшает ли НДФЛ на купон облигации, если я купил облигацию в середине купонного периода с НКД?

- 03 февраля 2023, 23:11

- |

Блог им. IgorKokarev |ОФЗ-ИН растет. Ожидают инфляцию?

- 22 декабря 2022, 11:26

- |

И вот позавчера начала расти самая дальняя 52004 серия. Которой я закупился по максимуму.

О чем говорит этот рост? Видимо рынок (умные деньги) ожидают рост инфляции в ближайшем будущем.

Мне думается, что сейчас опасно брать длинные облигации с фиксированным купоном, т.к. их рыночная оценка будет падать.

Блог им. IgorKokarev |Замещающие облигации - моя лучшая инвестиция этой осенью

- 21 декабря 2022, 22:12

- |

Двойной рост — сама облигация выросла на 19% и вырос курс доллара в ней. Итого — суммарно около +36% за полтора месяца в рублях.

Удивительно — вроде спокойная бумага, облигация и такой доход. Лучшая инвестиция осени. Спасибо тем, кто рассказал на СЛ об этой облигации.

Блог им. IgorKokarev |Сравнение роста iMOEX с инфляцией

- 18 декабря 2022, 15:14

- |

Посмотрел трендовую линию индекса MOEX. За 20 лет он лишь чуть-чуть обогнал официальную инфляцию.

Если взять 23 декабря 2002, индекс был 318 и сейчас 2132.

Берем любой калькулятор инфляции, за 20 лет рост инфляции - 411%, или 318 руб в ценах декабря 2002 соответствуют 1625 руб сейчас.

Т.е. индекс Мосбиржи просто индексировался на уровень официальной инфляции + примерно 2% годовых премии.

За 10 лет среднегодовая дивидендная доходность составила 5,2%

Интересно сравнить с безрисковым ОФЗ-ИН, которые индексируются на официальную инфляцию и плюс премия сверху в 2,5% годовых.

Фактически ОФЗ-ИН в дают такую же доходность как индекс Мосбиржи (без учета дивидендов).

Единственный способ значительно обогнать инфляцию в IMOEX — уметь рассчитывать волновые колебания индекса, когда акции слишком быстро вырастают и вовремя скидывать акции, и наоборот покупать больше, когда индекс MOEX ложится на трендовую линию роста.

Но если сейчас будущие дивиденды под вопросом, цена акций может пойти на дно, то ОФЗ-ИН выглядят гораздо интереснее акций.

Ответы на вопросы |В чем держать капитал в ожидании приемлемых цен на акции? Короткие ОФЗ с ПК, индексируемые ОФЗ, вклады, счет-копилка, БПИФ денежный?

- 07 декабря 2022, 18:04

- |

Блог им. IgorKokarev |Сравнение доходности доллара, IMOEX и облигаций за 10 лет

- 16 октября 2022, 21:09

- |

— Индекс Мосбиржи, без учета дивидендов (золотистая линия)

— Индекс гос. облигаций RGBITR (синий)

— Доллар/руб (бирюзовый)

Что интересно облигации всегда обгоняли акции, кроме длинного периода в 1 год с марта 2021 по февраль 2022.

Какой бы вывод я сделал? Облигации вполне догоняют акции РФ. Нужно продавать слишком сильно выросший актив, и покупать больше другой актив.

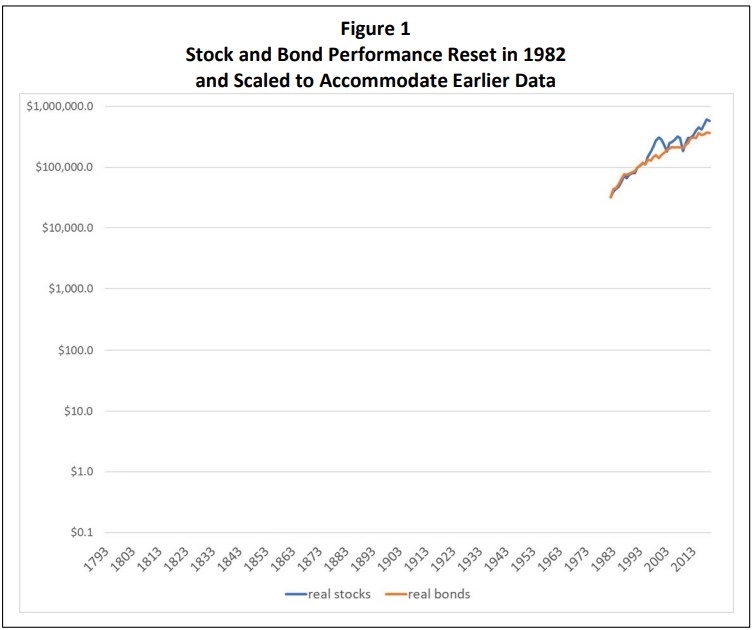

Бонус. Нашел для США сравнение доходности бондов (облигаций) и акции с 1982 по 2013 год:

( Читать дальше )

Блог им. IgorKokarev |Пенсионный портфель на 20 лет

- 12 октября 2022, 13:51

- |

Начал собирать пенсионный портфель у гос. брокера на срок в 20 лет. Деньги планирую закидываю небольшие, но ежемесячно.

Два рублевых актива:

1. ОФЗ. Сейчас на низких ставках, покупаю ОФЗ линкеры, самые длинные на 9,5 лет.

Если ставка будет резко подниматься до 15% и выше, то куплю ОФЗ с постоянным купоном максимально длинные.

Буду стараться держать не менее половины портфеля в ОФЗ.

2. Фонд на IMOEX. Примерно на 50% портфеля.

3. Возможно добавлю разово к портфелю на 10% акций голубых фишек (3-5) в случае сильнейшего падения рынка. Например если Сбер упадет на 50 руб.

Если в будущем IMOEX слишком сильно вырастет и обгонит среднюю линию тренда роста, то буду покупать больше ОФЗ и меньше фондов на акции.

Что скажете?

Блог им. IgorKokarev |Что надежнее ОФЗ, корп. облигация или вклад в банке?

- 11 октября 2022, 14:53

- |

Проблема в финансовой системе более чем реальная опасность, даже у крупных госбанков. И АСВ может не помочь.

ОФЗ, вроде как пока нет внутреннего дефолта государства, долг обязаны вернуть? А по ОФЗ-ИН обязаны делать переиндексацию ежемесячно.

А в случае дефолта государства, что в законе говорится об ОФЗ? Обязаны ли вернуть долг?

Корп. облигации крупных организаций. Например РЖД. Вроде как не должны обанкротится.

Поделитесь Вашими мыслями.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс