Блог им. Hold_art |Автопром загибается. Почему Соллерс лучше скорее продать?

- 09 декабря 2022, 00:50

- |

Привет, инвесторы и акционеры! Сегодня я хотел бы представить информацию, опирающуюся на отчеты и официальные данные

Почему в Автопроме проблемы?

1. lenta.ru/news/2022/12/06/mashinki/?ysclid=lbflt3vbpt789914027 Резко упали продажи автомобилей — у некоторых на 50%

2. Крепкий рубль — плохо, лучше импортировать авто, чем производить атланты/арго/уазы/газы, лучше мерседес или тайоту

3. Из некоторых бизнесов владельцы уходят, передавая упраление менеджменту — значит, все плохо www.rbc.ru/business/27/06/2022/62b92c229a794779f7d32382?ysclid=lbflw01ve8557610183

4. Кризис вызывает меньшую трату людьми денег на авто — сокращение продаж продолжится!

5. Идет СВО

6. Бумага Соллерс не платит дивиденды. Является вторым эшелоном, может загнуться как всякие шлаки. Первое полугодие убыток

7. Закрытие заводов Ford Sollers и Mazda привело к еще большим убыткам. Это долгосрочно очень плохо

Таким образом, дела в автопроме действительно плохи, компании будут зарабатывать меньше денег и показывают убытки, это приведет к продажам на рынке акций, что негативно скажется на инвесторах. Не ИИР — продать акции российского загибающегося автопрома.

- комментировать

- Комментарии ( 6 )

Блог им. Hold_art |Выкуплю акции Соллерса внебиржевой сделкой от 10 тыс штук.

- 07 декабря 2022, 20:49

- |

Как вы знаете, бумага малоликвидная, а наш отечественный автопром — сплошная боль и многолетние убытки. Автомобили уазики, газы это не мерседесы. Видно, что в этом году за 1 полугодие продажи сильно упали, в многие владельцы скинули бизнесы менеджменту.

Поэтому предлагаю сделку. И мне хорошо и вам тоже.

Выкуплю у вас акции Соллерса от 10тыс акций внебиржевой сделкой. Оформим электронно, комиссию уплачу я. Цена обговаривается в зависимости от вашего кол-ва бумаг, но можете рассчитывать около рыночной по средней за месяц.

Заметьте, их этого шлака вы не сможете выйти по рынку, такой объем прольет бумагу сильно. Я же предлагаю внебиржевую сделку и, наконец, в такое непростое время, как кризис в автопроме.

Отчеты говорят о том, что продажи продолжают падать. Рынок после СВО изменился в худшую для автопрома сторону.

За предложением в личку. В определенных случаях можем сделку провести по бирже, изначально договорившись о выставлении лимитки и ее удовлетворении. Даю вам шанс выйти

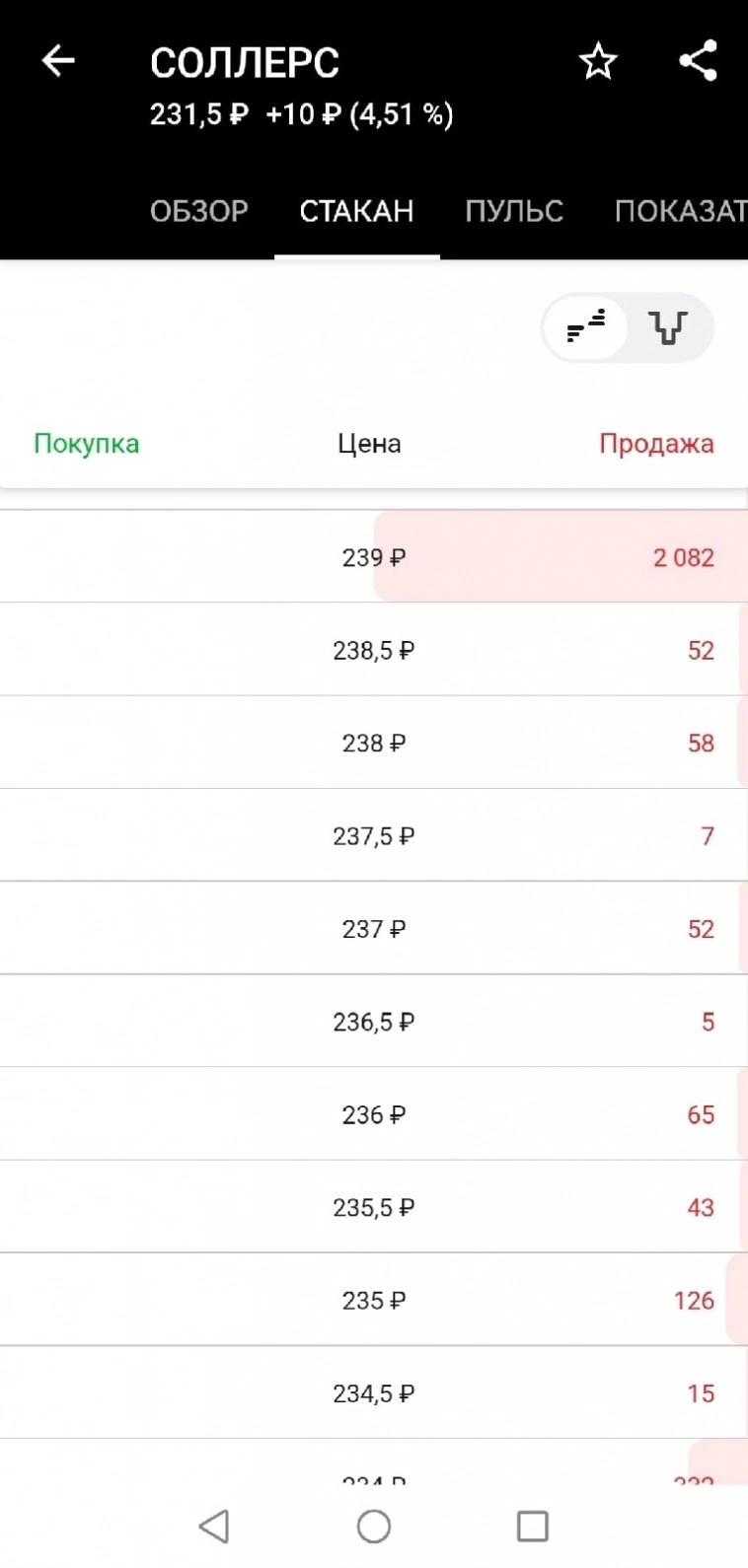

Блог им. Hold_art |Почему растет Соллерс на 5% при том что огромная заявка на продажу стоит

- 07 декабря 2022, 18:09

- |

Это кто-то продать хочет? Значит свои 500 акций мне лучше продать, чем ждать?

Блог им. Hold_art |Соллерс может заплатить дивиденды в размере 90% на цену бумаги

- 06 декабря 2022, 23:09

- |

Всем привет) Конечно, этот пост интересен заголовком, но скажу сразу — здесь приведены исключительно мои выводы, если вы скажете, где я ошибаюсь, прошу сообщить в комменте. Представлю логику того, почему соллерс начнет платить дивиденды и в ближ два года они составят около 200 рублей на лист при сегодняшней цене 220 руб

1. Соллерс недавно был продан менеджменту единоличным владельцем за 4,5 млрд руб. Менеджмент взял кредит в банке на ООО Альтер Инвест и выкупил этот контрольный пакет в 78%. Поскольку для этого нужен был кредит, то менеджмент предоставил свои бумаги под залог банкам. Прочитайте про management buy out — на офиц сайте сообщили именно о такой сделке

2. Чтобы выплатить кредит нужно выплатить дивиденды на пакет акций. Кредит растет минимум по 10% в год, а значит, нужно гасить этот долг выплачивая более 10%. То есть если учитывать весь опыт таких сделок — management buy out, то это делается только через дивиденды

3. Может ли компания выплачивать дивиденды? Да, акционеры теперь менеджмент. И компания на счетах свободными средствами имеет свыше 10 млрд при капитализации всего 6,5 млрд!!! Это очень низкая капитализация. Дивиденды могут выплатить из нераспределенной прибыли прошлых лет, как это делали в 2014, выплатив сразу 100 руб на лист

4. Пункты 1-4 уже приводят к той логике, что будет выплачен дивиденд в размере 90% от нынешней цены. Но интересно же и дальнейшие дивиденды. Выручка у компании 90 млрд, а капитализация всего 6,5 млрд, притом долгов почти нету. Если компания немного поднимет цены, это приведет к значительному росту прибылей (на 1% маржи от выручки) и стабильной дивполитике. Сейчас менеджмент заинтересован в этом

( Читать дальше )

Блог им. Hold_art |Юнипро пылесосят, пугая крупными заявками + фото

- 16 августа 2022, 12:31

- |

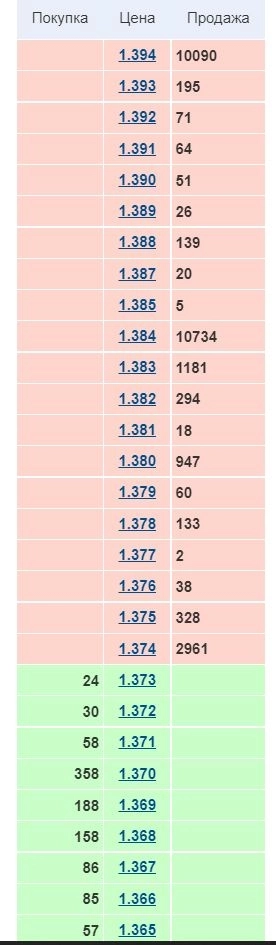

Смотрю в стакан Юнипро — очень странно. Такой сбор я раньше видел в бумагах.

Стоят крупные пугающие заявки на продажу, но одновременно снизу собирают от продавцов

Любая просадка откупается, уже второй день так собирают переставляя с плитки на плитку и с достаточно крупным обьем для этой бумаги

Напомню, дивдоха по бумаге 20% по планам менеджмента. Может это кто заранее запустил робота скупщика?

Блог им. Hold_art |Нерезиденты дивы получают! Юнипро, Лукойл, Новатек, Норникель, Роснефть

- 14 августа 2022, 14:22

- |

Приветствую, акционеры, инвесторы и коллеги! Сегодня я хотел бы обсудить вопрос о выплате дивидендов Юнипро, Лукойла, Новатек, Роснефть, Норникель и других компаний, где с большое долей сидят нерезиденты.

Сделан в дополнение к моему посту о Юнипро ранее smart-lab.ru/blog/827569.php

Итак, поехали.

Как мы знаем из официальный данных на сайтах Норникеля, Новатека, Лукойла, Юнипро, здесь главными акционерами являются оффшоры или нерезиденты. Так, в Норникеле главные оффшоры Интеррос(Потанин), Дерипаски и АДР, все вместе составляющие свыше 75%. То есть, если происходит выплата дивидендов, то на счета “С” этих владельцев зачисляются дивиденды, которые они в дальнейшем размещают в ОФЗ или переводят друг другу на счета “С”(от указа президента) или оставляют в рублях. Аналогично в Новатек — свыше 70% это оффшоры Михельсона и других фондов, типа Тотал Энержи. Но эти компании обьявили дивиденды в июне! Да, дивиденды “заморожены”. Не полностью, ведь их можно размещать в облигациях. Так почему же они заплатили, почему в интернете куча мнений, что нерезидентам не будут зачислять дивы?

В Роснефти доля нерезидентов свыше 45% — это катарский фонд и BP. Да, они также получают дивы на счет и делают транзакции внутри РФ.

В Лукойл тоже много нерезидентов или оффшоров, там приняли решение о переносе(!) выплаты на декабрь. И этот перенос связан не с тем, что есть юридические ограничения, а с тем, чтобы поддержать ликвидность, ведь в этом году можно совершать много хороших сделок, например, с Shell — выкуп их бизнеса.

В Юнипро совершенно аналогичная ситуация — свыше 80% это германский Uniper — также было заявлено о переносе дивидендов с июня по декабрь 2022. И главная причины тогда — это ликвидность и юридический ограничения(тогда в мае еще не было принято указа, разьясняющего выплату дивов на счета “С” — он появился только спустя неск дней после рекомендации СД). А в презентации компании (+ подтвержденной на телеконференции 2 августа 2022) явно указаны потенциальные риски выплат дивов в декабре, среди которых — ликвидность и регуляторные риски. Про ликвидность — проблем уже нету, по отчетности и денежным средства на период. А что такое регуляторные риски? Это ведь не юридические ограничения! Открываем любой годовой отчет Юнипро( unipro.energy/shareholders/disclosure/annual_reports/ ) или их интерактивную форму( unipro.energy/shareholders/disclosure/annual_reports/interactive/2020/corp/risks). Информацию о рисках находим — регуляторные и политические риски — это риски регулирования цен на электроэнергию(в смысле еще большее ужесточение). Этот риск не реализовался. Для уточнения этого вопроса я направил письмо в отдел Юнипро(ответственный за взаимодействие с акционерами), ответ на который опубликую в ближайшую неделю.

( Читать дальше )

Блог им. Hold_art |Юнипро - лучшая высокодоходная идея в ближайший год!

- 10 августа 2022, 11:39

- |

Всем привет! Рынок не обращает внимание на самую высокодоходную бумагу на нашем рынке в ближайший год. Это компания Юнипро. Попробую структурировать свои размышления и каждое утверждение аргументировать фактами. Итак, начнем.

Общая информация:

ПАО «Юнипро» – наиболее эффективная компания в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11 245,1 МВт: Сургутская ГРЭС-2 (5667,1 МВт), Березовская ГРЭС (2400 МВт), Шатурская ГРЭС (1500 МВт), Смоленская ГРЭС (630 МВт), и Яйвинская ГРЭС (1048 МВт).

Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. ПАО «Юнипро» также представлено на рынках распределенной генерации и инжиниринга в РФ.

Основной акционер компании Юнипро – германский концерн Uniper – занимает лидирующие позиции в секторе традиционной генерации электроэнергии. Компания осуществляет свою деятельность на территории стран Европы, в России и ряде других государств мира.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс