Блог им. GlobalInvestfund |Какие подводные камни могут быть у Банка Санкт-Петербурга?

- 22 ноября 2024, 12:59

- |

КАКИЕ ПОДВОДНЫЕ КАМНИ МОГУТ БЫТЬ У БАНКА САНКТ-ПЕТЕРБУРГА?

Многим инвесторам кажется интересна покупка этого банка под дивы. Отчет за III квартал вышел довольно неплохим. Однако кое-что нас в нем насторожило. Смотрим результаты и делаем выводы.

💼 Кредитный портфель по итогам III квартала прибавил 7,8% — до 740 млрд руб. Корпоративный кредитный портфель вырос на 10% — до 580 млрд руб. Розница существенно замедлилась (прибавка всего на 1,8% — до 160 млрд руб.) на фоне роста ставок и значительного сжатия льготных программ ипотечного кредитования.

📈 Выручка банка (сумма чистых процентных, комиссионных и торговых доходов) выросла на 36,2% — до 23,7 млрд руб. на фоне динамики ставок, роста объема портфеля и роста доходов от клиентских операций с валютой.

У БСП растут не только процентные ставки по активам, но и стоимость фондирования. По итогам III квартала средние ставки по активам составили 15,2%, в то время как средняя стоимость фондирования — 10%.

‼️ ЗНАЧИТЕЛЬНАЯ ДОЛЯ СРЕДСТВ ДО ВОСТРЕБОВАНИЯ (45%) ОКАЗЫВАЕТ ПОДДЕРЖКУ ЧИСТОЙ ПРОЦЕНТНОЙ МАРЖЕ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. GlobalInvestfund |БСПБ — чем выше ставка, тем лучше?

- 23 августа 2024, 13:26

- |

БСПБ — чем выше ставка, тем лучше?

Сегодня банк отчитался за полугодие и надумывает выплатить дивы. Насколько интересны бумаги при текущем падении рынка?

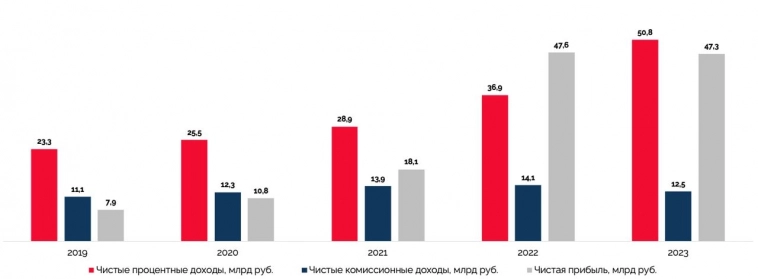

🤑Сначала обращаем внимание на доходы:

Процентные доходы банка удвоились до 64,9 млрд руб. Однако привлекать деньги стало дороже. Фондирование выросло в 3 раза, и процентные расходы составили 33,8 млрд руб.

🟠 В конечном счете чистые процентные доходы выросли на 53% — до 33,9 млрд руб.

🟠 Теперь к чистым комиссионным доходам. Они снизились на 16% и составили всего 5,4 млрд руб.

Еще стоит учесть два важных момента:

🟠Успешная торговля валютой принесла банку 4,8 млрд руб. Правда, здесь снижение на 38% г/г. Однако не все банки могут показать и такой результат.

🟠Административные расходы сократились на 8% — до 6,9 млрд руб.

📉 По чистой прибыли снижение на 14% — до 24,3 млрд руб. Причина кроется в начислении резервов и снижения прибыли от торговли валютой.

В целом БСПБ чувствует себя прекрасно. Рентабельность (ROE) составила 27% при стоимости капитала (P/B) в 0.87х. Для сравнения: Сбер стоит дороже по капиталу (0.92х) и показывает более низкую рентабельность (23%).

( Читать дальше )

Блог им. GlobalInvestfund |Какой риск задушит БСП?

- 12 июля 2024, 13:32

- |

🏦 КАКОЙ РИСК ЗАДУШИТ ПРИБЫЛЬ БСП?

С начала года котировки Банка Санкт-Петербург на максимумах вырастали почти в два раза! Сегодня банк представил отчет за первое полугодие по РСБУ. Посмотрим, есть еще потенциал роста или пора фиксировать прибыль?

💼 Сначала посмотрим на кредитный портфель

Кредитный портфель до вычета резервов составил 699,0 млрд руб. (+3,2% с начала года). Корпоративный портфель прибавил 4,1% и составил 540,7 млрд руб. Розничный портфель составил 158,3 млрд руб. (рост всего на 0,3%).

📊 Теперь главное — сколько заработал банк

БАНК ОЧЕНЬ ХОРОШО ЗАРАБАТЫВАЕТ НА ВЫСОКОЙ СТАВКЕ!

Чистый процентный доход по итогам второго полугодия вырос на 51,5% — до 33,6 млрд руб.

Чистый комиссионный снизился на 16,3% — до 5,4 млрд руб. Прочие нефинансовые доходы снизились на 60,4% — до 4,2 млрд руб.

☝️ Благодаря этим статьям выручка банка выросла на 11,5% — до 43,9 млрд руб. Только вот ЧИСТАЯ ПРИБЫЛЬ СНИЗИЛАСЬ на 11,7% и составила 24,9 млрд руб.

👉Основная причина снижения — расходы на резервы

( Читать дальше )

Блог им. GlobalInvestfund |БСП — в 2024 году прибыль будет только падать?

- 17 мая 2024, 12:47

- |

БСП — в 2024 году прибыль будет только падать?

2023 год стал рекордным для банковского сектора. Сможет ли банк повторить успех? Для ответа на вопрос оценим результаты первого квартала 2024 года.

📊 Ключевые результаты I квартала (г/г)

🔹Чистая выручка увеличилась на 6,7% — до 22,3 млрд руб.

🔹Чистые процентные доходы выросли на 54% — до 17,2 млрд руб.

🔹Чистые комиссионные доходы упали на 25% — до 2,7 млрд руб.

🔹Чистые торговые доходы снизились на 63% — до 2,2 млрд руб.

🔹Чистая прибыль банка снизилась на 11% — до 13 млрд руб.

🔹Рентабельность капитала составила 29% против 39% годом ранее.

☝️Банк стал больше зарабатывать на основном бизнесе. При этом сбавил в комиссиях и трейдинге.

Чистая процентная маржа после 2022 года на высоком уровне — более 7% (ранее этот показатель находился в диапазоне 3-4%). Активы банка стали приносить больше процентного дохода.

⭐️Мнение GIF

Прибыль ожидаемо снижается. Банк продолжает работать с низкой нормой резервирования. По итогам первого квартала банк торгуется с мультипликаторами P/E — 3,6 и P/B — 0,88. Это крайне низко.

( Читать дальше )

Блог им. GlobalInvestfund |БСП — дивдоходность будет выше рынка?

- 21 марта 2024, 13:07

- |

БСП — дивдоходность будет выше рынка?

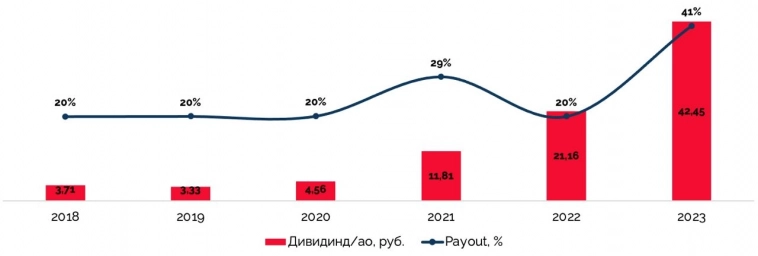

GIF ранее давал ориентир по дивидендам, исходя из выплаты 30% чистой прибыли. А как дела с новой дивполитикой?

📄 Новая дивполитика привлекательнее?

Теперь БСП будет выплачивать дивиденды от 20% до 50% от чистой прибыли. Ранее выплата была — не менее 20%.

🟡 Какие будут дивиденды?

Совет директоров утвердил рекомендации по итоговым дивам за 2023 год — 40% от чистой прибыли. Выходит 42,45 рублей на обыкновенную акцию.

С учетом ранее выплаченных финальные дивы составляет 23,37 рубля на акцию. Дата закрытия реестра — 06.05.2024.

⭐️ Мнение GIF

БСП существенно преобразился в глазах инвесторов за счет улучшения дивидендной политики и отдачи на капитал.

При удержании результатов IV квартала 2023 года в 2024 году и выплате 50% можем получить рекордные дивы в размере 45,2 рублей на акцию. Дивидендная доходность к текущей цене — 14,7%.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |Банк Санкт-Петербург — перестал быть инвестиционной идеей?

- 06 марта 2024, 12:57

- |

Банк Санкт-Петербург — перестал быть инвестиционной идеей?

Рекордные прибыли банков за 2023 год привлекают внимание инвесторов. Но будет ли повторение результатов? И можно ли заработать на акциях БСП?

📈 Динамика за IV квартал

🔴Процентные доходы выросли на 48%.

🔴Процентные расходы увеличились на 88%.

🔴Чистые процентные доходы показали рост на 31%.

🔴Комиссионные доходы прибавили всего 4%.

🔴Операционная прибыль выросла на 23%.

🔴Чистая прибыль выросла на 29% — до 11 млрд руб.

❗️ Сейчас банк стоит 2,9х P/E и 0,8х P/Bv — самый дешевый игрок в секторе.

С точки зрения эффективности — отдача на капитал превышает 30%, а чистая процентная маржа — 4,9%.

🟡 Прикинем дивиденды

При выплате 30% от чистой прибыли дивиденд за второе полугодие составит 12,3 рубля. Дивидендная доходность — 4,2%.

При удержании результатов IV квартала 2023 года в текущем году — годовой дивиденд может составить 26 рублей. Но дивдоходность не превысит 9%.

⭐️ Мнение GIF

Текущая оценка выглядит более чем справедливо. Без опции роста payout акции БСП не выглядят как инвестиционная идея.

( Читать дальше )

Блог им. GlobalInvestfund |Акции БСП стремятся попасть в космос

- 08 января 2024, 18:12

- |

🏦 Акции БСП стремятся попасть в космос

После публикации рейтинга по дивидендной доходности от РБК акции Банка Санкт-Петербурга уже выросли на 13%.

Спекулянты надеются, что результаты первого полугодия 2023 года повторятся и во втором.

☝️Но рекордной прибыли во многом удалось достигнуть за счет роспуска резервов, которого на фоне роста ключевой ставки уже не будет.

В прошлый раз поднимали планку пейаута с 20% до 30%. Есть надежда, что история повторится и в этот раз.

⭐️ Мнение GIF

Спекулянты разгоняют котировки в надежде на рекордные дивиденды за счет чистой прибыли и роста пейаута. Выше 300 рублей можно прикрывать позиции, если акции есть у вас в портфеле, и котировки достигнут этого уровня.

Рейтинг РБК: quote.ru/news/article/658ed3e09a794792eb3e856c

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс