Блог им. GlobalInvestfund |💤Итоги дня

- 04 марта 2024, 20:46

- |

💤 Итоги дня 4 марта

🥃 ЦБ РФ отметил интерес розничных инвесторов к акциям второго и третьего эшелона в 2023 году.

🤑Индекс вечером подошел к 3 296 (+0,91%).

💲Доллар падает — 91,25 руб. (-0,46%).

📈 Растут

• $YNDX Яндекс +4,11%

• $PLZL Полюс +3,98%

• $OZON Ozon Holdings +3,10%

📉 Падают

• $RTKM Ростелеком -1,87%

• $AGRO Русагро -1,50%

• $PIKK ПИК -1,46%

🗞Новости

🟠Чистая прибыль Русагро в 2023 году составила 48,7 млрд рублей. Более чем в семь раз превышает показатель 2022 года — ИНТЕРФАКС

🟠Алроса создала подушку безопасности, которая поможет пережить кризис на мировом рынке алмазов. Компания обеспечена алмазным сырьём минимум на 30 лет — Прайм

🟠X5 Group вошла в перечень экономически значимых организаций — Ъ

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- комментировать

- Комментарии ( 0 )

Блог им. GlobalInvestfund |🍅 Что еще нужно знать перед покупкой Русагро?

- 04 марта 2024, 19:06

- |

🍅 Что еще нужно знать перед покупкой Русагро?

GIF участвовал в конфколе с Русагро и рассказывает о самом важном.

🌾 Компания приобрела 100% акций в контроле над элеваторами. Объем хранения зерна — 240 тыс. тонн.

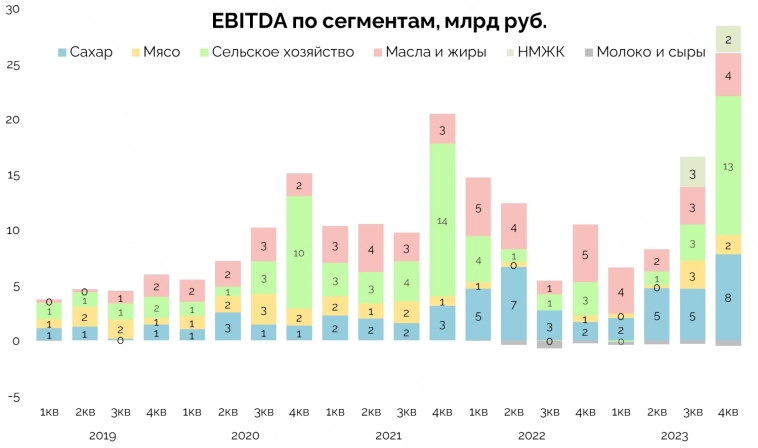

🧈 Русагро может выпускать с 1,8 до 2,4 тыс. тонн масла в сутки благодаря модернизации МЭЗ в Балаково. Росту объемов масложира способствуют Балаково, рост цен и курс валюты. Из-за роста цен на пальмовое масло произошло снижение EBITDA по сегменту.

🍧 Сахарный сегмент показал рост объемов за счет продаж на экспорт и повышения цен.

🥩 Рост мясного сегмента связан с повышением цен на свинину. EBITDA выросла за счет высоких цен и удешевления кормовой корзины.

👨🌾 Сельскохозяйственный сегмент показал прирост выручки за счет роста объема реализации по всем культурам кроме пшеницы. Помогли также высокие цены на сою и сахарную свеклу. EBITDA выросла из-за роста цен в более маржинальных культурах.

💵 Компания ожидает решения кипрского регулятора по редомициляции на о. Русский. После переезда планируют вернуться к выплатам дивидендов по прежней дивполитике.

( Читать дальше )

Блог им. GlobalInvestfund |Русагро — решили оставить акционеров без дивов?

- 04 марта 2024, 12:49

- |

Русагро — решили оставить акционеров без дивов?

Совет директоров рекомендовал не выплачивать дивиденды по итогам 2023 года. Неужели у компании возникли серьезные проблемы?

🔆 Что нужно знать о финансовых результатах IV квартала?

🔘Выручка выросла на 70% — до 99 млрд рублей. Сильный квартал за счет сахарного и сельхоз сегмента.

🔘EBITDA после межсегментных элиминаций составляет 26 млрд рублей.

🔘Чистая прибыль — 10 млрд рублей. Негативно отразились убыток по курсовым разницам (3 млрд руб.) и отрицательная переоценка биологических активов (5 млрд руб.).

🔘Скорректированная чистая прибыль составила 18 млрд рублей.

🔘Денежный поток составил около 2 млрд рублей на фоне увеличения дебиторской задолженности и предоплат. В целом ничего страшного.

📊 Как дела с долгами?

За счет краткосрочных депозитов снизили общий долг с 201 млрд рублей в III квартале до 133 млрд рублей в IV квартале. Соотношение чистого долга к EBITDA снизилось до 1х.

‼️ Совет директоров принял решение не выплачивать дивиденды за 2023 год.

( Читать дальше )

Блог им. GlobalInvestfund |☕️ Статус на утро

- 04 марта 2024, 10:18

- |

☕️ 4 марта. Статус на утро

Россия сократит добычу и экспорт нефти во втором квартале в среднем по трем месяцам на 471 тыс. баррелей в сутки в рамках добровольных обязательств ОПЕК+.

🤑Индекс утром подрос +0,60%

💲Доллар, наоборот, падает — 91,41 руб. (-0,27%)

📈 Растут

• $YNDX Яндекс +1,99%

• $AFKS Система +1,36%

• $AGRO Русагро +1,28% — Чистая прибыль по МСФО в 2023 году выросла более чем в 7 раз — до 48,7 млрд руб.

📉 Падают

• $HHRU HeadHunter -0,33%

• $ALRS АЛРОСА -0,21%

• $GLTR ГлобалТранс -0,17%

🗞Новости

🟠Роснефть начала продажу своих активов в Германии и планирует завершить сделку к сентябрю 2024 года — Ъ

🟠Запрет на российские алмазы может сказаться на бизнесе АЛРОСА. Основной поток российских камней отправляется в Индию на огранку, а уже оттуда поставляется в западные страны — Ъ

🟠Россети могут вернуть до 20 млрд руб. за счет потребителей. ФАС предлагает разрешить включать в сетевые тарифы долги обанкротившихся поставщиков энергии — Ъ

( Читать дальше )

Блог им. GlobalInvestfund |💤Итоги дня

- 01 марта 2024, 20:38

- |

💤 Итоги дня 1 марта

🥃 Неделя закончилась спокойствием. Всем хороших выходных!

🤑Индекс вечером продолжил рост +0,34%.

💲Доллар тоже подрос — 91,67 руб.

📈 Растут

• $YNDX Яндекс +3,76%

• $NLMK НЛМК +2,21%

• $RTKM Ростелеком +1,51%

📉 Падают

• $GLTR ГлобалТранс -2,92%

• $PIKK Группа Компаний ПИК -1,07%

• $TRNFP Транснефть (прив.) -0,75%

🗞Новости

🟠Мосэнерго снизило чистую прибыль по РСБУ в 2023 г. на 7% — до 19,26 млрд руб. EBITDA — на 5,3%, до 39,12 млрд руб. — ИНТЕРФАКС

🟠Чистая прибыль Распадской по МСФО снизилась в 2023 году на 43,7% — до 440 млн долл. — ТАСС

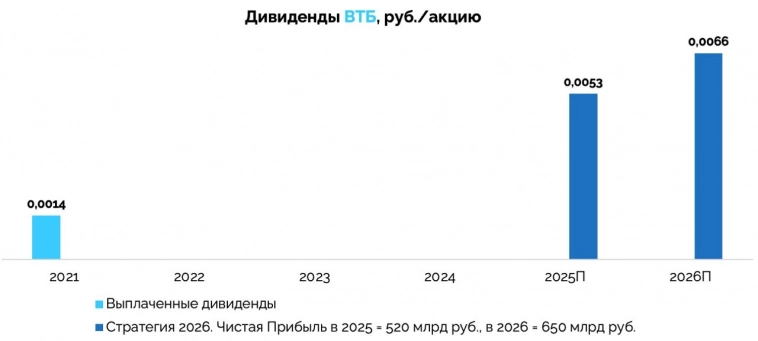

🟠ВТБ в базовом сценарии возобновит выплаты дивидендов по итогам 2025 года. Объем выплат — 80 млрд рублей при прогнозе чистой прибыли на уровне 520 млрд руб. — ИНТЕРФАКС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |ВТБ — обещанного дивиденда два года ждут

- 01 марта 2024, 14:08

- |

ВТБ — обещанного дивиденда два года ждут

Неужели обещания выплаты дивидендов сбудутся?

📈 ВТБ заложил в стратегию рост чистой прибыли по МСФО в 2025 году до 520 млрд рублей. Прибыль ВТБ к 2026 году должна вырасти до 650 млрд рублей.

💸 Что с дивидендами?

В базовом сценарии ВТБ возобновит выплату дивидендов по итогам 2025 года только в 2026 году. Костин отметил, что если результат будет лучше бизнес-плана — дивиденды могут выплатить и раньше.

❗️ВТБ будет придерживаться принципа равной доходности на все типы акций. Дивдоходность к 2026 году может составить 22,2%.

⭐️Мнение GIF по банку остается прежним.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |💤Итоги дня

- 29 февраля 2024, 20:45

- |

💤 Итоги дня 29 февраля

🥃 Президент в своем послании к Федеральному Собранию сообщил, что капитализация фондового рынка РФ должна удвоиться к 2030 году и составить 66% ВВП.

🤑Индекс вечером продолжил рост +0,92%.

💲Доллар стоит на месте — 91,15 руб.

📈 Растут

• $AFLT Аэрофлот +2,82%

• $MAGN ММК +2,46%

• $TATNP Татнефть (прив.) +2,35%

📉 Падают

• $PIKK Группа Компаний ПИК -1,53%

• $HHRU HeadHunter Group -0,76%

• $AGRO Русагро -0,52%

🗞Новости

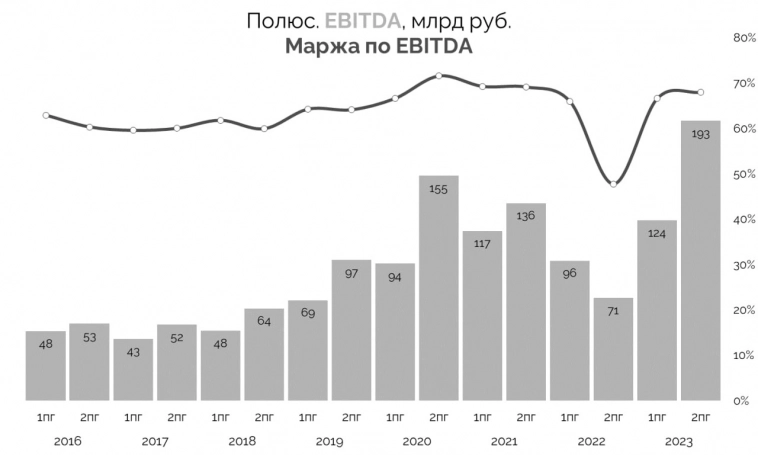

🟠Полюс по итогам 2023 года увеличил общий объем производства на 14% — до 2,902 млн унций. EBITDA выросла на 51% — ИНТЕРФАКС

🟠Чистая прибыль Интер РАО за 2023 год по МСФО выросла на 15,7%. Выручка группы выросла на 7,5% и составила 1,36 трлн рублей — ТАСС

🟠Чистая прибыль ТМК по МСФО за 2023 год составила 39,38 млрд рублей. Рентабельность по скорректированному показателю EBITDA составила 23,9% — ТАСС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |Полюс — когда уже найдут кучу золота?

- 29 февраля 2024, 16:45

- |

Полюс — когда уже найдут кучу золота?

Санкции начинают душить золотодобытчиков? Что стало с производством? Стоит ли рассчитывать на дивы? Делимся своим мнением по отчету.

🔅 Производство

🟡Добыча руды увеличилась на 31% — до 81,8 млн тонн за счет добычи на месторождениях Олимпиаде, Благодатном и Вернинском.

🟡Переработка руды осталась на уровне 2022 года — 48,9 млн тонн.

🟡Компания увеличила производство золота 14% благодаря сильному первому полугодию. Основной рост за счет месторождения Олимпиады.

🟡В 2024 году ждут сокращения добычи до 2,7-2,8 млн унций. Причина — снижение в перерабатываемом на Олимпиаде золота в руде.

⛏ Сухой Лог

В 2023 году выполнили 65,9 км бурения. В 2024 году планируют пробурить еще 40 км. Продолжают обустраивать месторождение.

💰 Финансовые показатели

🔘Выручка ожидаемо составила 470 млрд рублей против 294 млрд рублей годом ранее. Способствовали увеличение объема добычи и ценовой фактор.

🔘Операционная прибыль увеличилась в 2 раза — до 275 млрд руб.

( Читать дальше )

Блог им. GlobalInvestfund |☕️ Статус на утро

- 29 февраля 2024, 10:20

- |

☕️ 29 февраля. Статус на утро

Сегодня в 12:00 — послание президента к Федеральному собранию. Будут поставлены задачи на ближайшие 6 лет. Многие ждут услышать про доп. субсидии отраслям и продление льготной ипотеки.

🤑Индекс утром немного растет +0,13%

💲Доллар падает — 90,95 руб. (-0,22%)

📈 Растут

• $GLTR ГлобалТранс +1,04%

• $HHRU HeadHunter Group +0,99%

• $GMKN Норникель +0,55%

📉 Падают

• $PIKK Группа Компаний ПИК -1,02%

• $SNGSP Сургутнефтегаз (прив.) -0,49%

• $RTKM Ростелеком -0,47%

🗞Новости

🟠МосБиржа включит в базу расчета основных индексов акции банка Санкт-Петербург и исключит Polymetal. Новые базы будут действовать с 22 марта 2024 — МосБиржа

🟠ВТБ планирует занять 25% доли рынка брокерских услуг для физлиц. Объем активов розничного брокера ВТБ за 2023 год вырос на 86% — ТАСС

🟠МТС-банк планирует провести IPO в формате cash-in. Размещение МТС-банка может пройти весной 2024 года, а объем привлеченных средств может составить от 10 млрд до 11 млрд руб. — Ведомости

( Читать дальше )

Блог им. GlobalInvestfund |💤Итоги дня

- 28 февраля 2024, 20:34

- |

💤 Итоги дня 28 февраля

🤑Индекс вечером продолжил рост +0,58%.

💲Доллар падает — 91,15 руб. (-0,98%).

📈 Растут

• $PIKK Группа Компаний ПИК +6,10% — прослеживается чрезмерных оптимизм в акциях застройщиков

• $GLTR ГлобалТранс +2,61%

• $FIVE X5 +2,44%

📉 Падают

• $ALRS АЛРОСА -2,10%

• $NVTK НОВАТЭК -1,89%

• $UPRO Юнипро -1,59%

🗞Новости

🟠АЛРОСА в 2023 году увеличила выручку на 9% — до 322,6 млрд рублей. Чистая прибыль компании за год упала на 15% — до 85,18 млрд рублей — ИНТЕРФАКС

🟠ЮГК снизила производство золота в 2023 году на 6,8% — 12,8 тонны. Выручка выросла на 19% — до 68 млрд рублей — ТАСС

🟠Право на экспорт свинины предоставлено АПХ Мираторг, Русагро и Великолукскому мясокомбинату. РФ в 2024 году может поставить 15-25 тыс. т, перспектива — до 200 тыс. т — ИНТЕРФАКС

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс