Блог им. Foudroyant |Об истинных и ложных движениях

- 15 сентября 2022, 10:14

- |

Прошу высказать мнения насчёт следующего утверждения:

«При переносе позиции через ночь определять её направление на следующий день нужно с 18.00 до 18.39, потому что именно в то время проходит самый большой объём и, соответственно, именно в это время определяется истинная цена закрытия дня, а не в 23.50. Закрытие в 23.50 учитывает больше новостей, но всё равно менее значимо, потому что не подкреплено большими объёмами».

- комментировать

- 287

- Комментарии ( 4 )

Блог им. Foudroyant |Идея встроенного фильтра тренда

- 15 мая 2022, 17:35

- |

Что думаете о таком фильтре тренда?

Открываем 2 счёта.

На счёте №1 запускается трендовая ТС, счёт №2 остаётся пустым.

Далее развилка:

а. Если день прибыльный, то прибыль выводится на счёт №2 и там сохраняется.

б. Если день убыточный или нулевой, то никаких выводов или вводов со счёта №1 не делаем.

Получается связка из 2-х счетов, которая ведёт себя по-разному на тренде и на боковике.

На тренде счёт №1 остаётся более-менее неизменным, счёт №2 постоянно растёт, а общая сумма на двух счетах растёт.

На боковике счёт №1 постоянно уменьшается, счёт №2 постоянно растёт, а общая сумма на двух счетах меньше, чем на предыдущей вершине эквити (то есть мы находимся в просадке).

Чтобы такая связка счетов вышла из просадки, необходимо, чтобы счёт №1 перестал уменьшаться.

А каким образом может перестать уменьшаться счёт под управлением трендовой системы на боковике?

Никак.

Значит, если он перестал уменьшаться, начался тренд.

( Читать дальше )

Блог им. Foudroyant |В каких системах капитализация прибыли ухудшает результат

- 21 января 2022, 08:46

- |

Было ли у Вас такое, что Вы капитализируете прибыль в какой-то системе — и потом жалеете об этом?

Потому что если бы выводили, то заработали бы намного больше.

Следует ли считать, что любая ТС, где капитализация становится невыгодной — это система с чрезмерным плечом (F смещено вправо от оптимального)?

И в любой нормальной ТС капитализация должна быть выгодна.

Но тогда ещё он наблюдение: насколько понимаю, у инвесторов, работающих без плеча, тоже может быть так, что капитализация после определённой точки сыграла против них. Но ведь у них вообще нет плеча...

Блог им. Foudroyant |Выбор оптимальной ТС

- 20 января 2022, 08:06

- |

Встречал у разных авторов на СЛ утверждение, что найти оптимальную (наилучшую) ТС невозможно — поэтому лучше использовать портфель субоптимальных систем.

Но чтобы искать оптимальную систему и сделать вывод, что она никак не находится, нужно понимать, что именно ты ищешь.

Отсюда вопросы:

Если перед нами несколько систем, как понять, какая из них оптимальная или ближе к оптимальной, чем другие?

Через какой один параметр можно оценить все их сильные и слабые стороны, чтобы понять — «вот оно»?

И если мы пришли к выводу, что оптимальную систему найти нельзя — то ведь даже этот вывод мы делаем на основании того, что некий параметр в рамках одной системы достичь невозможно.

Соответственно, какой это параметр?

Блог им. Foudroyant |О действительно полезном регулировании рынка

- 03 октября 2021, 15:53

- |

В связи с недавними событиями по введению квалов и неквалов, подумал: «А можно ли административным вмешательством в работу трейдеров и инвесторов действительно принести пользу рынку?»

И, к своему же удивлению, нашёл как минимум один пример, когда административное вмешательство принесёт огромную пользу.

Смотрим:

1. Все участники рынка делятся на спекулянтов и инвесторов.

2. Всех спекулянтов государство обязывает создавать спекулятивные портфели не менее чем из 30-50 инструментов.

Смысл: избыточная ликвидность, собранная сейчас в РТС, Бренте, Си, Газпроме и Сбербанке, равномерно растечётся по всем акциям, фьючерсам на акции и валютным парам — и мы получим несколько десятков инструментов с ликвидностью уровня Норникеля.

А доля Ри или Сбербанка в спекулятивном портфеле любого трейдера не сможет превышать 2-3%, например.

От этого фондовый и срочный рынки только выиграют.

И мы, наконец, получим большой выбор ликвидных инструментов для алго-спекуляций.

Набиуллина, если ты это читаешь — ход за тобой.

Блог им. Foudroyant |Как вы делаете десятки и сотни систем?

- 26 августа 2021, 11:04

- |

Иногда читаю: «Сделал десять систем на Si» или «Сделал 100 систем для разных инструментов».

Это что, так просто — наделать 100 зарабатывающих систем?

Я за все годы только 1 устраивающую систему сделал: идея + набор зарабатывающих параметров.

Может быть мы под системами подразумеваем совсем разные вещи?

То есть те, кто говорят, что сделали 50 систем — может сделали тоже 1 систему и 50 наборов параметров или применили, в каждом случае, 50 разных индикаторов?

Тогда, получается, что это 50 настроек, а не 50 систем.

Кто может это разъяснить?

Блог им. Foudroyant |Аритмия трендовой ТС: нужно ли бороться?

- 27 июня 2021, 14:26

- |

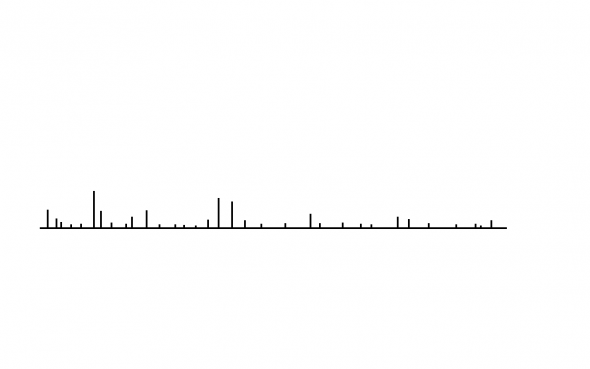

Берём счёт (допустим, 1 млн руб) и управляющую им трендовую ТС на дневках.

Уровень внесённой суммы 1 млн руб принимаем за контрольную точку.

Каждый день смотрим, пересечена ли контрольная точка.

Если да — выводим всю сумму превышения как нашу прибыль.

Если нет — ждём превышения контрольной точки, чтобы не выводить свой собственный капитал.

Через год записываем все выведенные суммы и дни их выводов.

Строим диаграмму, где отражена частота выводов и их размер относительно друг друга.

На получившемся распределении будет видна характерная для трендовых ТС «аритмия».

Но возникает вопрос: если для трендовой ТС изначально характерна подобная неравномерность прибыли, то по каким признакам можно понять, что с ТС что-то не так?

Что должно произойти на этой диаграмме, чтобы трейдер должен был встревожиться?

Блог им. Foudroyant |Цитата Кургузкина 2011 года

- 26 июня 2021, 13:54

- |

«Я не тестирую свою систему на всей истории, а смотрю только на текущий контекст. Например, в прошлом году было сильное падение, а сейчас рынок уже другой. Историю рынка нельзя рассматривать как нечто информативное. Система должна смотреть на текущее его состояние и работать в сегодняшнем контексте. Ради любопытства, конечно, можно посмотреть прошлые данные — вдруг там действительно происходило что-то такое, что заставит пересмотреть свои взгляды. Но если не было ничего особенного, то историю можно игнорировать. Если мы хотим протестировать систему, приспособленную к сегодняшнему состоянию рынка, мы должны взять данные с января этого года. Я делаю так».

Интересно, он сейчас придерживается тех же взглядов?

Блог им. Foudroyant |Правильно ли я понимаю контртрендовую ТС?

- 06 июня 2021, 09:57

- |

Хочу свериться, правильное ли понимание контртрендовой торговли у меня сложилось.

Как я её вижу:

1. Выбираем таймфрейм, например 1 день.

2. Видим по нему тренд.

3. Утром каждого дня открываем сделки против этого тренда и ждём прибыли (а где тэйк?).

4. Если ко времени отрисовки следующей дневной свечи прибыли так и нет — кроемся по стопу.

5. На следующий день всё повторяем, просто перенося точку входа в начало следующей дневной свечи.

Это так делается? Или я что-то упускаю?

Блог им. Foudroyant |Круглосуточные торги - стоит ли бояться?

- 16 февраля 2021, 10:51

- |

В связи с недавно объявленным переходом Мосбиржи на торги с 07.00 возникли опасения за свою торговую систему на дневках. Если торги однажды сделают круглосуточными, то будет непонятно, как делать дискретизацию данных. Ведь переход на часовики усилит воздействие «пилы» и частоту сделок (чего очень не хотелось бы), а более удобная дневная нарезка данных исчезнет.

А готовы ли Ваши системы к круглосуточным торгам?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс