Блог компании Финам Брокер |«Финам» обеспечил клиентам стабильный доступ к торгам на Мосбирже

- 24 марта 2022, 18:59

- |

Торговая инфраструктура «Финама» 24 марта, в день возобновления торгов на фондовом рынке Московской биржи, подтвердила свою надежность и бесперебойность. Несмотря на повышенную нагрузку на серверы, пользователи всех поддерживаемых брокером торговых терминалов имели возможность в штатном режиме выставлять торговые и неторговые заявки, отслеживать торговые стаканы и графики интересующих инструментов, а также пользоваться аналитическим инструментарием.

После почти месячного перерыва на фондовом рынке Московской биржи 24 марта возобновились торги акциями российских компаний. Инвесторы получили возможность совершать операции с ценными бумагами 33 эмитентов, входящими в Индекс МосБиржи. В первый торговый день месяца операции проводились в сокращенном режиме — с 9:50 по 14:00 мск.

Из-за резко возросшего объема торговых заявок клиенты многих крупных брокеров столкнулись со сложностями — приложения для инвестиций работали со сбоями, и пользователи в течение продолжительного времени не могли получить доступ к торгам.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 32 )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Инвесторы начали выкупать просадку мировых рынков

- 21 марта 2022, 13:50

- |

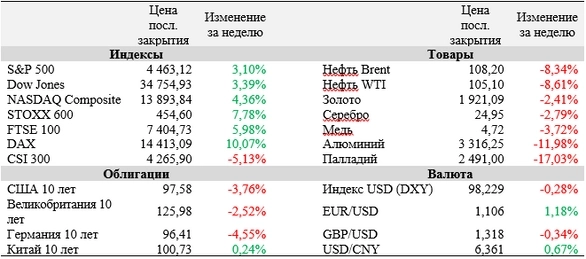

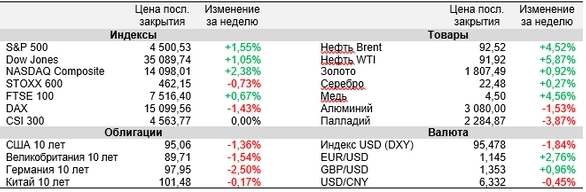

Минувшая неделя стала позитивной для большинства мировых фондовых площадок. Ситуация в Восточной Европе по-прежнему остается напряженной и сопровождается смешанными сигналами касательно хода переговоров между Россией и Украиной с сохранением надежд на скорую деэскалацию. Между тем заявление руководства КНР о поддержке финансового рынка страны несколько улучшило настроение инвесторов на китайском рынке, а выплата купонов по российским суверенным облигациям укрепила уверенность рынков в желании Москвы выполнять долговые обязательства. ФРС и Банк Англии увеличили ключевые ставки на 0,25 п. п. по итогам мартовских заседаний, сигнализируя о дальнейшем ужесточении ДКП с целью контроля инфляционного давления.

По итогам двухдневного заседания 15-16 марта ФРС впервые с 2018 года сообщила об увеличении процентных ставок по федеральным фондам на 0,25 п. п. до диапазона 0,25-0,50%. При этом точечный график индивидуальных прогнозов процентных ставок от членов FOMC указывает еще на 6 повышений в 2022 году. Кроме того, регулятор обновил прогноз по росту ВВП (2,8% против 4% ранее) и инфляции (4,3% против 2,6% ранее) по итогам 2022 года.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Рост инфляции в США создает серьезный вызов для ФРС

- 14 марта 2022, 13:49

- |

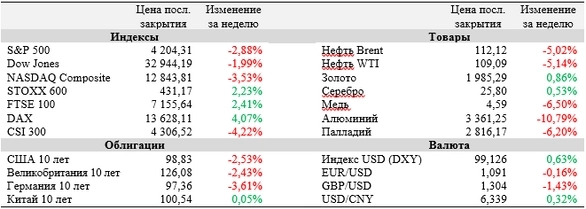

Бюро статистики труда США сообщило об ускорении инфляции в стране до 7,9% в годовом выражении, что подогрело интерес рынков к заседанию ФРС, которое запланировано на 15-16 марта. Текущая неделя в целом обещает быть насыщенной с точки зрения заседаний центробанков: помимо ФРС, встречи проведут Банк Англии, а также ЦБ России и Японии. Между тем минувшая неделя стала крайне неудачной для китайского рынка, капитализация лидеров которого просела на фоне угрозы делистинга с американских фондовых площадок. Несмотря на то, что глава европейской дипломатии Жозеп Боррель заявил об исчерпании возможностей ЕС в плане санкционного воздействия на Россию, новые торговые ограничения в адрес страны кажутся неизбежными.

Индекс потребительских цен (ИПЦ) в США увеличился на 7,9% в годовом выражении по итогам февраля, что стало самым сильным приростом с января 1982 года. Базовый ИПЦ, не учитывающий динамику цен на продукты питания и энергоносители, подрос на 6,4% (г/г).

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Фондовые рынки приостанавливают снижение

- 09 марта 2022, 12:37

- |

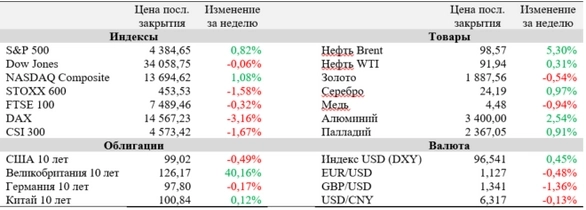

В среду, 9 марта, мировые рынки демонстрируют разнонаправленную динамику, оценивая выход макроэкономических данных, а также развитие геополитической ситуации. Гуманитарные последствия специальной военной операции России на территории Украины продолжают вызывать беспокойство мирового сообщества, а рост санкционного давления на РФ оказывает влияние на глобальную экономику.

Вечером во вторник США ввели немедленный запрет на импорт российской нефти и других энергоресурсов (за исключением урана). Великобритания заявила, что постепенно прекратит импорт российской нефти до конца 2022 г. Страны Европейского союза, зависимые от российских энергоресурсов, отказались от введения эмбарго, хотя и предпримут меры по сокращению энергетической зависимости. Насколько известно к настоящему времени, страны Персидского залива не подтвердили готовности увеличивать добычу сверх обязательств по соглашению ОПЕК+. На этом фоне котировки нефти марки Brent растут на 1,0% до $129,3 за баррель, а контракты на WTI поднимаются на 0,9% до $124,7 за баррель.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). На мировых рынках сохраняется повышенная волатильность

- 28 февраля 2022, 13:42

- |

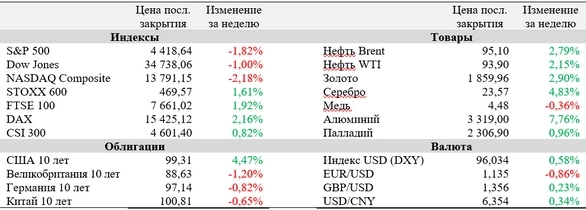

Первая часть минувшей недели характеризовалась практически синхронной просадкой ведущих индексов на фоне начала военной операции России в Украине. В четверг и пятницу настроения на рынках несколько стабилизировались, однако, с учетом продолжения конфликта, напряженность на рынках, вероятно, сохранится и на текущей неделе. Помимо событий в Восточной Европе, внимание инвесторов привлекут февральский отчет по занятности в США, выступления Джея Пауэлла перед Конгрессом по итогам реализации монетарной политики, а также заседание альянса OPEC+, повестка которого осложняется военными действиями и возможной ядерной сделкой с Ираном.

В понедельник, 21 февраля, президент РФ Владимир Путин своим указом признал суверенитет самопровозглашенных Донецкой и Луганской народных республик и уже в четверг, 24 февраля, российская армия начала военную операцию на территории Украины. На такие действия последовала незамедлительная реакция мировых лидеров. США, страны ЕС, Великобритания, Канада, Япония и ряд других государств ввели дополнительные санкции против российских компаний и частных лиц. Одной из главных угроз для России продолжает оставаться возможное отключение страны от межбанковской системы передачи информации и совершения платежей SWIFT: пока страны ЕС высказались лишь за блокирование отдельных банков, за исключением институтов, обслуживающих нефтегазовые транзакции.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Ускорение инфляции вызвало очередную распродажу на рынке США

- 14 февраля 2022, 13:37

- |

Подскочившая до 7,5% инфляция вызвала очередную распродажу на американском фондовом рынке на минувшей неделе. На этом фоне трейдеры начали оценивать вероятность увеличения ключевой ставки ФРС еще до мартовского заседания регулятора, чему поспособствовали комментарии Джеймса Булларда, заявившего, что он поддержит увеличение показателя на 100 б. п. к июлю 2022 года. На текущей неделе инвесторы будут оценивать итоги последнего заседания ФРС по факту публикации протокола FOMC, а также январскую динамику розничных продаж в США и инфляцию в Великобритании за минувший месяц.

По данным министерства труда США, индекс потребительских цен в стране подскочил на 7,5% (г/г) в январе, установив очередной многолетний максимум. Теперь рынок практически уверен в росте ставок по итогам мартовской встречи ФРС. Более того, экономисты не исключают, что регулятор может предпринять действия еще до запланированного на 15-16 марта заседания. Такому настрою способствовал президент ФРБ Сент-Луиса Джеймс Буллард, который в четверг вечером заявил, что он будет поддерживать увеличение ставок на 100 б. п. к 1 июля 2022 года. Отдельно отметим, что ценовая динамика в стране оказала сильное влияние на рейтинг действующего президента страны Джо Байдена. Опубликованный CNN в четверг опрос показал, что лишь 37% населения страны одобряет экономическую политику президента, в то время как еще в августе показатель превышал 50%.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). У Кристин Лагард и ЕЦБ есть поводы переосмыслить монетарную политику

- 07 февраля 2022, 13:10

- |

Прошедшая неделя характеризовалась разнонаправленной динамикой ведущих мировых индексов. Европейские площадки закрылись в «красной» зоне на фоне резкой смены риторики Кристин Лагард по итогам заседания ЕЦБ, а Банк Англии поднял базовую процентную ставку на 0,25%, остановившись в одном голосе от ее увеличения на 0,5%. Американские индексы были поддержаны данными по занятости за январь, которые подкрепили слова Джерома Пауэлла о хороших темпах восстановления на рынке труда. Основное внимание инвесторов на текущей неделе привлечет январская статистика по инфляции в США, которая может еще выше поднять шансы на рост ставок в стране по итогам мартовского заседания ФРС.

Американская экономика в январе добавила 467 тыс. рабочих мест, что стало сюрпризом для аналитиков, ожидавших увеличения числа занятых лишь на 150 тыс. В таких условиях борьба с инфляцией действительно становится главной задачей ФРС, и первых шагов регулятора можно ждать уже на ближайшем мартовском заседании.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). ФРС не исключила увеличение процентной ставки на каждом из последующих заседаний

- 31 января 2022, 12:39

- |

Минувшая неделя характеризовалась высокой волатильностью торгов на фоне смешанных настроений на рынках. По итогам январского заседания ФРС Джей Пауэлл дал несколько сигналов о крайне «ястребином» настрое регулятора, и теперь трейдеры закладывают в цены 5 повышений ключевой процентной ставки в 2022 году. В то же время ВВП США за IV квартал показал неожиданно высокий рост, который во многом помог ключевым американским индексам завершить неделю в плюсе. На текущей неделе пройдут заседания Банка Англии и ЕЦБ, а в пятницу будет опубликован январский отчет по занятости в США. Китай уходит на длинные выходные, которые будут ознаменованы в том числе открытием Зимних Олимпийских игр в Пекине 4 февраля.

ФРС ожидаемо сохранила ключевую процентную ставку на уровне 0,25%, но спровоцировала масштабную распродажу на фондовых рынках в среду и четверг. Виной тому стал глава регулятора Джером Пауэлл, который на пресс-конференции по итогам заседания ушел от прямого ответа на вопрос о том, стоит ли ожидать увеличения ставки на каждой из последующих встреч. Для рынков это стало подтверждением крайне «ястребиного» настроя ФРС и вероятного повышения ставки уже на мартовском заседании. Позднее на неделе председатель ФРБ Атланты Рафаэль Бостик также сообщил, что ФРС в случае необходимости может прибегнуть к увеличению ставки на 50 б. п. На данный момент трейдеры в среднем закладывают в цены 5 повышений ставки на 0,25%.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Технологический сектор продолжает коррекцию

- 24 января 2022, 14:08

- |

Минувшая неделя стала худшей за последние несколько месяцев для фондовых рынков. Главными аутсайдерами остаются акции технологических компаний, продолжившие падение в преддверии январского заседания ФРС, которое завершится в среду, 26 января. Джо Байден поддержал Джея Пауэлла, заявив, что инфляция стала главной экономической проблемой в США, и теперь увеличение процентных ставок уже в марте 2022 года кажется весьма вероятным. Тем временем «быки» не находят поддержки в результатах компаний за IV квартал, а давление на лидеров технологического сектора усилилось на фоне нового антимонопольного акта Сената США. По другую сторону Тихого океана НБК во второй раз за последние два месяца снизил ключевую ставку в попытке простимулировать экономику Китая к росту.

Джо Байден на пресс-конференции, прошедшей 19 января, сообщил, что поддерживает переход ФРС к более жесткой денежно-кредитной политике на фоне взлетевшей инфляции в США. Кроме того, президент подчеркнул, что пакет стимулов Build Back Better на $1,75 трлн, вероятно, придется разбить на несколько законодательных актов, поскольку прогресса в его согласовании сенаторами по-прежнему нет.

( Читать дальше )

Блог компании Финам Брокер |Обзор рынка акций за неделю (ФГ "ФИНАМ"). Сезон отчетностей стартовал с предупреждений от крупнейшего банка США

- 17 января 2022, 13:02

- |

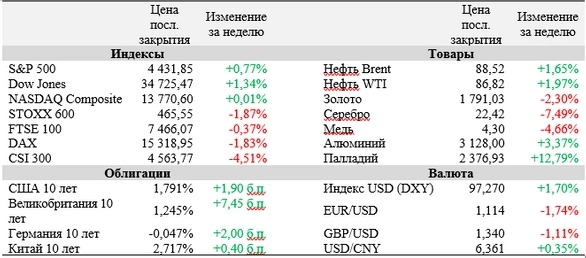

Коррекция на большинстве мировых рынков продолжилась на минувшей неделе. Джей Пауэлл и Лаэль Брейнард пообещали, что борьба с инфляцией, которая составила 7,0% по итогам 2021 года, станет главной целью ФРС в ближайшие 12 месяцев. Негатива на рынке добавилось в пятницу на фоне отчета JPMorgan, предупредившего инвесторов о низких ожиданиях в 2022 году. Между тем в Великобритании назревает отставка Бориса Джонсона, который был вынужден лично извиняться перед королевой за нарушения карантина и национального траура в стране.

По итогам недели Dow Jones Industrial Average опустился на 0,88%, индекс широкого рынка Standard & Poor's 500 стал легче на 0,30%, а Nasdaq Composite упал на 0,28%. Немецкий индекс DAX, в свою очередь, ослаб на 0,40%, британский FTSE 100 подрос на 0,77%, а китайский CSI 300 уменьшился на 1,98%. Долларовый индекс DXY закрылся на уровне 95,17 пункта, потеряв за неделю 0,58%, а валютная пара EUR/USD окрепла на 0,48% до 1,1414.

Доходность 10-летних гособлигаций США за неделю выросла на 2,80 б. п. до 1,793%, британских 10-летних Gilts – снизилась на 3,30 б. п. до 1,145%, 10-летних немецких бондов – снизилась на 2,00 б. п. до -0,049%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал