Блог им. DmitriyNoskov |Разочаровывающий запуск ETF на Ethereum

- 05 октября 2023, 11:09

- |

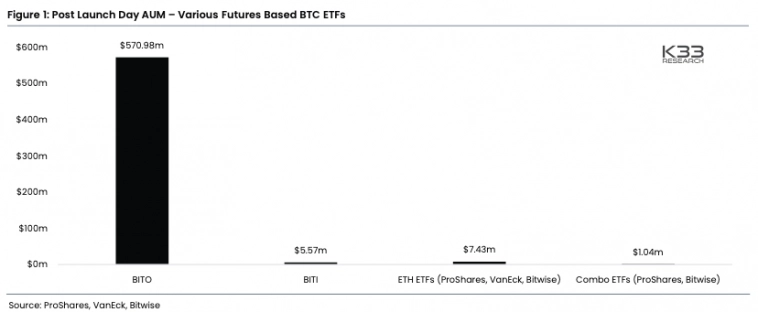

С появлением первых ETF на Ethereum-фьючерсы многие связывали надежду на ралли альткоина, вспоминая значительный всплеск инвестиционного интереса при запуске аналогичных фондов на Bitcoin в 2021 году. Активно к накоплению Ethereum призывали аналитики из K33 Research, обещая инвесторам «горячий октябрь».

Однако появление ETF вызвало вялую реакцию даже с поправкой на медвежий рынок. Так, за первый день торгов ETF на Bitcoin (BITO) в 2021 году собрал инвестиций на $571 млн, а фонды с Ethereum в совокупности – лишь $7,4 млн.

Примечание: речь идет о фондах на фьючерсные контракты, на спотовые криптоинструменты разрешение в США еще не получено. BITI – это ETF на продажу Bitcoin, Combo ETF – фонды с привязкой к Bitcoin и Ethereum.

Источник изображения: k33.com

Совокупные объемы торгов ETF с Ethereum в первый день составили всего 0,19% от того же BITO, что демонстрирует колоссальное различие в инвестиционном интересе к двум активам.

( Читать дальше )

- комментировать

- 251

- Комментарии ( 0 )

Блог им. DmitriyNoskov |Ординалы отступают, комиссия в сети Bitcoin рухнула до $0,12

- 04 октября 2023, 11:13

- |

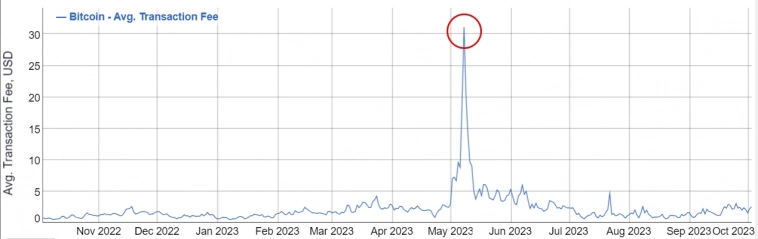

Протокол Ordinals привел к распространению в сети Bitcoin сначала графических изображений (аналог NFT), а затем и квазитокенов (BRC-20). Наибольший ажиотаж наблюдался в мае, когда сеть столкнулась с перегрузкой, а средняя комиссия превысила $30.

Источник изображения: bitinfocharts.com

Увидевшие существенный рост затрат на переводы пользователи стали переходить на альтернативные сети для расчетов. Наибольший импульс получил Litecoin, который еще в 2011 году был запущен в качестве более быстрой и дешевой альтернативы.

( Читать дальше )

Блог им. DmitriyNoskov |Uptober: чем обусловлен рост криптовалют

- 02 октября 2023, 12:37

- |

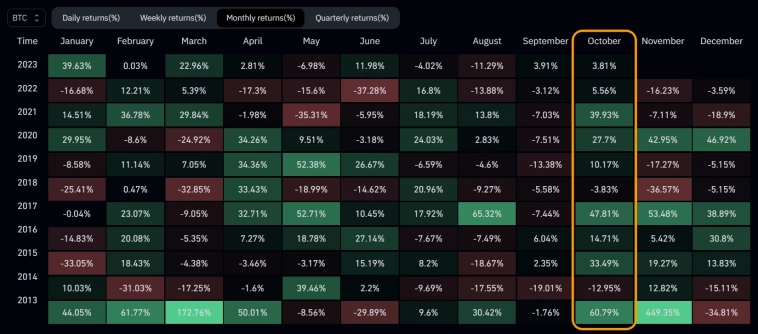

Октябрь традиционно является позитивным месяцем для криптовалют. Так, на истории Bitcoin закрывал месяц с положительным результатом в восьми случаях из десяти со средним результатом в 22%.

Источник изображения: coinglass.com

За каждым крупным ростом кроются свои положительные факторы. В этот раз надежда на Uptober подпитывается скорым запуском ETF на Ethereum-фьючерсы в США и ожиданием разрешения на спотовый Bitcoin в ближайшие полгода.

Предпосылок у событий несколько. Во-первых, SEC проиграла апелляцию Grayscale, пытаясь заблокировать преобразование трастового Bitcoin-фонда в ETF. Судебная комиссия назвала позицию регулятора «произвольной и капризной». Если SEC не сможет найти более весомые аргументы, трансформация произойдет «автоматически» после истечения сроков обжалования.

Во-вторых, в сентябре председателя SEC вновь вызвали на заседание Комитета по финансовым услугам, где несколько конгрессменов потребовали от Гэри Генслера утвердить заявки на ETF. Генслера таже раскритиковали за отсутствие внятных критериев по разделению криптовалют на товар и ценные бумаги.

( Читать дальше )

Блог им. DmitriyNoskov |Халвинг 2024г. похоронит многих майнеров

- 28 сентября 2023, 12:04

- |

Часть публичных майнеров уже полегла из-за гонки 2021-22гг., например, процедуру банкротства проходит крупнейший из них Core Scientific. При этом растущая сложность вкупе со снижением Bitcoin нисколько не охладили пыл криптодобытчиков: общая вычислительная мощность выросла в текущем году на 54% до 417 EH/s.

Источник изображения: hashrateindex.com

Доходность же с одного терахэша мощности, напротив, обновила антирекорд. Сейчас она составляет 2,26 BTC или $60 тыс. в сутки.

( Читать дальше )

Блог им. DmitriyNoskov |Почему рекордное количество транзакций BTC не ведет к росту комиссии

- 27 сентября 2023, 10:39

- |

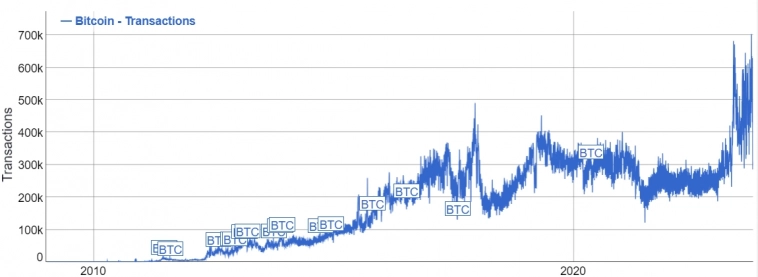

С мая 2023 года число ежедневных транзакций стабильно превышает 500 тысяч, тогда как раньше это была недостижимая величина. Объем передаваемой через сеть информации сильно ограничен, поэтому такой вал транзакций должен был бы привести к росту комиссий.

Источник изображения: bitinfocharts.com

В обычной ситуации так и происходит, поскольку пользователи выставляют большее вознаграждение для майнеров, чтобы их транзакцию включили в блок как можно скорее. Однако сейчас достаточно заплатить полдоллара, чтобы отправить средства с одного кошелька на другой.

( Читать дальше )

Блог им. DmitriyNoskov |Сокращение глубины криптовалютного рынка

- 26 сентября 2023, 11:20

- |

Последние полгода большинство криптовалют колеблются в относительно узком диапазоне. Это связано как с отсутствием факторов, способных оказать существенное влияние на цену, так и с сохраняющимся оттоком капитала. Последнее обстоятельство нагляднее всего демонстрирует сокращение резерва криптобирж, рухнувшего до 2 млн BTC.

Источник изображения: cryptoquant.com

Участники рынка предпочтение отдают самостоятельному хранению и после покупки переводят монеты на холодные кошельки. Интерес к активным спекуляциям снижается. Это также проявляется в сокращении глубины рынка (объема ордеров в обе стороны от текущей цены), последовавшим за крахом FTX в ноябре 2022 года.

( Читать дальше )

Блог им. DmitriyNoskov |Настроения участников крипторынка

- 20 сентября 2023, 11:25

- |

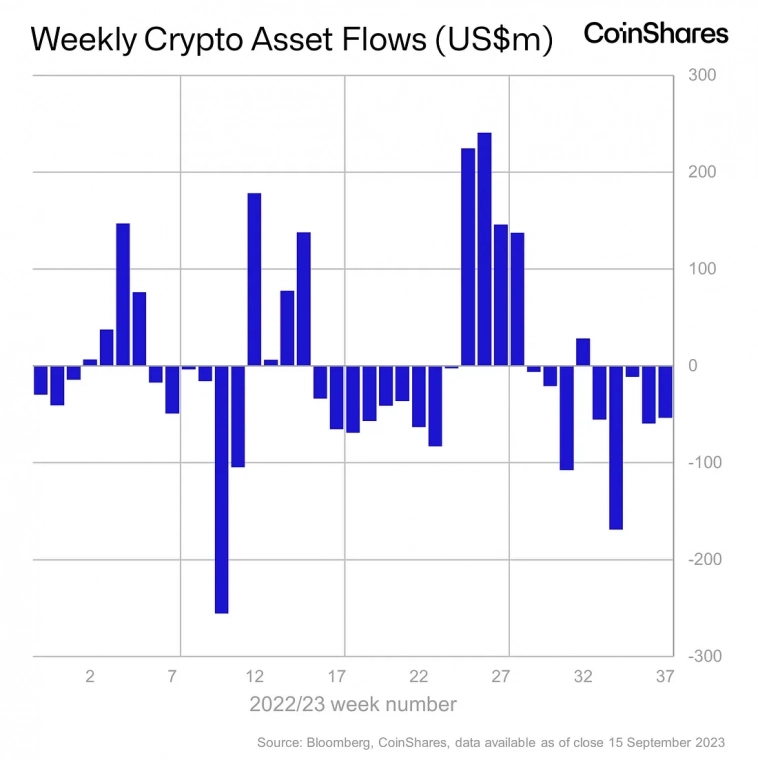

Использующие биржевые фонды институциональные инвесторы своим поведением все больше напоминают краткосрочных держателей. Так, после новостей о массовой отправке в SEC заявок на спотовый Bitcoin-ETF они нарастили инвестиции рекордными за последний год темпами, вкладывая в неделю по $200 млн.

Не дождавшись заветного разрешения в течение месяца, а также разочаровавшись динамикой криптовалют, институционалы стали выводить капитал. За последние 9 недель отток составил $455 млн.

Источник изображения: coinshares.com

Аналогичное поведение демонстрируют краткосрочные держатели Bitcoin: пропустив фазу накопления в начале 2023 года, они набрали монет по $27-30 тыс.

( Читать дальше )

Блог им. DmitriyNoskov |Время ходлеров: запасы краткосрочных держателей BTC на 12-летнем минимуме

- 12 сентября 2023, 11:44

- |

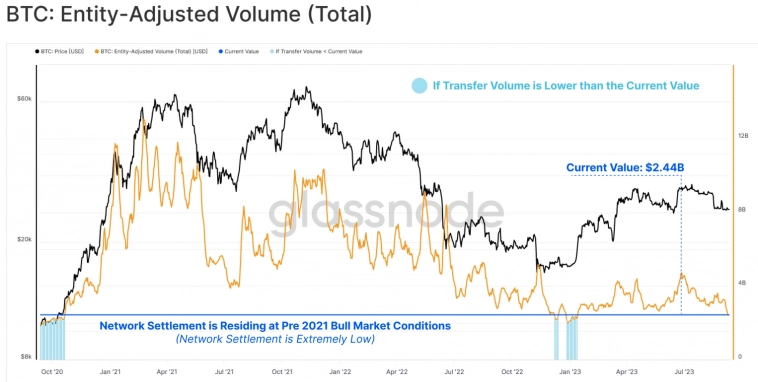

Криптовалютный рынок продолжает дрейфовать в условиях низкой ликвидности и волатильности. Даже небольшое оживление в связи с промежуточной победой Grayscale над SEC не отразилось на метриках: объем переходящих из рук в руки монет сократился до $2,4 млрд в сутки. Это уровень октября 2020 года.

Источник изображения: glassnode.com

Показатели реализованной прибыли и убытка также снизились до трехлетних минимумов. Это относится как к спотовой торговле, так и торговле деривативами.

( Читать дальше )

Блог им. DmitriyNoskov |$45 тыс. – справедливая цена Bitcoin на основе энергетической ценности

- 11 сентября 2023, 12:17

- |

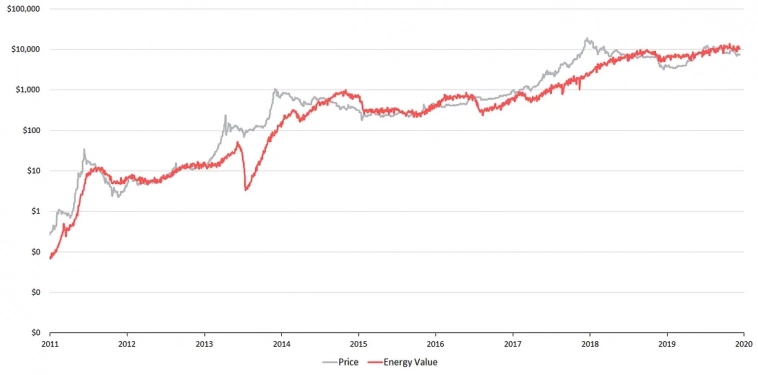

Основатель Capriole Investments Чарльз Эдвардс еще в 2019 году представил модель справедливой стоимости Bitcoin, которая до сих пор не теряет актуальности. Она базируется на оценке объемов и стоимости затраченной энергии, а также темпов роста предложения.

Модель предполагает, что высокий уровень человеческих усилий связан с не менее высокими ожиданиями и ростом спроса на производимый продукт. Если же спрос падает или «работник» откроет для себя другое направление с большей выгодой, его усилия будут снижаться вплоть до нуля.

Из этого утверждения можно получить несколько гипотез, которые отлично закрепляют правило на практике. Во-первых, значительный рост цены ведет к активизации майнеров и росту энергетической ценности Bitcoin. Во-вторых, если рост цен вызван спекуляциями без соответствующего увеличения потребления энергии, цена откатывается к уровню энергетической ценности.

Источник изображения: capriole.com

Как видно из графика, модель и Bitcoin идут преимущественно рука об руку. Исключение составило значительное падение энергетической ценности в 2013-14 годах из-за перехода майнеров на асики и резкого роста снижения энергозатрат.

( Читать дальше )

Блог им. DmitriyNoskov |Инвестиционный гигант BlackRock скупает акции майнеров и Bitcoin

- 05 сентября 2023, 13:45

- |

BlackRock является крупнейшей инвестиционной компанией в мире по активам в управлении и находится на хорошем счету у американских регуляторов. Когда в 2020 году ФРС приняла решение о покупке ценных бумаг через ETF для поддержки американской экономики, половина объема пришлась на фонды BlackRock.

Это объясняет высокие ожидания от утверждения ETF на спотовый Bitcoin в ближайшие полгода, поскольку летом BlackRock также направила заявку в SEC.

Источник изображения: bloomberg.com

В компании высоко оценивают шансы и предполагают значительный рост Bitcoin после утверждения заявки. По различным оценкам, в первые шесть месяцев после запуска ETF новый спрос на криптовалюту составит $5-10 млрд, а монета вырастет до $50-120 тыс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс