Блог им. DmitriyNoskov |Bitcoin обновил рекорд по количеству транзакций

- 26 декабря 2023, 11:31

- |

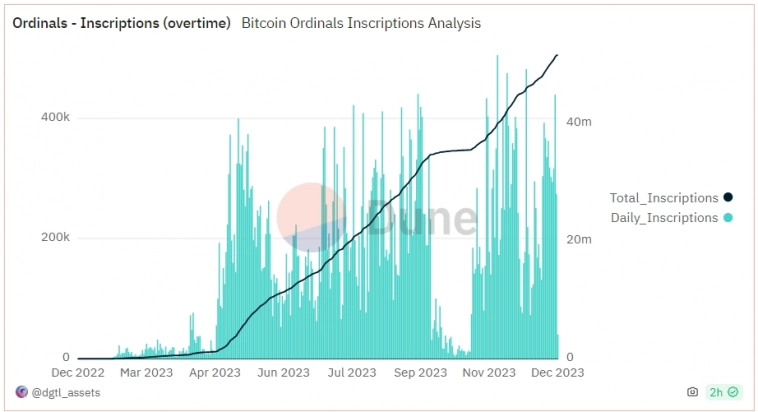

В день перед католическим Рождеством пользователи совершили 723 тыс. переводов, установив новый рекорд. Доля ординалов в этот день составила 60,8% или 440 тыс. транзакций.

Источник изображения: dune.com

Выглядит так, будто ординалы повинны в значительной загрузке сети и росте комиссии. Это не совсем верно, поскольку распространяемые по сети Bitcoin квазитокены используют текстовый формат JSON, занимающий мало места. Из-за этого блок формируется более плотно.

Примечание: ординалы представляют собой цифровые объекты, которые могут быть графическими изображениями, видео-, аудиофайлами (аналог ERC-721), или квазитокенами (аналог ERC-20). Спекулятивный ажиотаж привел к росту доли последних до 90-99% от всех передаваемых по сети Bitcoin ординалов.

( Читать дальше )

- комментировать

- 254

- Комментарии ( 3 )

Блог им. DmitriyNoskov |В декабре на асики публичные майнеры потратили $600 млн

- 25 декабря 2023, 10:50

- |

В этом году майнеры вернулись к гонке вооружения с удвоенной силой, доведя общую вычислительную мощность сети до 540 EH/s. Показатель вырос в 2,2 раза.

Источник изображения: btc.com

Из-за аналогичного роста сложности доходность с одного терахеша выросла с $0,06 до всего лишь $0,09, а средняя себестоимость добычи идет нога в ногу с ценой.

( Читать дальше )

Блог им. DmitriyNoskov |Крипторынок 2023 года в пяти графиках

- 22 декабря 2023, 11:29

- |

Уходящий год был богат на события в криптоиндустрии. Мы отобрали пять наиболее ярких графиков, которыми можно его охарактеризовать.

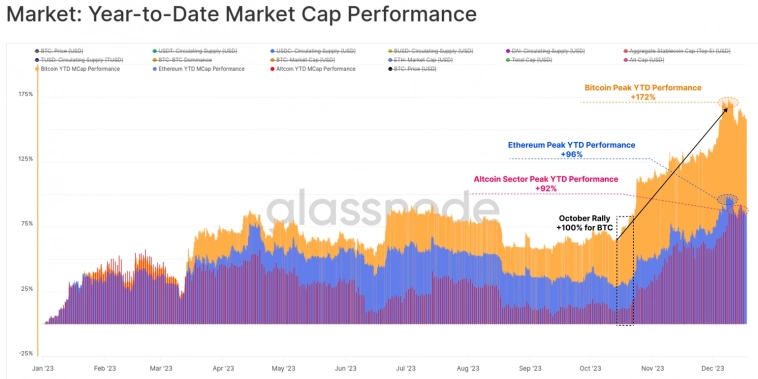

Взлет Bitcoin: в этом году его капитализация подскочила на 172%, обогнав практически вдвое альткоины по темпам роста. Сильный импульс пришелся на осень, когда рухнуло последнее аргументированное препятствие на пути спотовых ETF в США. 13 октября для SEC истек срок подачи возражения на судебное решение по апелляции Grayscale касательно преобразования трастового фонда Bitcoin в спотовый ETF.

Источник изображения: glassnode.com

Приток институционального капитала: в октябре переломный момент произошел и на фьючерсном рынке, когда открытый интерес на CME впервые превысил открытый интерес на Binance. Сейчас показатель на Чикагской бирже штурмует исторический рекорд в $5,5 млрд, установленный в октябре 2021 года. Все это говорит о неподдельном интересе институционального капитала к криптовалюте.

( Читать дальше )

Блог им. DmitriyNoskov |Ординалы – не главная причина высокой комиссии в сети Bitcoin

- 20 декабря 2023, 11:33

- |

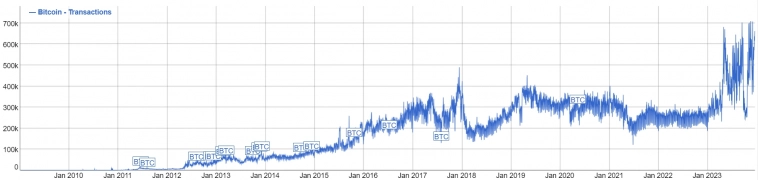

В 2023 году значительный рост транзакций вызвал протокол Ordinals, позволивший за счет нумерации сатоши обмениваться по сети Bitcoin цифровыми объектами. Первая волна интереса к ординалам пришлась на весну, когда основной объем был представлен графическими изображениями. Во второй волне интерес сместился к мем-монетам, причем ажиотаж был настолько сильным, что в отдельные дни они занимали свыше половины всех операций.

Из-за ординалов число обработанных транзакций достигло невиданных ранее уровней.

Источник изображения: bitinfocharts.com

Столь большого количества транзакций удалось достичь благодаря малому объему занимаемого квазитокенами пространства в блоке. Если «тяжелому» изображению может потребоваться весь блок, то токены, напротив, в силу технической специфики как крупицы песка заполняют свободные области.

Несмотря на значительный ажиотаж и большое число операций с ординалами, с июля они «потребляют» не более 20% пространства блока.

( Читать дальше )

Блог им. DmitriyNoskov |Годовая волатильность Bitcoin побила исторический минимум

- 15 декабря 2023, 11:28

- |

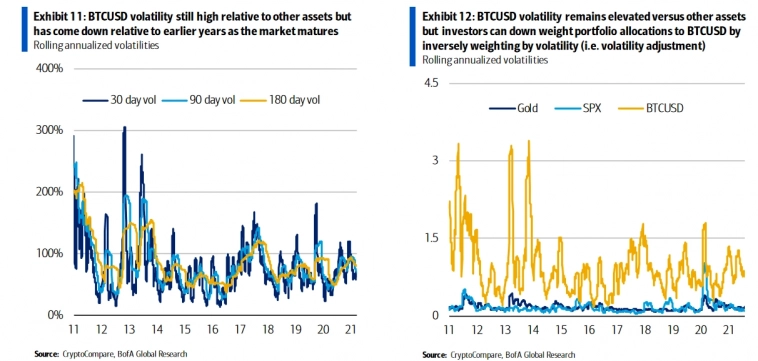

Волатильность Bitcoin – одно из существенных препятствий на пути к признанию и широкому инвестиционному интересу. Об этом недостатке криптовалюты против таких традиционных инструментов, как золото или индексы фондового рынка, еще в 2021 году писала исследовательская группа Bank of America:

«Из-за повышенной волатильности инвесторы корректируют долю криптовалюты в инвестпортфеле в сторону снижения».

Источник изображения: BofA Global Research

В 2023 году криптовалютный рынок столкнулся с новыми вызовами – это и желание SEC признать альткоины ценными бумагами с предъявлением досудебных претензий криптобиржам, и уход с рынка третьего по величине стейблкоина BUSD, и признание генеральным директором Binance нарушения ряда законов с выплатой криптобиржей рекордного для индустрии штрафа в $4,3 млрд.

Были и положительные аспекты, как рост интереса к децентрализованному Bitcoin после краха ряда американских банков в марте или массовая подача крупнейшими финансовыми игроками заявок на запуск спотовых ETF.

( Читать дальше )

Блог им. DmitriyNoskov |Краткосрочные держатели Bitcoin фиксируют прибыль

- 11 декабря 2023, 11:53

- |

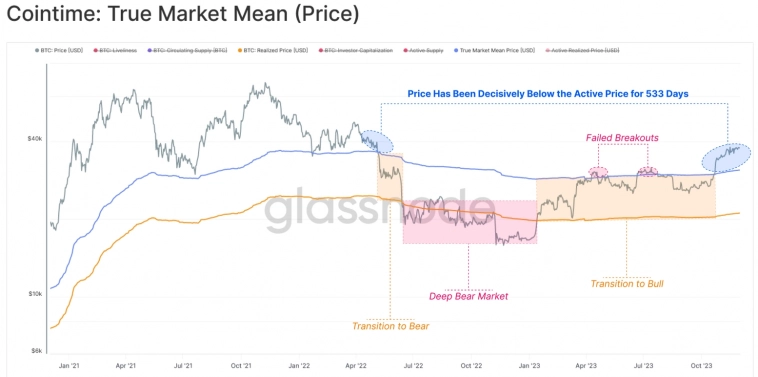

Осень ознаменовалась переходом от медвежьего к бычьему рынку: спустя 533 дня Bitcoin преодолел порог истинной среднерыночной цены (обновленная модель реализованной цены от аналитического агентства Glassnode).

Источник изображения: glassnode.com

Свыше 95% краткосрочных держателей (STH), большинство из которых представляют трейдеры и розничные инвесторы, оказались в прибыли.

( Читать дальше )

Блог им. DmitriyNoskov |Хайп или признание: почему растет Bitcoin

- 07 декабря 2023, 11:54

- |

Несмотря на обилие объективных статистических данных, ряд экспертов и экономистов по-прежнему в росте Bitcoin видят хайп и «спекулятивное безумие». Например, президент брокерской компании Euro Pacific Capital, экономист Питер Шифф утверждает, что рост Bitcoin в 2023 году вызван спекуляциями вокруг спотовых ETF:

«Это может стать лебединой песней… Крах Bitcoin будет более впечатляющим, чем его ралли».

Ему вторит бывший глава одного из комитетов SEC Джон Рид Старк:

«Цены на криптовалюты растут по двум причинам: во-первых, из-за пробелов в регулировании и возможном манипулировании рынком; во-вторых, из-за возможности продажи раздутой, переоцененной криптовалюты еще большему дураку <…> Это же касается спекуляций о 90% вероятности одобрения спотовых ETF».

Действительно, последние два месяца разговоры о Bitcoin вертятся вокруг ETF, которые предоставят доступ к криптовалюте тем участникам рынка в США, которые в силу законодательных ограничений не могут работать с ней напрямую (например, страховым или пенсионным фондам). Даже выделение незначительной доли в инвестпортфеле приведет к сильному росту Bitcoin из-за его скромной капитализации.

( Читать дальше )

Блог им. DmitriyNoskov |Средний размер депозита на криптобиржах достиг $29 тыс.

- 06 декабря 2023, 12:17

- |

Текущая тенденция удивительно точно повторяет предыдущие циклы Bitcoin. Так, сейчас просадка от исторического максимума составляет 37%, в прошлом цикле за то же пройденное время она составляла 39%, а в цикле 2013-17 гг. – 42%.

Источник изображения: glassnode.com

Если отсчет вести не от максимумов, а от локального дна, то динамика вновь будет схожей. Исключение составляют первые два подъема, когда в силу молодости рынка Bitcoin рос значительно сильнее.

( Читать дальше )

Блог им. DmitriyNoskov |Bitcoin-медведи вновь попали под поезд

- 05 декабря 2023, 11:32

- |

Желание ухватить разворот от круглого уровня вопреки основным настроениям порой приводит трейдеров к крупным убыткам. За последние сутки продавцы на рынке бессрочных фьючерсов потеряли $84 млн в расчете на разворот от $40 тыс. В предыдущий раз значительные убытки они понесли при преодолении ценой $35 тыс.

Источник изображения: coinglass.com

Среди институциональных инвесторов также есть отчаянные игроки, инвестирующие в короткие криптофонды (прибыль формируется при снижении стоимости актива). Если на позапрошлой неделе из таких фондов было изъято $0,9 млн, то на прошлой неделе приток составил $3,6 млн.

Доля медведей в этой группе инвесторов составила всего 2,7% от общего притока средств в Bitcoin-фонды.

( Читать дальше )

Блог им. DmitriyNoskov |Дополнительный импульс Bitcoin получает от ФРС

- 04 декабря 2023, 11:07

- |

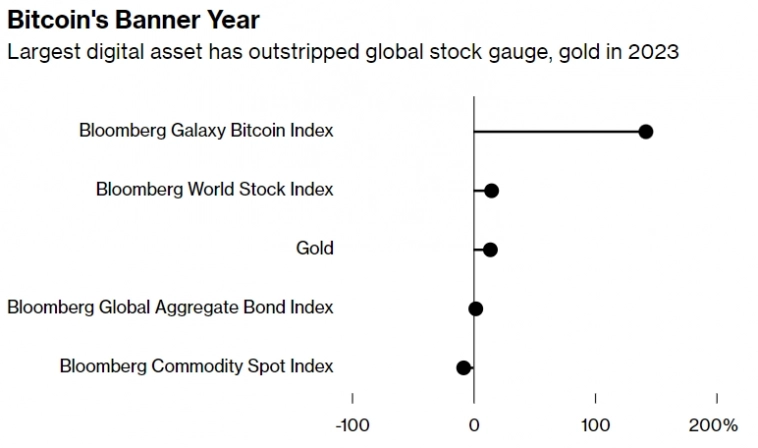

Bitcoin со значительным отрывом обгоняет традиционные финансовые инструменты: за неполные 12 месяцев прирост составил 150%, за это же время индекс мирового фондового рынка от Bloomberg подрос на 15%, а золото – на 14%.

Источник изображения: bloomberg.com

Bitcoin растет из-за двух ожидаемых событий. Первое – это разрешение на запуск спотовых Bitcoin-ETF в США. Число заявок продолжает расти и сейчас достигает 12. Среди заявителей крупнейшие в мире финансовые компании BlackRock и Fidelity, чьи объемы активов под управлением превышают $10 трлн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс