Блог им. ChicagosBull |Прирост банковских вкладов.

- 11 февраля 2025, 13:31

- |

- комментировать

- Комментарии ( 13 )

Блог им. ChicagosBull |Повезло парню!

- 01 февраля 2025, 20:14

- |

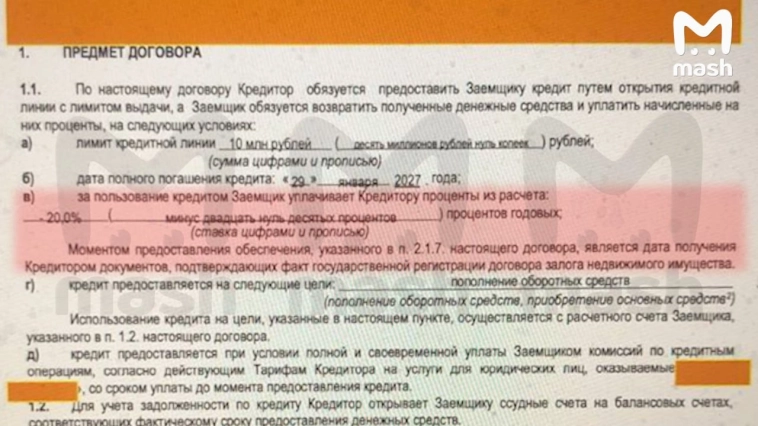

Кредитная организация должна 2 миллиона рублей своему клиенту — все из-за ошибки в договоре.

Предприниматель хотел взять кредит, а менеджер в нем прописал вместо 20%, -20%, из-за чего кредит пошел в обратную сторону.

Аннулировать договор без согласия клиента нельзя, компания должна будет выплатить бизнесмену минимум 2 миллиона рублей.

Блог им. ChicagosBull |Денег хватит всем.

- 20 января 2025, 16:54

- |

Государство выпускает облигации федерального займа. Коммерческие банки занимают у ЦБ деньги на аукционах репо, чтобы покупать ОФЗ. Деньги, вырученные за ОФЗ, Федеральное казначейство размещает в коммерческих банках. Круг замыкается. На всех этапах каждый извлекает свой процент. Так рождаются новые деньги. В декабре 2024-го Минфин разместил ОФЗ больше чем на 2 трлн рублей. Соответственно, вырос спрос коммерческих банков на аукционах репо. Соответственно больше денег Казначейство вернуло в те же коммерческие банки. Профицит ликвидности такой, что ЦБ объявил — с февраля 2025 года будет сокращать объём предоставления денег банкам на каждом аукционе репо. Вывод напрашивается один. В 2025 году денег хватит, пока всем. Мобилизационная экономика.

Блог им. ChicagosBull |64 ОКВЭД

- 20 января 2025, 16:43

- |

Очень познавательные графики входящих и исходящих потоков платежей по 64-му ОКВЭД («Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению»). 64 ОКВЭД – это банки, биржи, дилеры, инвестиции, денежное посредничество и т.д… Красная линия – среднедневной уровень в 2024 году. Чёрная линия – в 2023-м, пунктирная – в 2022-м. Для ориентирования, цифры справа 100 – это среднедневной уровень в 2019-м. Видно, что потоки в 2024-м выросли в четыре раза по сравнению с доковидным временем и примерно в два раза с начала СВО. То есть, финансовые услуги аккумулируют огромные средства, появившиеся к системе с начала СВО. Буквально триллионы рублей. Выводы пока делать не будем, просто зафиксируем.

Месячные темпы роста объёма входящих платежей к среднему в предыдущем квартале тоже впечатляют (во врезке ниже).

Январь -13,8

Февраль -15,9%

Март — 8,1

Апрель 21,7%

Май 17,1%

Июнь 38,3%

Июль 14,6%

Август 22,2%

Сентябрь 24,6%

Октябрь 4,2%

( Читать дальше )

Блог им. ChicagosBull |Динамика кредитования в 2024 году.

- 20 января 2025, 02:30

- |

💸 Кредитные итоги года — сокращение везде, кроме автосегмента

Frank RG опубликовала предварительные данные о розничном кредитовании в декабре. Снижение к ноябрю зафиксировано во всех сегментах, кроме ипотеки. Там отмечается незначительный подъем в размере 3,7%. При этом в последний месяц года выдачи традиционно растут, но в этот раз меры ЦБ оказались сильнее этой тенденции. В целом мы видим охлаждение спроса и окончание мощного кредитного импульса.

Вместе с данными по декабрю можно обобщить динамику за весь год. Здесь мы видим сильное проседание в ипотеке почти на 40%. Причины в целом понятны: завершение (https://readovka.biz/the-downside-of-a-preferential-mortgage) льготной ипотеки, растущие ставки, повышение цен на жилье и различные охладительные меры ЦБ. Ощутимо просело и потребительское кредитование — на 16,7%. Этот сегмент также чувствителен к жесткой ДКП, которую последовательно проводил Банк России.

А вот автокредитование единственное показало рост, причем очень серьезный. Почти 50% к 2023 и 225% к 2022. Неудивительно, что в этом году установлен исторический рекорд в ₽2,288 трлн. Одним из важных факторов здесь был ажиотажный спрос перед несколькими индексациями утильсбора. Логика простая — бери, пока дешевле. POS-кредитование сократилось в рамках общей тенденции на 13%.

( Читать дальше )

Блог им. ChicagosBull |Сбер, результаты за 12 месяцев 2024 г.

- 17 января 2025, 15:56

- |

СБЕР В 2024: ОТМЕТКА В ПОЛТОРА ТРИЛЛИОНА ПО ПРИБЫЛИ ПРЕВЫШЕНА, КАК И БЫЛО ОБЕЩАНО РАНЕЕ

Сбер опубликовал отчетность за прошлый месяц: (http://www.sberbank.ru/ru/sberpress/finansy/article?newsID=e69038cf-0452-4eeb-b345-ce0d863c4873&blockID=4c429410-545e-4fa2-abe6-adbf0693699a®ionID=77&lang=ru&type=NEWS)

• Сбер за декабрь заработал 117.6 млрд рублей, это 1.7% год-к-году

• За весь 2024 год чистая прибыль Сбера составила 1.562 трлн рублей – это на 4.6% выше в годовом сопоставлении. План выполнен!

• Кредитный портфель Сбера за 2024 год составил 17.5 трлн физлицам (12.4% гг) и юрлицам 27.8 трлн (19% гг).

• Средства физических лиц за 2024 практически достигли 27.6 трлн рублей. С начала года рост составил 22%

• Средства юридических лиц с начала года выросли на 21% до 13.2 трлн рублей.

• Сбер продолжает следовать своему прогнозу и сохранять высокую рентабельность капитала, за год она составила 23.4%

• Недавно Сбер вернул себе лидерство на российском финансовом рынке, став снова самой дорогой компанией по капитализации.

( Читать дальше )

Блог им. ChicagosBull |Депутат предложил законодательно запретить ЦБ заморозку вкладов.

- 14 января 2025, 15:46

- |

Лидер партии «Новые люди» призвал лишить ЦБ возможности принимать решение по заморозке вкладов.

«Разные эксперты пугают заморозкой вкладов. Сначала российские, потом украинские подхватили. ЦБ дважды говорил, что заморозки не будет. Но не все верят. Надо дать дополнительные гарантии. Принять закон, что все решения по накоплениям граждан ЦБ может принять только с согласования Госдумы. У нас в стране, чтобы ядерную кнопку нажать нужно три человека. Один из них — Президент. А по деньгам людей решения один человек принимает. Так быть не должно. Нужно ЦБ ограничивать», — заявил Алексей Нечаев на первом в 2025 году пленарном заседании Госдумы.@ejdailyru

Ну а что, вполне нормальная инициатива по моему, или нет?

Блог им. ChicagosBull |Объём кредитов сократился в прошлом году.

- 13 января 2025, 16:34

- |

Российские банки в прошлом году подписали с физлицами 50,8 млн кредитных договоров на 13,24 трлн рублей. По сравнению с 2023 годом объём ссуд сократился на 21%.

Спад наблюдался во всех сегментах розницы, кроме автокредитования:

— Выдачи кредитов наличными составили 5,72 трлн рублей, сократившись в годовом выражении на 17%.

— Выдачи ипотеки за год рухнули на 39%, до 4,8 трлн рублей, а количество заключенных договоров — на 45%, до 1,1 млн.

— Объёмы автокредитования увеличились на 49%, до 2,88 трлн рублей. Это максимум за всю историю наблюдений. @bankrollo

Блог им. ChicagosBull |ЦБ объяснил почему заморозки вкладов не будет.

- 13 января 2025, 16:05

- |

Народ беспокоится, милорд. Центробанку пришлось объяснять, почему он не будет замораживать вклады граждан. Потому что люди слишком уж переживают.

ЦБ в пяти пунктах объяснил, почему сценарий заморозки вкладов невозможен.

1) Идея заморозки абсурдна. Если «заморозить» вклады, ограничить возможность для граждан и бизнеса распоряжаться своими деньгами, то никто не готов будет держать деньги в банках. И это тут же поставит крест на возможности банков кредитовать экономику.

2) Заморозка никак не помогает бороться с инфляцией. При высоких ставках людям выгодно заработать на вкладах, а брать кредит не выгодно, поэтому они на время откладывают привлечение кредитов и крупные покупки. В результате спрос на товары и услуги снижается, а инфляция замедляется. Если «заморозить» вклады, то люди надолго потеряют доверие к банкам. И вместо того, чтобы продолжать размещать свои сбережения на депозитах, бросятся вкладывать их в недвижимость и товары длительного пользования. С соответствующими печальными последствиями для роста цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс