Блог компании ЦентроКредит |Пшеница – ожидания

- 23 декабря 2021, 21:45

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Производственные ограничения, связанные с погодными условиями, и неэластичный спрос на продовольствие привели к сокращению мировых экспортных запасов пшеницы на 2021 – 2022 год до самого низкого уровня с 2007 – 2008 года. В ответ на это пшеница на Чикагской бирже (Чикагской торговой палате) выросла почти на 30% за год и торгуется на девятилетнем максимуме. На глобальном уровне мы наблюдаем устойчивое сокращение запасов. Рассматривая 2022 – 2023 год, для стабилизации запасов потребуется рекордно высокое производство более 800 миллионов тонн.

В то время как мировые рынки пшеницы уже заложили в цену риск дальнейшего сокращения запасов, мы ожидаем устойчивого повышения премии за риск в течение 1 полугодия 2022 года и в более долгосрочной перспективе при сохранении неблагоприятных погодных условий. В среднем мы ожидаем цену в 900 долларов США за баррель до 2022 года. Погода будет оставаться определяющей до 2023 года, поскольку урожайность становится критической в условиях нехватки экспортных поставок на рынке при устойчивом мировом спросе на зерно. Мы ожидаем, что тенденция к росту сохранится, и пшеница составит в среднем 800 долларов США за баррель до 2023 года.

( Читать дальше )

- комментировать

- 252

- Комментарии ( 0 )

Блог компании ЦентроКредит |ЧЕТВЕРТАЯ ПРОМЫШЛЕННАЯ РЕВОЛЮЦИЯ

- 23 декабря 2021, 16:51

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Мы находимся на ранних стадиях четвертой промышленной революции. Новые технологии повлияют практически на все аспекты нашей жизни и работы, разрушая крупные организации, целые отрасли экономики и профессии. К наиболее важным технологическим тенденциям 4-й промышленной революции, которые окажут огромное влияние (очень важные изменения произойдут в период с 2021 по 2030 год), относятся: искусственный интеллект, внедрение таких киберфизических систем как интернет вещей и интернет систем, блокчейн, облачные и краевые вычисления, роботы и коботы, автономные транспортные средства, сеть 5G, геномика и редактирование генов, а также квантовые компьютеры. Новая промышленная революция даст мощный толчок глобальной экономике — одни только технологии искусственного интеллекта обеспечат около 14% роста глобального ВВП — это около $15,7 трлн. Также, новый термин «Big data» (Большие данные) – считается «новой нефтью» и классом активов, который обеспечит дополнительный экономический рост в ближайшем будущем.

( Читать дальше )

Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 22 декабря 2021, 11:56

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ФРС

15 декабря состоялось заседание ФРС. По итогам заседания было объявлено ускорение сворачивания экстренного стимулирования до 30 млрд долларов ежемесячно с середины января 2022 года. Таким образом, сворачивание может быть окончено к середине марта 2022 года. Также ФРС прогнозирует 3 повышения ставки в 2022 году, однако, мы ожидаем, что ставка будет изменяться в последний момент. Также, интересно, что термин “временная” был убран в отношении инфляции в силу значительных повышательных рисков.

ЦБ РФ

На минувшей неделе также состоялось заседание ЦБ РФ. По итогам, как и ожидалось, ставка была повышена на 1% до 8,5%. Однако, ранее ожидалось, что цикл повышения ставок будет завершен, все же, комментарии ЦБ оказались противоположными. Было сообщено, что, возможно, в начале следующего года ставка будет еще незначительно повышена.

( Читать дальше )

Блог компании ЦентроКредит |Недельный обзор долговых рынков

- 20 декабря 2021, 17:27

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

В ОТИЧИЕ ОТ ФРС ЕВРОПЕЙСКИЙ ЦЕНТРАЛЬНЫЙ БАНК ДАЛ ДОВОЛЬНО СДЕРЖАННЫЙ СИГНАЛ

Второй по значимости мировой регулятор представил довольно ”голубиный” пресс-релиз по итогам своего заседания

ИЗ ЗАЯВЛЕНИЙ К.ЛАГАРД (ставка ЕЦБ осталась на прежнем уровне 0%)

Об экономике

• ЭКОНОМИЧЕСКАЯ АКТИВНОСТЬ ЗНАЧИТЕЛЬНО УСКОРИТСЯ В 22Г

• ЭКОНОМИКЕ ВСЕ ЕЩЕ НУЖНЫ СТИМУЛЫ

• В КРАТКОСРОЧНОЙ ПЕРСПЕКТИВЕ ВОЗМОЖНЫ ПЕРЕБОИ, ОГРАНИЧИВАЮЩИЕ АКТИВНОСТЬ

• МЕРЫ ПО СДЕРЖИВАНИЮ ПАНДЕМИИ МОГУТ ОТЛОЖИТЬ ВОССТАНОВЛЕНИЕ

( Читать дальше )

Блог компании ЦентроКредит |Сахар-сырец – ожидания

- 17 декабря 2021, 16:37

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

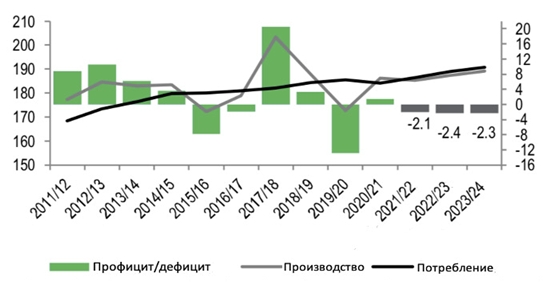

Рынок сахарозы накаляется, поскольку восстановление мировой экономики и повышение цен на энергоносители способствуют быстрому восстановлению спроса на смешивание этанола, опережая прирост предложения. Более того, прямое потребление сахара – обычно достаточно стабильное к снижению – по прогнозам, вырастет до четырехлетнего максимума в 2021-2022 годах на 1,1% в год. Мы ожидаем период небольшого дефицита производства в размере -2,1 млн тонн в 2021 — 2022 годах и -2,4 млн тонн в 2022 — 2023 годах.

Мировой баланс сахара

( Читать дальше )

Блог компании ЦентроКредит |РЫНОК УРАНА: Восстание из пепла (ядерного).

- 16 декабря 2021, 18:05

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

После стихийного бедствия, в результате которого в 2011 году на электростанции Фукусима произошла авария, на энергетическом рынке стали крайне настороженно относиться к использованию ядерной энергии. Государства, тем временем, сосредоточились на поиске экологически чистых источников энергии, чтобы снизить уровень глобального потепления на планете. В последний год мир снова начал пересматривать отношение к ядерной энергетике т к она является не только чистым, но и бесперебойным источником энергии. Благодаря растущей актуальности, а так же инновациям в методах добычи урана и устройстве ядерных реакторов, ядерная энергия движется к тому, чтобы стать одним из доминирующих источников экологически чистой энергии.

( Читать дальше )

Блог компании ЦентроКредит |Мировая экономика – инфляция

- 15 декабря 2021, 19:46

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

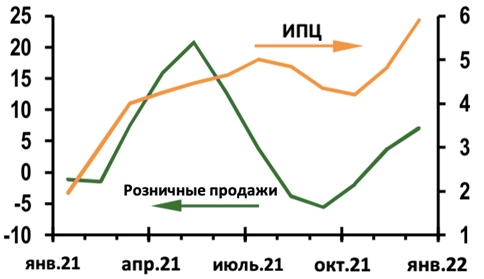

Мировая экономика продолжает укрепляться в конце года, поскольку инфляция резко ускоряется. На этой неделе смягчение ограничений поставок позитивно отразилось на автомобильной промышленности в Германии и Японии, азиатские экспортеры также подавали позитивные сигналы. В то время как прирост индекса потребительских цен в среднем составлял 0,6% ежемесячно в течение октября-ноября, устойчивость потребителей к этому снижению покупательной способности была впечатляющей.

Мировое потребление и ИПЦ

( Читать дальше )

Блог компании ЦентроКредит |Новости российского и зарубежного рынков

- 14 декабря 2021, 19:40

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

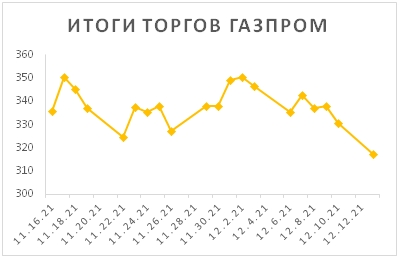

1. Несмотря на позитивные комментарии по поводу переговоров Владимира Путина и Джо Байдена, геополитическое напряжение все еще отражается на российских рынках. Возможно, люди не верят в позитивный настрой переговоров или не хотят нести риск.

На прошлой неделе продолжились продажи индексных бумаг, на фоне этого их стоимости акций снизились. Значительное снижение произошло у “Сбербанка” и “Газпрома”. Мы вновь акцентируем внимание на том, что фундаментально показатели компаний выглядят достаточно хорошо.

( Читать дальше )

Блог компании ЦентроКредит |Еженедельный обзор долговых рынков

- 14 декабря 2021, 15:26

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

НА ЭТОЙ НЕДЕЛЕ ПРОЙДУТ ЗАСЕДАНИЯ МНОГИХ ЦБ В МИРЕ, ОСНОВНОЕ ВНИМАНИЕ — К ФРС И ЕЦБ

Пятничные данные по инфляции в США таблица – ниже) цифры совпали с прогнозами, зафиксировав некоторое замедление после октябрьского инфляционного шока, когда рост цен превысил 0.9% mm sa. Тем не менее, текущая инфляция остается запредельно высокой. И это серьёзный аргумент для ФРС, чтобы ускорить сворачивание QE. В то же время, выход инфляции почти что на 40-летние (!) пики не сильно напугал инвесторов. Рынок понимает, что инфляция в США в этом году превысит 7%, но в следующем, скорее всего, начнет замедляться. Особенно, если ФРС начнет действовать.

( Читать дальше )

Блог компании ЦентроКредит |Обзор рынка газа

- 10 декабря 2021, 16:53

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Обзор ожиданий рынков газа

США: Ежедневные данные о добыче за ноябрь уже составляют в среднем 94,4 млрд.куб.ф. в день и с увеличением числа завершений скважин, происходящих в Пермском и Хейнсвилле, мы предполагаем, что это среднее значение возрастает в декабре. Несмотря на увеличение добычи природного газа в США и наших ожиданий в 98,4 млрд куб. ф. в день в декабре 2022 года, дефицит угля, что может привести к увеличению выработки электроэнергии на газе летом 2022 года, затрудняет превышение 3,6 трлн куб. ф. в хранилищах в конце периода закачки. Таким образом, мы ожидаем цены на 2022 год в размере 4,6 – 4,9 доллара США/млн БТЕ. Тем не менее, с учетом масштабов увеличения производства, риски снижения цен до 4 долларов за баррель остаются значительными. Этот риск продолжает оставаться выше нашего прогноза.

В 2023 году продолжающийся рост добычи в США (вероятно, превысивший 100 млрд куб. ф. в сутки в конце 3 квартала 2023 года) на фоне нехватки новых мощностей по сжижению природного газа, вероятно, приведет к относительно более сбалансированному рынку природного газа в США. Мы предполагаем, что в 2023 году цена на природный газ в США составит в среднем 3,38 доллара за баррель.

Европа: Отсутствие увеличения поставок из России в Европу поставило баланс спроса и предложения в Северо-Западной Европе в крайне неустойчивое положение. Россия продолжает сигнализировать о низком импорте трубопроводов, поскольку надежды на “Северный поток-2” в этом году угасают. Более теплая зимняя погода, по-видимому, является единственной надеждой для Европы, если только «Северный поток-2» не начнет функционировать в 1 квартале 2022 года, однако чрезвычайно трудно предотвратить этот риск. Погодные условия в России остаются важным фактором риска, потому что зимняя погода в ключевых добывающих регионах (таких как Россия и США) будет воздействовать на формирование цен на мировом рынке газа. Россия уже предупредила, что она будет отдавать приоритет своим внутренним потребностям над экспортом, и США потенциально могут попытаться повысить цены, чтобы закрыть широко открытый экспорт СПГ, если его баланс еще больше ужесточится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал