Новости рынков |Инфляция в России достигнет пика в мае — Bloomberg

- 11 марта 2024, 09:41

- |

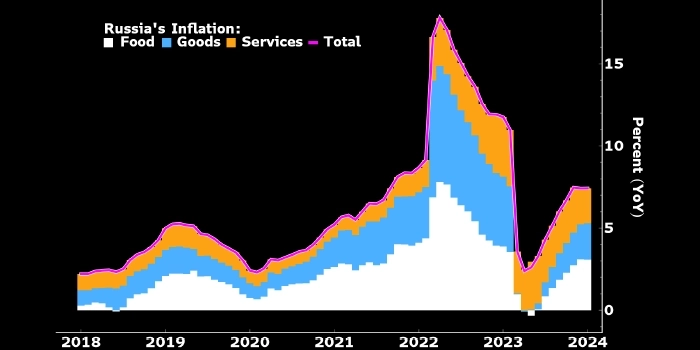

Вклад различных факторов в инфляцию в России в % г/г: продовольствие (белым), товары (голубым), услуги (оранжевым), совокупный показатель (фиолетовым).

По нашим ожиданиям, данные по инфляции в России за февраль, которые будут опубликованы 13 марта, покажут, что потребительские цены выросли на 7,6% г/г, превысив целевой уровень Банка России на 3,6% г/г. Что касается инфляции в базисе м/м, то она, по нашим прогнозам, выросла в феврале на 0,6%, замедлившись примерно с 0,9% в январе.

Мы прогнозируем, что инфляция достигнет пика в мае на уровне 8% г/г, после чего снизится до 5,5% г/г к декабрю, т. к. к тому времени фактор прошлогоднего снижения курса рубля будет полностью отыгран. Запрет на экспорт бензина может также способствовать охлаждению инфляции, однако высокие бюджетные расходы и сильный рынок труда означают, что Банк России, вероятно, оставит ключевую ставку на уровне 16% как минимум до апреля.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Проблемы Киви-банка угрожают оферте по облигациям Киви Финанс

- 06 марта 2024, 16:10

- |

По мнению аналитика, судебный спор по разделу активов группы «увеличивает вероятность появления каких-то проблем с исполнением оферты на досрочный выкуп бондов» «Киви Финанса» со стороны российской компании «Киви», на которой сконцентрированы ранее принадлежавшие группе QIWI российские активы. Компания «Киви» выступает оферентом по единственному находящемуся в обращении выпуску облигаций «Киви Финанса» объемом в 8,5 млрд рублей, дата расчета по оферте — 11 апреля.

( Читать дальше )

Новости рынков |Минфин РФ разместил ОФЗ ПД-26207 на 5 млрд р под 12,72% при спросе 8,5 млрд р

- 06 марта 2024, 14:59

- |

Российский Минфин на первом из двух запланированных на среду аукционов разместил облигации федерального займа серии ПД-26207 датой погашения 3 февраля 2027 года в объеме 5 миллиардов рублей по номинальной стоимости под средневзвешенную доходность 12,72%.

Бумаги предлагались в объеме 10 миллиардов рублей по номинальной стоимости, спрос составил 8,5 миллиарда рублей, цена отсечения — 90,0000% от номинала, доходность по цене отсечения — также 12,72% годовых.

Параметры выпуска и полные итоги аукциона доступны на сайте Минфина.

Предыдущее размещение ОФЗ ПД-26207 было 7 февраля, на 8,1 миллиарда рублей по номинальной стоимости под 11,94% годовых при спросе 15,1 миллиарда

Новости рынков |Инвесторы вновь интересуются фондами акций и валютных облигаций

- 06 марта 2024, 09:58

- |

Также высокий интерес со стороны инвесторов наблюдается в отношении фондов валютных облигаций — чистый приток средств в такие фонды составил 2,9 млрд рублей.

frankmedia.ru/157593

Новости рынков |Китай в 2024 году выпустит облигации для местных органов власти на $500 млрд

- 05 марта 2024, 09:59

- |

Китайское правительство в текущем году планирует выпустить облигации специального назначения для местных органов власти в размере 3,9 трлн юаней (около $500 млрд по текущему курсу). Об этом сообщается в докладе, опубликованном на открытии 2-й сессии Всекитайского собрания народных представителей (ВСНП, парламент) 14-го созыва.

«В 2024 году Китай осуществит эмиссию облигаций специального назначения для местных органов власти на 3,9 трлн юаней», — говорится в документе.

В нем уточняется, что указанная сумма на 100 млрд юаней ($14 млрд) превышает аналогичный показатель 2023 года.

fomag.ru/news-streem/kitay-v-2024-godu-vypustit-obligatsii-dlya-mestnykh-organov-vlasti-na-500-mlrd/

Новости рынков |Объем рынка ВДО в прошлом году достиг почти 90 млрд рублей

- 04 марта 2024, 17:57

- |

По их мнению, основным препятствием для роста сегмента выступает риск дефолта эмитентов: «Во-первых, жесткие денежно-кредитные условия приведут к некоторому охлаждению совокупного спроса, что может ухудшить финансовые результаты компаний. Во-вторых, удорожание рыночных заимствований осложнит компаниям рефинансирование облигационных выпусков».

frankmedia.ru/157430

Новости рынков |Мосбиржа предупреждает о запланированных технических работах на тестовом контуре T1 фондового и валютного рынков 5 и 6 марта

- 04 марта 2024, 15:38

- |

5 и 6 марта 2024 года на выделенном тестовом контуре Т1 фондового (INET_GATEWAY) и валютного (INETCUR_GATEWAY) рынков будут проводиться технические работы по обновлению торговой системы. Возможна временная потеря доступа к тестовым системам. Также не будут сохранены заявки и сделки, заключённые в тестовой системе в день обновления.

Обращаем ваше внимание, что после обновления, на первых этапах, отчёты могут формироваться и рассылаться тестовой системой на нерегулярной основе.

www.moex.com/n68082

Новости рынков |Чистая прибыль МОЭК по РСБУ за 2023 год увеличилась в 1,6 раза

- 04 марта 2024, 13:12

- |

Московская объединенная энергетическая компания (МОЭК) по итогам 2023 года получила 13,62 млрд рублей чистой прибыли по российским стандартам бухгалтерского учета (РСБУ), что в 1,6 раза больше показателя за 2022 год, следует из материалов компании.

Выручка компании по итогам года выросла на 4,9%, до 191,13 млрд рублей.

tass.ru/ekonomika/20147337

Новости рынков |Объем инвестиций нерезидентов в ОФЗ в январе снизился на 1 млрд рублей, или на 0,1%, их доля опустилась до 7,3% — ЦБ РФ

- 28 февраля 2024, 16:16

- |

В то же время объем рынка ОФЗ в январе вырос на 231 млрд рублей, или на 1,2%, до 20 трлн 194 млрд рублей.

Доля нерезидентов в ОФЗ в январе снизилась до 7,3% с 7,4%. Значение этого показателя на 1 февраля стало минимальным с 1 июля 2012 года, тогда доля нерезидентов составляла 6,5%.

Новости рынков |Пресс-конференция Банка России по ключевой ставке: Главное

- 16 февраля 2024, 15:11

- |

👉 Дальнейшему замедлению инфляции помогли рост ставок по кредитам из-за ужесточения ДКП

👉 Потребуется поддерживать жестокую ДКП в течение продолжительного времени

👉 Перенос летнего ослабления рубля в цены завершен

👉 Темпы роста цен сейчас такие же, как в декабре

👉 Темпы роста ипотеки сокращаются, но остаются высокими, на уровне начала прошлого года

👉 Во 2кв 2024г рынок нефти может перейти к профициту из-за увеличения поставок со стороны стран, не входящих в ОПЕК+, что может привести к давлению на цены на нефть

👉 В следующем году экономика вернется к устойчивым темпам роста. Мы оцениваем рост в 1,5-2% в год

👉 По нашим прогнозам, профицит торгового баланса России в этому году будет ниже, чем в прошлом году

👉 Экспорт снизится, а уровень импорта изменится незначительно

👉 Осенью у российской экономики был пик перегрева, сейчас более сбалансированный рост

👉 Мы обсуждали с коллегами, когда может начаться первое снижение ключевой ставки. Разброс мнений был достаточно широкий. Но большинство считает, что это скорее произойдет во второй половине этого года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс