Новости рынков |Биткоин упал из-за снижения спроса на ETF и сильных экономических данных по США — Bloomberg

- 02 апреля 2024, 09:59

- |

Цифровой актив подешевел на 5.3% утром во вторник, но затем частично отыграл падение и стабилизировался в районе $66 700. Ранее так называемые мемкоины, включая Pepe и dogwifhat, также упали в цене, что привело к крупнейшему за две недели двухдневному снижению индекса альткоинов.

Бычий тренд на криптовалютном рынке теряет обороты, поскольку стабильно высокая инфляция в США вынуждает инвесторов пересматривать прогнозы снижения процентных ставок ФРС, что повышает доходность казначейских облигаций и курс доллара. Это создает менее благоприятные условия для спекулятивных сегментов мировых рынков, таких как сектор цифровых активов.

Изменение ожиданий относительно действий ФРС «влияет на весь крипторынок, где на этой неделе наблюдается распродажа — ни один сектор не остался незатронутым; особенно сильно пострадали активы, которые за последние шесть месяцев росли быстрее биткоина, например, мем-токены», — сказал Стефан фон Хэнниш, глава торгового подразделения OSL SG Pte.

( Читать дальше )

- комментировать

- 230

- Комментарии ( 0 )

Новости рынков |Цена биткоина упадет до нуля — Джим Роджерс

- 25 марта 2024, 10:20

- |

Биткоин вновь привлекает всеобщее внимание: в этом месяце его цена превышала $70 000, тогда как всего год назад он стоил $28 000. Однако на фоне этого криптовалютного ажиотажа Джим Роджерс, гуру-инвестор и бывший коллега Джорджа Сороса, известный глубиной понимания сырьевых товаров, включая золото и серебро, по-прежнему скептически относится к долгосрочным перспективам криптовалют.

Выступая на мероприятии India Today, Роджерс выразил свои сомнения, заявив, что: «Я очень скептически отношусь к криптовалютам. Я не ожидаю, что они продержатся долго. Для некоторых людей они стали сказкой, но не для меня: я не вижу в криптовалютах никакой долгосрочной ценности».

Роджерс, известный своей прямолинейностью, однажды сравнил биткоин с такими товарами, как сахар или рис, подчеркнув тем самым, что предпочитает материальные активы.

«Я больше верю в будущее реальных вещей, которыми люди могут пользоваться, чем в биткойн», — заметил инвестор. — «Неважно, рис это или сахар. Я знаю, что рис всегда будет иметь ценность. Он всегда ее имел, но я не знаю, будет ли биткойн всегда иметь ценность».

( Читать дальше )

Новости рынков |Глава Goldman Sachs по цифровым активам говорит, что ралли криптовалют вызвано розничными инвесторами — Thomson Reuters

- 20 марта 2024, 11:00

- |

На прошлой неделе биткоин, крупнейшая криптовалюта, достиг исторического максимума в 73 794 доллара США и подорожал на 50 % в этом году, потянув за собой цены на другие криптовалюты.

«Динамика цен… по-прежнему определяется в основном розничной торговлей. Но мы начали замечать, что в дело вступают и организации», — сказал Макдермотт, выступая на конференции Digital Asset Summit (DAS) в Лондоне. «Сейчас мы действительно видим, что интерес изменился».

По словам Макдермотта, Goldman Sachs запустил отдел криптовалютной торговли в 2021 году и продолжает развивать его.

«Прошлый год был сложным, но уже в этом году мы увидели большие изменения не только в плане типов клиентов, но и в плане объемов», — сказал он.

Никто точно не знает, что стало причиной последних успехов биткоина, хотя аналитики указывают на миллиарды долларов, которые влились в американские спотовые биткоин-фонды ETF, запущенные в этом году. Макдермотт сказал, что ETF вызвали «психологический сдвиг».

( Читать дальше )

Новости рынков |Халвинг биткоинов: когда это произойдет и что это значит для цены? — Thomson Reuters

- 14 марта 2024, 11:46

- |

По мере того как цена биткоина достигает новых высот, все больше внимания уделяется предстоящему «халвингу» (сокращение вдвое) и тому, играет ли он какую-то роль в его подъеме.

В зависимости от вашей точки зрения, сокращение вдвое может стать значительным событием, которое повысит стоимость Биткоина как более редкого товара, или это может быть просто техническое изменение, раздутое спекулянтами, чтобы повысить его цену.

Но что это такое и имеет ли это значение?

Сокращение вдвое — это изменение в базовой технологии блокчейна биткойнов, призванное снизить скорость создания новых биткойнов.

Что это?

Сокращение биткоина вдвое — это изменение базовой технологии блокчейна, направленное на снижение скорости создания новых монет. Биткоин с самого начала был разработан его создателем под псевдонимом Сатоши Накамото, чтобы иметь ограниченный запас в 21 миллион монет.

Накамото внедрил механизм сокращения вдвое в протокол биткоина, который работает за счет снижения скорости выпуска новых биткоинов на рынок. На данный момент было выпущено около 19 миллионов биткоинов.

( Читать дальше )

Новости рынков |Биткоин-ETF BlackRock набрал $10 млрд за два месяца — The Financial Times

- 11 марта 2024, 12:05

- |

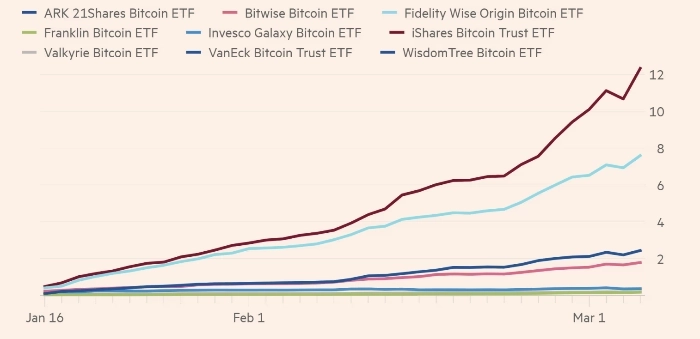

Сколько денег в спотовых ETF на биткоин

Биржевой биткоин-фонд BlackRock, достиг отметки в $10 млрд быстрее, чем любой другой ETF в истории США. Таким успехом он обязан стремительному росту первой криптовалюты к новым историческим максимумамiShares Bitcoin Trust (IBIT) от BlackRock стартовал 11 января, ему потребовалось менее двух месяцев, чтобы достичь объема в $10 млрд, побив тем самым рекорд Invesco QQQ, у которого на это ушло чуть более года. Совокупная стоимость всех активов IBIT сейчас оценивается примерно в $12.7 млрд: из них на чистый приток инвестиций приходится $7 млрд, остальное появилось за счет роста биткоина.

IBIT и другие девять спотовых ETF на биткоин, которые Комиссия по ценным бумагам и биржам США (SEC) одобрила 11 января, поднялись на волне масштабного криптовалютного ралли. В пятницу на минувшей неделе стоимость биткоина впервые в истории превысила отметку $70 000. На момент публикации BTC торгуется в районе $68 500.

( Читать дальше )

Новости рынков |JP Morgan прогнозирует падение биткоина до $42 000 — Bloomberg

- 01 марта 2024, 12:03

- |

По мнению аналитиков JPMorgan, один из самых ожидаемых катализаторов дальнейшего роста биткоина может в итоге привести к снижению цены крупнейшей криптовалюты.

Сторонники биткоина ссылаются на то, что апрельское обновление кода биткоина под названием «halving» (халвинг, сокращение вдвое) сократит количество выпускаемых ежедневно токенов вдвое — примерно до 450 штук — и приведет к дефициту предложения. В этом году биткоин подскочил на 45 %, достигнув отметки около 62 000 долларов, благодаря росту спроса со стороны биржевых фондов, одобренных в январе.

Цена биткоина исторически росла после такого события, как «халвинг», когда так называемая себестоимость майнинга выступала в качестве нижней границы цены актива. По словам стратега JPMorgan Chase & Co, средняя стоимость майнинга биткоина в настоящее время составляет $26 500 за биткоин, что «механически удвоит» цену после халвинга до $53 000.

Однако, поскольку повышение сложности майнинга вынуждает мелких майнеров прекращать работу, сложность майнинга может оказаться на 20% ниже первоначальной оценки, что снизит производственные затраты. С учетом того, что нижняя граница поддержки будет менее устойчивой, инвесторы могут увидеть, что цена биткоина после апреля вернется к $42 000, пишут стратеги в четверг.

( Читать дальше )

Новости рынков |Биткоин стал 14-й по величине валютой в мире и обогнал российский рубль, — WatcherGuru на основе данных CoinMarketCap

- 29 февраля 2024, 16:39

- |

coinmarketcap.com/fiat-currencies/

Новости рынков |Криптовалюты стали чаще использоваться для ВЭД и трансграничных операций, но их доля на российском финрынке невелика — ЦБ

- 15 февраля 2024, 10:23

- |

Интерфакс

Новости рынков |Общая сумма инвестиций в биткоины превысила 1 триллион долларов — Reuters

- 14 февраля 2024, 17:01

- |

Общая сумма денег, вложенных в биткоины, в среду превысила $1 триллион впервые с ноября 2021 года, поскольку приток в спот-фонды в США, которые непосредственно торгуют биткоинами, продолжает поддерживать цены.

Цена биткоина в среду достигла $51 694, самого последнего 25-месячного максимума, и выросла на 4,3% за день, в результате чего рыночная капитализация токена достигла $1,005 трлн, согласно ценовой платформе Coingecko.

По словам Коингеко, исторический максимум рыночной капитализации биткойнов составил $1,28 трлн в ноябре 2021 года.

Крупнейшая в мире криптовалюта подорожала примерно на 20% с начала февраля, и это уже самый большой ежемесячный рост с октября.

Инвестиции в биткойны составляют более половины из 2,01 триллиона долларов США, накопленных на общем рынке криптовалют, включая эфир и другие цифровые монеты.

Аналитики говорят, что сильный приток в новые ETF, зарегистрированные в США, в некоторой степени повлиял на ценовое движение в последние недели, а приток капитала в 11 спотовых биткойн-ETF в США увеличился до $1,64 млрд за неделю до среды, как показали данные LSEG Lipper.

( Читать дальше )

Новости рынков |Объем рынка майнинга в России на сегодняшний день составляет около 2,5 ГВт, с долей от общей потребляемой мощности свыше 13%, что соответствует 2-му месту (после США) по майнингу биткоина в мире

- 06 февраля 2024, 11:58

- |

По его словам, участники рабочей группы «провели какое-то миллиардное количество встреч», но не продвинулись в введении необходимого законодательства. Бизнес уже несколько лет сталкивается с проблемами в расчетах с зарубежными партнерами, и криптовалюта была способом облегчить, эти взаиморасчеты, отметил депутат.

www.rbc.ru/crypto/news/65bd013f9a7947c8b217a505?from=copy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс