Новости рынков |Китайский регулятор опроверг сообщения о запрете IPO технологических компаний за рубежом

- 01 декабря 2021, 16:52

- |

- комментировать

- Комментарии ( 0 )

Новости рынков |Китай закроет лазейку, используемую техкомпаниями для иностранных IPO

- 01 декабря 2021, 10:52

- |

👉 Этот способ используется китайской технологической отраслью уже многие годы

www.bloomberg.com/news/articles/2021-12-01/china-s-latest-covid-outbreak-worsens-even-as-it-avoids-omicron

Новости рынков |Половина компаний, которые провели крупные IPO в этом году, торгуются ниже цены листинга

- 29 ноября 2021, 11:10

- |

👉 В список таких компаний входят британское приложение по доставке еды Deliveroo, производитель альтернативной еды Oatly и индийский сервис онлайн-оплаты Paytm

👉 Слабые результаты вызвали вопросы у инвесторов по поводу высокой оценки этих компаний такими крупными инвесторами, как SoftBank а Warburg Pincus, и андеррайтерами Goldman Sachs и Morgan Stanley

👉 В 2020 году показатель компаний, которые торговались ниже цены размещения, составил 27%

Новости рынков |Группа «Просвещение» вернулась к планам провести IPO

- 26 ноября 2021, 11:21

- |

👉 После того как эти планы были в 2019 году приостановлены, у издательства появились новые собственники

👉 В мае 2021 года Сбербанк, ВЭБ.РФ и РФПИ договорились о вхождении в капитал Просвещения в размере по 25% каждый. Оценка 100% бизнеса составила около 108 млрд руб

www.rbc.ru/technology_and_media/26/11/2021/619e5c519a7947304ca527ea

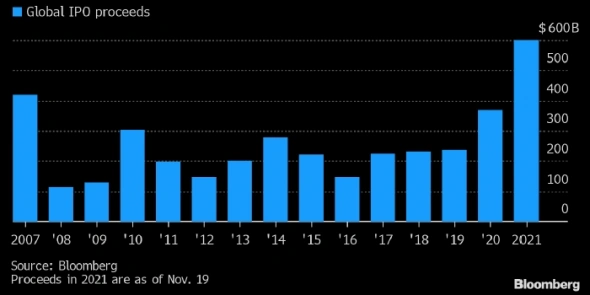

Новости рынков |Объем мировых IPO в этом году достиг нового рекордного значения выше $600 млрд

- 23 ноября 2021, 16:41

- |

👉 Низкие процентные ставки и доступная ликвидность, которые стали ответом мировых центробанков на пандемию коронавируса, не только подняли многие фондовые индексы к новым историческим максимумам, но и спровоцировали настоящий бум на рынке IPO. В этом году объем первичных публичных предложений акций также достиг нового рекордного объема, превысив $600 млрд

👉 Важную роль в этом сыграло не только большое число самих IPO, но и очень высокие оценки стоимости, которые получали компании, фактически не имеющие никакой выручки, не говоря уже о прибыли. Хороший пример этого — недавнее размещение производителя электрокаров Rivian, который, не продав ни одной машины, получил рыночную стоимость в $100 млрд и обогнал по этому показателю таких традиционных автопроизводителей, как Ford и General Motors

👉 Впрочем, повышенная инфляция, которая провоцирует рост ожиданий повышения ставок в следующем году как минимум в США, может заметно охладить этот рынок в ближайшие месяцы

www.bloomberg.com/news/articles/2021-11-20/global-ipos-blow-past-600-billion-mark-in-best-year-on-record

Новости рынков |Ювелирная компания Sokolov готовится к IPO с листингом в США и Москве в 2023 году — RTRS

- 19 ноября 2021, 16:01

- |

Весной 2022 года мы хотим провести предварительное роуд-шоу в течение года… и мы планируем выйти на рынок в Соединенных Штатах и Москве в 2023 году. В Соединенных Штатах мы рассматриваем как Нью-Йоркскую фондовую биржу, так и Nasdaq. Чтобы иметь хорошее свободное обращение и ликвидность, нам нужно привлечь около 500 миллионов долларов

👉 Компания Sokolov, которая производит ювелирные изделия и много лет работала оптовиком, утроила свою долю рынка с запуском своего бренда в 2014 году и вскоре после этого перешла в розничную торговлю, на которую сейчас приходится почти половина выручки. Ожидается, что к концу 2021 года у компании будет 350 магазинов, по сравнению с 20 в 2019 годом

👉 Выручка Соколова за январь-сентябрь составила около 20 миллиардов рублей (275 миллионов долларов), а выручка за весь год, как ожидается, составит около 30 миллиардов рублей, увеличившись более чем вдвое по сравнению с аналогичным периодом прошлого года

( Читать дальше )

Новости рынков |Заявки в рамках IPO СПБ биржи ниже $11.5 (верхняя граница) рискуют остаться неудовлетворенными

- 17 ноября 2021, 14:35

- |

Новости рынков |МТС рассматривает возможность IPO своего цифрового актива

- 16 ноября 2021, 09:56

- |

👉 Сейчас это дочерняя компания МТС на 100%, она содержит сетевую и облачную инфраструктуру, в том числе центры обработки данных

Новости рынков |Книга заявок на IPO СПБ биржи полностью подписана

- 11 ноября 2021, 11:13

- |

Новости рынков |Делимобиль отложил IPO из-за плохого спроса на бумаги

- 09 ноября 2021, 10:37

- |

👉 Есть предположение, что если книга «Делимобиля» и была закрыта, то за счет одного большого инвестора, который в итоге передумал

👉 Бизнес-модель компании вызывает вопросы у инвесторов, так как на ее работу оказывают значительное влияние государство, конкуренция с Яндексом, а также стоимость автомобилей

Даже если часть новых машин Делимобиль купит по старым ценам, наценку на более дорогие автомобили придется заложить в стоимость поездки для пользователей, которые могут отдать предпочтение такси. Кроме того, Яндекс разрабатывает беспилотники, которые через 5-7 лет будут введены в эксплуатацию, но получит ли доступ к этой технологии Делимобиль

www.forbes.ru/tekhnologii/445323-delimobil-otlozil-ipo-iz-za-plohogo-sprosa-na-bumagi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс