Новости рынков |Поставки нефти из России в Индию достигли в феврале нового рекорда в 1,6 млн б/д — Vortexa

- 01 марта 2023, 16:06

- |

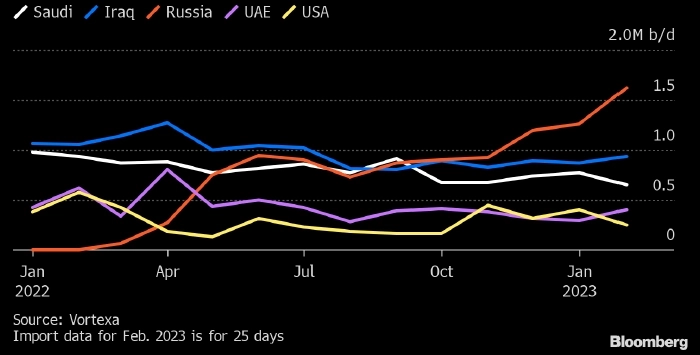

Объем поставок российской нефти в Индию в феврале достиг нового рекорда. По данным аналитика Vortexa Серены Хуанг, на которую ссылается Bloomberg, в первые 25 дней февраля данный показатель поднялся до 1,6 млн б/д. Таким образом, Россия еще больше укрепила свою позицию крупнейшего поставщика нефти в Индию.

Впрочем, дальнейшая динамика этих поставок пока выглядит неясной, т. к. банки, которые их финансируют, начали требовать предоставить им больше подробностей по сделкам, пишет Bloomberg.

Отметим, что, согласно данным Kpler, объем поставок дизельного топлива из России в Индию также достиг рекордного уровня в феврале. Этому способствовало вступление в силу 5 февраля эмбарго ЕС на импорт российских нефтепродуктов, а также ценового потолка со стороны Большой семерки.

www.tradewindsnews.com/tankers/sanctioned-ship-manager-linked-to-first-russian-dark-sts-since-eu-ban/2-1-1411458

- комментировать

- Комментарии ( 0 )

Новости рынков |Российская нефть направляется в Западную Африку впервые с 2018 года

- 01 марта 2023, 16:02

- |

В пятницу в Гану прибыл танкер «Тезей» с примерно 600 000 баррелей российской нефти. Нефть предполагалось перекачивать в резервуары для хранения на Теминском нефтеперерабатывающем заводе, рассказали изданию люди, знакомые с ситуацией.

По данным Bloomberg, сама Гана является экспортером сырой нефти, транспортируя в среднем 140 000 баррелей в день в течение последних шести месяцев. Она также находится рядом с Нигерией и Анголой, двумя крупнейшими нефтедобывающими странами в Африке к югу от Сахары.

Новое развитие событий связано с тем, что Россия сталкивается с необходимостью увеличить свои доходы от нефти и газа после того, как в январе они упали почти на 50%, что усугубило дефицит бюджета. Санкции, введенные против Москвы, привели к снижению цен на российскую нефть и отпугнули покупателей, что привело к падению доходов от энергоносителей.

Последняя серия санкций, направленных против московской нефти, включает запрет Европейского Союза на российские продукты нефтепереработки, такие как дизельное топливо. Это дополняет эмбарго ЕС на российскую морскую нефть, введенное в декабре прошлого года, и ценовой потолок, установленный Западом.

( Читать дальше )

Новости рынков |Средняя цена нефти марки Urals в январе-феврале 2023 года сложилась в размере $49,52 за баррель, снизившись по сравнению с тем же периодом прошлого года в 1,8 раза ($88,89)

- 01 марта 2023, 14:48

- |

Средняя цена на нефть сорта Brent в феврале была на уровне около $83,5 за баррель. Таким образом, дисконт Urals составил около 41%. В январе он был на таком же уровне, в декабре составил около 38% (Brent — $81,2, Urals — $50,47).

Новости рынков |Фрахт является наиболее сдерживающим фактором для стоимости нефти — Goldman Sachs

- 01 марта 2023, 12:58

- |

Согласно свежей аналитической записке экспертов, наиболее строгие ограничения для рынка нефти связаны с нефтепродуктами и морской транспортировкой, а не с добычей.

Нефтепродукты демонстрируют более высокую подразумеваемую волатильность, чем цены на нефть.

Это оказывает прямое влияние на разницу цен с сырой нефтью, где вопросы качества и стоимости морской транспортировки теперь определяют региональные колебания цен на нефть.

Рынок танкеров перегружен из-за российского перенаправления логистических потоков, в результате чего объемы нефти на воде выросли более чем на 100 млн баррелей относительно объема годом ранее, а ставки фрахта чистых и грязных перевозок удвоились.

Тем не менее Goldman все равно прогнозирует дальнейшее увеличение фрахтовых ставок на сырую нефть примерно на 15%, поскольку прекращение экспорта, основанного на SPR, и доступ к иранскому темному флоту ослабили оковы, сдерживавшие грязный (теневой) рынок.

( Читать дальше )

Новости рынков |Производственная активность Китая ошеломляет самым быстрым ростом за десятилетие

- 01 марта 2023, 12:53

- |

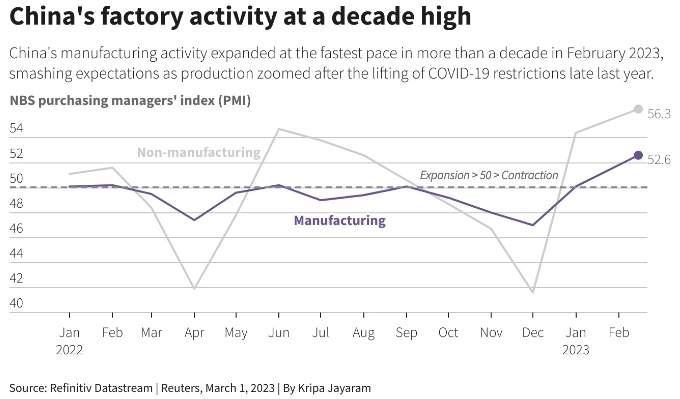

Производственная активность Китая выросла самыми быстрыми темпами более чем за десятилетие в феврале, показал официальный индекс в среду, превзойдя ожидания, поскольку производство увеличилось после отмены ограничений на COVID-19 в конце прошлого года.

По данным Национального бюро статистики Китая, индекс менеджеров по закупкам в обрабатывающей промышленности (PMI) вырос до 52,6 с 50,1 в январе, превысив отметку в 50 пунктов, которая разделяет расширение и сокращение активности. Индекс деловой активности намного превысил прогноз аналитиков в 50,5 и стал самым высоким показателем с апреля 2012 года.

В 2022 году вторая по величине экономика мира пережила один из худших годов почти за полвека из-за строгих карантинов по COVID и последующего всплеска инфекции. Ограничения были резко сняты в декабре, после чего Омикрон с высокой степенью передачи распространился по всей стране.

Мировые рынки приветствовали большой сюрприз в PMI: азиатские акции и австралийский доллар восстановили прежние потери, офшорный юань укрепился, а нефть подорожала, поскольку инвесторы более оптимистично оценили экономические перспективы Китая.

Официальный индекс деловой активности вышел незадолго до выхода оптимистичного индекса частного сектора от Caixin/S&P, который показал рост активности впервые за семь месяцев.

( Читать дальше )

Новости рынков |Нет задачи продавать нефть по любой цене ради объема— Минэнерго РФ про принцип, заложенный в сокращение добычи нефти в РФ

- 01 марта 2023, 12:20

- |

Вице-премьер РФ Александр Новак в феврале заявил, что Россия в марте добровольно сократит добычу нефти на 500 тысяч баррелей в сутки, что будет способствовать восстановлению рыночных отношений. Дальнейшие решения будут приниматься исходя из складывающейся на рынке ситуации, добавил он.

«Важно понимать принципы, которые заложены в это сокращение. Их очень четко обозначил президент, и Александр Валентинович Новак, — это то, что нет задачи продавать нефть любой ценой, просто продавать ради объема», — заявил Сорокин в ходе Ближневосточной конференции междугородного дискуссионного клуба «Валдай».

ria.ru/20230301/neft-1855067625.html

Новости рынков |Россия отдает предпочтение Индии даже на фоне восстановления спроса на нефть в Китае — Bloomberg

- 01 марта 2023, 12:06

- |

Хотя Китай может «купить буквально весь российский экспорт нефти», поскольку он отказывается от политики Covid-zero, Россия захочет сохранить индийский рынок, поскольку он более прибыльный и дает продавцам нефти больший контроль, сказал Катона.

Китайские нефтеперерабатывающие компании, возможно, захотят купить больше российской нефти в этом году, но у них также есть возможности для осуществления собственных перевозок. Это лишит Москву доходов от «параллельного серого флота» танкеров, который она создала для доставки нефти в Индию, сказал Катона.

Путь в Индию также короче. В среднем танкер тратит 35 дней, чтобы добраться до Индии из западных портов России, по сравнению с 40-45 днями до Китая, сказал Катона.

Крупнейший российский производитель «Роснефть» также владеет 49,13% акций компании Nayara Energy, которой принадлежит нефтеперерабатывающий завод Vadinar, второе по величине предприятие в Индии, и связанные с ним судоходные мощности. В этом месяце завод Vadinar уже забрал почти все сырье из России, сказал Катона.

www.bloomberg.com/news/articles/2023-02-28/russia-seen-favoring-india-even-as-china-s-oil-demand-rebounds

Новости рынков |Расходы, связанные с перенаправлением экспортных потоков нефти, ложатся на покупателей российской нефти — Глава Газпромнефти

- 28 февраля 2023, 14:47

- |

То, что происходит на рынке, те санкции, которые вводятся, и необходимость в том числе для российских компаний перенаправлять экспортные потоки нефти и нефтепродуктов, приводят к тому, что рынок меняет свою структуру, и это приводит к дополнительным расходам. К сожалению для покупателей российской нефти, эти расходы ложатся на их плечи

Новости рынков |Глава Vitol видит нефть на уровне $90-$100 во второй половине года — Bloomberg

- 28 февраля 2023, 11:08

- |

Vitol Group заявила, что цены на нефть могут вернуться к трехзначным цифрам в конце этого года, поскольку потребление растет, а рынок ужесточается.

«Ожидается, что во второй половине года спрос достигнет рекордных уровней», — сказал главный исполнительный директор Рассел Харди в интервью Bloomberg Television. «Перспектива повышения цен во второй половине года, в диапазоне $90-100, является реальной возможностью».

Цены на нефть марки Brent в Лондоне в настоящее время колеблются в районе 83 долларов за баррель. До сих пор в этом году нефть торговалась в узком диапазоне $10, поскольку инвесторы взвешивали множество противоречивых факторов, включая перспективы поставок из России, возобновление работы Китая и траекторию денежно-кредитной политики.

Другие торговые гиганты также высказали бычьи взгляды: Trafigura прогнозирует, что цены превысят $90 за баррель и достигнут $100 в какой-то момент в этом году, а Mercuria Energy Group ожидает роста цен до 2024 года. Некоторые из крупнейших имен на Wall Street, такие как Goldman Sachs Group Inc. и Morgan Stanley, также прогнозируют ралли во второй половине года.

( Читать дальше )

Новости рынков |Беспилотники, начиненные взрывчаткой, атаковали нефтебазу Роснефти в Краснодарском крае

- 28 февраля 2023, 09:45

- |

В Краснодарском крае произошел пожар на нефтебазе «Роснефти». По предварительным данным ее атаковали беспилотники.

Взрывы на территории нефтехранилища произошли около двух часов ночи 28 февраля. По предварительным данным, два беспилотника, начиненных взрывчаткой, повредили здание бойлерной рядом с нефтехранилищем в Туапсе. Пострадала система теплоснабжения столовой. После взрыва остались две воронки глубиной полтора метра.

После атаки БПЛА на нефтебазе начался пожар. Его удалось потушить через двадцать минут.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс