Блог компании КИТ Финанс Брокер |КИТ Финанс: обзор рынка на 05/02

- 05 февраля 2024, 11:47

- |

Обзор рынка на 05/02

🇷🇺 IMOEX: 3226,11

🥇В лидерах роста прошлой недели префы Мечела, Башнефти, Х5, Мать и дитя.

Торги проходят активнее, объем увеличился в почти в два раза по сравнению с началом года.

✍🏼Интересное

▫️Понедельник начался с новостей Яндекса #YNDX о разделе компании. Главный вопрос: что получат российские инвесторы?

Конкретной информации компания не опубликовала, упомянув, что после одобрения собрания акционеров Yandex N.V. и получения всех регуляторных разрешений ЗПИФ (новый владелец) может предложить держателям акций класса «А» различные опции по их позициям в ценных бумагах.

▫️ Генеральный директор #MDMG Марк Курцер сообщил, что планирует завершить редомициляцию в начале II квартала, после компания возобновит выплату дивидендов, направляя на них до 100% чистой прибыли. При этом речь идет и о накопленной прибыли.

▫️Северсталь #CHMF объявила дивиденды в размере ₽191,51, что выше консенсус-прогнозов. На фоне этого, стоит обратить внимание на бумаги ММК и НЛМК. Компании в ближайшее время должны опубликовать отчеты.

( Читать дальше )

- комментировать

- 204

- Комментарии ( 0 )

Блог им. BrokerKitFinance |Закрываем неделю) Интересное

- 02 февраля 2024, 17:46

- |

✔IMOEX 3229.69 +2.10%

✔S&P500 4910.59 +0.49%

✔GOLD 2030.77 +0.58%

✔BRENT 78.65 -6.68%

✔USD/RUB 91.01 +1.62%

✔EUR/RUB 98.65 +1.30%

▪️ Инфляция за период 23-29 января ускорилась до 0,16% по сравнению с 0,07% неделей ранее. В годовом выражении замедлилась до 7,24% г/г.

💰Дивиденды Северстали #CHMF

СД рекомендовал по результатам 2023 года выплату в размере ₽191,51. Дата закрытия реестра — 18/06 2024 года. Див. доходность ≈11,27%.

▪️Ближайшие размещения

🤗Принимаем заявки:

— на участие в IPO Диасофта и Делимобиля по телефону 8 800 101 00 55, доб. 3.

— на первичное размещение облигаций Самолета БО-П13. Максимальная планка по ставке – 16%.

🎯 Две цели из стратегии на 1П 2024 года достигнуты!

📈Бумаги Башнефти АП

📈Бумаги Россети Центр и Приволжье

( Читать дальше )

Блог компании КИТ Финанс Брокер |КИТ Финанс: обзор рынка на 01/02

- 01 февраля 2024, 11:21

- |

🇷🇺 IMOEX: 3231,53 (+2,13% с начала недели)

📈Индекс растет четвертый день подряд и уверенно прошел значимый уровень в 3200.

🥇В лидерах роста с начала недели Яндекс, префы Мечела, Банк СПБ.

🔸«Золотые» акции не отстают – Полюс, ЮГК показали рост на 4,07% и 9,32% соответственно на фоне роста спроса на золото в целом.

✍🏼Интересное

▫️Интрига недели: отчет и дивиденды Северстали. Прогнозы по сумме сильно варьируются из-за возможного периода выплаты.

Напомним, последний раз компания выплачивала за 9 мес. 2021 года. Поэтому нельзя исключать возможность объявления дивидендов за несколько периодов в совокупности.

🏦 USD/RUB: 90,06 (+0,59% с начала недели)

🛢 Нефть Brent: $81,04

☝🏻Сегодня заседание ОПЕК+, заявления и итоговые решения могут оказать влияние на котировки.

___________________

Поддержите 👍🔥, если полезно)

Блог компании КИТ Финанс Брокер |КИТ Финанс: обзор рынка на 29/01

- 29 января 2024, 09:48

- |

Продолжается движение в рамках 3160 и 3200. Значимые новости могут подтолкнуть котировки к выходу из диапазона.

✍🏼Интересное

▫️За неделю с 16 по 22 января, инфляция замедлилась до 0,07% с 0,13% неделей ранее.

▫️Ангола «попросила на выход» Алросу из алмазного рудника Катока из-за санкций и проблем с реализацией продукции. Предмет обсуждений — компенсация за пакет в 41%, которую Ангола выплачивать не намерена. Ежегодно на руднике добывается около 6,8 млн карат алмазов.

🏦 USD/RUB: 90,06 (+1,94% с начала года)

Продолжается тенденция прошлой недели — рубль слабеет. Информация о том, что обязательная продажа валютной выручки может быть продлена до конца года, не оказывает существенного и необходимого влияния на динамику.

🛢 Нефть Brent: $83.66 (+8,42% с начала года)

События на Ближнем Востоке и эскалация в Красном море — факторы для роста котировок.

Будем следить за решениями на заседании ОПЕК 1 февраля.

( Читать дальше )

Блог компании КИТ Финанс Брокер |КИТ Финанс: обзор рынка на 22/01

- 22 января 2024, 12:11

- |

Утро понедельника началось с небольшого позитива, однако в целом продолжается движение в диапазоне 3160 и 3200.

Какие-либо существенные позитивные факторы для прорыва сложно выделить.

🏦 USD/RUB: 87,93 (-0,30%)

Укрепление рубля продолжается, совпадая с нашими ожиданиям на 1 квартал 2024года.

📽Видеообзор и прогноз по ключевым показателям — здесь

🛢 Нефть Brent: $77.95

Открыла неделю снижением котировок на -0,84% в моменте. Следим за развитием событием на Ближнем Востоке.

🗣Мнение: подтверждаем свое мнение, что по мере прекращения дивидендных поступлений в рынок, в отсутствии других позитивных факторов, можно ожидать коррекцию в течение февраля-марта, которая позволит увеличить/зайти в позиции в преддверии сезона отчетов.

___________________

Блог компании КИТ Финанс Брокер |КИТ Финанс: закрываем неделю. Интересное

- 19 января 2024, 17:22

- |

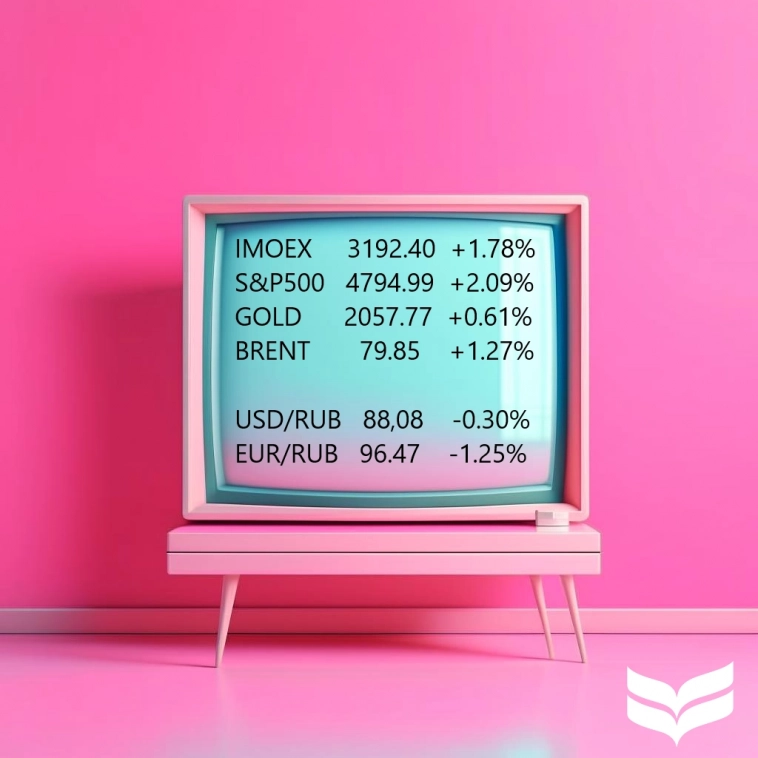

Закрываем неделю) Интересное

IMOEX 3162.01 -0.73%

S&P500 4797.14 +0.43%

GOLD 2033.01 -0,76%

BRENT 78,98 +1.12%

USD/RUB 88,14 -0.45%

EUR/RUB 95.98 -0.51%

👉🏼По данным ЦБ внешний долг РФ на 1/01/2024 снизился на $57 млрд, до $326,6 млрд.

👉🏼Сбербанк #SBER отчитался за 2023 год по РСБУ: ЧП ₽1,493 трлн, увеличившись в 5 раз по сравнению с 2022 годом. Чистый процентный доход +36,6% до ₽2,334 трлн. Чистый комиссионный доход +16,6% и составил ₽716 млрд.

👉🏼Европейская Электротехника #EELT объявила о начале обратного выкупа до 10% акций. Цена приобретения — ₽13,02 за акцию.

👉🏼Селигдар #SELG опубликовал операционные результаты (https://seligdar.ru/media/news/seligdar-obyavlyaet-operatsionnye-rezultaty-za-2023-god/) за 2023год. Производство золота выросло на 10% по сравнению с 2022 годом и составило 8 274 кг. Производство олова в концентрате +4% г/г до 3 003 т, вольфрама +26% до 103 т, меди +29% до 1 187 т. По всем производимым металлам в 2023 году компания обновила исторические максимальные показатели. Выручка +69% до ₽57,1 млрд г/г.

( Читать дальше )

Блог компании КИТ Финанс Брокер |Обзор рынка на 18/01

- 18 января 2024, 11:45

- |

🇷🇺 Индекс МосБиржи: 3192,8 (+0,24%)

Наблюдаем вялость на рынке. Формируется диапазон в рамках 3160 и 3200. В ближайшее время в отсутствие существенных или форс-мажорных событий прорыва диапазона не ожидаем.

Из позитива можно отметить реинвестирование поступающих дивидендов (Роснефть, Норникель, Магнит).

✍🏼Интересное

Из «Обзора финансовых рисков за декабрь» Банка России следует, что в конце 2023 года частные инвесторы проявляли бОльший интерес к защитным активам: вклады, ОФЗ, флоатеры. Объем инвестирования в акции российских компаний составил всего ₽0,5 млрд против среднего ₽15,7 млрд за предыдущие месяцы.

🏦 USD/RUB: 88.71 (+0,18%)

В январе наблюдаем укрепление рубля (не считая часовой свети 16/01, когда котировки в моменте достигли почти ₽95). В целом, события развиваются в рамках ожиданий, озвученных в стратегии на 1П 2024года: «курс рубля будет оставаться более сильным в I кв. 2024 г., c попытками тестировать диапазон ₽85-88».

📽Видеообзор и прогноз по ключевым показателям —здесь

( Читать дальше )

Блог им. BrokerKitFinance |Обзор рынка на 15/01

- 15 января 2024, 11:35

- |

🇷🇺 Индекс МосБиржи 3198,98

Показывал позитивную динамику на протяжении четырех недель. Сегодня на открытии видим продолжение роста, +0,44%.

💲USD/RUB ₽88.5

🏦 RGBITR 614,14

🛢 Нефть Brent $ 78,52

✔️Сургутнефтегаз АП завершил прошлую неделю в красной зоне. Обращаем внимание, что целевой ориентир по бумагам был понижен с ₽70 до ₽65 в стратегии на 1П 2024года.

✔️16 января, во вторник состоится День финансов, с которого начнется отраслевой марафон Международной выставки-форума «Россия» с участием Министра финансов России Антона Силуанова и Председателя Банка России Эльвиры Набиуллиной.

Ожидаем интересные мнения/комментарии в части стратегии экономического развития, фондового рынка, новой программы долгосрочных сбережений.

Блог им. BrokerKitFinance |Закрываем неделю) Главное

- 12 января 2024, 17:45

- |

🔸 Количество частных инвесторов на Мосбирже за 2023 год составило 29,7 млн. Они вложили в ЦБ более ₽1,1 трлн. В акции инвестировано ₽178,1 млрд, в фонды — ₽215,4 млрд и в облигации — ₽715 млрд, из которых 72% пришлось на корпоративные облигации, 28% — на ОФЗ.

🔸 КАМАЗ отчитался за 6мес 2023г по МСФО: ЧП составила ₽13,48 млрд. Выручка +25,3% до ₽166,83 млрд против ₽133,15 млрд годом ранее.

🔸 Henderson раскрыл показатели по выручке за 2023 год. За год она выросла на 35% и составила 16,8 млрд.

🗣 Денис Мамонов, директор департамента государственного долга и государственных финансовых активов, рассказал о предстоящих размещениях на долговом рынке:

«В нашей линейке остаются все типы инструментов. Основной упор будет, как и прежде, сделан на инструменты с фиксированным доходом, так называемые ОФЗ-ПД, но мы также сохраняем для себя возможность размещать бумаги с привязкой к инфляции, так называемые инфляционные линкеры и с плавающим купоном, так называемые ОФЗ-ПК».

Блог им. BrokerKitFinance |Обзор рынка на 11/01

- 11 января 2024, 12:56

- |

🇷🇺 Индекс МосБиржи с начала недели +0,57% до 3154,25.

📉Магнит и Роснефть открылись с дивгэпами. Бумаги входят в ТОП идей стратегии на первое полугодие с потенциалом в 19,5% и 12% соответственно.

🛢В январе—декабре 2023 года средняя цена российской нефти Urals составила $62,99 за баррель по данным Минфина. Напомним, что для сбалансированности бюджета на 2024г , необходимо удержание котировок в районе 71$ за баррель.

🔥C 15 января начнутся ежедневные продажи валюты и золота в размере ₽4,1 млрд. Что окажет поддержку котировкам рубля.

✅USD_RUB + 0.55% до 88,81

🗣Мнение из стратегии на 1П 2024г: мы полагаем что в I пол. 2024 г. курс рубля будет находиться в диапазоне ₽85–95 за доллар. При этом оставаясь более сильным в I кв. 2024 г. и c попытками тестировать диапазон ₽85-88.

#обзоры_рынка

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс