SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. BedInvestor |Выручка mail.ru по сегментам с 2012 года.

- 01 ноября 2020, 09:57

- |

Считал на досуге выручку $MAIL по годам. Дак вот реклама все ещё составляет львиную долю выручки компаннии. И в этом году, по всей видимости данное положение все ещё сохранится.

Однако можно видеть как за последние 2 года игровое направление выросло и возможно действительно в ближайшее пару лет mail ru станет больше игровой компанией.

В общем табличка вот, может кому будет полезна.

Однако можно видеть как за последние 2 года игровое направление выросло и возможно действительно в ближайшее пару лет mail ru станет больше игровой компанией.

В общем табличка вот, может кому будет полезна.

- комментировать

- Комментарии ( 1 )

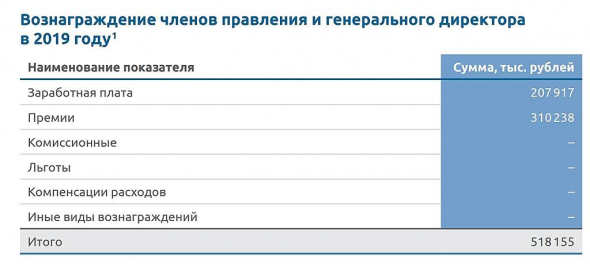

Блог им. BedInvestor |О приятном💰 Вознаграждения топов ПАО Совкомфлот

- 17 октября 2020, 14:07

- |

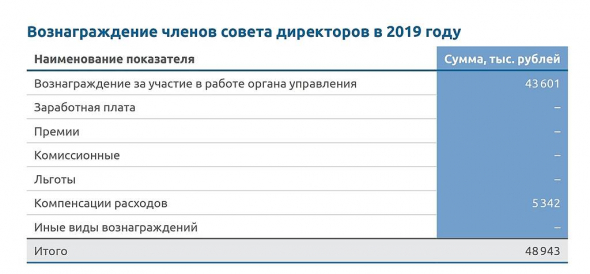

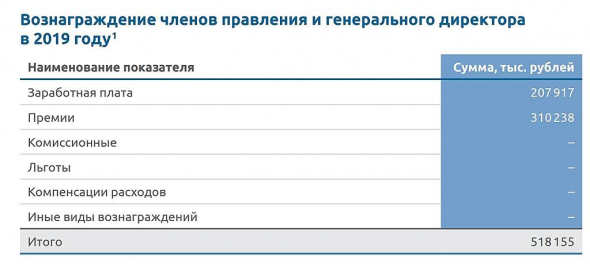

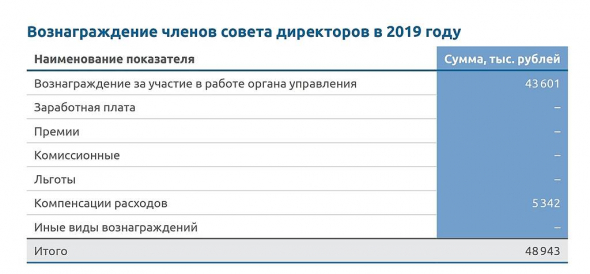

⚓️Члены совета директоров ПАО Совкомфлот заработали в 2019 году 51 млн руб на 12 человек.

⚓️Члены правления получили несколько большую сумму — 510 млн руб на 8 человек. Суммарно это составляет 3,7% от чистой прибыли или 1% от чистого денежного потока.

( Читать дальше )

⚓️Члены правления получили несколько большую сумму — 510 млн руб на 8 человек. Суммарно это составляет 3,7% от чистой прибыли или 1% от чистого денежного потока.

( Читать дальше )

Блог им. BedInvestor |Как нефтяные компании переживают кризис. Сравнение⚖.

- 13 октября 2020, 10:55

- |

🔚Месяц назад сравнивал инвестиционную привлекательность компаний нефтяного сектора по их мультипликаторам за 19 год. Прочитать можно тут на смарте. В этом посте я рассматриваю как они переживают кризис по их:

➖выручке,

➖чистой прибыли,

➖по изменению долгосрочной долговой нагрузки,

➖изменению количества денежных средств на счетах.

ℹ️ Цель данного поста является рассмотреть насколько устойчиво в финансовом плане держатся компании в условиях кризиса.

📐По каждому показателю составим таблицу и лучшая компания набирает 1балл а худшая 7. Суммируем все баллы и набравшая наименьшее количество будет считаться наиболее финансово устойчивой🗻.

1⃣По моему расчету наиболее устойчива была Сургутнефтегаз. Главной причиной этого, как вы можете догадаться, является валютный вклад и происходящая из этой причины возросшая прибыль до 436,9 млрд руб против 37 млрд убытка годом ранее💵. Всего плюс 2% долга. И даже почти самый худший результат по выручке -38% не сможет оказать влияния.

( Читать дальше )

➖выручке,

➖чистой прибыли,

➖по изменению долгосрочной долговой нагрузки,

➖изменению количества денежных средств на счетах.

ℹ️ Цель данного поста является рассмотреть насколько устойчиво в финансовом плане держатся компании в условиях кризиса.

📐По каждому показателю составим таблицу и лучшая компания набирает 1балл а худшая 7. Суммируем все баллы и набравшая наименьшее количество будет считаться наиболее финансово устойчивой🗻.

1⃣По моему расчету наиболее устойчива была Сургутнефтегаз. Главной причиной этого, как вы можете догадаться, является валютный вклад и происходящая из этой причины возросшая прибыль до 436,9 млрд руб против 37 млрд убытка годом ранее💵. Всего плюс 2% долга. И даже почти самый худший результат по выручке -38% не сможет оказать влияния.

( Читать дальше )

Блог им. BedInvestor |Отражение кризиса на финансах Газпрома💵.

- 12 октября 2020, 14:35

- |

🔎В данной публикации прослеживаею, как изменилось финансовое положение дел ПАО Газпром за первые полгода 2020.

➡️Рассматриваются изменения:

— Кол-ва долгосрочных кредитов и займов

— Кол-во денежных средств на счетах.

Сравнение с аналогичным периодом 2019 года:

— Выручки

— Операционных расходов

— Прибыли

— Прибыли на акцию.

1⃣ Количество денежных средств увеличилось на 6%. учитывая что 14 июля были выплачены дивиденды в размере 363 млрд руб можно предположить что сегодня этот показатель сократился.

2⃣ Долгосрочные обязательства увеличились на 22%. Пару дней выпустил пост, посвященный кредиторам Газпрома, где можно увидеть что 80% займов взяты в валюте💵💶. Скорее всего увеличение долговой нагрузки связано с ростом стоимости валюты.

3⃣ Выручка снижается на 29% (1,173 трлн руб)❗️

4⃣Чистая прибыль за полгода составляет 45,5 млрд руб. Падение по сравнению с аналогичным периодом 95% или в 20 раз❗️

5⃣Прибыль на акцию. За полгода Газпром заработал 1,39 руб на акцию против 37,85 руб в прошлом году. Вероятность увидеть хорошие дивиденды за 2020 год стремится к нулю🤏.

( Читать дальше )

➡️Рассматриваются изменения:

— Кол-ва долгосрочных кредитов и займов

— Кол-во денежных средств на счетах.

Сравнение с аналогичным периодом 2019 года:

— Выручки

— Операционных расходов

— Прибыли

— Прибыли на акцию.

1⃣ Количество денежных средств увеличилось на 6%. учитывая что 14 июля были выплачены дивиденды в размере 363 млрд руб можно предположить что сегодня этот показатель сократился.

2⃣ Долгосрочные обязательства увеличились на 22%. Пару дней выпустил пост, посвященный кредиторам Газпрома, где можно увидеть что 80% займов взяты в валюте💵💶. Скорее всего увеличение долговой нагрузки связано с ростом стоимости валюты.

3⃣ Выручка снижается на 29% (1,173 трлн руб)❗️

4⃣Чистая прибыль за полгода составляет 45,5 млрд руб. Падение по сравнению с аналогичным периодом 95% или в 20 раз❗️

5⃣Прибыль на акцию. За полгода Газпром заработал 1,39 руб на акцию против 37,85 руб в прошлом году. Вероятность увидеть хорошие дивиденды за 2020 год стремится к нулю🤏.

( Читать дальше )

Блог им. BedInvestor |Как Транснефть переживает кризис.

- 10 октября 2020, 17:02

- |

⏮Не так давно ПАО Транснефть опубликовали отчет деятельности по МСФО за 6 месяцев 2020 года. Результат разительно отличается от результатов деятельности добывающих компаний в лучшую сторону(основные показатели в таблице ниже).

🔎Если смотреть изменение ключевых показателей, то сильное ухудшение только по прибыли -37%. В то время как у многих нефтегазовых компаний наблюдается убыток или околонулевая прибыль.

➖Из приятного — сильно увеличилось количество денежных средств на счетах компании по сравнению с аналогичным периодом прошлого года (+71%)💰.

➖По остальным пунктам наблюдаются незначительные изменения:

📌Долгосрочные обязательства уменьшились на 38 млрд, что безусловно плюс,

📌краткосрочные на прежнем уровне.

📌Выручка снизилась на 5,5%, или 30 млрд. Сумма большая, но сравнивая с остальными компаниями сегодня, можно сказать, что это хороший результат.

В общем, по отчётности можно предположить, что $TRNFP очень уверенно пережила последние потрясения, произошедшие в мире, и в ближайшее время ей мало что угрожает.Разве что неумеренные аппетиты госчиновников по выкачиванию средств из госкомпаний в виде дивидендов🍽💵.

🔎Если смотреть изменение ключевых показателей, то сильное ухудшение только по прибыли -37%. В то время как у многих нефтегазовых компаний наблюдается убыток или околонулевая прибыль.

➖Из приятного — сильно увеличилось количество денежных средств на счетах компании по сравнению с аналогичным периодом прошлого года (+71%)💰.

➖По остальным пунктам наблюдаются незначительные изменения:

📌Долгосрочные обязательства уменьшились на 38 млрд, что безусловно плюс,

📌краткосрочные на прежнем уровне.

📌Выручка снизилась на 5,5%, или 30 млрд. Сумма большая, но сравнивая с остальными компаниями сегодня, можно сказать, что это хороший результат.

В общем, по отчётности можно предположить, что $TRNFP очень уверенно пережила последние потрясения, произошедшие в мире, и в ближайшее время ей мало что угрожает.Разве что неумеренные аппетиты госчиновников по выкачиванию средств из госкомпаний в виде дивидендов🍽💵.

Блог им. BedInvestor |Кредиторы Газпрома.

- 08 октября 2020, 11:13

- |

🔎Рассматривая список кредиторов Газпрома был очень удивлён, ведь больше 80% займов взяты в иностранной валюте.💵💶 Табличные данные представлены ниже⤵️

➡️Анализируя кто конкретно даёт деньги, понимаешь что Европа очень нуждается в российском газе:

➖Почти 1,7 трлн р выданы в евро и крупнейшие кредиторы европейские энергокомпании, а также крупные банки. В обращении (можно увидеть из таблицы) находится огромное количество еврооблигаций💶, аж на 455 млрд. Р.

➖Американская валюта менее популярна и большая её часть — долларовые облигации (в обращении на 1 трл ₽ облигаций в $).

➖Также можно увидеть облигации в японских йенах, фунтах стерлингов, швейцарских франков💴💷.

➖Хочется обратить внимание что в середине 2020 года взят крупный кредит в 💶 евро у китайского банка. Вероятно, объем заимствований у организаций из Поднебесной будет расти🇨🇳.

➖Следующий пункт, бросающийся в глаза — довольно осторожная политика наших банков🇷🇺. На мой взгляд крупные кредитные организации нашей страны могли бы и больше финансировать крупнейшие отечественные проекты. Но даже те незначительные выданные кредиты в большей мере были в иностранной валюте. Сбер 52 млр руб в евро 42 млрд в руб., ВТБ 32 млрд руб в евро и Альфа 25 млрд руб в долларах.

( Читать дальше )

➡️Анализируя кто конкретно даёт деньги, понимаешь что Европа очень нуждается в российском газе:

➖Почти 1,7 трлн р выданы в евро и крупнейшие кредиторы европейские энергокомпании, а также крупные банки. В обращении (можно увидеть из таблицы) находится огромное количество еврооблигаций💶, аж на 455 млрд. Р.

➖Американская валюта менее популярна и большая её часть — долларовые облигации (в обращении на 1 трл ₽ облигаций в $).

➖Также можно увидеть облигации в японских йенах, фунтах стерлингов, швейцарских франков💴💷.

➖Хочется обратить внимание что в середине 2020 года взят крупный кредит в 💶 евро у китайского банка. Вероятно, объем заимствований у организаций из Поднебесной будет расти🇨🇳.

➖Следующий пункт, бросающийся в глаза — довольно осторожная политика наших банков🇷🇺. На мой взгляд крупные кредитные организации нашей страны могли бы и больше финансировать крупнейшие отечественные проекты. Но даже те незначительные выданные кредиты в большей мере были в иностранной валюте. Сбер 52 млр руб в евро 42 млрд в руб., ВТБ 32 млрд руб в евро и Альфа 25 млрд руб в долларах.

( Читать дальше )

Блог им. BedInvestor |Газпромнефть. Выгодно - Невыгодно⚖️.

- 30 сентября 2020, 00:16

- |

В последнее время начинали чесаться руки при взгляде на акции Газпромнефти $SIBN, ведь прайс за нее находится сегодня на уровне начала 2018 года. Если смотреть на пиковые значение (470₽ март 2020), то на данный момент ее стоимость на 30 % меньше (290₽)📉.

Куда смотреть, чтобы понять — насколько сейчас выгодно вкладывать деньги в акции данной компании?

ℹ️Так как цена акции находится на уровне 2018 года, я решил сравнить выручку и прибыль по МСФО за 1, 2 кв 2018 и 2020 года. И составить таблицу для удобства сравнения.

По ней видим:

➖ в целом заметной разницы выручки между 18 и 20 годом не было ( -25 % в масштабах того бардака, который происходил можно посчитать хорошим результатом).

➖ А вот разница прибыли катастрофическая. При выручке чуть меньше 1 трлн₽ за 6 месяцев прибыль составила 7 млрд₽. Если вспомнить, что вознаграждения топ-менеджменту составляют около 1.5 млрд₽, то можно сказать, что на бонусы топам компания заработала.👍

➕Если к этому всему добавить цены на нефть и долгосрочные обязательства на 1,2 трлн₽ в 20г. против 0,9 трлн ₽ в 18г. то как то желание покупать временно пропадает.

Куда смотреть, чтобы понять — насколько сейчас выгодно вкладывать деньги в акции данной компании?

ℹ️Так как цена акции находится на уровне 2018 года, я решил сравнить выручку и прибыль по МСФО за 1, 2 кв 2018 и 2020 года. И составить таблицу для удобства сравнения.

По ней видим:

➖ в целом заметной разницы выручки между 18 и 20 годом не было ( -25 % в масштабах того бардака, который происходил можно посчитать хорошим результатом).

➖ А вот разница прибыли катастрофическая. При выручке чуть меньше 1 трлн₽ за 6 месяцев прибыль составила 7 млрд₽. Если вспомнить, что вознаграждения топ-менеджменту составляют около 1.5 млрд₽, то можно сказать, что на бонусы топам компания заработала.👍

➕Если к этому всему добавить цены на нефть и долгосрочные обязательства на 1,2 трлн₽ в 20г. против 0,9 трлн ₽ в 18г. то как то желание покупать временно пропадает.

Блог им. BedInvestor |💰Прибыль на акцию. Цена акции. ➗

- 17 сентября 2020, 23:25

- |

Так как в своем портфеле держу более 100 лотов $BSPB, решил сравнить банки торгующиеся на бирже по показателю (прибыль на акцию)/(стоимость акции). Табличка приложена ниже📐⤵️

➖ Наивысший показатель по данному значению за 2019 год имеет банк $VZRZP. Но тут следует отметить, что Банк Возрождение является подконтрольной Банку ВТБ, и за предыдущий год имела убыток в 277 руб/акц.

➖ Следующим по списку идет банк $VTBR со значением = 0,39, что является очень хорошим показателем.

➖ Третий в списке $BSPB со значением практически равным значению ВТБ.

➖ $SBER и $SBERP находятся на 4 строчке. Кстати, при выплате равных дивидендов по обычке и префам, есть смысл покупать ту, которая дешевле, если вы покупаете именно с этой целью.

➖ Ну и последнюю строчку делят $TCSG и $CBOM.

❓Почему я считаю важным знать этот показатель❓

ℹ️Так как в первую очередь покупаю с перспективой получения дивидендов💰, я смотрю👁 сколько потенциально компания может заплатить на 1 акцию🔎 и сколько я должен за эту акцию заплатить💵💵. По этой причине $VZRZP отмечен красным цветом⛔️, так как это абсолютно не дивидендная история🙅🏼, по крайней мере сегодня. Также $VTBR не заплатит больших дивов🤏🏼, т.к. есть большое количество привилегированных акций ВТБ📜📜📜, во владении Минфина, по которым банк🏦 обязан платить дивиденды💰, что значительно сокращает выплаты по обычке📉. Ну а $SBER, $SBERP и $BSPB отлично подходят по эту историю👌🏻. $TCSG и $CBOM слишком дорого стоят для моих целей🤷.

Надеюсь этот пост был интересен. Спасибо за внимание, всем спокойной ночи 🛌

➖ Наивысший показатель по данному значению за 2019 год имеет банк $VZRZP. Но тут следует отметить, что Банк Возрождение является подконтрольной Банку ВТБ, и за предыдущий год имела убыток в 277 руб/акц.

➖ Следующим по списку идет банк $VTBR со значением = 0,39, что является очень хорошим показателем.

➖ Третий в списке $BSPB со значением практически равным значению ВТБ.

➖ $SBER и $SBERP находятся на 4 строчке. Кстати, при выплате равных дивидендов по обычке и префам, есть смысл покупать ту, которая дешевле, если вы покупаете именно с этой целью.

➖ Ну и последнюю строчку делят $TCSG и $CBOM.

❓Почему я считаю важным знать этот показатель❓

ℹ️Так как в первую очередь покупаю с перспективой получения дивидендов💰, я смотрю👁 сколько потенциально компания может заплатить на 1 акцию🔎 и сколько я должен за эту акцию заплатить💵💵. По этой причине $VZRZP отмечен красным цветом⛔️, так как это абсолютно не дивидендная история🙅🏼, по крайней мере сегодня. Также $VTBR не заплатит больших дивов🤏🏼, т.к. есть большое количество привилегированных акций ВТБ📜📜📜, во владении Минфина, по которым банк🏦 обязан платить дивиденды💰, что значительно сокращает выплаты по обычке📉. Ну а $SBER, $SBERP и $BSPB отлично подходят по эту историю👌🏻. $TCSG и $CBOM слишком дорого стоят для моих целей🤷.

Надеюсь этот пост был интересен. Спасибо за внимание, всем спокойной ночи 🛌

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс