Блог им. BCS_Forex |Что думает о рубле Петров, самый авторитетный аналитик Bloomberg

- 12 января 2016, 11:25

- |

Аналитик Дмитрий Петров (Nomura International) выносит свой вердикт: для тех, кто торгует рублями, худшее уже позади. Прогнозы команды Петрова оказались лучшими в пуле 34 прогнозных оценок Bloomberg.

Петров ожидает, что в ближайшие три месяца курс рубля может вернуться к 67 за доллар, а к концу 2016 года — к 65. На протяжении 2016 года за доллар будут давать в среднем 69 рублей.

Петров считает, что рынок близок к достижению дна, если говорить о курсе рубль-американский доллар, и стоит искать варианты для покупки рубля в ближайшие недели.

Петров предвидит восстановление курса рубля на фоне внутрироссийских факторов и возможных притоков денег в дешевые локальные активы в то время, как домохозяйства будут все менее охотно менять рубли на доллары.

Прогноз Петрова (67-70 рублей за доллар в первом квартале) исходит из того, что нефть будет торговаться в диапазоне 35-40 долларов за баррель. По его мнению, влияние внутренних факторов на рубль усилилось после того, как санкции спровоцировали отток иностранного капитала из России. По словам Петрова, сейчас у компаний меньше резонов запасаться долларами, так как платежи по иностранным долгам снижаются.

- комментировать

- 96

- Комментарии ( 7 )

Блог им. BCS_Forex |Как анализировать USD/RUB?

- 08 мая 2015, 10:26

- |

Есть несколько способов, как решать эту задачу.

1. Первый — основательный и фундаментальный, и сводится к тому, чтобы самостоятельно строить модели, учитывать в динамику импорта и экспорта, оттока и притока капитала, то есть опираться на конкретную модель. Данный подход, продуманный и рутинный как раз укладывается в работу отраслевых или специализирующихся на конкретном предмете аналитиков.

2. Второй — действовать по наитию и на практике строить собственный метод. Так работают многие корпоративные и частные аналитики и трейдеры. Потому что, по большому счету, профессии специалиста на финансовых рынках нигде не обучат. Правда, фундаментальные знания не помешают. Поучиться на тот же CFA всегда полезно. Тот, кто работает по второму методу и при этом успешен, умеет читать новости и реагировать на них быстрее остальных. Хороший корпоративный аналитик не столько сам пишет обзоры, сколько читает чужие — иногда 10-20 штук в день. На чужих мнениях, стратегиях, моделях и идеях строится собственная модель — выпиливаются индивидуальный подход и авторская методика.

( Читать дальше )

Блог им. BCS_Forex |Дедолларизация — процесс идет...

- 17 марта 2015, 09:55

- |

Обама наверняка расстроен — правительства Германии, Франции и Италии примут участие в работе китайского международного «Азиатского банка инфраструктурных инвестиций»

Этот самый китайский банк, который потенциальный конкурент для Всемирного банка. На прошлой неделе о намерении войти в состав стран-учредителей АБИИ первой из стран «большой семерки» объявила Великобритания, что вызвало негативную реакцию в США. Американцы уже подозревают британских властей в чрезмерно дружелюбной позиции по отношению к Китаю, что, по мнению властей США, как минимум, неприлично.

После решения европейских государств власти Австралии — а это не много не мало ключевой союзниа США в Азиатско-тихоокеанском регионе — заявили, что готовы обдумать возможность участия в работе АБИИ.

«Азиатский банк инфраструктурных инвестиций» с первоначальным капиталом в $50 млрд официально начал работу в конце прошлого года. Соучредителями финансового института стали 20 региональных государств за исключением основных союзников США — Японии, Южной Кореи и Австралии.

( Читать дальше )

Блог им. BCS_Forex |Марк Фабер предлагает трейдерам шортить ФРС США

- 23 января 2015, 11:09

- |

К Марку Фаберу не все относятся серьезно — но тем не менее в его прогнозах часто попадаются полезные крупинки истины, которые во многих случаях расходится с медийным мейнстримом, но успешно сбываются. Так, Фабер прогнозирует в 2015 году взлет цены на золото на все 30%. Фабер, кроме всего прочего, предлагает шортить Федрезерв, т. е., по его словам, покупать золото (как известно, в последние годы наблюдается четкий тренд — доллар растет, золото падает, и наоборот). При том, что Фабер агитирует за покупку желтого металла, он таки активно покупает доллары США. Последние ему не нравятся — ужасная валюта, сильно переоцененная. Но что делать, если евро слабый, йена слабая…

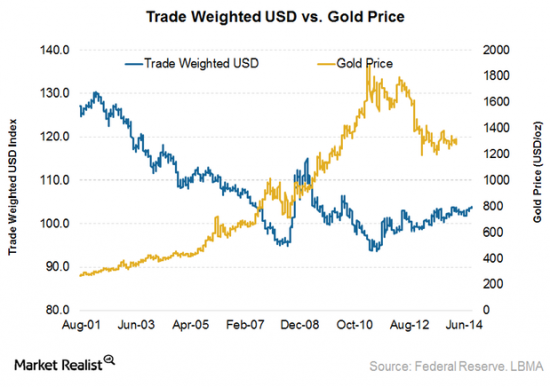

P.S. Корреляция между динамикой USD и золота:

Блог им. BCS_Forex |Дедолларизация по-корейски

- 10 октября 2014, 08:35

- |

P.S. Корейцам не выгодно хранить депозитные сбережения в местной валюте из-за низких процентных ставок и достаточно высокой инфляции. Годовая доходность по юаням — примерно 3.25% в год. Юань становится все более популярным. Ровно, как и различные финансовые инструменты, деноминированные в юанях. Сегодня даже можно купить облигации Макдональдса, привязанные к китайской валюте.

Блог им. BCS_Forex |Америка не лучше Зимбабве

- 06 октября 2014, 10:52

- |

Блог им. BCS_Forex |Антидолларовый банк для БРИК

- 15 июля 2014, 11:04

- |

Взносы в капитал нового банка распределились следующим образом: Китай $41 млрд, Бразилия, Индия и Россия — по $18 млрд каждая, Южная Африка — $5 млрд.

Скорей бы уже, скорей...

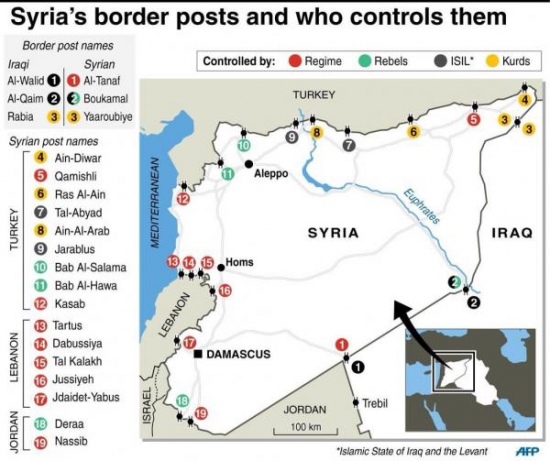

Блог им. BCS_Forex |Обама продолжает финансировать террористов

- 27 июня 2014, 11:24

- |

Блог им. BCS_Forex |In Gold We Trust

- 25 июня 2014, 10:01

- |

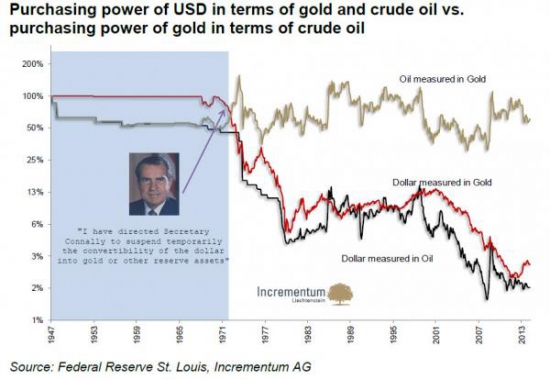

1) Конфликт между желанием дефлировать стоимость суверенного долга и потребностью поднять ценовую инфляцию. Инфляционные силы окажутся сильнее, что даст заряд для позитивной динамики для активов, чувствительных к инфляции — золоту и серебро.

2) Спрос на золото мигрирует с Запада в Азию. Азиатский средний класс (особенно в Индии и Китае) приобретает все большее значение.

3) С технической точки зрения золото сейчас почти на последней стадии длинного периода консолидации. Акции золотодобывающих компаний выглядят привлекательно.

4) Цена золота на длинную перспективу — $2300 за унцию.

Покупательская сила доллара в золоте и сырой нефти. И покупательская сила золота в пересчете на нефтяные цены:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс