Блог компании Tickmill |Что может произойти с долларом за ближайшую неделю? Обзор главных событий.

- 28 ноября 2018, 14:19

- |

- комментировать

- ★3

- Комментарии ( 1 )

Блог компании Tickmill |Анализ предстоящего заседания ЕЦБ. На что обратить внимание?

- 25 октября 2018, 12:59

- |

Экономические индикаторы долгое время не позволяли ЕЦБ прибавить уверенности в тоне. Теперь к ним прибавились и настроения на фондовом рынке, хрупкость которых вероятно вынудит Драги подбирать ястребиные замечания с особой тщательностью. Или вовсе воздержаться от них.

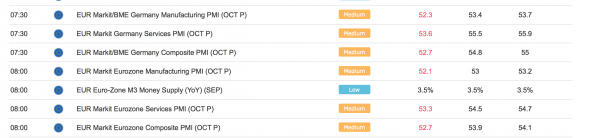

Начало «завинчиванию гаек» было положено с решением сокращать баланс активов. Однако переход к обсуждению ставок дается намного тяжелее чем в США, потому активность экономики еврозоны всецело полагается на низкую стоимость заимствований. Последние данные по опросам менеджеров в производственном секторе и сферы услуг указали на затухание импульса от длительного стимулирования, даже у лидера Еврозоны Германии:

Полезно вспомнить что в последнем протоколе заседания ЕЦБ (за сентябрь), вялая активность в производственном секторе была также упомянута как причина, почему ЕЦБ до сих пор не может снять якорь. Можно не сомневаться, что слабые данные за октябрь также внесут свой вклад в пессимизм ЕЦБ. Почему важны именно эти данные, а не безработица, инфляция и другие потребительские характеристики как в США?

( Читать дальше )

Блог компании Tickmill |Разбор ЕЦБ и инфляции в США. Почему стоит начать беспокоиться

- 14 сентября 2018, 11:05

- |

Блог компании Tickmill |ЕЦБ: без резких движений

- 13 сентября 2018, 11:26

- |

Сегодня в обзоре:

⁃ Аукцион 10-летних бумаг прошел «на ура», но аппетит при YTM выше 3% под вопросом;

⁃ ЕЦБ: без резких движений. Медвежьи и бычьи сюрпризы и реакция евро на них.

Вчера казначейство США провели аукцион 10-летних бумаг объемом 23 млрд. долларов. Напомню, что события по предложению долга США публике разного рода стоит сейчас отслеживать, так как темпы размещения высокие (из-за необходимости финансировать налоговую реформу), а растущие ставки и экономический подъем негативно влияют на спрос с точки зрения доходности и с точки зрения неприятия риска.

Доходность к погашению составила вчера 2.957%, чуть ниже 3% о которых я писал вчера. Инвесторы запросили доходность чуть ниже, чем было на аукционе в прошлый месяц (2.96%). Среди других характеристик аукциона, заявки к покрытию составили 2.58 (2.55 в августе), указывая на стабильно высокий аппетит инвесторов к бумагам, процент непрямых покупателей составил 64% против 61.3% в августе и выше, чем среднее шести месяцев (60.8%), дилеры взяли на себя 22.6% бумаг и оставшиеся 13.4% пришлись на прямых покупателей. В целом размещение прошло довольно удачно по сравнению со средним аукционом 3-летних облигаций, скорей всего по причине того, что 10-летних бумаги хорошо выкупали в августе (когда доходность снизились с 3% до 2.8%).

( Читать дальше )

Блог им. Arthur_Idiatulin |Доллар едва выдерживает напряжение из-за тарифных войн

- 22 июня 2018, 14:12

- |

Блог им. Arthur_Idiatulin |G7 - результаты встречи и динамика валют перед заседаниями мировых ЦБ

- 11 июня 2018, 15:39

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс