SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ArtemZobov |Безработица vs ФРС: эффект shutdown

- 12 ноября 2025, 07:53

- |

🔒 Shutdown в США: Безработица, ФРС и политические мотивы.

Недавний shutdown федерального правительства США вновь привлёк внимание к состоянию рынка труда и к возможным последствиям для денежно-кредитной политики. Ситуация интересна не только экономически, но и с точки зрения политических мотивов.

📉 Влияние shutdown на рынок труда.

Когда федеральные службы останавливают работу, часть сотрудников отправляется в неоплачиваемый отпуск (furlough), а подрядчики и смежные отрасли теряют доходы. В результате официальная безработица может вырасти на 0,3–0,5 п.п. или больше, если учитывать альтернативные данные по увольнениям и заморозке найма. Альтернативные показатели рынка труда (Indeed, Layoff Tracker, Dallas Fed Survey) уже указывают на рост числа увольнений в частном секторе, особенно в сфере услуг и технологий. Даже умеренный рост безработицы создаёт давление на экономику и потребительский спрос.

💵 Давление на ФРС.

Федеральная резервная система ориентируется на два ключевых показателя: инфляцию и занятость. Резкое повышение безработицы воспринимается как сигнал для смягчения денежно-кредитной политики.

( Читать дальше )

- комментировать

- 267

- Комментарии ( 0 )

Блог им. ArtemZobov |🇺🇸 Почему импорт в США резко снизился.

- 05 ноября 2025, 07:47

- |

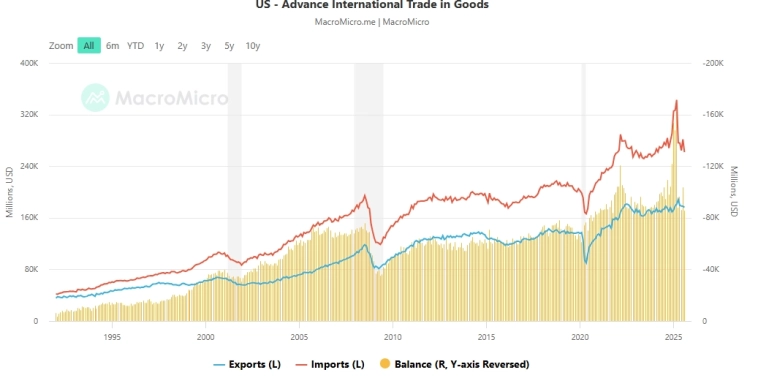

🇺🇸 Почему импорт в США резко снизился.

На графике выше видно: пик импорта пришёлся на март 2025 года, после чего объёмы ввоза товаров начали заметно снижаться.Это не случайность — а отражение замедления экономики и структурных изменений в торговле.

📉 1. Экономика остываетПосле пандемийного бума, когда американцы активно тратили накопленные сбережения и государственные стимулы, внутренний спрос начал снижаться.Люди меньше покупают товаров, а бизнес осторожнее заказывает оборудование и сырьё.Импорт падает, потому что в стране просто меньше потребляют.

💰 2. Высокие ставки ФРСФедеральная резервная система держала ставки на максимумах более двух десятилетий.Кредиты подорожали, корпоративные заказы и инвестиции сократились.Когда потребление замедляется — импорт тоже идёт вниз.

⚙️ 3. Перестройка цепочек поставокСША активно снижают зависимость от Китая, развивая торговлю с Мексикой, Индией и Вьетнамом.Эта перестройка логистики и производств приводит к временным сбоям и падению общего объёма импорта.

( Читать дальше )

Блог им. ArtemZobov |💵 Скорость обращения денег в США начала загибаться вниз — что это значит для рынка.

- 07 октября 2025, 07:16

- |

💵 Скорость обращения денег в США начала загибаться вниз — что это значит для рынка.

Скорость обращения денежной массы #M2 (#VelocityM2) — один из самых важных, но часто недооценённых показателей в экономике. Он показывает, насколько активно деньги «ходят» по экономике: тратят ли их, инвестируют или предпочитают копить.

📊 Когда скорость растёт — экономика «нагревается»: растут расходы, инфляция и процентные ставки.

📉 Когда она падает — наоборот, активность замедляется, и это часто сигнал начала нового цикла снижения доходностей.

📉 Что происходит сейчасСогласно последним данным #ФРС, скорость обращения M2 в США перестала расти весной 2024 года и с тех пор постепенно загибается вниз.

Это небольшое изменение, но оно может стать первым сигналом охлаждения американской экономики после периода бурного восстановления 2021–2023 годов.

Причины:

высокие реальные процентные ставки (#ставкиФРС) — кредит дорогой, потребление сдерживается;

( Читать дальше )

Блог им. ArtemZobov |🚨 «юЭкономика США тормозит: ФРС ждёт рецессию?

- 08 сентября 2025, 11:50

- |

📉 Экономика США замедляется.

ФРС прогнозирует рост ВВП всего 1,4% в 2025 году, тогда как нормальным считается уровень от 2%. Всё, что ниже — уже признаки рецессии.

А фьючерсы CME Group указывают на то, что ФРС начнёт активно снижать ставку уже с сентября.

❗ Полный разбор ситуации и мои текущие позиции доступны в моём телеграм-канале — ссылка в шапке моего профиля.

Блог им. ArtemZobov |📉 PMI ниже 50: сигнал о проблемах в экономике

- 03 сентября 2025, 06:56

- |

📉 PMI от ISM уже с 2022 года стабильно находится ниже отметки 50. Исторически это всегда сигнализировало о проблемах в экономике: падала деловая активность, замедлялся рост компаний, и в итоге фондовый рынок уходил в снижение.

💡 В такие периоды выигрывал рынок облигаций — спрос на защитные активы рос, а доходности снижались. Именно поэтому я продолжаю держать позиции в казначейских облигациях США (Treasuries).

📊 И это не единственный индикатор. Многие показатели, о которых я писал ранее, указывают на то же самое: экономика охлаждается, а значит, логичнее сохранять консервативный подход.

Я остаюсь в трежерях — ставка на защиту и сохранение капитала.

Блог им. ArtemZobov |CPI США: мягкие цифры, жёсткая база и мой выбор в пользу TLT

- 13 августа 2025, 09:37

- |

📊 CPI США: что показали данные и что это значит для казначейских облигаций

Вчера Бюро трудовой статистики опубликовало июльские данные по инфляции в США.Общий индекс потребительских цен (CPI) вырос на 0,2 % м/м и на 2,7 % г/г — ровно в рамках ожиданий рынка.

Базовый индекс (Core CPI), исключающий продукты питания и энергию, прибавил 0,3 % м/м и 3,1 % г/г, что стало максимальным темпом с февраля.

Что стоит за цифрами:

Основной драйвер роста — сектор услуг: аренда жилья, медицинские и авиаперевозки.

Товары также подорожали (+1,2 % г/г) на фоне тарифной политики.

Энергетика, напротив, сдержала общий индекс: бензин подешевел.

💡 Реакция рынка облигаций

1. Короткие сроки — доходности 2-летних Treasuries снизились: рынок усилил ожидания, что уже в сентябре ФРС снизит ключевую ставку.

2. Длинные сроки — 10-летние облигации сначала подорожали, но быстро вернулись к прежним уровням (~4,28 %). Инвесторы не спешат верить в быстрое замедление инфляции.

( Читать дальше )

Блог им. ArtemZobov |📉 Экономика США буксует: ставка без изменений

- 31 июля 2025, 07:06

- |

Вчера глава ФРС оставил ключевую ставку без изменений — на уровне 4.5%. Причина? Экономика начала замедляться. Об этом прямо сказал сам Пауэлл: «Рост экономической активности в первой половине года снизился».

Если вы читаете мои посты, то знаете — я уже давно писал, что рост ВВП США находится на нижней границе нормы: 1.5%–2.5% в год. Сейчас по факту — 2%. Это и есть тот минимальный уровень, при котором экономика как будто ещё «дышит», но всё слабее.

И это видно не только в ВВП. Один из самых недооценённых, но точных экономических индикаторов — грузоперевозки — продолжает снижаться с лета 2023 года. Кто возит меньше грузов — тот производит и потребляет меньше. Всё просто.

💼 Что я делаю в такой ситуации?

Я остаюсь в своей позиции: на 100% в облигациях. Сейчас — не время спекулировать на росте. Сейчас — время фиксировать доходность и сохранять капитал.

📌 Следите за моими постами. В них — суть происходящего и честный взгляд без эмоций.

( Читать дальше )

Блог им. ArtemZobov |🇺🇸 США приняли крупнейший налоговый закон. Что с облигациями?

- 04 июля 2025, 07:29

- |

🇺🇸 Новый законопроект в США: крупнейшее снижение налогов и его влияние на облигации На этой неделе Конгресс США утвердил масштабный налогово-бюджетный закон — One Big Beautiful Bill (OBBBA), инициированный администрацией Трампа. Это крупнейшая реформа с 2017 года и, возможно, самый амбициозный фискальный пакет за всю историю страны.

🧾 Что внутри законопроекта: Продление и углубление налоговых льгот: снижаются индивидуальные и корпоративные ставки, увеличиваются вычеты для семей, пенсионеров, освобождаются от налогов чаевые, проценты по автокредитам и прочее.

Повышение лимита вычета по налогам штатов (SALT) — до $40 000 на домохозяйство.

Снижение расходов: урезаются программы Medicaid и продуктовые талоны SNAP, отменяются субсидии на чистую энергетику. Увеличение расходов на оборону и охрану границ.

📉 Как это повлияет на рынок облигаций США:

1. Резкий рост дефицита По оценкам независимого Бюджетного управления Конгресса (CBO), законопроект добавит $3,3–4,5 трлн к дефициту в течение следующих 10 лет. Это означает, что Министерство финансов США будет вынуждено резко увеличить выпуск казначейских облигаций (Treasuries), особенно долгосрочных.

( Читать дальше )

Блог им. ArtemZobov |Трамп, Пауэлл и угроза рецессии: кто кого переиграет?

- 22 апреля 2025, 08:13

- |

Трамп, Пауэлл и угроза рецессии: кто кого переиграет?Американский рынок акций откатился вниз после очередного громкого заявления Дональда Трампа. По его словам, если ФРС в ближайшее время резко не снизит ставку, США рискуют скатиться в рецессию. И, как водится, этого ему мало — команда Трампа изучает возможность увольнения Джерома Пауэлла.Ирония в том, что сам Трамп ранее активно наращивал пошлины, чем и охладил экономику, а теперь давит на ФРС, чтобы она спасала ситуацию снижением ставки.Но рынок не любит политического давления. Особенно когда речь идёт о независимом центральном банке. Такие сигналы вызывают только больше неопределённости и волатильности.Я продолжаю оставаться в рынке облигаций.

Блог им. ArtemZobov |Инфляция в США снижается — что дальше?

- 11 апреля 2025, 13:20

- |

Инфляция в США: уверенное замедление, но выводы делать рано 📉🇺🇸Вчера были опубликованы свежие данные по Core CPI (базовая инфляция) в США — и рынок увидел позитивные сигналы:📊 Месячный прирост замедлился с 0.2% до 0.1%📉 Годовая базовая инфляция снизилась с 3.1% до 2.8%Это — важный сдвиг в нужную сторону, особенно на фоне жёсткой монетарной политики ФРС последних лет. Однако, несмотря на позитив, ожидать немедленной реакции от Федрезерва не стоит 🛑.Почему?👉 ФРС ориентируется на Core PCE (базовый индекс потребительских расходов) — именно эти данные будут опубликованы 30 апреля 2025 года, и именно они станут ключевыми для дальнейшей политики регулятора.Тем не менее, тенденция очевидна: инфляционное давление снижается, что повышает вероятность смягчения ДКП во втором полугодии. Это, в свою очередь, создаёт благоприятную среду для рынка облигаций.Мой портфель 💼Как и прежде, я полностью нахожусь в гособлигациях США (100% от депозита). Пока это наиболее сбалансированная позиция в условиях текущей макростабильности и высокой доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс