Блог компании Mozgovik |Стоит ли участвовать в IPO Европлана? Подводные камни и влияние на оценку SFI

- 25 марта 2024, 01:28

- |

Компания Европлан объявила параметры IPO на Мосбирже и открыла книгу заявок на участие.

Сбор заявок завершится в четверг 28 марта. Старт торгов запланирован на 29 марта с тикером LEAS.

Основной акционер SFI предложит рынку пакет в 12,5-13,1 млрд рублей (12,5%), что соответствует оценке Европлана в 100-105 млрд рублей.

Диапазон цены одной акции 835-875 рублей. У SFI будет запрет на продажу на 180 дней после IPO.

Половина книги уже была собрана заявками профучастников.

Давайте разбираться, стоит участвовать или нет?

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 21 )

Блог им. AnatoliyPoluboyarinov |Бонды Европлана стоят дешевле аналогов

- 04 августа 2023, 17:34

- |

Европлан опубликовал РСБУ за 6 мес.

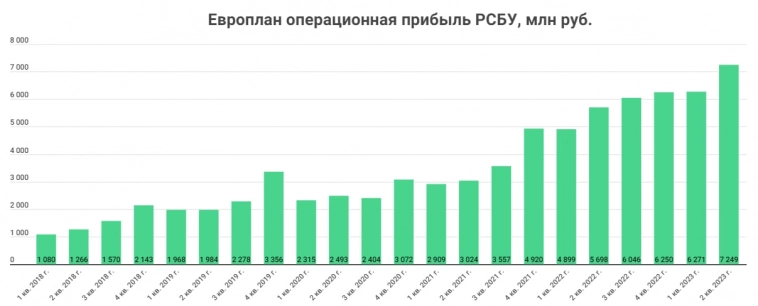

Вот так выглядит прибыль продаж компании:

2-ой квартал рост на 27% к прошлому году. За 6 месяцев рост на 28% (то есть темп роста остался примерно таким же).

Чистую прибыль, конечно, можно тоже смотреть, но компания также поднимает деньги с дочек, поэтому график может быть рваных, хотя во 2-ом квартале подняли 2,35 млрд рублей.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |SFI - холдинг с большим апсайдом

- 06 марта 2023, 02:16

- |

Вышел отчет Европлана за 2022 год, результаты ожидаемо отличные. Европлан — это лизинговая компания 100% которой принадлежит ЭсЭфАй.

Лизинговый портфель вырос на 13,6% до 164,2 млрд рублей.

Чистая прибыль на 37,1% 11,9 млрд рублей. В 4-ом квартале она выросла на 37,3% до 3,5 млрд рублей.

Динамика прибыли выглядит так, что это не может не впечатлять:

Европлан непубличный, единственная возможность быть его акционером — через ЭсЭфАй.

ЭсЭфАй — это холдинг, которому принадлежат:

100% Европлана

49% Страховой компании ВСК

10,4% М.видео

11,2% Русснефти

51% GFN.ru

GFN — это гейминг в лизинг, если можно так сказать, где в аренду берутся сервера компании. То есть можно играть в требовательные игры на слабых компьютерах.

Про ЭсЭфАй и Европлан писал в этом разборе (надо поскролить).

В этой статье постараюсь коротко описать преимущества и риски в ЭсЭфАй и прикинуть возможную оценку холдинга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс