Блог им. Alexandr_Gvardiev |Фьючерс-опционные конструкции как способ продажи волатильности

- 12 ноября 2017, 12:09

- |

Многие опционные трейдеры начинают своё знакомство с опционами через математические модели. Часто можно услышать размышления о тетте опционной конструкции, о гамма-риске, о дельта-хэджировании. И создаётся впечатления будто эти понятия есть объективная сущность опционов, их внутреннее содержание. Но это не так.

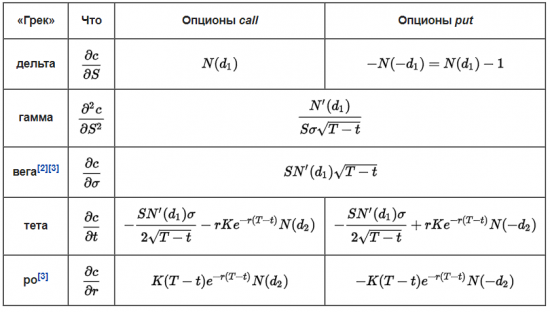

Уже в 1630-х годах во время тюльпаномании использовались фьючерсы и товарные опционы (покупатель получал право на покупку или продажу луковиц в будущем по заранее определённой цене). Опционы дали возможность выйти на рынок тюльпанов тем, у кого не хватало денег на покупку даже одной луковицы. Многое с тех пор поменялось – изменились формы мании, но идея вечного роста по-прежнему живёт в умах людей. Так вот опционы используются уже давно, а первая общепризнанная модель, их описывающая появилась в 1970 год — Майрон Шоулз и Фишер Блэк разработали метод, позволяющий рассчитать справедливую» премию за европейский опцион кол на акции. А для характеристики чувствительности цены (премии) опциона к изменению тех или иных величин, применяют различные коэффициенты, называемые «греками»:

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 9 )

Блог им. Alexandr_Gvardiev |Сравнение способов продажи опционов: двухсторонняя продажа волатильности vs пропорциональный спред vs хэджирование через базовый актив.

- 29 октября 2017, 12:22

- |

Краткое содержание:

— Почему дальние края имеют волатильность больше чем ближние?

— Как двухсторонняя продажа нейтрализует риски?

— Почему double ratio spread лучший способ для начал продаж опционов?

Знатокам предлагаю не читая ответить на эти вопросы)))

( Читать дальше )

Блог им. Alexandr_Gvardiev |Способы заработка на продаже опционов. Двухсторонняя продажа волатильности.

- 22 октября 2017, 11:26

- |

В серии статей хотел бы обсудить основные варианты стратегий продажи волатильности, показать преимущества и недостатки каждой из них.

Наверное, самый агрессивный и простой по внешнему виду способ пытаться зарабатывать на распаде опционов – это двухсторонняя продажа.

В самом вырожденном (тривиальном) виде стратегия не предполагает прогнозирование рынка и в таком случае кол-во продаваемых колов и путов равно друг другу, часто даже трейдеры стараются подобрать премии кола и пута так, чтобы и они были равны между собой. Псевдологичный вопрос, который может быть задан по данной стратегии торговли – это на чём же тогда происходит заработок? если мы не имеем взгляд на рынок, а просто встаём против любого направленного движения рынка. Чтобы ответить на этот вопрос достаточно сравнить две цифры Implied Volatility (IV) и Historical Volatility (HV). Для удобства и наглядности воспользуемся сервисом option.ru – функцией «Графики волатильности». Построим сравнительный график IV и HV за 2017 год для нефти марки Brent торгуемой на российском рынке (если конечно дублирующее автоследование за американскими фьючерсными котировками можно назвать полноценной биржевой торговлей).

( Читать дальше )

Блог им. Alexandr_Gvardiev |Опционный балет. маленький белый лебедь

- 23 июля 2017, 09:46

- |

Далее рассматриваются история управления и результаты по каждой позиции:

( Читать дальше )

Блог им. Alexandr_Gvardiev |«Основной инстинкт» биржи и как на нём зарабатывать.

- 17 июня 2017, 10:48

- |

Эпиграф:

«Финансовые рынки не могут правильно учитывать будущее – они вообще не учитывают будущего, они помогают сформировать его».

Джордж Сорос.

Аксиомы:

(1) Основная функция биржи, её цель существования — это поиск цены.

(2) Основное состояние биржи, её странный аттрактор — это равновесие.

(3) Основной инструмент биржи, её способ прийти к равновесию — это волатильность.

Теоремы:

{1} При прочих равных за трендом (повышением волатильности) следует стремление к флэту (снижение волатильности).

Док-во: Согласно аксиомам (1) и (3) волатильность возрастает в результате поиска цены, согласно аксиоме (2) цена стремится к равновесию, что и есть снижение волатильности.

{2} Основной ресурс тренда — это маржинальные спекуляции и вынужденные закрытия позиций.

( Читать дальше )

Блог им. Alexandr_Gvardiev |Почему я ухожу с ММВБ на Америку

- 16 июня 2017, 14:05

- |

Мнение одного жителя ММВБ:

«За последние 3 года качество услуг на ММВБ сильно изменилось, очень сильно. У меня уже много знакомых ушло с биржи, продают тут и акции, и облигации. Люди просто так не уходят.

Все мы знаем про экологическую обстановку на бирже и какую экологическую нишу мы в ней занимаем. Каждый день видим пыль, грязь и серость, которая в последние года три приобрела колоссальный масштаб. Мы совсем перестали видеть адекватность на инструментах биржи, зато чаще мы видим мусорные бумаги и слив активов.

Каждую ночь и в выходные нас травят выбросами с информационных каналов. Попробуйте в 23 часа ночи войти в трейд. Ликвидности и движений нет. Летом ещё добавляется фондовая свалка, которая начинает гореть и в стаканы можно выходить только в противогазе. Эту проблему обещают решить уже лет 10, но ничего не происходит. Хорошо, когда тренд меняется, и слив с акций и облигаций уходит. Но таких дней так мало в году, и со сменой тренда к нам приходит вонь от пробития планки с инструментов срочного рынка. Это тоже тот ещё запах. А ещё скоро

( Читать дальше )

Блог им. Alexandr_Gvardiev |Эволюция страха в трейдинге

- 04 июня 2017, 10:35

- |

Все опытные трейдеры сходятся во мнении, что прибыльная торговля строится в первую очередь на правильном управлении капиталом и психологической устойчивости, а лишь затем на точности предсказания и корректном выборе инструмента. Одним из ярких проявлений наших эмоций на рынке, которые прямо влияют на наш результат, является страх. По-моему мнению, опытность трейдера можно определить по его отношению к страху. Поэтому расскажу об эволюции страха в общем и на своём примере в частности:

Этап №1:

«Ничего не вижу, ничего не слышу, ничего не знаю, ничего никому не скажу»

На этом этапе новичок на рынке вообще не имеет страха, так как у него нет опыта потерь. Говорят, что новичкам везёт. Это происходит именно потому, что они делают, что хотят и во что верят, не ставя это под сомнение и невзирая ни на что. Но, так как большие риски влекут за собой возможность больших потерь, то на этом этапе самое трудное выжить и сохранить капитал.

( Читать дальше )

Блог им. Alexandr_Gvardiev |Пост из будущего. 15 июня. РТС вырос до 1100. Причины?

- 01 июня 2017, 12:54

- |

Представим, что наступило 15 июня и фьючерс РИ закрылся на 110000 пунктах.

Когда это произошло много аналитиков и предсказателей начали объяснять причины этого.

Но попробуйте сейчас представить что этому поспособствовало и есть ли этому реальные причины.

Итак 15 июня, РИ 110000, что пишут:

1) Технические аналитики заявляют, что это был ложный пробой.

2) Опционщики говорят, что 15.06.17 квартальная экспирация по РИ и что всех паникёров загнали в путы, которые 15.06 экспирировались вне денег.

3) Апологеты фундаментального анализа приводят аргументы про рекордные прибыли у корпораций, неплохие дивиденды, отличные мультипликаторы и поэтому рынок должен был вырасти.

4) Сторонники теории Кукла говорят, что это был сбор стопов.

5) Любители корреляции утверждают, что это произошло из-за роста нефти...

А какие вы видите причины увидеть РИ на 110000 к 15 июня?

Пишите в комментариях)

Блог им. Alexandr_Gvardiev |Что упало то пропало! Пут спрэд на нефти.

- 11 марта 2017, 09:57

- |

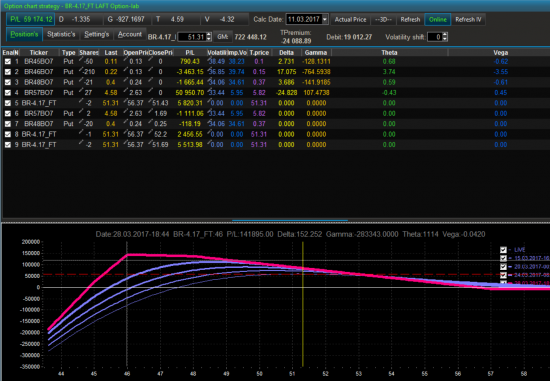

Продолжаю вести опционную конструкцию пропорциональный пут спред на нефти марки Brent. Прошла 6-ая неделя её жизни. Сейчас профиль конструкции выглядит так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс