Блог им. Alexandr_Gvardiev

Малыш, а ты купил нефть?

- 19 марта 2017, 09:30

- |

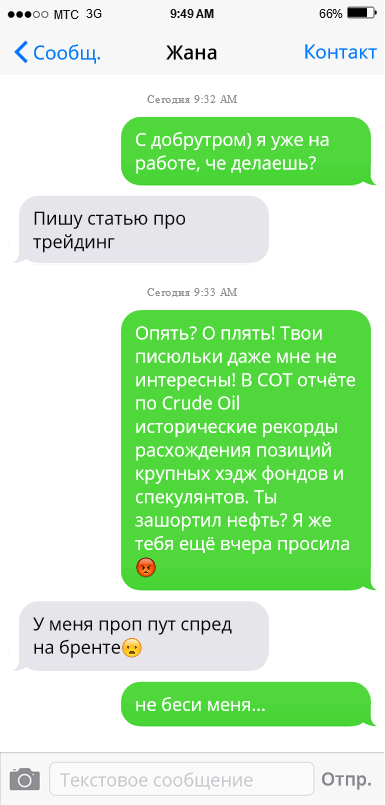

Ещё 16 января я писал о просьбе жаны открыть шорт по нефти вот картинка из того топика http://www.h2t.ru/blog/8854.html:

Теперь она попросила откупить нефть обратно, ну и как ей можно отказать?! (кстати женщину на картинке я не знаю, а жаль...).

Я продолжаю вести опционную конструкцию пропорциональный пут спред на нефти марки Brent. Прошла 7-ая неделя её жизни. Сейчас профиль конструкции выглядит так:

Дисклеймер: Картинки кончились. Дальше для визуалов, а также для футуристов и других людей с линейным мышлением наступают трудные времена. Так что сразу переходите в концовку, там я объясняю почему я затупан.

В конструкции было сделано много изменений, весь общий смысл которых сводился к фиксации прибыли при сохранении потенциала продолжения движения вниз. Арсенал действий был таков:

1) Синтетическое роллирование. если опцион вышел в деньги как это произошло с моими 57 путами, то можно зафиксировать прибыль по ним, роллировав их на путы текущего центрального страйка, но, так как опционы в деньгах слаболиквидны, то и спред по ним будет большой, а значит желательно проводить синтетическое роллирование. Схема такая:

в обычном роллировании мы закрываем позицию по 57 путам и открываем позицию по 51. В синтетическом варианте этого действия заменим все опционы их синтетическими аналогами. (здесь «base” обозначает базовый актив, т.е. фьючерс), получим:

sell put 57=buy «base», sell call 57;

buy put 51=sell «base», buy call 51.

Если провести взаимозачёт между buy base & sell base, то в остатке получим:

buy call 51, sell call 57. И это конструкция будет аналогична роллированию вида: sell put 57, buy put 51.

Это всё легко и понятно, а объяснил я это потому, что, когда мы изменяем форму роллирования на синтетическое, то меняется его восприятие. Открывать колл спред 51-57 звучит не очень разумно в отличии от прямого роллирования путов, а по сути это одно и то же. Поэтому я сделал следующее: buy call 51 9 шт., sell call 55 10 шт., sell call 57 20 шт. Такой спред мне нравится. Вот таким вот образом изменение формы помогает разглядеть содержание.

2) Рехеджирование. Если мы за то, чтобы цена дальше пошла вниз, то мы можем начать работу фьючерсом от лонга с совершением ТОЛЬКО положительных сделок. Ведь даже если фьючерс залипнет, то есть цена пойдет против него, то мы будем только рады. Для такой тактики желательно найти какой-то флэт и начать его мучить. Я выбрал 51,63 — 51,95. Но много сделок совершить не получилось.

3) Близкие спреды. Допустим, вы хотите зафиксить часть прибыли, но думаете, что цена дальше пойдёт вниз. В таком случае можно открывать близкие спреды. Например: buy call 52, sell call 53. Если цена дальше пошла вниз, вы можете откупить 53 call с прибылью и у вас останется чистый фиксатор прибыли от 52, причём недорогой по итоговой временной стоимости.

4) Закрытие путов в деньгах. Опять таки синтетика закрытия путов это: buy base, sell call того же страйка. Я же сделал так: купил 10 шт. фьючей по 52,03 и продал 10 шт. 55 call.

5) Пропорциональное роллирование. Я сделал это, но уже не в рамках фиксации прибыли, а отдаления рисков, а именно на дне падения откупил 21 шт. 48 путы по 0.50 и продал 53 шт. 46 путов по 0,20. Этот способ позволяет полностью сохранить временную премию, но требует дополнительного ГО.

6) Что было далее. В пятницу через 2 дня после продажи 46 путов по 0,20 они уже стоили 0,01 и мне удалось их откупить по этой цене. Вообще благодарю тех ребят, которые позволяют вот так вот разгружать ГО, у них очевидно его в избытке. Я откупил 50 шт. 45 путов, потом ещё 263 шт. 46 путов по центу за штуку. И продал 50 шт. 48 путов по 0,12, чтобы покрыть потери временной премии. В результате всех проведенных действий ГО конструкции уменьшилось до 92 тыс. бер. А ведь ещё неделю назад я жаловался на ГО в 800 тыс. бер! Но к чести биржи надо сказать, что они сработали очень хорошо и уже в понедельник в дневной клиринг нормализовали ГО. Большое вам трейдерское спасибо! Кстати я затупан: в прошлом посту я написал дословно «Когда биржа вернёт нормальное ГО? Почему до сих пор нет регламента по хотя бы приблизительному определению этих сроков?». Оказывается есть чёткие регламентные документы с формулами, когда возвращается нормальное ГО. Хотя там и есть место человеческому фактору. Но это разговор для отдельного поста, да и документы требуют тщательного изучения, там всё ОООЧЕНЬ непросто.

теги блога Александр Гвардиев

- Binance

- bitcoin

- Brent

- ETF

- gamestop

- GME

- interactive brokers

- P/E

- pfizer

- S&P

- S&P500

- аксиомы

- акции

- акции США

- американские акции

- американский рынок

- Бали

- биржа

- биткоин

- брокеры

- буревестник

- валюта

- волатильность

- вывод

- газ

- Газпром

- госдолг

- дивиденды

- Дмитрий Полозков

- евро

- жильё

- золото

- Илья Коровин

- инвестиции

- инсайдеры

- интуиция в трейдинге

- инфляция

- инфобизнес

- история

- капитализм

- Китай

- книга

- книги

- Коровин

- кризис

- криптовалюта

- Мавроди

- маржа

- математика

- ММВБ

- МОК

- натуральный газ

- нефть

- Новости

- Облигации

- обучение

- Олейник

- опрос

- опционы

- опционы на акции США

- опционы на америке

- оффтоп

- пассивный доход

- покер

- покрытый колл

- практика

- прикол

- природный газ

- продажа волатильности

- продажа опционов

- психология

- путешествие

- Путешествия

- работа

- равновесие

- рецензия

- рецензия на книгу

- РИ

- риск

- рынок США

- санкции

- скандал

- смартлаб

- СССР

- Стоп-лосс

- США

- сыроедение

- товарный рынок США

- Торговля временем

- трейдинг

- управление

- уроки

- форекс

- ФРС

- фьючерсы

- хэджирование

- шорты

- экономика

- экспирация

- юмор

что-то у меня аппетит пропал…

ну у Вас и увлечения