Блог им. Alexandr_Gvardiev

Сравнение способов продажи опционов: двухсторонняя продажа волатильности vs пропорциональный спред vs хэджирование через базовый актив.

- 29 октября 2017, 12:22

- |

Краткое содержание:

— Почему дальние края имеют волатильность больше чем ближние?

— Как двухсторонняя продажа нейтрализует риски?

— Почему double ratio spread лучший способ для начал продаж опционов?

Знатокам предлагаю не читая ответить на эти вопросы)))

Классическая задача при открытии позиции в опционах состоит в том, каков будетисточник дельты. Дельту можно получить через продажу опционов, либо через покупку, либо через базовый актив. Соответственно проданная и купленная дельта может быть представлена опционами в деньгах, на деньгах и вне денег. Из решения этой задачи и складывается опционная конструкция, в т.ч. и конструкция при продаже опционов, что есть тема этой статьи.

Односторонне-проданный опцион: пут или колл (в данном случае источник дельты — это проданная премия – и это тот максимум, который в принципе можно получить от проданной опционной дельты), очень рискованная и крайне направленная конструкция. Поэтому для нейтрализации рисков применяют следующие способы:

— Продажа дальнего края.

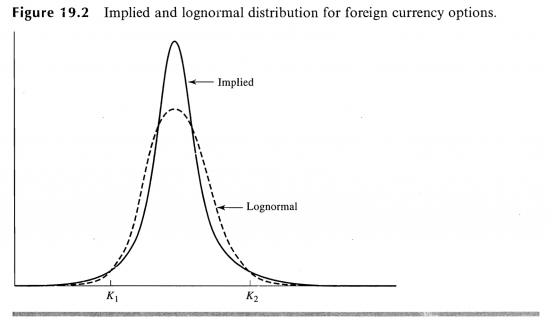

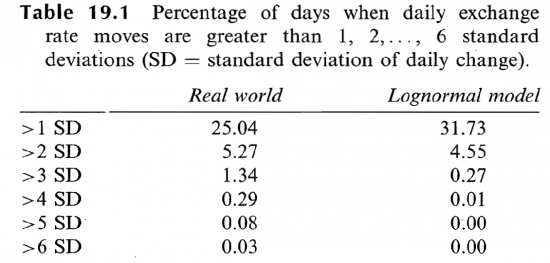

Продают дальние по страйку опционы. В таком случае вероятность реализации риска уменьшается, но сам теоретический риск увеличивается, т.к. для получения той же самой премии требуется продавать больше опционов. Преимущество продажи дальних краёв в том, что по умолчанию для большинства активов при расчёте теоретической цены применяется экспоненциально-нормальное распределение или более известное в широких кругах распределение «с толстыми хвостами». В классическом труде по опционам «Hull, J. — Options, Futures, and Other Derivatives — 2012 — 8th Ed» на странице 412 даётся подробное описание этого феномена, а именно, что дальние по страйку опционы имеют вменённую волатильность (implied volatility) значительно выше чем ближние (см рис. ниже). Это объясняется тем, что на реальном рынке имеются ненулевые вероятности реализации крайних сценариев (т.н. «чёрных лебедей»), но вполне может быть так, что, продавая дальние по страйку и по срокам опционы в течении нескольких лет, вы так и не увидите реализации этих чёрных лебедей, успеете кратно увеличить счёт, а если даже и увидите, то вполне можете успеть перестроить свою опционную позицию так, чтобы достаточно урегулировать риски.

— Двухсторонняя продажа обоих дальних краёв.

В данном случае нейтрализация риска идёт за счёт разнонаправленности конструкции, т.е. в случае приближения к одному проданному краю мы в большинстве случае имеем накопленную прибыль по другому краю. Это позволяет роллировать оба края с сохранением потенциальной прибыли на экспирацию. В терминах дельты риск по проданному краю мы компенсируем обратно направленной дельтой по другому проданному краю. Минус этой конструкции в том, что мы встаём против любого движения рынка + против любого роста IV, т.е. это очень агрессивная позиция, приблизительным ущербным аналогом которой на линейном рынке, является метод нелинейного Мартингейла, но с рядом отличительных черт, не позволяющих сводить одно к другому. Но и временной распад такой конструкции является самым высоким среди всех вариантов продажи опционов.

— Пропорциональный спред.

Чтобы ещё больше сократить риски при продаже опционов применяется формирование конструкций с одновременно купленными и проданными опционами, причем вторых больше чем первых. Часто трейдеры соблюдают некую пропорцию типа 1:5 или 1:10, поэтому и такое название пропорциональный спред. Есть мнение, что желающим попробовать продавать опционы в начале рекомендуется использовать именно такие конструкции, так как в них риск и максимальная прибыль находятся в одной стороне. Причем необязательно выравнивать купленную и проданную премии. Дело в том, что относительный распад внеденежных опционов идёт с опережением по отношению к опционам на деньгах, а значит даже если вы продали опционов с премией на половину от премии купленных центральных, то скорее всего временной распад будет на вашей стороне и если не дожидаться экспирации, то можно успеть выйти, как минимум в безубытке даже при полностью стоящем рынке. А при сборе конструкции в обе стороны, т.е. одновременном создании пропорциональных кол и пут спреда можно добиться, что любое не сверхсильное движение, а также стояние рынка будет вам в профит. В этом и заключается уникальность опционов: в возможности контролировать прибыль и переносить риски туда, куда вы посчитаете нужным. Никаким способом на линейном рынке добиться этого вы не сможете.

Остался последний из общих способов продажи волатильности – сонаправленность (хэджирование) проданных опционов через базовый актив. Но о нём расскажу подробно в следующей статье, так как этот способ заслуживает особого внимания.

П.С. на Америке всё по-прежнему: опционы распадаются, и их тета мягко потрескивает, одаривая своим теплом всех причастных к этому священному действу.

теги блога Александр Гвардиев

- Binance

- bitcoin

- Brent

- ETF

- gamestop

- GME

- interactive brokers

- P/E

- pfizer

- S&P

- S&P500

- аксиомы

- акции

- акции США

- американские акции

- американский рынок

- Бали

- биржа

- биткоин

- брокеры

- буревестник

- валюта

- волатильность

- вывод

- газ

- Газпром

- госдолг

- дивиденды

- Дмитрий Полозков

- евро

- жильё

- золото

- Илья Коровин

- инвестиции

- инсайдеры

- интуиция в трейдинге

- инфляция

- инфобизнес

- история

- капитализм

- Китай

- книга

- книги

- Коровин

- кризис

- криптовалюта

- Мавроди

- маржа

- математика

- ММВБ

- МОК

- натуральный газ

- нефть

- Новости

- Облигации

- обучение

- Олейник

- опрос

- опционы

- опционы на акции США

- опционы на америке

- оффтоп

- пассивный доход

- покер

- покрытый колл

- практика

- прикол

- природный газ

- продажа волатильности

- продажа опционов

- психология

- путешествие

- Путешествия

- работа

- равновесие

- рецензия

- рецензия на книгу

- РИ

- риск

- рынок США

- санкции

- скандал

- смартлаб

- СССР

- Стоп-лосс

- США

- сыроедение

- товарный рынок США

- Торговля временем

- трейдинг

- управление

- уроки

- форекс

- ФРС

- фьючерсы

- хэджирование

- шорты

- экономика

- экспирация

- юмор

Не все это понимают. Просветительствовать надо.

А вот это точно? Даже в последнюю неделю перед экспирацией?

Может, я недопонял термин «относительный»? Отношение тэта/цена или тэта/временная стоимость?

Благодарю за отзыв)

Даже в последнюю неделю перед экспирацией «относительный распад внеденежных опционов идёт с опережением по отношению к опционам на деньгах». Но дело в том, что дальние опционы к этому моменту стоят так мало, что этот распад становится незаметным (допустим опционы вне денег с 20 пунктов подешели до 10, а это в два раза, при этом на деньгах опцион потеряет четверть цены с 400 до 300). А если опционы вообще стоят мин. шаг цены, то и воспользоваться этим распадом нельзя.Ответ: тэта/временная стоимость. тэта/цена не тот термин потому что цена опциона может включать в себя внутреннюю стоимость в случае опциона в деньгах.