Блог им. 110km |Включит ли опять "ЗАДНЮЮ"?

- 03 декабря 2019, 22:20

- |

В течение 2-х последних месяцев рынки безостановочно росли, и везде можно было прочитать, что рост происходит на ожиданиях подписания Фазы №1 торгового соглашения США с Китаем. А сегодня Трамп фактически признал, что на это не стоит рассчитывать. И вообще сделка может быть подписана после президентских выборов в США. Кстати, летом Трамп угрожал китайцам, чтобы они не тянули с подписанием торгового соглашения, т.к. если он переизберется на второй срок, то сделка будет заключена на гораздо более худших условиях для китайцев, либо вообще не будет сделки.

Если Трамп опять не включит «заднюю», то мы можем получить повторение декабря 2018 года, когда рынки дружно рухнули. Правда сейчас ФРС активно вливает деньги в систему (подробнее про этот процесс писал в телеграм канале http://bit.ly/34LvznB) в отличие от прошлого года, когда американский регулятор наоборот изымал доллары из системы в рамках программы QT. Может это и удержит рынки от падения. Вдобавок, у крупнейших фондов наверняка есть желание, чтобы рынок закрыл год как можно выше. Все-таки весь год шла игра на повышение. И на кону стоят огромные бонусы за плюсовой результат по итогам года. В таком случае весь негатив, которого накопилось, хоть отбавляй, будет уже отыгран в следующем году.

- комментировать

- Комментарии ( 5 )

Блог им. 110km |Эксперимент с QT завершен

- 11 августа 2019, 22:05

- |

Итак, с августа месяца ФРС досрочно закончила программу количественного ужесточения (QT — quantitative tightening). С самого начала много внимания уделял этому процессу, т.к. считаю, что именно кол-во долларов в системе так или иначе определяет стоимость всех активов на Земле. За неполных два года действия QT, ФРС изъяла из системы около 700 млрд ранее напечатанных долларов в рамках 3-х раундов программы QE c 2009 по 2014 год. Естественно, что в таких условиях доллар падать и не мог. Если посмотреть, то практически все валюты сейчас торгуются ниже по отношению к доллару, чем это было на начало запуска программы QT. Понятно, что если бы ФРС наоборот печатала бы доллары, то вряд ли мы бы увидели повсеместное падение валют развивающихся стран (писал про это еще год назад в телеграм канале https://tele.click/MarketDumki/562). А так, как говорится, результат на табло. Хотя многие почему-то ждали, что вот-вот доллар упадет.

Очевидно, что в ближайшие годы мы не услышим о планах провести новый раунд количественного ужесточения со стороны ФРС и уж тем более ЕЦБ или Банка Японии. Завершение QT — лишнее свидетельство того, как мировая финансовая система погрязла в долгах, что даже изъятие небольшого количества ранее напечатанных денег может привести к коллапсу на рынках и в экономике. Система постоянно требует новых вливаний. И рано ли поздно ФРС вполне может запустить новую программу QE, только более полномасштабную, когда скупаться будут в том числе и корпоративные облигации. Держим в уме рост корпоративной задолженности на 2.5 трлн долларов за последние 10 лет (в прошлом году писал про это https://tele.click/MarketDumki/783). Кто будет их спасать? Конечно же ФРС. Корпораты набрали долгов, а государство, т.е. народ заплатит.

Основной вопрос для рынков, допустят ли главные центробанки во главе с ФРС дефляционный шок наподобие 2008 года? По идее могут на это пойти, т.к. без этого запуск нового QE может привести просто к чудовищному пузырю на фондовом рынке.

Блог им. 110km |Есть куда ПАДАТЬ...

- 05 августа 2019, 21:32

- |

S&P500 в моменте падает на 2.5% до 2850 пунктов. Если посмотреть на график внизу, то даже не используя никаких индикаторов технического анализа, можно понять насколько высоко сейчас находится индекс. В мае, когда стало понятно, что сделка между США и Китаем провалилась, S&P500 скорректировался до 2730 пунктов и оттуда на радость любителям стратегии «Buy the dip» улетел на новые исторические максимумы. Почему-то все начали надеяться, что во время саммита G20 в Японии, Трамп и Си о чем-то договорятся. Эти надежды были подкреплены резким смягчением риторики ФРС и ЕЦБ. Стало понятно, что они готовы снижать ставки.

Что имеем сейчас? Очевидно, что торговая война набирает обороты. Слишком все далеко зашло. Пути назад уже нет. Раз ЦБ Китая, который ранее буквально угрожал спекулянтам, чтобы те не шортили юань, теперь спокойно наблюдает как доллар торгуется выше 7, то нетрудно догадаться насколько всё серьезно в этот раз. А американский индекс SP500 сейчас торгуется выше почти на 4% майского минимума. Возникает у меня резонный вопрос, насколько это оправданно? Ведь с мая всё стало гораздо хуже в отношениях между двумя экономическими сверхдержавами. Да и мировая экономика продолжает замедляться. Статистика из Еврозоны не подает никаких признаков улучшения.

( Читать дальше )

Блог им. 110km |ЧЕМ же это всё ЗАКОНЧИТСЯ?

- 04 июля 2019, 23:47

- |

Символично все-таки, что фьючерс на S&P500 достиг 3000 пунктов прямо к 4 июля на День Независимости США. Трамп в очередной раз ликует у себя в твиттере.

Хотя уже прошло 11 лет, у меня почему-то до сих пор отметка в 3000 пунктов ассоциируется с прогнозами по индексу РТС на конец 2008 года. Мир уже стоял на пороге одного из самых крупных финансовых кризисов за всю историю, а все прогнозы по РТС сводились к тому, что он и дальше будет расти и возьмет рубеж в 3000 пунктов к концу года. В мае 2008 года он как раз и установил свой исторический максимум на уровне 2498 пунктов, а к концу года он упал до 500 пунктов! В пять раз сложился индекс за 7 месяцев! Очень поучительная история.

В США сейчас уже выросло целое поколение трейдеров и управляющих, которые видели только растущий рынок. Долго ли будет еще играть музыка? В прошлом году она перестала звучать, но главные ЦБ мира тут же пришли на помощь и таки заставили ее снова играть. Прошлый год отлично продемонстрировал на чем зиждиться рост американских индексов с 2009 года. Всё это стало возможным исключительно благодаря сверхмягкой политики ФРС, ЕЦБ и Банка Японии. Стоило ФРС немного поднять ставку и чуть-чуть изъять денег из системы в рамках программы QT (ранее об этом писал в телеграм канале https://tele.click/MarketDumki/1068

( Читать дальше )

Блог им. 110km |Сухой остаток 2018 года

- 30 декабря 2018, 16:39

- |

Итак, пора подвести главные итоги 2018 года. Почти все рынки и активы находятся в глубоком минусе. Можно сколько угодно придумывать причины, почему так произошло, винить Трампа и т.д., но к делу это не имеет никакого отношения. В 2017 году тоже было много разных тревожных моментов, но рынки не останавливались в своем росте. Основная причина, по которой так себя повели рынки в текущем году, это частичное снятие пациента с капельницы.

Напомню, что пациент (мировая экономика) серьезно болен с 2008 года и сам не в состоянии поддерживать свои жизненно важные функции. И ему поставили капельницу. Докторами выступили главные центральные банки мира — ФРС, ЕЦБ и Банк Японии. Можно еще упомянуть мелочь пузатую типа Банка Англии и даже Банка Швейцарии, но их роль не так существенна в применяемом лечении.

Для поддержания жизнедеятельности пациента за эти 10 лет в систему был влит эквивалент 15 трлн долларов через программу скупки активов, которая получила название «количественное смягчение» (quantitative easing). Говоря по-простому, тупо напечатали 15 трлн $ на троих! Параллельно с работой печатного станка ставки были опущены до нуля. Т.е. пациент настолько болен, что проценты по займам платить совсем не может. Это породило кучу компаний зомби, но речь сейчас не о них. Вот такая была история до 2018 года. Худо-бедно, но пациент здравствовал.

( Читать дальше )

Блог им. 110km |Рынок и Трамп VS ФРС

- 27 декабря 2018, 22:21

- |

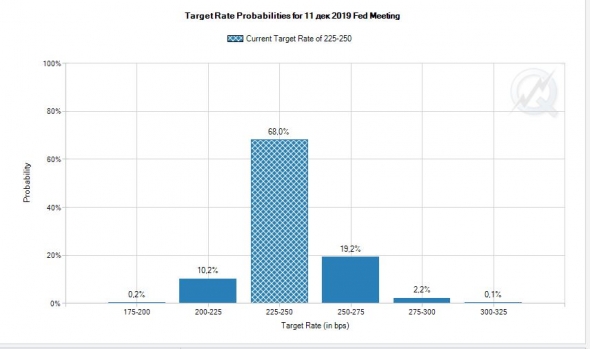

После недавнего падения фондового рынка в США и критики ФРС от г-на Трампа, инвесторы вообще перестали закладывать повышение ставки в 2019 году. На данный момент вероятность того, что в декабре 2019 года ставка останется на текущем уровне, равняется почти 70% (см.график внизу). Интересный момент, учитывая, что глава ФРС обещал еще 2 повышения в следующем году.

Рынок и Трамп фактически требуют от ФРС быть предельно мягкой в вопросе монетарной политики. «Хотелки» инвесторов и Трампа понятны. Итоги текущего года наглядно демонстрируют (ранее на эту тему писал в телеграм канале https://tele.click/MarketDumki/858), что происходит на рынках, когда ФРС придерживается жесткой риторики. Но надо понимать, что главная задача у ФРС — это не обеспечивать заработки инвесторам-тунеядцам, коих много наплодилось за последние 10 лет. Поэтому далеко не факт, что ФРС прогнется и перестанет повышать ставку. Гораздо важнее, какие будут выходить макроэкономические данные в США и что будет происходить в Европе и Китае. Именно от этого и будет зависеть политика ФРС.

Блог им. 110km |Закончится всё НОКдауном или НОКаутом?

- 17 декабря 2018, 21:34

- |

Итак, в среду ФРС поднимет ставку, доведя ее до уровня 2.5%. Повышение ставки уже давно заложено во все финансовые инструменты (писал про это в телеграме еще в сентябре https://tele.click/MarketDumki/677). Так что факт поднятия ставки уже ни на что не повлияет. Главная интрига заключается в планах ФРС на следующий год. Интересно будет посмотреть, как изменится dot plot по ставке на ближайшие годы.

На данный момент участники рынка вообще перестали закладывать повышение ставки в следующем году. В принципе, это логично. Мы все прекрасно видим, что творится с финансовыми рынками в этом году. Почти все биржевые индексы находятся в минусе с начала года. Дальнейшее повышение ставки в 2019 году просто отправит их в тяжелый нокаут. Всё-таки сейчас рынки пока находятся в нокдауне и более мягкая риторика ФРС может их вывести на какое-то время из этого состояния. Но важно понимать, что это будет лишь временная передышка. В условиях дальнейшего изъятия ликвидности (ранее на эту тему https://tele.click/MarketDumki/820) у рынков нет шансов на существенный и продолжительный рост. Рынки не смогут долго игнорировать нарастающие проблемы в реальной экономике.

Блог им. 110km |Печатать нельзя заканчивать! (где ЕЦБ поставит запятую?)

- 03 июня 2018, 23:37

- |

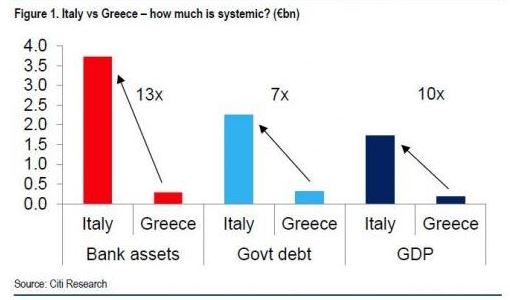

Одна из главных интриг этого лета, свернет ли ЕЦБ программу количественного смягчения (QE). Сейчас европейский центробанк ежемесячно печатает 30 млрд евро. В августе обещали закончить, но тут опять вылезли на поверхность старые болячки, связанные с чрезмерным госдолгом у Италии.

С одной стороны, пора заканчивать QE, т.к. в Германии явно наметилось ускорение инфляционных процессов. А с другой стороны, просто взять и перестать печатать деньги, не обращая внимание на итальянский госдолг, тоже не получится. Все мы прекрасно помним, какой переполох наделала греческая проблема в 2010 году. А итальянский «вопрос» гораздо серьезней: ВВП, госдолг и активы банковского сектора намного больше, чем у греков (см. картинку ниже). Просто так не отмахнешься от итальянских проблем.

Сворачивание QE от ЕЦБ вкупе с сокращением баланса ФРС (выкладываю инфу о балансе в телеграм-канале https://tele.click/MarketDumki/386) принесет еще больше неопределенности на рынки и конечно же сделает их более волатильными.

Блог им. 110km |Пахнет МЕДВЕЖАТИНОЙ

- 08 марта 2018, 20:56

- |

Вот и посмотрим завтра на силу нашего рынка. Пока что картина складывается медвежья на завтрашнее утро. АДР на российские акции преимущественно снизились. Цены на сырье падают. Медь и никель теряют по 2%. Интересно будет глянуть завтра на поведение акций ГМК Норникель. Абрамович выходит из компании и Потанин с Русланом Рыбкой Дерипаской остаются один на один. Битва будет продолжена.

Евро в очередной показал, что скорее всего 1.25 — это предел для укрепления. Сорвали сегодня стопы после заявления ЕЦБ и поехали вниз. Индекс доллара явно чертит основание. Бакс в этому году должен сильно отстрелить наверх.

Но на мой взгляд, одно из самых интересных событий за последние дни — это атака на Гонконгский доллар (подробно описал ситуацию в телеграмме https://t.me/MarketDumki/202). Котировки вплотную подошли к верхней границе установленного диапазона. Пробитие этого уровня приведет к сильному шухеру на мировых рынках. Кто знает, может черный лебедь прилетит из Гонконга?

Блог им. 110km |СИПЛЫЙ растет, остальных Сливают

- 30 ноября 2017, 19:47

- |

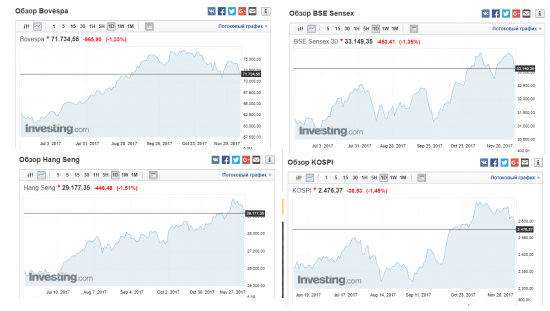

Интересный денек у нас на мировых рынках. Сиплый растет сегодня уже в гордом одиночестве. А остальные рынки похоже начали сливать. Все, наверно, видели как падали сегодня наши папиры и мамба. Так вот это никакая не внутренняя история, как сегодня сообщили, связанная с нехваткой рублевой ликвидности. Достаточно посмотреть на сегодняшнюю динамику бразильского, индийского, гонконгского, южнокорейского индекса. Все они сегодня упали примерно на 1.5%. Там тоже подскочила ставка Mosprime???

Прошу обратить внимание, что это снижение произошло на фоне суперпозитива вчера и сегодня на американском рынке акций. Явно кто-то выходит из развивающихся рынков. Логика может быть такая, что надо успеть выйти из них, пока сиплый не пошел в хорошую коррекцию. Т.к. когда начнет падать сиплый, из тех рынков уже не выйдешь просто так. Поэтому выходят чуток заранее. А по сиплому похоже пошел финальный выброс наверх, заметно некоторое ускорение последние 2 дня. Неужели на рынках наконец-то начнется risk off и поднимется волатильность? Хотелось бы...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс