Блог им. 110km |Хитрая ФАЗА, однако

- 16 января 2020, 20:27

- |

В продолжение поста о странностях (читай в телеграм канале http://bit.ly/2Tx4eCG) при подписании Фазы №1. Согласно условиям соглашения Китай должен в течение двух лет увеличить закупку товаров из США на 200 млрд долларов. В первый год на 76.7 млрд, а во второй год на 123.3 млрд. Не совсем понятно, как это будет происходить на практике. Китайцы просто увеличат совокупный импорт на 200 млрд $? Или же они в одном месте что-то перестанут покупать и начнут это приобретать в США? Больше похоже на второй вариант. Т.е. кто-то из торговых партнеров Китая останется в проигрыше из-за подписания Фазы №1.

Самое интересное для нас, это за счет кого Китай увеличит импорт из США энергоресурсов на 18.5 млрд $ в первый год и на 33.9 млрд $ во второй год. Т.е. за два года Китай должен увеличить покупку американских энергоресурсов на 52.4 млрд $ (см. внизу табличку из официального документа). Американцы явно хотят увеличить поставки нефти и газа в КНР. А кто у нас сейчас крупнейшие поставщики нефти в Китай? РФ и Саудовская Аравия! Нельзя исключать того, что китайцы начнут меньше закупать нефти у этих двух стран, чтобы увеличить поставки из США. И получится, что саудиты и так в рамках ОПЕК+ сильно ограничивают добычу у себя в стране, так еще их могут потеснить на крупнейшем рынке сбыта. Это явно может подтолкнуть СА к пересмотру своей стратегии нефтяном рынке и соответственно положит начало борьбе за долю рынка с помощью ценовых войн (ранее о возможности реализации такого сценарии писал в телеграм канале http://bit.ly/2tkVMvC).

( Читать дальше )

- комментировать

- 3.4К | ★1

- Комментарии ( 7 )

Блог им. 110km |НЕДВИГА

- 24 декабря 2018, 22:34

- |

Попалась на глаза статейка http://bit.ly/2Cx4J6Lо том, что ЦБ увидел признаки пузыря на рынке ипотеки в РФ. Хотя я и не являюсь специалистом на этом рынке, но по ощущениям именно так дела и обстоят. С кем не поговоришь среди директоров и владельцев разных бизнесов, почти у всех большинство сотрудников по уши сидят в ипотечном кредите. Сложно сказать, почему так происходит. Видимо, народ напугали постоянными разговорами об отмене или запрете доллара, об изъятии или замораживании вкладов. Периодически появляется информация о том, что деньги пропали из банковской ячейки и т.д. И в таких условиях люди выбирают недвижимость, пускай и в кредит.

С одной стороны, это хорошо, когда люди берут ипотечные кредиты, тем самым оживляя ситуацию в экономике страны. Но с другой стороны, к чему приведет избыточная долговая нагрузка граждан, когда наступит очередной экономический кризис в мире и соответственно в РФ? Ведь, если в развитых странах во время кризиса центральный банк ставку понижает и граждане получают возможность рефинансировать свой кредит на более выгодных условиях, то у нас же происходит всё с точностью до наоборот. ЦБ РФ уже повышает ставку и скорее всего продолжит это делать в 2019 году. Что будет, когда большинство населения просто физически не сможет выплачивать ежемесячные взносы по ипотеке? Будут отнимать у всех квартиры? Это может привести к социальному бунту. А чем будут затыкать дыры на балансах у банков, которые выдали эти ипотечные кредиты? Единственный выход будет у ЦБ — это врубить печатный станок. Надеюсь, вы догадываетесь, что будет с курсом рубля при таком раскладе.

( Читать дальше )

Блог им. 110km |АНТИрекорд по нефти

- 11 ноября 2018, 22:21

- |

Интересный антирекорд поставила нефть марки WTI, закрывшись в минус 10 торговых сессий подряд (см. график ниже). Такого не было ни разу за все время торгов нефтяными фьючерсами. Во время драматических обвалов цен на нефть в 2008 и 2014 году, было 9 сессий подряд снижения. Сложно сказать, что стало основным триггером для такого падения. Скорее всего целый набор факторов совпал воедино. И рыночное позиционирование наверняка сыграло не последнюю роль в этом падении. Ведь еще совсем недавно вовсю пошли разговоры, что вот-вот и будет уже 100$ за баррель. Когда абсолютное большинство ожидает один и тот же исход, рынок, как правило, идет в другую сторону. Из фундаментальных факторов конечно же нельзя недооценивать просто фантастические данные по уровню нефтедобычи в США (ранее писал на эту тему в телеграм канале https://tele.click/MarketDumki/765).

На данный момент, нефть выглядит перепроданной. Возможен какой-то отскок или консолидация на текущих значениях. Но сила снижения говорит о том, что, скорее всего, пик по нефтяным ценам, мы уже видели. Конечно, всегда может возникнуть какой-нибудь геополитический форс-мажор, но это нам неведомо. А из того, что мы знаем, все факторы скорее за дальнейшее снижение. На дворе сейчас НЕсырьевой цикл (https://tele.click/MarketDumki/744) и высокие цены на нефть абсолютно не вписываются в текущие реалии.

Блог им. 110km |Нефть и Tadawul

- 11 сентября 2018, 19:36

- |

Последние пару месяцев очень любопытная динамика у Саудовского биржевого индекса Tadawul. В июле индекс достиг пика на уровне 8500 пунктов и начал снижаться. И потери за 2 месяца составили 10% (см. график ниже). Всё бы ничего, учитывая нынешнее отношение к развивающимся рынкам, но всё-таки не стоит забывать от чего на 100% зависит экономика Саудовской Аравии. А зависит она полностью от цены на нефть. Но нефть то, в отличие от индекса Tadawul, продолжает находиться на максимумах года ближе к 80$ за баррель! И тем не менее это не мешает крупным фондам продавать саудовские акции. Чем-то напоминает ситуацию в РФ. Дорогая нефть не вызывает желания у иностранных фондов заходить на российский рынок. Видимо, крупный капитал не видит потенциал для роста нефтяных котировок на горизонте 1-2 года.

А учитывая динамику цен на другие сырьевые товары (ранее на эту тему писал в телеграме https://tele.click/MarketDumki/629), то вполне можно увидеть нефтяные котировки на гораздо более низких уровнях. И конечно же не стоит забывать о самом главном: сейчас на дворе НЕсырьевой цикл. Поэтому далеко не факт, что долгосрочные минимумы по нефти и другим сырьевым товарам уже были показаны в начале 2016 года.

Блог им. 110km |"Кровожадный" Доллар

- 10 сентября 2018, 21:52

- |

Чуть ли не каждый день курс доллара в какой-то из стран мира обновляет исторический максимум. Сегодня главная «неудачница» — индийская рупия. Доллар уже достиг отметки в 72.5 рупии (см. график внизу). Вроде ходили слухи, что местный ЦБ не даст подняться USD выше 70, потом 71 и 72. Какие-то интервенции проводятся, но это не мешает доллару продолжать расти. На рупию давят две фундаментальные вещи, которым трудно что-либо противопоставить.

1. Политика ФРС, которая сокращает количество долларов в системе ( ранее писал в телеграме про программу QT https://tele.click/MarketDumki/622) и делает займы в них всё более дорогими. Естественно это приводит к массированному оттоку капитала практически из всех стран в мире. Мы это прекрасно видим на примере российских ОФЗ, откуда бегут нерезиденты последние 5 месяцев. Похожая ситуация и в других странах.

2. Т.к. Индия является чистым импортером нефти, то очевидно, какое влияние нынешние нефтяные котировки оказывают на экономику. На нефть приходится почти 20% индийского импорта. Соответственно дорогая нефть увеличивает дефицит текущего счета, а это в свою очередь оказывает мощнейшее давление на рупию.

( Читать дальше )

Блог им. 110km |Цены на МЕДЬ намекают на ДЕФЛЯЦИЮ?

- 11 июля 2018, 21:42

- |

Буквально за месяц цены на медь потеряли в цене 1200$. Если в начале июня за метрическую тонну давали 7300, то сейчас 6100$. Судя по всему, растущий тренд в меди, который начался после избрания Трампа президентом США, закончился. Традиционно цены на медь выступают неким барометром «здоровья» промышленного производства в мире. Если оно растет, то и медь растет в цене и наоборот.

Исходя из того, что происходит с ценами на медь, можно сделать вывод, что идея рефляции в США уже благополучна отыграна, и большие капиталы начинают делать ставку на дефляционные процессы. И динамика доходности по длинным гособлигациям США подтверждает эту гипотезу. Именно поэтому спреды между доходностями длинных и коротких трежерис стремительно схлопываются. И кривая доходности по американским гособлигациям принимает плоский вид ( подробнее писал в телеграм-канале https://tele.click/MarketDumki/466 )

Несколько дней назад обращал внимание (https://tele.click/MarketDumki/496), что медь и алюминий торгуются в минусе с начала года и только нефть одна стояла на максимумах года. Но как мы все знаем — один в поле не воин и сегодня нефть начала падать и догонять другие комодитиз. Минус 6% по черному золоту. Давненько мы такого не видели. В случае развития дефляционного сценария, цены на сырьё имеют огромный потенциал для снижения

Блог им. 110km | Нефть, алюминий и медь

- 03 июля 2018, 21:38

- |

Последнее время нефть, алюминий и медь ведут себя как лебедь (тянет в облака), рак (пятится назад) и щука (тянет в воду).

Пока нефть марки Brent уверенно торгуется выше 75$ за баррель, а американский сорт WTI два дня назад обновил максимальные значения за 3.5 года, интересно посмотреть на другие сырьевые товары — медь и алюминий. Традиционно эти два сырьевых товара, в отличие от нефти, меньше подвержены всяким геополитическим передрягам. Да, в апреле месяца мы видели резкий взлет цен на алюминий после американских санкций против Русала. Но тема как-то очень быстро сошла на нет и цены уже вернулись обратно. А с начала года так вообще в минусе. Такой же результат и у меди.

Давайте посмотрим на динамику цен на нефть, медь и алюминий с начала 2018 года (см. график ниже). Нефть марки Brent +15%, алюминий -5%, а медь -10%. Всё больше признаков того, что ралли на товарном рынке, которое началось в январе 2016 года подошло к концу. Косвенно об этом говорят «сырьевые» валюты, которые существенно снизились за последние месяцы.

( Читать дальше )

Блог им. 110km |Рубль сегодня "ВЕЗУНЧИК"

- 27 июня 2018, 21:00

- |

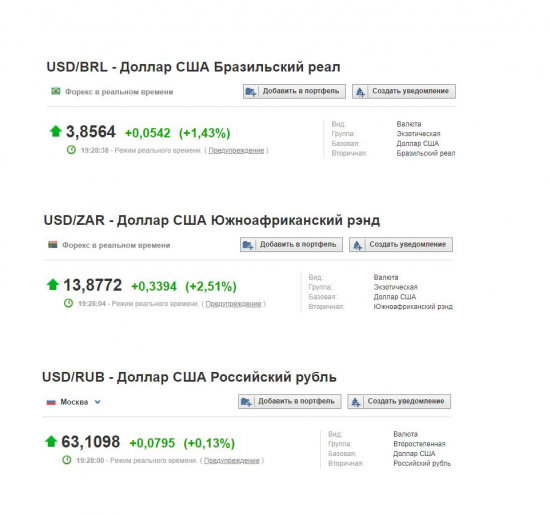

Рублю сегодня просто повезло, что выросли цены на нефть и это смогло сгладить то давление, которое сегодня идет на все развивающиеся валюты. Коллеги рубля (бразильский реал и южноафриканский ренд) из стран БРИКС дружно падают сегодня на 1.5 -2.5%. Также не забываем, что происходит в Индии (подробнее в телеграм-канале https://tele.click/MarketDumki/482) и Китае (https://tele.click/MarketDumki/481)!

И только наш рубль сегодня не упал. Один в поле не воин! Отказываюсь в это верить!!! Тем более что нефть одна растет из всех сырьевых товаров. Все остальные commodities падают в цене. Когда вся свистопляска вокруг нефти закончится, доллар рванет к 70 руб. Поддержки от рынка ОФЗ больше нет, керри трейд уже закончен.

Блог им. 110km |Час "ИКС" для НЕФТИ

- 08 мая 2018, 14:15

- |

Сегодня в 21.00 по мск решится судьба нефтяных котировок. Г-н Трамп в это время объявит о своем решении по иранской ядерной программе. Как ни странно это звучит, но среднесрочно это решение вряд ли изменит судьбу нефтяных цен. Европейцы явно против нефтяного эмбарго, поэтому самых жестких санкций Иран скорее всего избежит. А раз так, то нефтяные фьючерсы лишатся самой главной своей поддержки. Ведь именно на опасениях о потенциальном эмбарго, цены на нефть и росли.

А все остальные факторы сейчас играют против нефтяных котировок — это и сильный доллар (ранее писал в телеге https://t.me/MarketDumki/340), и стагнирующие цены на медь (https://t.me/MarketDumki/335), как опережающий индикатор замедления мировой экономики и, конечно же, рекордный уровень нефтедобычи в США. Также сейчас сделаны рекордные ставки на дальнейший рост нефтяных цен, образовался некий консенсус-трейд на рынке (подробнее чем это заканчивается https://t.me/MarketDumki/323).

При текущих ценах на нефть, потенциал дальнейшего роста гораздо меньше, чем потенциал снижения.

Блог им. 110km |ДОЛЛАР и ЮАНЬ! Основное СРАЖЕНИЕ впереди...

- 05 мая 2018, 23:37

- |

Китай продолжает создавать у себя международный финансовый центр, чтобы в дальнейшем сделать юань по-настоящему резервной валютой как нынче доллар. В чем сейчас основная сила доллара? Все основные товары на Земле номинированы в долларах и торги по ним проходят в американской валюте. Вот именно это и хотят изменить китайские товарищи.

В марте были запущены торги фьючерсами на нефть в юанях (подробнее на эту тему писал в телеграме https://t.me/MarketDumki/247). Понятно, что должно пройти еще много времени, прежде чем это станет значимый рынок для ценообразования на рынке нефти. Но начало положено! А вот вчера Китайцы сделали еще один шаг к дедолларизации. Они открыли доступ иностранцам к торгам железной рудой на Даляньской товарной бирже, которая и до этого была основной площадкой для ценообразования этого вида сырья. А теперь еще больше ликвидности будет на торгах этими фьючерсами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс