Блог им. 110km |Рост подошел к КОНЦУ

- 28 октября 2018, 21:54

- |

Ну вот и американский биржевой индекс S&P 500 ушел в минус с начала года, присоединившись к своим коллегам из Китая, Германии и Японии. На самом деле ничего удивительного здесь нет. Ранее уже подробно писал в телеграм-канале про причины (t-do.ru/MarketDumki/610), которые способствовали росту рынков с 2009 года. Исключительно благодаря печатному станку и нулевым ставкам от ФРС, ЕЦБ и Банка Японии происходил этот рост на рынках. Но в этом году всё поменялось. ФРС вовсю повышает ставку и что не менее важно, проводит программу количественного ужесточения. Т.е. американский центральный банк изымает из системы ранее «напечатанные» доллары. С начала года баланс ФРС сократился более чем на 300 млрд $ (ранее на эту тему t-do.ru/MarketDumki/705). Можно сколько угодно говорить про растущие прибыли корпораций и т.д., но рынок растет тогда, когда на него приходят новые деньги. А т.к. денег становится меньше и они еще существенно стали дороже (

( Читать дальше )

- комментировать

- 5.6К | ★2

- Комментарии ( 7 )

Блог им. 110km |РУБИЛОВО усиливается...

- 25 июня 2018, 21:50

- |

Продолжает накаляться обстановка в торговых отношениях США и Китая. На выходных президент США в очередной раз угрожал другим странам, чтобы те убрали все пошлины по отношению к американским товарам. А кто этого не сделает, тот столкнется с еще более жесткими ответными мерами. Г-н Трамп продолжает гнуть свою линию по отношению к торговым пошлинам. И логика его предельно простая и понятная. Дефицит торгового баланса у США с другими странами около 600 млрд $, больше половины приходится на торговлю с Китаем. И Трамп пытается как-то исправить этот перекос.

Ответ от китайцев последовал незамедлительно. Если на прошлой неделе ЦБ Китая только намекнул (подробно писал в телеграме https://tele.click/MarketDumki/471) на возможную девальвацию юаня, то уже сегодня он начал действовать, снизив на 0.5 процентного пункта норму резервирования для крупнейших банков. С одной стороны, это высвободит дополнительную ликвидность для кредитования реальной экономики и бизнеса. А с другой стороны, это уже привело к ослаблению юаня. Сегодня американский доллар вырос на 0.5% к юаню, перебив важный уровень на отметке 6.5 юаней за одну американскую единицу (

( Читать дальше )

Блог им. 110km |Почему прекратилась ПАНИКА?

- 31 мая 2018, 22:32

- |

Паника на рынке итальянского госдолга прекратилась. EUR/USD уже отскочил 2 фигуры от локальных минимумов. А американский индекс S&P500 торгуется выше 2700 пунктов (важный уровень последние 3 недели). Почему массированные продажи итальянских гособлигаций не привели к падению фондовых и товарных рынков? Всё очень просто! Всё дело в денежной ликвидности на рынках.

Смотрим на ситуацию на денежном рынке и видим, что LIBOR в долларах продолжает плавно снижаться. 3-х месячный Libor сейчас составляет 2.30%, вместо 2.37% в начале мая. Это значит, что деньги на рынке есть и банки охотно друг друга кредитуют. Нету кризиса ликвидности и кризиса доверия между крупнейшими мировыми банками, как это было в 2008 году.

Да и не забываем, что ЕЦБ продолжает свою программу количественного смягчения, печатая по 30 млрд евро в месяц. Одна из главных интриг сейчас на рынке, какое решение примет ЕЦБ в ближайшие 2 месяца (ранее на эту тему писал в телеге https://tele.click/MarketDumki/405). Вот если европейский печатный станок закончит свою работу в августе, то осень может получиться «жаркой» на мировых рынках.

Блог им. 110km |ЗВР опять снизились

- 07 мая 2018, 16:24

- |

В апреле золотовалютные резервы Китая снизились на 18 млрд и составили 3.125 трлн долларов. Судя по всему, восстановление резервов, после их сокращения на 1 трлн $ в 2015-2016 году, закончено.

В какой-то момент может начаться новая мощная волна оттока капитала из Китая, учитывая продолжающееся сокращение баланса ФРС ( выкладывал график в телеграме https://t.me/MarketDumki/351) в рамках программы количественного ужесточения. А к чему приводит отток капитала из второй экономики мира, надеюсь все помнят. В августе 2015 и январе 2016 года этот процесс спровоцировал две очень мощные коррекции на мировых рынках. Естественно под удар попали и товарные рынки, включая нефтяной.

Блог им. 110km |Ложный ПЕРЕХАЙ

- 20 марта 2018, 21:20

- |

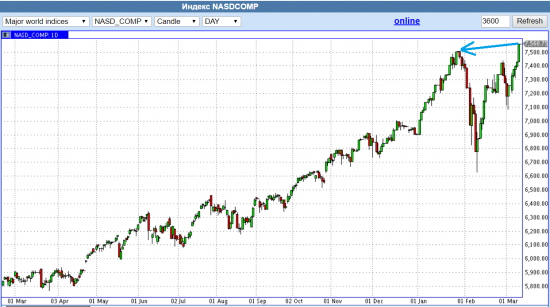

Судя по всему, был ложный перехай по высокотехнологичному индексу NASDAQ. После февральской распродажи только Nasdaq смог обновить январские максимумы. Ни S&P500, ни Dow Jones этого сделать не смогли.

Про европейские индексы я вообще молчу. Там по сути и роста не было, некая стагнация наблюдается. Показательна динамика азиатских индексов. Ранее писал в телеграмме https://t.me/MarketDumki/224, что деньги явно ушли с азиатских рынков. А это очень показательный момент, учитывая, что именно азиатский регион является локомотивом роста мировой экономики.

Сегодня под жесткую распродажу (https://t.me/MarketDumki/235) попали акции основных социальных сетей FACEBOOK, TWITTER и SNAPCHAT. Конечно, виной тому скандал с утечкой данных из Фейсбука. Но как мы знаем по прошлому году, на бычьем рынке почти все негативные новости очень быстро проглатывались. А сейчас этого нет. Такое впечатление, что рост высокотехнологичного индекса Nasdaq подошел к концу.

Блог им. 110km |Ралли в ХАЙ-ТЕКе продолжается

- 11 марта 2018, 19:28

- |

Пока всю неделю не утихали разговоры про торговые войны, высокотехнологичный индекс NASDAQ обновил в пятницу исторический максимум, отыграв все потери после февральской распродажи на мировых рынках.

Именно компании из индекса NASDAQ являются локомотивами роста все последние годы. В этом, кстати, главное отличие от того, что происходило до 2008 года.

Начиная с 2000 по 2008 год шёл сырьевой суперцикл. Лидерами роста были тогда цены на нефть, которые выросли почти в 10 раз!!! Этот факт и был основным секретом бурного роста ВВП в РФ в те годы. Всё остальное вторично. Естественно в фаворе у инвесторов были тогда сырьевые компании. А хай-тек, грубо выражаясь, был в загоне. Индекс Nasdaq на пике рынка в 2007 году смог достичь отметки 2900 пунктов, в то время как в 2000 году он достигал отметки 5000 пунктов (выкладывал в телеграмме https://t.me/MarketDumki/208). Во время сырьевого цикла основная идея заключалась в том, что сырья и нефти на всех не хватит, и скоро наступит их дефицит. Постоянно шли разговоры о том, когда исчерпаются запасы нефти в мире. И под это дело шел загон цен на нефть в небо. Нефть в 2008 году росла по типу биткоина в прошлом году. Повторю мысль, что тогда было не до хай-тека.

( Читать дальше )

Блог им. 110km |ПОШЛИНЫ (ч.2)

- 04 марта 2018, 22:48

- |

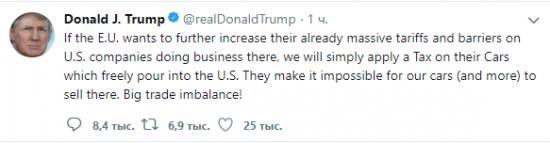

В продолжение поста о пошлинах https://smart-lab.ru/blog/455828.php Г-н Трамп решил не спускать на тормоза тему насчет новых заградительных пошлин и пошел еще дальше. Вчера он в своем твиттере написал, что может ввести пошлины на европейские автомобили, которые заполонили американский рынок.

О каких авто идет речь? О Рено и Пежо? Конечно же, речь идет не о французских авто, а о немецких.

Кстати, заметил одну интересную вещь, что только немецкий DAX в пятницу обновил февральские минимумы.

( Читать дальше )

Блог им. 110km |Немецкая ВАТЕРЛИНИЯ (12800)

- 21 февраля 2018, 16:27

- |

Интересная сейчас партия разыгрывается на мировых финансовых рынках. Игра заключается в том, что типа рынки развивающихся стран намного перспективнее рынков развитых стран. Это хорошо заметно по нашему РТС, который смог отыграть почти всё падение, которое было в начале февраля. А вот на немецком индексе DAX абсолютно другая картина. Писал в начале февраля в телеграмме https://t.me/MarketDumki/121, что есть важнейшая поддержка по индексу на уровне 12800, и что если ее пробиваем, то падение ускорится. Так и произошло. Остановилось падение на 12000. И что мы видим сейчас? Очень слабенькую и вяло восходящую коррекцию. Очень сильно напоминает отскок дохлой кошки. Самая главная интрига теперь, сможет ли индекс вернуться выше ватерлинии на уровне 12800. Коснуться ее снизу вверх по идее должны, некий ретест пробитого уровня может быть. И вот там всё и решится, будет ли рост продолжен на мировых рынках или это уже было ВСЁ! Напомню, что в перед кризисом 2008 года, максимумы по развитым рынкам пришлись на 2007 год, а развивающиеся рынки включая российский продолжали рост. А потом благополучно рухнули, обогнав в своем падении развитые рынки.

Блог им. 110km |А ЗВР почему НЕ растут?

- 20 февраля 2018, 19:51

- |

ЗВР (золото-валютные резервы) Китая показали свой максимум в начале 2014 года на уровне близкому к 4 трлн долларов. В это же время ФРС заканчивал свою программу QE и в связи с этим пошел отток капитала из развивающихся стран, включая Китай. Этот процесс начал давить на обменный курс юаня. И юань начал слабеть к доллару. Если в 2014 году за один доллар давали 6 юаней, то в конце 2016 года доллар уже стоил 7 юаней. ЗВР Китая за это время «похудели» с 4 трлн до 3 трлн долларов.

В данный момент Юань отыграл почти все свои потери, курс сейчас болтается вокруг отметки 6.3 за один доллар.А вот ЗВР Китая даже близко не смогли восстановиться и составляют сейчас 3 триллиона 160 млрд долларов. Выражаясь на биржевом жаргоне, отрост ЗВР на 160 млрд после после снижения на 1 трлн очень напоминает «отскок дохлой кошки» (выкладывал график в телеграмме https://t.me/MarketDumki/172)

И хотел бы обратить внимание на достаточно любопытный момент. Китайцы скрывают структуру своих ЗВР. Часто ходят слухи, что они сокращают долю доллара в пользу других валют, главным образом евро. Периодически даже рост евро на форексе объясняют тем, что китайцы перекладываются из доллара в единую европейскую валюту. Узнать мы это никак не можем. Но если они и правда делают диверсификацию своих ЗВР, то возникает вопрос тогда, почему не происходит более сильной переоценки стоимости китайских ЗВР? Ведь доллар же падал весь прошлый год и в начале этого года! На примере российских ЗВР мы прекрасно видим, если доллар падает, то ЗВР растут за счет переоценки. Причем на приличную величину идет переоценка, ведь евро вырос к доллару на 20% за последний год. Исходя из этого можно сделать вывод, либо доля евро очень низкая в структуре китайских ЗВР, поэтому и нет никакой переоценки, либо они что-то скрывают и эти данные, которые мы получаем, достаточно условны.

( Читать дальше )

Блог им. 110km |Успокоили рынки ПЯТНАШКОЙ

- 19 февраля 2018, 17:22

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс