Блог компании Иволга Капитал | Депозиты и денежный рынок подтверждают настрой на серьезный подъем ключевой ставки 26 июля

- 24 июля 2024, 07:03

- |

Высокая КС – проблема для экономики. По нашему мнению, и мы видим расширение этой проблемы на долговом рынке.

Но банковские депозиты настраивают на то, что ставка повысится еще. С расчетом на широкий шаг вверх. Возможно, и до 18%. См. первую иллюстрацию: средняя депозитная ставка (статистика Банка России) ушла выше 16,5%.

Если ЦБ оставит ставку на 16%, он, возможно, ничего принципиально не ухудшит в попытках сдержать инфляцию (в относительном выражении 18% не особенно отличаются от 16%). Но ударит по банковской модели привлечения денег.

А модель пробрела пирамидальное свойство: взять деньги вкладчиков сейчас под высокую ставку в расчете на еще более высокую ставку в будущем. Если сегодня можно дать по депозиту средние 16-17%, а уже на следующей неделе разместить эти деньги под ~18% на денежном рынке, модель относительно рабочая. Полноценно выдать в кредиты нынешнюю депозитную массу (чтобы получить полноценную же маржу на них) проблематично. Рынок кредитования схлопнулся, о чем можно судить по рынку корпоративных облигаций.

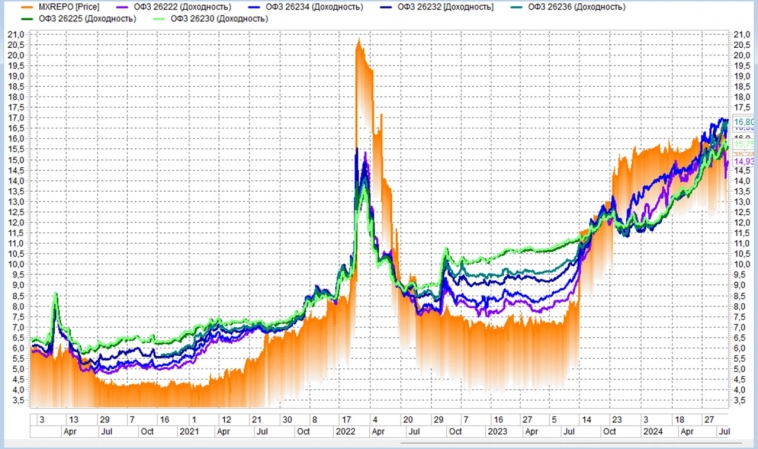

Ставки денежного рынка тоже растут. Но сейчас отстают от депозитных. Вероятно, перегонят их после 26.07, если ЦБ решится на 18%.

Готов ли к вероятному повышению ставки фондовый рынок? В аналитических комментариях часто встречаем мысль, что готов. Но. Доходности длинных ОФЗ (10 лет и более, зеленые линии на графике доходностей ОФЗ и денежного рынка) – 15,5-16%%. Для ставки 16% с потенциалом ее снижения – неплохо. Хотя недавно считалось, что и это слишком. Для ставки 18% недостаточно. Рост доходностей ОФЗ не раз тянул за собой остальной рынок облигаций. И, бывало, рынок акций.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

теги блога Андрей Х.

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Больше похоже на последнюю попытку высосать деньги с условиями только новых денег, без пополнения и снятия и очень короткий срок в 2-3 месяца. Чтобы потом раздать под кредиты пока по ним высокий процент, да покупку длинных ОФЗ. 🤣

Если не поднимут — будет удивление, но все там (после выборов) оставлены, значит — «всё идёт по плану». «Эксперименты» над Россией удобно проводить, до 17 года пока далеко.