Новости рынков

Ритейлерам могут отменить лимит по доле рынка для покупки иностранных сетей — Ведомости

- 04 мая 2022, 12:00

- |

Проект сейчас дорабатывается правительством и в самое ближайшее время будет внесен в Госдуму

Мера содержится в оперативном плане правительства по поддержке экономики в условиях санкций

Предложение Минпромторга в первую очередь может быть использовано для приобретения крупнейшим по объему выручки продуктовым ритейлером на российском рынке X5 Group сети финских супермаркетов Prisma в Санкт-Петербурге, считает генеральный директор «Infoline-аналитики» Михаил Бурмистров.

Власти снимут ритейлерам лимит по доле рынка для покупки иностранных сетей — Ведомости (vedomosti.ru)

- комментировать

- Комментарии ( 0 )

Московская биржа сохранит стабильные показатели в текущем году - Атон

- 04 мая 2022, 11:56

- |

Комиссионный доход биржи увеличился на 15% г/г (-11% кв/кв) до 10.6 млрд руб., отражая резкий рост объемов торгов в январе-феврале этого года, сменившийся во 2К22 значительным спадом, который может сохраниться до конца 2022. В целом, в 1К22 объем торгов показал наибольший прирост на денежном рынке (в 2 раза г/г) и на валютном рынке (+30% г/г), при этом сдерживающее влияние на динамику оказало снижение средних сроков операций репо. Наибольшее падение испытал рынок облигаций (-51% г/г) на фоне роста процентных ставок. Показатель EBITDA достиг 11.1 млрд руб., увеличившись на 18% г/г. Операционные расходы биржи выросли на 46% г/г и составили 6.6 млрд руб. Биржа отчиталась о чистой прибыли в размере 8.1 млрд руб. (+19% г/г).

Представленные результаты близки к консенсус-прогнозу и нашим ожиданиям. Московская Биржа раскрыла финансовые результаты на выборочной основе, а не полные результаты по МСФО, в силу действия регуляторных ограничений со стороны ЦБ РФ. В частности, компания не раскрыла показатели процентных доходов — мы ожидаем, что они будут высокими (вследствие резкого роста процентных ставок и средств участников рынка в марте) и станут основным драйвером роста чистой прибыли биржи. В целом, мы не исключаем, что Московская биржа сможет увеличить размер прибыли на акцию в 2022. По нашим оценкам, бумага торгуется с мультипликатором P/E 2022П в районе 7.0x. Мы ожидаем, что биржа в этом году сохранит стабильные показатели, и считаем это фактором инвестиционной привлекательности.Атон

04.05.2022 - ММЦБ - СД решит по дивидендам

- 04 мая 2022, 11:54

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=LBvOeX64BUm4fP-ArdvCTEg-B-B

( Читать дальше )

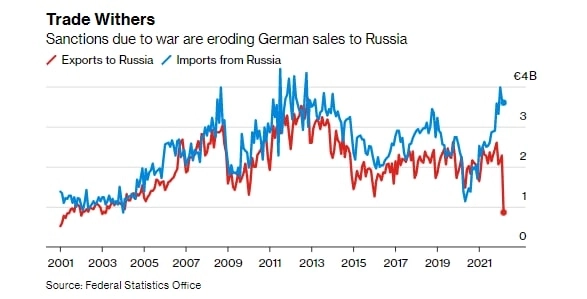

Немецкий экспорт в Россию в марте сократился до 20-летних минимумов

- 04 мая 2022, 11:48

- |

Снижение составило 62,3% или 0,9 млрд евро, сообщило Федеральное статистическое ведомство ФРГ.

🔎Магаданэнерго Отчет РСБУ

- 04 мая 2022, 11:40

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1748512

( Читать дальше )

Юнипро продемонстрировала достойные результаты за 1 квартал - Атон

- 04 мая 2022, 11:36

- |

Выручка Юнипро увеличилась на 30.3% г/г до 28 млрд руб., а EBITDA подскочила на 65% до 11.4 млрд руб. за счет ввода в эксплуатацию 3-го энергоблока Березовской ГРЭС и роста спроса на фоне восстановления экономики после пандемии Covid-19. Чистая прибыль компании составила 7.8 млрд руб. против 4.04 млрд руб. годом ранее. Юнипро обновила прогноз по EBITDA на 2022, расширив прогнозный диапазон до 32-36 млрд руб. (ранее 34-36 млрд руб.) с учетом высокой неопределенности относительно дальнейшего развития российской экономики. Компания может в конце 2022 выплатить дивиденды за 2022 на 10-20 млрд руб. в случае одобрения со стороны акционеров в октябре. В ходе телеконференции менеджмент подтвердил, что материнская компания Uniper по-прежнему планирует продажу Юнипро скорее под влиянием ESG-факторов, нежели политической обстановки, но на данный момент переговоры на этот счет не ведутся. Менеджмент рассматривает вариант выкупа акций вместо выплаты дивидендов, но каких-либо решений пока тоже не принято.

( Читать дальше )

Решение Магнита не выплачивать дивиденды подрывает инвестиционный кейс компании - Атон

- 04 мая 2022, 11:26

- |

Совокупная выручка подскочила на 37.7% г/г до 547.7 млн руб. (на 18.5% с корректировкой на приобретение Дикси). LfL-продажи выросли на 12.0% г/г, при росте среднего чека на 11.1% и трафика — на 0.8%. Торговые площади увеличились на 21.4% г/г. В течение квартала Магнит открыл в общей сложности 657 магазинов (467 магазинов «у дома» и 190 магазинов дрогери). Валовая прибыль по IAS 17 выросла на 37.7% г/г до 126.8 млрд руб., а рентабельность валовой прибыли составила 23.1% (без изм. г/г) на фоне благоприятной структуры ассортимента и форматов при росте товарных потерь. EBITDA (до LTI) подскочила на 36.1% г/г до 37.9 млрд руб., а рентабельность EBITDA составила 6.9%, немного упав г/г (-12 бп) из-за консолидации Дикси, которая имеет более низкую рентабельность. Чистая прибыль осталась неизменной г/г на уровне 10.9 млрд руб., а рентабельность чистой прибыли составила 2.0% (-74 бп г/г) на фоне убытка от курсовых разниц в размере 5 млрд руб. (против 190 млн руб. в 1К21) и роста чистых финансовых затрат (+43.4% г/г до 3.7 млрд руб.). Капзатраты выросли на 45.2% г/г до 12.1 млрд руб. в связи с финансированием экспансии и программы реновации. Чистый долг увеличился на 41.2% г/г (+15.9% кв/кв) до 228.3 млрд руб. Соотношение чистый долг/EBITDA составило 1.6x против 1.4x на конец 1К21 и 1.5x на конец 4К21. Ранее компания объявила, что совет директоров будет рекомендовать не выплачивать дивиденды за 2021.

( Читать дальше )

Индия хочет, чтобы Россия снизила цену на до уровня менее $70 — Bloomberg

- 04 мая 2022, 11:25

- |

Индия пытается получить российскую нефть по цене менее 70 долларов за баррель.

Государственные и частные нефтеперерабатывающие заводы купили более 40 миллионов баррелей российской нефти с момента начала СВО. Это на 20% больше, чем потоки из России в Индию за весь 2021 год, согласно расчетам Bloomberg, основанным на данных министерства торговли.

Индия, которая импортирует более 85% своей нефти, является одним из немногих оставшихся покупателей российской нефти.

Государственные нефтеперерабатывающие заводы Индии могут потреблять около 15 миллионов баррелей в месяц — примерно десятую часть общего объема импорта, — если Россия согласится с требованиями цен и будет поставлять нефть в Индию. Связанные с правительством переработчики выиграют от любого потенциального соглашения. Частные нефтеперерабатывающие предприятия, такие как Reliance Industries и Nayara Energy, обычно закупают свое сырье индивидуально.

India Wants Russia to Discount Its Oil to Less Than $70 a Barrel (bloombergquint.com)

📉Сбербанк падает на 2.3%, банк попал в шестой пакет санкций Евросоюза

- 04 мая 2022, 11:22

- |

📉Сбербанк -2.3% В шестой пакет санкций Евросоюза в отношении России войдет отключение от международной платежной системы SWIFT трех российских банков, в том числе Сбербанка, заявила в среду председатель Еврокомиссии Урсула фон дер Ляйен

ЕС предложил ввести санкции против Беларуськалия

- 04 мая 2022, 11:12

- |

ЕС предложил ввести санкции против ОАО Беларуськалий «Белорусской калийной компании» и белорусского нефтеперерабатывающего завода Нафтан

ria.ru/20220504/sanktsii-1786736758.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс