сектора

Заметка по выручке.

- 09 сентября 2025, 16:17

- |

Наиболее пострадавшие сектора, у которых упала выручка.

1) Нефтегаз

2) Черная металлургия

3) Уголь

4) Машиностроение

Сектора которые нарастили выручку за год.

1) Цветная металлургия

2) Золото

3) Удобрения

4) Химия

5) Электрогенерация

6) Электросети

7) Электросбыт

8) Страхование

9) Телеком

10) Фармацевтика

11) Банки

Что касается прибыли компаний, если брать по секторам то плохая картина по всем секторам, более менее дела идут у энергосбытовых компаний и у фармацевтических компаний.

- комментировать

- 281

- Комментарии ( 0 )

Состав портфеля по отраслям 99 мес.

- 07 марта 2025, 00:29

- |

И чтобы два раза не вставать, мой же портфель по отраслям/секторам.

- 👛 Нефть и газ 46,39% ⬇️

- 👛 Банки 15,98% ⬆️

- 👛 Черная металлургия 9,95% ⬆️

- 👛 Энергетика 5,73% ⬇️

- 👛 Цветная металлургия 4,12% ⬇️

- 👛 Горное дело 3,65% ⬆️

- 👛Другие 3,21% ⏺️

- 👛 Технологии 3,02% ⬇️

- 👛 Химия 2,84% ⬇️

- 👛 Финансы 2,23% ⬆️

- 👛 Связь 1,7% ⬇️

- 👛 Транспорт 1,13% ⬆️

- 👛 Деньги 0,04% ⬇️

Как и прежде преобладает нефть и газ, перекос всё также значительный. Не слишком переживаю по этому поводу, но все же, хочу попробовать немного выправить этот перекос. Однако, пока, не за счет ребалансировок, а в ходе ежемесячных докупок и реинвестирования дивидендов.

Посмотрим, что из этого выйдет. Уже в марте, мне было довольно трудно выбрать перспективные акции, НЕ из нефтегазового сектора...

04.03.2025 Станислав Райт — Русский Инвестор

Лучшие и худшие сектора в 2024 году

- 10 декабря 2024, 17:44

- |

Рынок акций завершает год в минусе почти на 19%. В одних секторах результат в разы лучше, в других — в разы хуже. Пройдёмся по списку лидеров и аутсайдеров и коротко разберём, в чём причина такой разницы.

Лучшие сектора года

Если вести отсчёт с 1 января, то Индекс МосБиржи в течение года показывал прирост до 12%, который позднее сменился 20%-м падением. На конец года рынок консолидируется с результатом около -19%.

Благодаря дивидендам картина выглядит лучше. Индекс МосБиржи полной доходности в течение года показывал прирост до +14%, но если брать год целиков, то из-за падения рынка в июне — декабре выходит на -11%. Дивиденды в среднем принесли более 9%.

Картина сильно разнится в зависимости от отрасли. Хотя все отрасли ушли в минус, с начала года лучше рынка были финансовый и IT-сектор, они упали на 4 и 7% меньше Индекса МосБиржи.

Дивидендную доходность выше рынка в среднем показала нефтегазовая отрасль: 11,1% против 9,4% у Индекса МосБиржи — и это с учётом компаний, которые временно приостановили выплату или вовсе не платят дивиденды. Без учёта нефтянки средний по рынку дивиденд составил менее 8% за год.

( Читать дальше )

Начало года. Мысли: кто будет лидером, кто аутсайдером.

- 08 января 2024, 21:23

- |

Друзья,

в этом видео коротко, за 6 минут пишу про свой взгляд на рынок,

Начался новый рабочий год.

Важно определить, какие сектора и какие акции могут стать лидерами в 2024.

Уменьшил позиции в нефтянке: продал ГазпромНефть, докупил LQDT

(теперь по 20% LQDT в портфелях).

Первые дни росли

банки (БСП, ВТБ, Сбер),

электроэнергетика (ИнтерРАО и др.),

металлурги (СевСталь, НЛМК, ММК, ГМК НорНикель, Полюс Золото).

Год только начался.

Важно определиться, кто лидер.

И задача не в том, чтобы

индекс или кого-то обогнать, важно определить,

сильный рынок или слабый, какие инструменты и какие бумаги держать в портфеле.

Обратил внимание, что ГМК Норникель, Полюс Золото, ИнтерРАО растут.

Особенно интересно, что

этих акций нет в рекомендациях у большинства брокеров, аналитиков.

Да, Р/Е индекса Мосбиржи (около 5) примерно на 1/3 ниже среднегодового, а

див. доходность (около 10%) на 1/3 выше среднегодовой.

2024г. только начался.

( Читать дальше )

Итоги 4 первых торговых дней. Сильные и слабые сектора.

- 08 января 2024, 19:54

- |

Первые дни 2024г.

Кто растёт.

Важно определить сильные акции и сектора.

Мировые рынки за 4 дня упали

(индексы США, EuroSTOXX 50, Шанхай и др.).

Нефть упала.

Рубль упал.

В начале года

лучше рынка по секторам:

банки

электроэнергетика

металлурги

девелоперы (? ставка 16%)

ФосАгро

часть нефтяников

Лучше рынка

(без комментариев, констатирую факт,

часть из этих компаний — ВТБ, Газпром, Русал и др., конечно, не куплю):

TSC

БСП об., пр.

Башнефть об., пр.

ВТБ

Газпром

ГМК НорНикель

ИнтерРАО

ЛСР

Лукойл

МГТС

ММК

НЛМК

НМТП

Новабев (Белуга)

ОГК2

ПИК

Позитив

Полюс

Россети

Ростелеком

Русал

Русгидро

Самолёт

Сбер об., пр.

СевСталь

Система

Совкомфлот

СПБ Биржа

Сур об., пр.

ТГК1

ТМК

ФосАгро

ЮГК

Юнипро

Пишите Ваши мысли,

кто может стать лидером 2024г.

Наблюдаю.

Очень интересно, но по 4 дням рано делать выводы

(тем более, наполовину праздничным, с низкими объёмами).

Думаю,

интересна валюта.

На бирже (чтобы не выводить)

валюта — это

RUS-25 EURO

замещающие облигации

SELGOLD001

GLDRUB_TOM

Call long Si (хеджирование).

C уважением,

Олег.

Рубль Разбор российского рынка по секторам Мой портфель Мнение о том, на какой стадии рынки и что может произойти.

- 29 января 2023, 16:00

- |

Друзья,

в этом выпуске всего – лишь за 15 минут мнение

— о ситуации на рынках (боковик),

— о рубле (пока вола низкая, стабилен), плавно падает,

— о ED (EUR / SD, держу лонг с 1,0255, растущий тренд, пояснил, почему),

— о инфляции в мире и в России и о том, стоит ли ставить на падение инфляции в России

(ОФЗ 26238, погашение 15 мая 2041г.),

— мой портфель акций (с ноября 2022г. обогнал индекс Мосбиржи более 10%),

— взаимосвязь финансовых рынков (долговых, валютных, товарных, фондовых): почему сформировал портфель.

Разбор российского рынка по секторам:

какие позиции сокращу, какие увеличу и почему.

Решения принимаю на основании своего мнения о рыночном цикле.

Стараюсь покупать сильные активы.

По фьючерсам в публичный портфель выкладывал:

— покупку CNY-3.23 в начале октября и продажу утром 30/12/2022 по 10,2 (прибыль 15%, с учётом плеча, 67% на выделенные под сделку средства),

— ED – 09.22 (покупка 1,0255, держу),

— портфель акций основной (с ноября обогнал индекс Мосбиржи более 9%) и ИИС (с ноября обогнал индекс Мосбиржи на 13%): расчёты по портфелю – на платном канале.

Друзья,

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Сектора с наибольшими инсайдерскими покупками за последние 7 дней

- 20 ноября 2022, 01:09

- |

БИОТЕХНОЛОГИИ

10 502 354,39 долларов США

СТРАХОВАНИЕ

14 586 842,13 долларов США

ХИМИЧЕСКАЯ ПРОМЫШЛЕННОСТЬ

17 340 387,46 долларов США

ПРОГРАММНОЕ ОБЕСПЕЧЕНИЕ И УСЛУГИ

18 746 789,49 долларов США

ПРОМЫШЛЕННОЕ ОБОРУДОВАНИЕ

20 999 499,06 долларов США

ДОСУГ, ТУРИЗМ И ГОСТЕПРИИМСТВО

26 088 581,99 долларов США

Почему вам ВРУТ про инфляцию и падение рынков? Как защитить свой капитал - Конкретные сектора

- 23 марта 2021, 19:26

- |

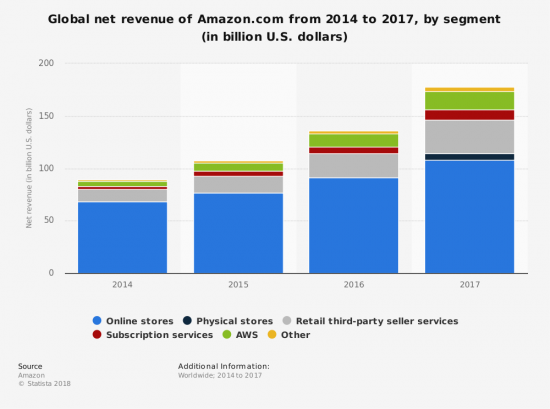

Статистика: доход Amazon с 2014 по 2017 год, по сегментам

- 19 июля 2018, 18:19

- |

На данном графике мы можем видеть чистый доход с 2014 по 2017 годы в разбивке по отраслям. Конечно основным источником дохода продолжает являться онлайн торговля, но куда важнее развитие направлений для диверсификации бизнеса.

И тут мы видим бурный рост двух основных направлений, на которые Amazon делает свой упор. Это рост сервисов по подписки, который вырос на 52% за последний год. И рост облачных сервисов (AWS) которые были запущены в 2006 году и активно набирают свою популярность. Рост за последний год составил 42%.

( Читать дальше )

Коротко о длинном.

- 06 июня 2018, 20:19

- |

Сегодня как раз такой день. Почему бы и нет? :)

Начнём с индексов РТС и ММВБ.

РТС

Индекс РТС растёт с 2016 года. Индикатор МАCD указывает, что мы находимся на рынке быков.

Индекс МосБиржи

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал