Базель

ЧТО НЕСЕТ НАМ БАЗЕЛЬ -III ?

- 30 мая 2022, 18:22

- |

КАКОЙ ОТВЕТ ГОТОВИМ МЫ?

ВОР-ОН-ЕЖ или ВОРОН-ЕЖ(ешь)

ВОПРОСОМ КОСТИН ВЗЯЛ ЗАДАЛСЯ

ОБ БАЗЕЛЬ ЧТО-БЫ НЕ МАРАТЬСЯ

СОЗДАТЬ СВОЕ И У СЕБЯ

СЛОМАТЬ ТЕЛЬЦУ, ЧТОБЫ РОГА

ТЕЛЕЦ ЗЛО-ТОЙ ВЕДЬ ВСЕ ЖЕ БЫЛ

И ЗЛО В РОГАХ СВОИХ НОСИЛ

ДЛЯ ЧЕМБЕРЛЕНА ЕСТЬ ОТВЕТ

СПОЮТ НАМ В ПЕСНЯХ,

СПОРУ НЕТ

В ФИНАНСАХ БУДЕТ НОВЫЙ СВЕТ=)

АДАМОВО ВОЗЬМУТ РЕБРО

В ПРОСТОНАРОДЬЕ СЕ-РЕБРО

ОТПУСТЯТ ЕГО(ЕВУ) ОТ СЕБЯ

ХОТЯ ПО ПРЕЖНЕМУ ЛЮБЯ

И БУДЕТ БОЛЬНО ОЧЕНЬ ВСЕМ

И МОЖЕТ МНОГО БЫТЬ ПРОБЛЕМ

НО ВЕРИТЬ НАДО И ЛЮБИТЬ

ЧТОБ ПО ДОРОГЕ НЕ ПРОСТЫТЬ=)

Медведь серебряный ведь был

И фишку наперед рубил=)

Глава ВТБ Андрей Костин заявил, что следование принципам «Базеля III» «во многом становится абсурдным», и предложил создать вместо него российский аналог под названием «Воронеж I». «Поэтому я предлагаю назвать [российский аналог] «Воронеж I». Зачем вам Базель (город в Швейцарии. — РБК)? В Базеле такая скука. [Бывший зампред ЦБ Василий] Поздышев уехал — так теперь звонит, говорит, невозможно там жить.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

ВТБ дивиденды. Андрей Леонидович! Вы издеваетесь? Или как считать эти проклятые дивы.

- 18 апреля 2019, 15:25

- |

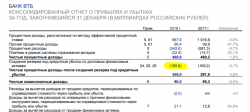

Дивидендные выплаты по каждому типу акций по итогам 2017 года рассчитаны на основе принципа выравнивания доходностей по всем трем типам акций банка.

Шта? Вроде бы коммунизм, все поровну, хорошо… но понятие средняя цена за год, мягко говоря не самое прогнозируемое понятие. Я про «прикидку» дивов за следующий год.

Так в чем загвоздка бро?

Главный нюанс, это то, что доходность должна быть одинаковой для всех типов бумаг, и иногда при некоторых факторах, чем ниже бумага, тем меньше див. доходность. Брееедд….

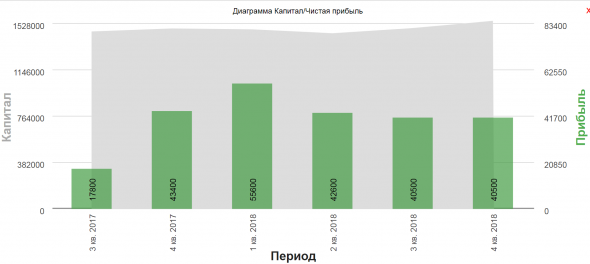

Быстро по фундаменту:

Капитал больше 1500 млрд.

дивиденды. Андрей Леонидович! Вы издеваетесь? Или как считать эти проклятые дивы." title="ВТБ дивиденды. Андрей Леонидович! Вы издеваетесь? Или как считать эти проклятые дивы." />

дивиденды. Андрей Леонидович! Вы издеваетесь? Или как считать эти проклятые дивы." title="ВТБ дивиденды. Андрей Леонидович! Вы издеваетесь? Или как считать эти проклятые дивы." />

Резерв 160 млрд. на кредиты.

( Читать дальше )

«Базель-3» давно ввел санкции для реальной экономики

- 24 августа 2017, 09:43

- |

Многие наверно заметили, что в мире сложилась уникальная ситуация. Финансовый сектор экономики мира, пухнет от денег и надувает финансовые пузыри. С другой стороны, реальная экономика сидит на сухом денежном пайке. В частности из-за этого, рынки сырья и развивающихся рынки в последние годы, в основном падали в цене, а рынки стран Запада росли и в особенности рынки облигаций.

Причина появления пузырей понятна, это беспрецедентная в истории накачка мировой экономики деньгами. Но возникает вопрос, а почему рынки сырья, не надули финансовые пузыри, и почему развивающимся странам, ничего не перепало от «праздника избытка денег»? Ответ на этот вопрос может быть очень неожиданным.

После кризиса 2008 года, в мире заговорили о необходимости ужесточения требований к уровню достаточности капитала банков. Позже к 2010-11 годам, эти разговоры привели к появлению документа под названием «Базель -3», как усовершенствование «Базельских соглашений», которые регулируют банковскую деятельность. Так вот по новым правилам, «Базель-3» ужесточил требования к достаточности капитала банков и требования по достаточности ликвидности. И с началом 2013 года, новый документ стал внедряться в жизнь. Если вспомнить те годы, то тогда и ФРС и ЕЦБ и другие регуляторы, очень часто проводили так называемые стресс тесты банковской системы. Они как раз и касались изменений, внесенных документом «Базель-3».

( Читать дальше )

Диаграмма дня: банки смогут повысить ликвидность неликвидных активов

- 08 января 2013, 16:22

- |

Регуляторы позволят банкам повысить ликвидность активов, которые были заморожены в 2008 году. Со времен начала кредитного кризиса их было очень сложно продать. График дня показывает, как облигации инвестиционного класса с самым низким рейтингом в настоящее время принимаются регуляторами как ликвидные активы. Их относительная доходность в период кризиса возросла до 7,3 процентного пункта. В соответствии с данными индекса Bank of America Merrill Lynch, в тот момент инвесторы вообще избегали подобных бумаг. Даже ценные бумаги с более высоким рейтингом AA были в разряде неликвидных.

Регуляторы позволят банкам повысить ликвидность активов, которые были заморожены в 2008 году. Со времен начала кредитного кризиса их было очень сложно продать. График дня показывает, как облигации инвестиционного класса с самым низким рейтингом в настоящее время принимаются регуляторами как ликвидные активы. Их относительная доходность в период кризиса возросла до 7,3 процентного пункта. В соответствии с данными индекса Bank of America Merrill Lynch, в тот момент инвесторы вообще избегали подобных бумаг. Даже ценные бумаги с более высоким рейтингом AA были в разряде неликвидных.( Читать дальше )

Вступление норм Базель-3 откладывают в США и Европе

- 08 декабря 2012, 16:33

- |

9 ноября американские регуляторы отклонили вступление в силу Базеля-3 в США на неопределённый срок. (пруфлинки 1, 2) Против были ФРС, Агентство по страхованию. депозитов США и Бюро валютного контроля Казначейства США. Цитата отсюда:«Базель III означает не только глобальное повышение требований к капитализации банков, но и единый стандарт отчётности. А при отмене липовой отчётности, которая пока что разрешена в США, можно предположить, что не менее 1/3 банков превратятся в Леман. Деньги одалживаются и никогда не будут возвращены. Фин-топы хотят выжить… И многие выживут — долги рано или поздно будут официально обесценены. Выживут ли народы? Не все.»

( Читать дальше )

Изменения в банковском регулировании – возможные последствия для локального долгового рынка

- 06 ноября 2012, 11:42

- |

В начале февраля 2013 года ЦБ РФ планирует внедрить ряд изменений в методо

логию расчета величины рыночного риска коммерческих банков, которые будут

иметь целью привести локальные регуляторные требования в соответствие с нор

мативами Базель2. В частности, запланированные изменения предусматривают

повышение коэффициентов резервирования для облигаций с рейтингами ниже

уровня BBB до 12% (с нынешних 8%).

Официально поправки еще не одобрены, но мы уже видим, что многие коммер

ческие банки – активные участники локального долгового рынка – пытаются

скорректировать свои показатели с учетом новых требований, сокращая (или, по

крайней мере, не увеличивая) позиции по бумагам компаний, не имеющих инве

стиционный рейтинг.

В целом мы считаем, что данное регуляторное нововведение будет благоприят

ным для рынка, т. к. оно может уменьшить рыночный риск локальных банков,

являющихся на сегодняшний день основными участниками локального рынка

облигаций. Между тем эти меры могут привести к увеличению спреда доходно

сти по облигациям заемщиков с инвестиционным рейтингом и заемщиков с бо

лее низкими рейтингами. По нашему мнению, это справедливо, поскольку ло

кальный рынок зачастую устанавливает слишком узкий спред между бумагами

инвестиционного уровня и бумагами с инвестиционным уровнем ВВ. Кроме того,

возможно, заемщикам, не обладающим инвестиционным рейтингом, в следую

щем году придется предлагать более значительную премию при первичных раз

мещениях на локальном рынке.

Источник — Тройка

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал