Блог им. warwisdom |Что будет с фондовым рынком после выборов? Практические советы российским инвесторам.

- 13 марта 2024, 11:57

- |

Рубль

Чаще всего приходится слышать мнение, что рубль поддерживают перед выборами, а, следовательно, сразу после может произойти девальвация. На наш взгляд, это не так.

Курс национальной валюты действительно поддерживается, но это не связано с выборами президента. Во-первых, рубль поддерживается рекордно-высокой реальной процентной ставкой Банка России (годовая инфляция — 7,5%, а ключевая ставка – 16%). Во-вторых, поддержка идет за счет продажи валюты Фонда Национального Благосостояния для финансирования бюджетного дефицита. Мы ожидаем сворачивание этих мер поддержки в конце 2024 года, но в ближайшие месяцы они сохранятся. В марте и апреле российским компаниям предстоит выплатить большой объем налогов. Увеличение продаж валютной выручки может помочь укрепиться рублю до 87-90 за доллар США. 💡На фоне ослабления рубля в облигационных фондах мы перешли от нейтральной к небольшой позиции «owerweight» в рублевых активах.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 18 )

Блог им. warwisdom |Бюджетное правило снова становится фактором ослабления рубля.

- 06 февраля 2024, 11:48

- |

Накануне Минфин объявил, что с 7 февраля переходит от продажи валюты к покупкам. До этого он ежедневно продавал эквивалент 4,1 млрд. руб., с 7 февраля по 6 марта будет покупать по 3,7 млрд. руб. в день на общую сумму 73,2 млрд. руб.

Объем покупок валюты был бы еще больше – ведомство ожидает, что дополнительные нефтегазовые доходы бюджета в феврале составят 195,4 млрд. руб. Но из-за компенсаций нефтяникам по нефтяному демпферу в январе, валютные интервенции будут меньше на 122,2 млрд. руб.

Новость подтвердила, что при текущей цене российской нефти $65-68 за баррель, Минфин выступает покупателем валюты. Пока его спрос полностью удовлетворяется из объема, запланированного Банком России к продаже в рамках использования средств Фонда национального благосостояния для финансирования бюджетного дефицита 2023 года.

В случае роста стоимости нефти выше $70 валютные интервенции в рамках бюджетного правила 2024 могут перекрыть плановые продажи Банка России.

Новость подтверждает ранее сделанный прогноз о завершении укрепления рубля в конце января. В ближайшие месяцы мы ожидаем сохранение стабильного курса в диапазоне 89-93 рубля за доллар с переходом к ослаблению во втором полугодии 2024 года. Риск девальвации компенсируется повышенными % ставками по рублевым активам.

( Читать дальше )

Блог им. warwisdom |Обзор рисков Банка России – нюансы

- 22 января 2024, 17:37

- |

Новый обзор рисков финансовых рынков от Банка России прояснил причины изменения курса USD/RUB, что помогает в настройке прогноза валютного курса на ближайшую перспективу.

Что важно:

❗️В декабре рубль незначительно ослаб несмотря на максимальный за 9 месяцев 2023 года объем продаж валютной выручки крупными экспортерами. В январе экспортерам предстоит продать также значительный объем валюты (нефтяники выплачивают ежеквартальный налог – НДД), но с февраля объем продаж валюты сократится.

❗️Население в декабре осуществило рекордные в 2023 году нетто-покупки валюты на 179 млрд. руб. Огромные бюджетные расходы, несмотря на привлекательность рублевых % ставок все-таки трансформируются в спрос на валюту. После декабрьского всплеска расходов, в первые месяцы нового года бюджет обычно — профицитный, но в этом году ситуация складывается обратная – доходы упадут из-за снижения цен на нефть, а расходы увеличатся в соответствие с планом. Это означает, что население может также вопреки обычной сезонной модели поведения может сохранить повышенный спрос на валюту.

( Читать дальше )

Блог им. warwisdom |На прошлой неделе рубль достиг уровня 90 за доллар. Что дальше?

- 20 ноября 2023, 10:03

- |

Bloomberg отмечает, что российская валюта показала динамику курса доллара среди всех мировых валют.

Мы поддерживаем взгляд на вероятное ослабление до 100 и последующее укрепление в районе 85-90, начиная с июня.

Реализация этого прогноза заставляет задуматься, что будет дальше?

Хронология наших постов на тему:

📎 9 июня 2023 г.

📎 5 июля 2023 г.

📎 11 сентября 2023 г.

📎 12 октября 2023 г.

📎 31 октября 2023

3 основных фактора определения курса в 2024 году:

1. Потребности бюджета. Рост расходов бюджета более чем на 6 трлн. руб. Правительство вынуждает заложить проект среднегодовой высокой цены доллара (90,1) и цены российской нефти (71,3). Для оценки состояния бюджета на курсе можно оценить формулу: 6424₽ / текущая цена нефти. На прошлой неделе цена Урала колебалась в пределах $65-70 за баррель, что означает комфортный для бюджета курс USD/RUB = 91,8-98,80.

2. Динамика мировых цен на нефть. Колебания всего лишь в течение одной недели выглядит как сложное удержание курса рубля в пределах узкого коридора. Ситибанк, точно спрогнозировавший рост, а затем падение нефти (мы писали об этом в июле) ждет дальнейшего снижения стоимости Brent до $70 в 2024 году. Это создает риск падения стоимости российской нефти ниже $60 с соответствующим влиянием на курс рубля.

( Читать дальше )

Блог им. warwisdom |Что будет с курсом рубля в ноябре?

- 31 октября 2023, 13:23

- |

В октябре наши ожидания по получению рубля были реализованы.

Этому способствовали дополнительные меры поддержки:

обязательная продажа экспортной выручки и повышение ставки ЦБ с 13% до 15%, но

особенно позитивно было то, что основное укрепление произошло без новостей, за счет продаж экспортёров в налоговый период.

Что мы ждём от рубля в ноябре?

После окончания налогового периода доллар может подрасти до 94-95 в начале месяца, но в целом в ноябре тренд на укрепление рубля должен продолжиться.

Факторы за:

⚡️С учетом лага 1-2 месяца на счета российских компаний начинает поступать выручка от продажи нефти по максимальным ценам этого года. Основной нефтегазовый налог — НДПИ в ноябре будет посчитан на основе максимального среднемесячного курса рубля (в сентябре — 96,62, в октябре — 97,12). Для уплаты НДПИ экспортерам придется продавать валюту по более низкому курсу, а значит ещё увеличить объем предложения;

⚡️Заработает обязательная продажа экспортной выручки. Некоторые высказывают сомнения в работоспособности меры (что мешает экспортерам откупить на рынке валюту после её продажи?). Но с учетом «высадки комиссаров» из Росфинмониторинга, скорее всего, крупнейшим экспортным холдингам придется показать увеличение продаж валюты.

( Читать дальше )

Блог им. warwisdom |Спекулятивные позиции физ. лиц на укрепление рубля достигли нового максимума

- 17 октября 2023, 16:57

- |

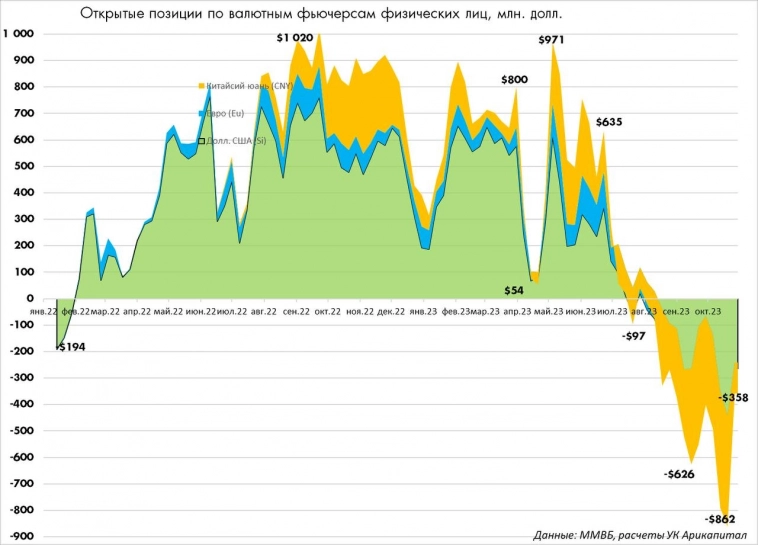

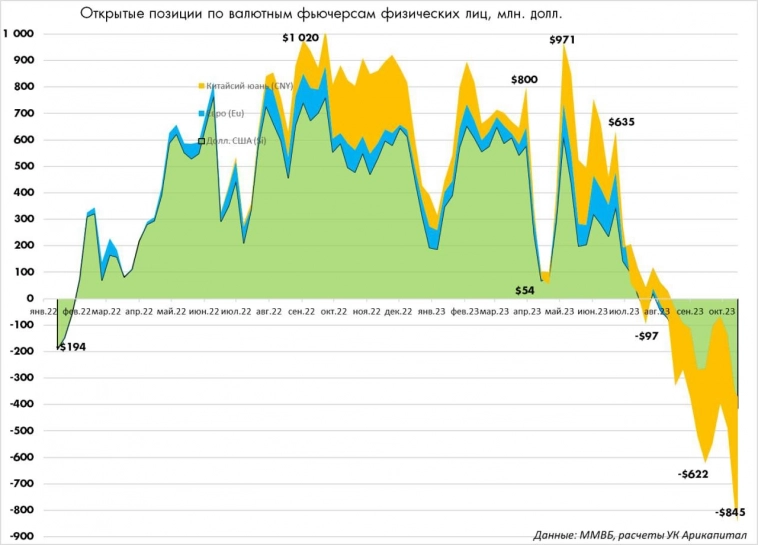

Укрепление рубля на прошлой неделе после указа об обязательной продаже экспортной выручки придало «второе дыхание» ставкам на укрепление рубля. Короткая позиция физических лиц по валютным фьючерсам обновила максимум и достигла 16 октября нового рекорда -$845 млн.

Популярность стратегии несет и плюсы, и минусы.

➕С одной стороны, позиционирование физических лиц во фьючерсах в последние полтора года было правильным. Как видно на графике, с конца июня 2022 до конца июня 2023 частные инвесторы поддерживали длинную валютную позицию в объеме $600-1000 млн. (с тактическими разгрузками во время новогодних праздников и в конце апреля).

В июле-августе 2023 физические лица сократили длинную валютную позицию.

Переворот в активную короткую позицию состоялся во второй половине августа после резкого повышения ставки ЦБ и сигналов властей о готовности защищать рубль от дальнейшей девальвации.

➖С другой стороны, есть ощущение, что рубль слабо реагирует на крайне позитивный новостной фон. Ставка ЦБ = 13%, нефтегазовые доходы бюджета РФ вблизи исторических максимумов, а рубль после быстрого укрепления в августе с 101 до 94, так и не смог укрепиться дальше.🧐

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс