Блог им. ugfx |Инфляция в Китае еще больше присела

- 09 марта 2023, 15:49

- |

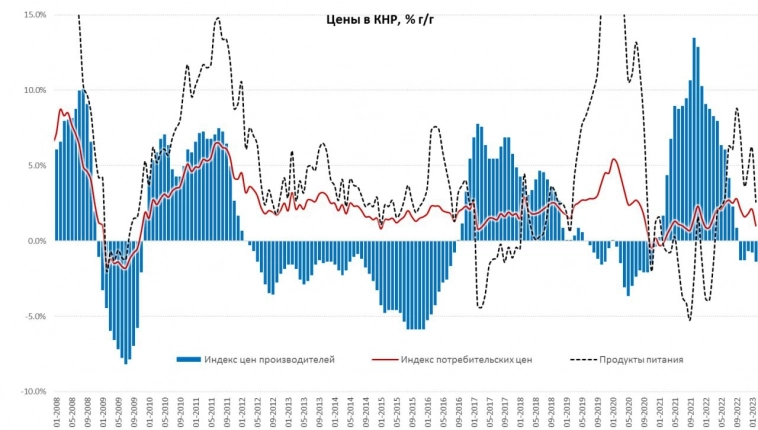

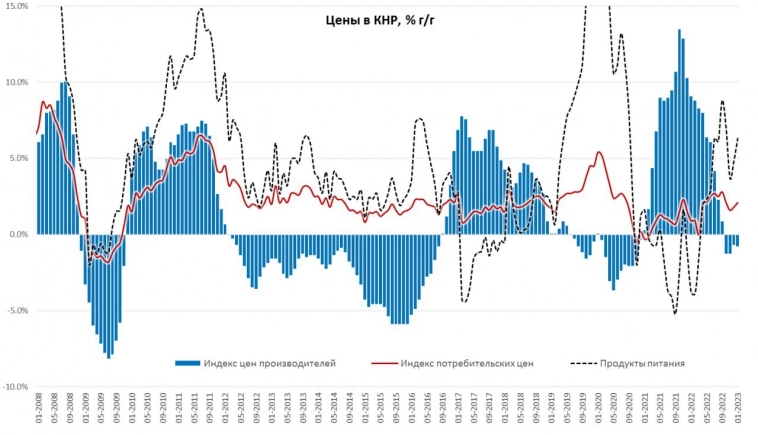

В феврале потребительские цены в Китае замедлили рост до 1% г/г, за месяц цены снизились на 0.5% м/м. Существенно замедлился рост цен на продукты питания (2.6% г/г), что и стало основным фактором торможения инфляции. Дефляционным фактором остается жилье (-0.1% г/г) — одной из причин, конечно, является рецессионное состояние рынка жилья, где огромный навес предложения сохраняется, хотя падение цен на жилье замедлилось. Непродовольственные товары также практически не дорожают (0.6% г/г), здесь экономика находится скорее в цикле перепроизводства на фоне охлаждения внешнего спроса на товары. А вот в секторе авиабилетов и туризма рост бурный (19.9% г/г), рост цен в секторе энергии замедлился до 2.6% г/г. Базовая потребительская инфляция составила скромные 0.6% г/г, что говорит о достаточно слабом внутреннем спросе, несмотря на открытие экономики.

Цены производителей закрыли пятый месяц подряд дефляцией (-1.4% г/г), средства производства подешевели на 2% г/г, потребительские товары краткосрочного пользования дают всего 0.7% г/г, в потребительских товарах долгосрочного пользования дефляция -0.2% г/г. В целом это указывает на то, что низкая инфляция в Китае продолжит сохраняться.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. ugfx |Китай: внешняя торговля продолжает притормаживать

- 07 марта 2023, 11:47

- |

Импорт нефти Китаем в январе-феврале составил 10.5 мб/д, что немного ниже уровня прошлого года (10.6 мб/д), средний за 3 месяца импорт составил 10.8 мб/д, что сопоставимо с уровнем прошлого года. Но в долларах импорт снизился чуть сильнее, в начале года Китай закупал нефть по $80.4 за баррель, годом ранее было $83.8 за баррель. В среднем Китай покупает нефть без значимых дисконтов к цене Brent предыдущего месяца. В начале года сократился импорт газа (-9.4% г/г), но нарастил импорт угля (+70.8% г/г).

( Читать дальше )

Блог им. ugfx |США: доллары ушли в шорты по Ust?

- 27 февраля 2023, 10:55

- |

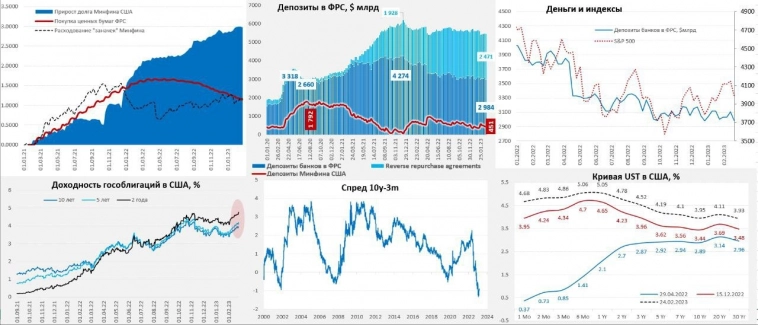

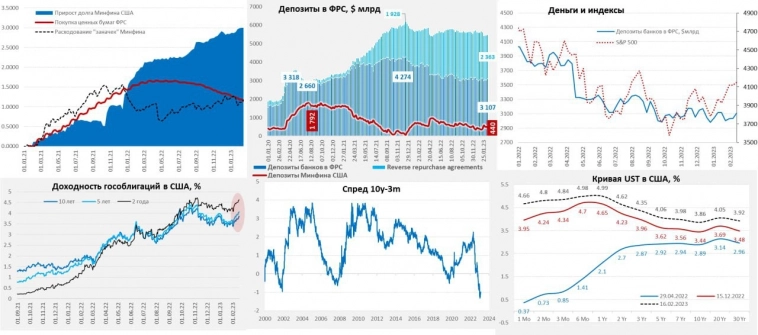

ФРС на неделе по 22 февраля не усердствовала и сократила только портфель MBS (ипотека) на скромные $3.3 млрд, сокращение портфеля гособлигаций $0.3 млрд – очередная пауза. Причем портфель MBS ФРС в принципе сокращать особо не получается и до заявленных $35 млрд в месяц здесь как до луны (всего $4.5 млрд за 4 недели). Минфин США к 22 февраля тоже больших изменений не показывал, изъяв на счета $11 млрд. Но уже 23 числа у ведомства Йеллен были погашения по долгу и большие возвраты налогов, что привело к резкому сокращению кэша на счетах за один день с $451 до $364 млрд, т.е. долларов в системе стало больше. Но это скорее временная история, т.к. в конце месяца Минфин соберет налоги, а движения по долгу отчасти обусловлены манипуляциями в рамках чрезвычайных мер финансирования бюджета.

Ликвидности должно было бы в моменте стать побольше, но банки резко увеличили объем операций обратного РЕПО с ФРС, забрав из системы $109 млрд за неделю. Эти операции могут быть связаны с ростом спроса на хеджирование процентного риска («шортами» по гособлигациям) в условиях пересмотра перспектив повышения ставок ФРС.

( Читать дальше )

Блог им. ugfx |ФРС разбушевалась, но Минфин США все поправил

- 17 февраля 2023, 13:00

- |

ФРС после недельной паузы сократила свой портфель гособлигаций сразу на $32.4 млрд и ипотечных бумаг на 1.2 млрд, еще на $15 млрд сократились «прочие» активы ФРС (где обычно учитываются накопленные проценты/купоны), в общей сложности активы ФРС сократились сразу на $50.6 млрд. Но на помощь пришел Минфин США, который за неделю сократил свои запасы «кэша» в ФРС на $56.1 млрд, причем все это он сделал 15 февраля в объеме $87.9 млрд. Несмотря на то, что на неделе прошло одно из самых значимых недельных сокращений баланса ФРС, долларов у банков меньше не стало. А, учитывая, что банки сократили обратные РЕПО на $56 млрд, свободной долларовой ликвидности даже стало больше на – остатки средств на счетах в ФРС выросли на $73.9 млрд до $3.1 трлн.

Долларов стало больше, что помогло фондовому рынку в условиях агрессивной риторики ФРС, но рынку госдолга это, конечно, не помогло. Хотя Минфин на неделе рыночный долг практически не наращивал, кривая госдолга США уехала на 40-70 пунктов вверх за неделю, инверсия кривой остается в районе 1%.

( Читать дальше )

Блог им. ugfx |США: продолжаем пылесосить

- 16 февраля 2023, 14:16

- |

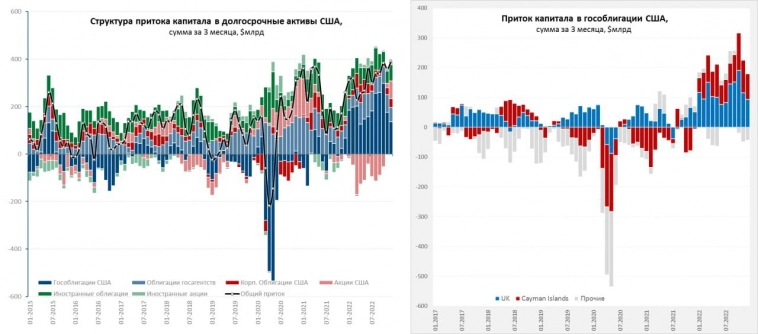

Приток капитала в США в конце года оставался достаточно резвым, в декабре по данным Минфина пришло еще $152.8 млрд, причем спрос на гособлигации остыл ($20 млрд), зато два месяца подряд нерезиденты скупали американские акции ($55 млрд), сами американцы продолжают активно распродавать иностранные активы ($49.5 млрд). Всего за год в гособлигации США «притекло» $754 млрд, причем официальные имена (ЦБ) продавали (-$458 млрд, из них: Китай -$173 млрд и Япония -$225 млрд). Вся покупка гособлигаций США прошла через оффшоры: Лондон ($474 млрд) и Кайманы ($333 млрд).

С источниками притока капитала в США больше вопросов, чем ответов, если до зимы 2021 года основным источником была еврозона (станок ЕЦБ), то сейчас, в условиях дефицита торгового баланса и сокраения баланса ЕЦБ, еврозона тоже импортирует капитал (~$0.3 трлн портфельных инвестиций за последние 12 месяцев). Так, или иначе, за 2022 год США привлекла на внешних рынках $1.32 трлн, из которых $0.33 трлн – это продажа иностранных активов и

( Читать дальше )

Блог им. ugfx |Китай: инфляция скромно подросла

- 10 февраля 2023, 10:48

- |

С открытием экономики инфляция в Китае немного ожила, хотя прирост потребительских цен составил в январе скромные 2.1% г/г. Более половины этой инфляции – это продукты питания, которые прибавили 6.3% г/г (вклад в общую инфляцию 1.1 п.п). Непродовольственные товары прибавили в цене 1.2% г/г, услуги – 1.0% г/г. Базовая инфляция потихоньку ускоряется с 0.7% г/г в декабре до 1.0% г/г в январе, но по-прежнему остается крайне низкой на фоне избытка предложения. Но открытии экономики все же привело к резкому росту цен на поездки и путешествия – они прибавили 11.2% г/г (китайский Новый год).

В производственном секторе слабая динамика цен (-0.8% г/г) обусловлена снижением цен на энергоносители, слабой стройкой, потребтовары краткосрочного пользования подросли на 1.2% г/г, долгосрочного пользования – растут на 0.3% г/г. Именно это и обусловило низкую инфляцию потребительских цен.

Инфляция немного «ожила», но пока основными инфляционным факторами являются поездки, ослабление внешнего спроса на фоне избыточных внутренних мощностей, будут ограничивать внутреннюю инфляцию.

На самом деле пока не видно, чтобы произошел какой-то бурный всплеск потребления, кроме поездок.

@truecon

Блог им. ugfx |МВФ повысил прогноз по росту мирового ВВП в 2023 году

- 31 января 2023, 11:47

- |

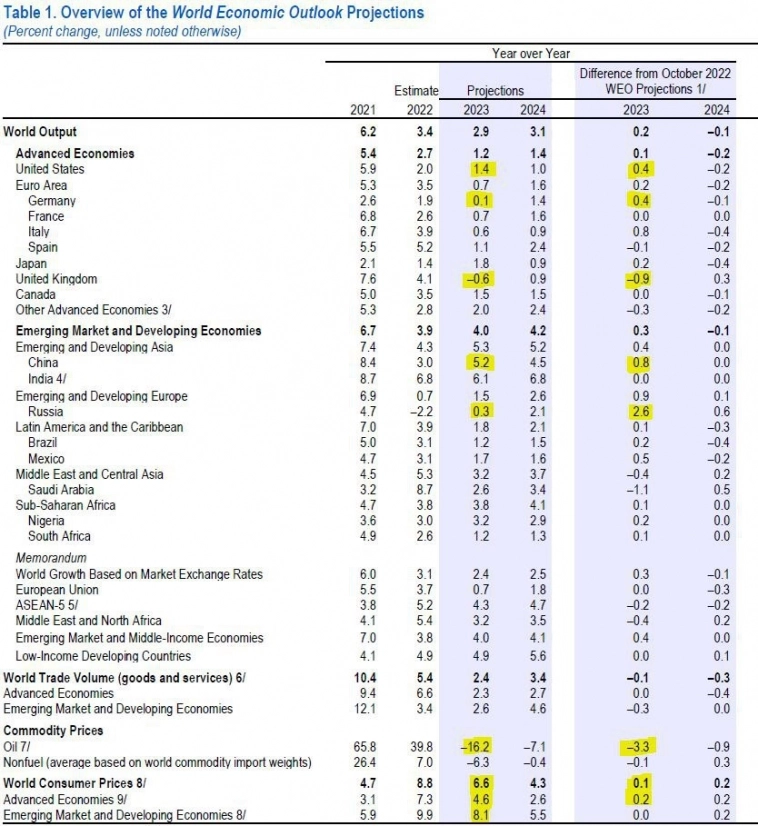

На фоне открытия китайской экономики МВФ воспылал оптимизмом и повысил прогноз по росту мирового ВВП в 2023 году с 2.7% до 2.9%.

Прогноз по Китаю повышен с 4.4% до 5.2%, прогноз по США повышен с 1% до 1.4%, Германия избежит рецессии и вырастет на 0.1%, а вот Британии не повезло — она единственная из крупных экономик закроет год с падением на 0.6%. Правда прогнозы на 2024 год в основном понижены на 0.1-0.2 п.п.

Цены на нефть будут по прогнозу МВФ ниже, чем прогнозировалось и снизятся на 16.2% в 2023 году и еще на 7.1% в 2024 году. Зато инфляция по прогнозу МВФ будет выше в развитых странах: прогноз на 2023 повышен с 4.4% до 4.6%.

Оптимизмом МВФ воспылал и по российской экономики, теперь вместо ожидания падения в 2023 году на 2.3%, он ожидает рост на 0.3%, а в 2024 году рост ускорится до 2.1%.

P.S.: Будет интересно сравнить прогноз МВФ через полгода с текущим…

t.me/trueconБлог им. ugfx |Германия входит в рецессию

- 30 января 2023, 15:38

- |

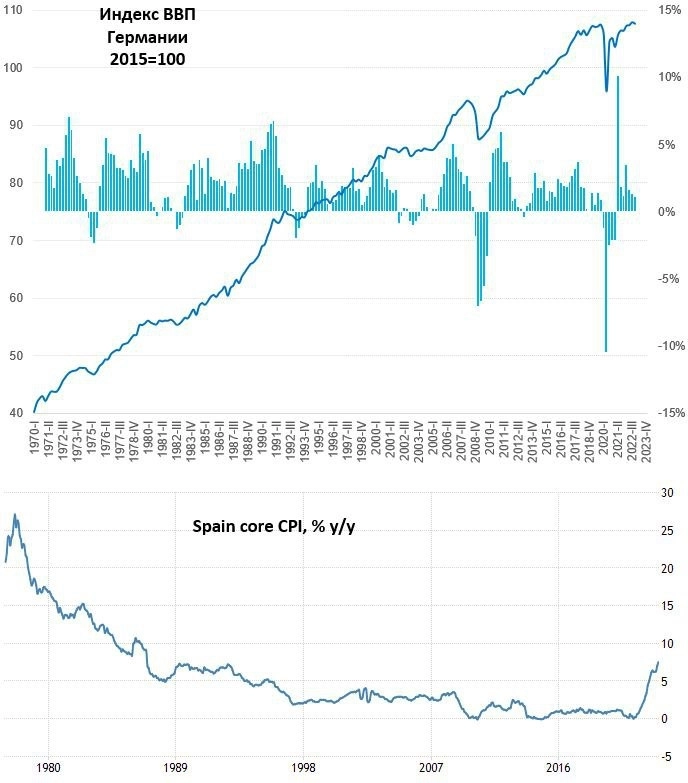

Предварительные данные по ВВП Германии в 4 квартале оказались несколько хуже ожиданий, экономика сократилась на 0.2% кв/кв, несмотря на огромную поддержку со стороны бюджета. Годовой прирост замедлился до 1.1% г/г, что в целом не так уж и плохо. В то же время, Германия, наряду с Великобритании, вошла в рецессию. В Европе формально рецессия – это два подряд квартала сокращения ВВП. Бундесбанк ожидает спада ВВП в 2023 году на 0.5%, а инфляцию на уровне 7.2%, но верит в снижение инфляции к 2.8% в 2025 году. Масштабные субсидии, конечно сгладят ситуацию, но думается она будет хуже, чем многие сейчас ожидают.

Неприятный сюрприз прилетел из Испании, которая зафиксировала в январе рост инфляции до 5.8% г/г. Но вопрос даже не в общем уровне инфляции, а в базовой инфляции, которая продолжает ускоряться и достигла 7.5% г/г (после 7% г/г в декабре и 6.3% г/г в ноябре). Европа еще далеко не абсорбировала в цены имеющиеся проблемы, что требует от ЕЦБ агрессивности, учитывая, что процентная маржа в крупнейших экономиках Европы была 0.9-1.2%, главные проблемы в финсистеме ЕС здесь еще даже не начинались.

t.me/truecon

Блог им. ugfx |ВВП США: рост на запасах

- 26 января 2023, 18:59

- |

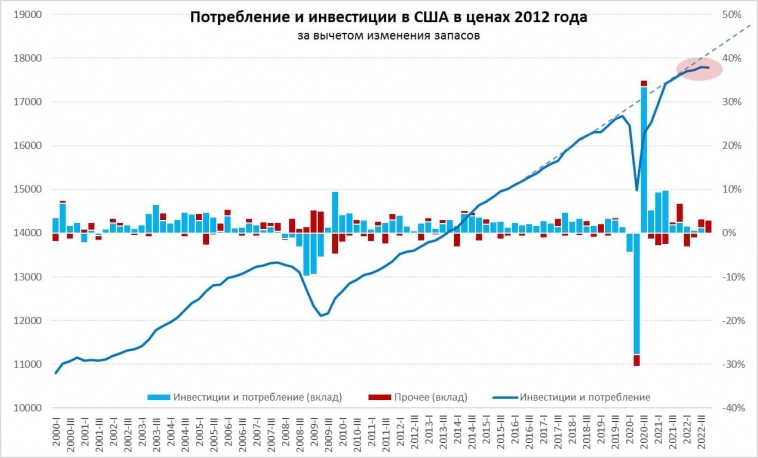

ВВП США в 4 квартале подрос на 0.7% кв/кв, или 2.9% в пересчете на год (SAAR) как обычно считают американские статистики, но годовые темпы роста замедлились до 1% г/г.

Фактически весь рост экономики в 4 квартале – это рост запасов на складах (1.8 п.п.), рост потребления услуг (1.1 п.п.) и сокращение импорта (0.9 п.п.) – это позволило компенсировать провал инвестиций в жилищном строительстве (-0.9 п.п.) и падение инвестиций в оборудование (-0.2 п.п.). Это первый квартал с 2020 года, когда в совокупности инвестиции (без запасов) и потребление показали отрицательную динамику.

Данные еще могут быть пересмотрены, но они далеко не позитивны и указывают на рецессию. Рост «вытягивает» сектор услуг, но именно он и генерирует основную инфляцию. Ускорение роста запасов – это скорее отражение проблем. Одновременно, рынок труда остается крайне перегретым и заявки на пособие по безработице ушли на очередные минимумы, что не позволяет ФРС быстро остановиться. Так что все дело идет к рецессии.

t.me/truecon

Блог им. ugfx |США: дыхание рецессии

- 19 января 2023, 10:34

- |

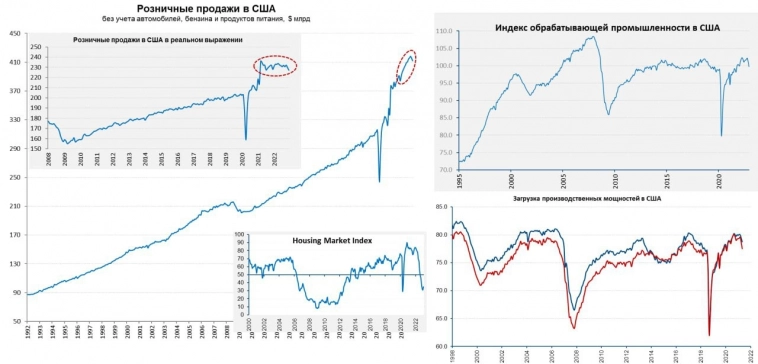

Сегодня по экономике США вышел целый пакет данных и все они указывают на то, что рецессия в экономике не так далеко.

Розничные продажи в декабре сократились на 1.1% м/м, годовой прирост продаж замедлился до 5.3% г/г не догнав инфляцию. Данные за ноябрь тоже были пересмотрены с понижением до -1% м/м. Хотя 2/3 падения продаж – это падение цен на бензин и продаж автомобилей, в общем-то данные подтверждают деградацию спроса на товары. Реальные розничные продажи из периода полуторалетней стагнации потихоньку переходят к спаду, хотя все еще остаются сильно выше доковидного тренда. Смешение потребления от товаров в услуги в общем-то уже устоявшаяся тенденция и инфляция сейчас создается именно в услугах.

Промышленное производство, как и розница, падает два месяца подряд, если в ноябре падение составило 0.6% м/м, то в декабре оно составило 0.7% м/м, а годовой прирост производства замедлился до 1.6% г/г. На даже эта динамика, в реальности, не отражает ситуации, т.к. обрабатывающая промышленность падает значительно быстрее -1.3% м/м в декабре после -1.0% м/м в ноябре, причем в декабре здесь падение было практически фронтальным по большинству секторов. В итоге годовая динамика производства в обрабатывающей промышленности, впервые с 2021 года, ушла в минус -0.5% г/г. Объем производства в обрабатывающей промышленности и загрузка производственных мощностей (77.5%) сократились до минимумов с осени 2021 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс