Блог им. svoiinvestor |Нефтегазовые доходы в марте выросли, но не всё так просто, как кажется. Давайте разбираться.

- 06 апреля 2023, 13:12

- |

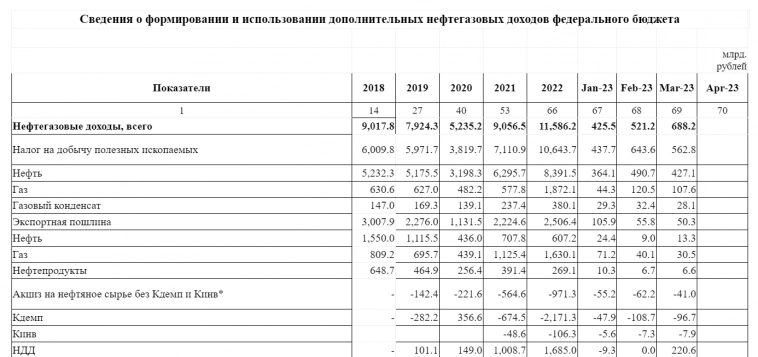

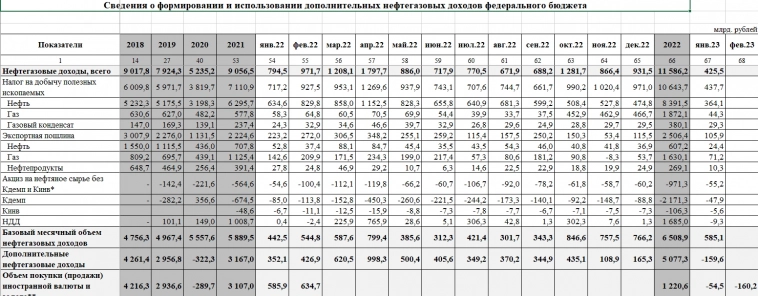

🛢 Нефтегазовые доходы (НГД) важны для бюджета страны, по сути это главная опция по его наполнению, а как известно бюджет РФ испытывает трудности (поэтому важно отслеживать данную статистику). По данным Минфина НГД в марте составили 688,2₽ млрд (-43% гг), месяцем ранее 521₽ млрд (-46,4% гг). Чтобы вы понимали НГД в декабре 2022 года равнялись — 931,5₽ млрд. За три месяца 2023 года идёт явное сокращение доходов и на это есть веские причины (уменьшение разового НДПИ с газа, цена сырья, санкции).

Минфин прогнозирует недополучение НГД в апреле 113,6₽ млрд (для покрытия недобора НГД продаются юани и золото из ФНБ). Помог перебор в марте, Минфин получил больше НГД больше, чем ожидал (39₽ млрд). В апреле изъятия из ФНБ составят 74,6₽ млрд, а значит продажа иностранной валюты будет проводиться в период с 7 апреля по 5 мая, соответственно, ежедневный объем продажи составит 3,7₽ млрд (в марте 5,4₽ млрд).

🔆 А теперь давайте к главному, почему же доходы выросли? Если рассматривать таблицу, то видно, что налоги с нефти, газа, газового конденсата сократились, а вот налог на дополнительный доход (НДД) составил — 220,6₽ млрд (в феврале было по нулям).

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. svoiinvestor |Нефтегазовые доходы в феврале не впечатляют, по сравнению с 2022 годом они всё также в глубоком минусе.

- 06 марта 2023, 16:06

- |

🛢 Для многих уже не новость, что бюджет РФ испытывает трудности (дефицит), НГД (нефтегазовые доходы) являются главной опцией по его наполнению, но с ними творится прогнозируемая беда (в январском обзоре мы обсудили падение доходов почти в 2 раза и пришли к выводу, что основополагающими месяцами будут февраль—март). По данным Минфина НГД в феврале составили 521₽ млрд (425,5₽ млрд в январе, 931,5₽ млрд в декабре 2022 года). Минфин прогнозирует недополучение НГД в марте 132,1₽ млрд, для покрытия недобора НГД продаются юани и золото из ФНБ (в январе Минфин получил из ФНБ 54,5₽ млрд, в феврале — 160,2₽ млрд). С учётом перебора в феврале мартовские изъятия из ФНБ составят 119,8₽ млрд, а значит продажа иностранной валюты будет проводиться в период с 7 марта по 6 апреля, соответственно, ежедневный объём продажи составит 5,4₽ млрд (в феврале 8,9₽ млрд). Что интересного можно почерпнуть из данного отчёта:

▪️ НДПИ с газа в феврале увеличился до 120,5₽ млрд (январь 44,3₽ млрд). Это связано с тем, что начал поступать разовый НДПИ Газпрома (50₽ млрд в месяц). Напомню, что Газпром в 2022 году заплатил разовый НДПИ (более 1,2₽ трлн), этот налог распределился с октября—декабрь 2022 года, а это значит, что в 2023 году в казну поступит в 2 раза меньше денег;

( Читать дальше )

Блог им. svoiinvestor |Нефте-газовые доходы рухнули в январе почти в 2 раза по сравнению с декабрём 2022 года.

- 06 февраля 2023, 10:53

- |

🛢 Ещё совсем недавно мы с вами обсуждали дефицит бюджета РФ и прогнозируемое недополучение НГД в январе, рассуждения оказались верными (было понятно, что в феврале-марте цифры будут ещё больше). По данным Минфина нефте-газовые доходы в январе снизились почти в 2 раза (425,5₽ млрд в январе vs. 931,5₽ млрд в декабре 2022 года). Как итог Минфин прогнозирует недополучение НГД в феврале в размере 108₽ млрд, а это уже подталкивает продавать валюту (юани) из ФНБ ускоренными темпами (ежедневные продажи валюты вырастут в 2,8 раз — 8,9₽ млрд, в сумме за месяц 160,2₽ млрд). Почему не стоит ожидать улучшения и в марте?

( Читать дальше )

Блог им. svoiinvestor |Газпром сделал сюрприз для шортистов. Всему виной годовое общее собрание акционеров и уступки Минфина.

- 05 февраля 2023, 12:47

- |

Мы с вами недавно обсуждали, что цена акций Газпрома вполне адекватна для покупки в долгосрочный портфель (на что, кстати, получил волну хейта и советов по шорту, окей 😂). Что же заставило выйти эмитента из боковика и в моменте показывать рост котировок более 3%:

▪️ Совет директоров Газпрома проведёт годовое общее собрание акционеров 30 июня 2023 г., а также определится с его повесткой. Одним из пунктов повестки ГОСА значится «О размере дивидендов, сроках и форме их выплаты по итогам работы за 2022 год». Понятно, что ожидать каких-либо крупных выплат не стоит, но это будоражит умы частных инвесторов.

▪️ Минфин предлагает вывести Газпром из-под налога на прибыль для экспортеров СПГ в размере 34%. Напомню, что с 1 января 2023 года, сроком на три года, ставка по налогу на прибыль была повышена с 20% до 34% для тех экспортёров СПГ, которые уже поставляли газ на экспорт и имеют лицензию на осуществление исключительного права на экспорт газа. Но никто не отменял дополнительный НДПИ (

( Читать дальше )

Блог им. svoiinvestor |Перспективы Газпрома. Есть сомнения по дивидендным выплатам.

- 26 января 2023, 15:07

- |

⛽️ Перспективы Газпрома. Есть сомнения по дивидендным выплатам.

Думаю, что у многих прошла дивидендная эйфория прошлого года по Газпрому, поэтому необходимо возвращаться в реальность (некоторые частные инвесторы даже забыли про отмененные дивидендные выплаты за 2021 год и высадку по 300₽, ведь столько «насыпали» за 2022 год). Что мы имеем на сегодняшний день:

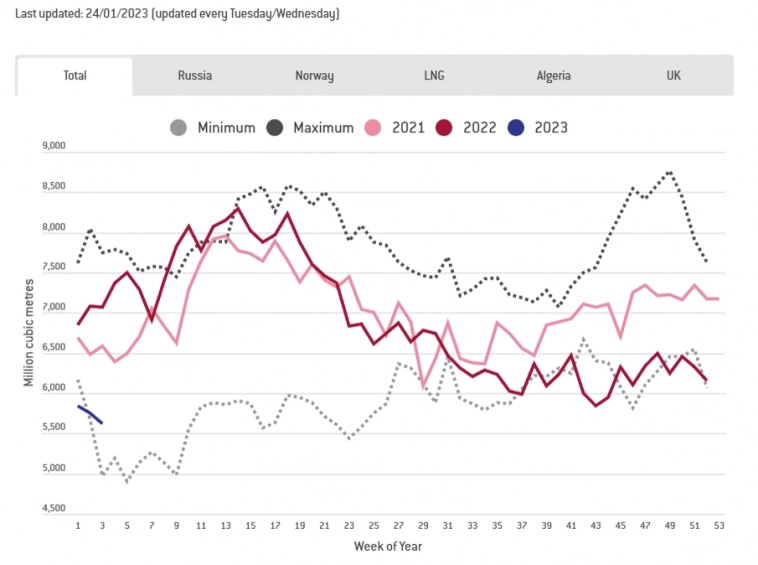

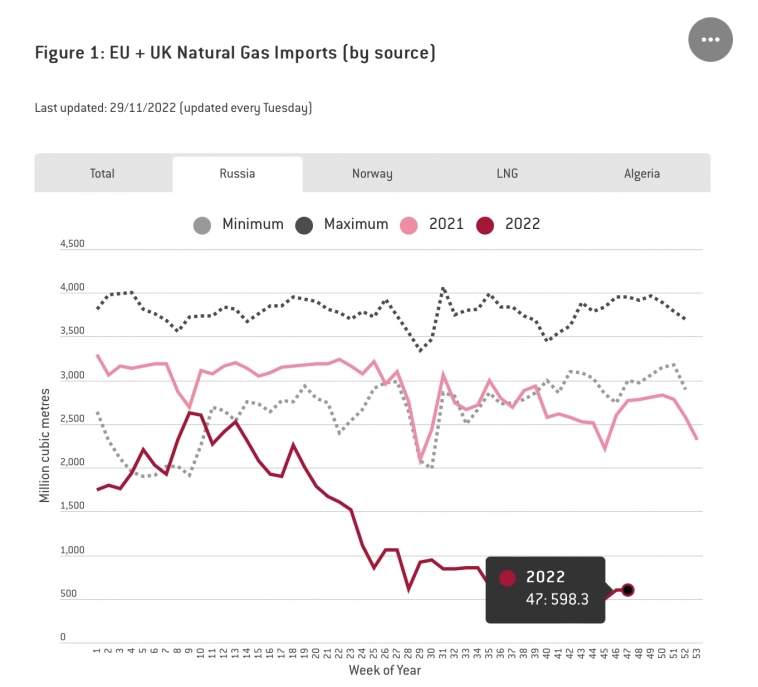

▪️ Газпром активно сокращает поставки газа через ГТС Украины, при этом прокачка по Турецкому потоку тоже снизилась. Газопровод Ямал-Европа через Польшу прекратил свои поставки в связи с санкциями, введенными Россией. Диверсии на СП и СП—2 полностью обесточили данные газопроводы. С начала 2023 года экспорт газа в Европу на минимальных уровнях, компания явно недополучает денежных средств.

▪️ Цены на газ в Европе — это минимум с 2021 года ($632 за 1000 кубометров). Теплая погода, переход на СПГ и заполняемость хранилищ сделали своё дело. Как вы понимаете цена вряд ли может порадовать Газпром и нашу страну в целом.

( Читать дальше )

Блог им. svoiinvestor |Саудовская Аравия нашла замену нефтедоллару — это юань. Многие страны раздумывают над выходом из МВФ.

- 13 декабря 2022, 09:41

- |

🇨🇳🇸🇦 Мы уже с вами обсуждали, насколько важен визит Си Цзиньпина в Саудовскую Аравию, так вот самые плохие ожидания для США подтвердились.

🗣 На саммите Си заявил, что Китай будет продолжать импортировать большие объёмы нефти и газа из стран Персидского залива и проводить расчёты в китайских юанях, согласно заявлению министерства иностранных дел Китая. Также президент Китая Си Цзиньпин настаивал на расчётах по сделкам с энергоносителями в китайских юанях — шаг, который в долгосрочной перспективе может ослабить глобальное господство доллара США.

Понятно, что лидер Китая выбрал правильное время для встречи, когда отношения СА и США накалены (Саудиты не идут на поводу США и не повышают добычу нефти). Поэтому выбор в пользу юаня Ближнем Востоком будет вполне логичен. Надо отметить, то что Китай подготовился к этому:

( Читать дальше )

Блог им. svoiinvestor |Газовый хаб в Турции. Нужен ли будет Европе российский газ в таком виде?

- 02 декабря 2022, 18:11

- |

🇹🇷💨 Ещё в середине октября В.В. Путин предложил создать новый газовый хаб в Турции для поставок в Европу, если будет интерес со стороны покупателей. Стороны уже начали активное обсуждение и проработку всех внешних вопросов, потому что обе страны заинтересованы в этом. Турция может не указывать, что газ из хаба именно российский, а это уже означает, что покупатели не будут нарушать свои «этические нормы» по их мнению. Турция получит свой процент от перенаправления газа, а Россия перенаправит свои мощности с веток, которые подверглись диверсии или не выдают даже половину мощности. Давайте разбираться вместе:

( Читать дальше )

Блог им. svoiinvestor |Бюджет РФ использует разные рычаги пополнения, дефицит необходимо закрыть. Для частных инвесторов - звоночек.

- 22 ноября 2022, 14:25

- |

🇷🇺 За 10 месяцев собираемость налогов в России выросла на 18% (27,4 трлн руб.) по сравнению с показателем прошлого года. Об этом сообщил глава ФНС Даниил Егоров на встрече с В.В. Путиным.

В связи с началом февральских событий намечается дефицит бюджета РФ, поэтому правительство начинает задействовать рычаги пополнения бюджета (ознакомиться с проектом бюджета на 2023-2025 можно тут). Всё это, конечно, касается и частных инвесторов, которые в будущем не досчитаются дивидендов (большая часть прибыли компаний будет «передана» в пользу бюджета РФ). Какие же рычаги используются?

▪️ Увеличение налогов. В первую очередь НДПИ (газ, СПГ, нефть, уголь, удобрения и т.д.). Мы уже наблюдали, как «пострадал» Газпром и его прибыль за 2021 год оказалась не в руках частных инвесторов. То же самое будем наблюдать и в нефтяной отрасли, учитывая волатильность цены сырья, санкций, курса валют (а тут ещё и налоги повышают). Не упустили из виду СПГ, Новатэк будет платить повышенный налог в 34%. В общем, картина не очень для наших эмитентов.

( Читать дальше )

Блог им. svoiinvestor |Дивиденды Газпрома поддержали фондовый рынок, на очереди дивиденды от нефтяников. Все ли суммы хлынут на реинвестирование ?

- 18 ноября 2022, 14:21

- |

🏦 В последние месяцы Сбербанк является лакмусовой бумажкой фондового рынка (по сути остаётся главной идей крупных игроков и фондов, подкрепив свои позиции недавним пресс-релизом), определяя движение индекса IMOEX (вполне логично, учитывая его вес в индексе). До этого главной идей являлся Газпром и его дивиденды, именно на дивидендах и хотелось бы заострить внимание.

💨 10 октября случилась чувствительная просадка фондового рынка, но её откупили, чтобы продолжить дальше рост нужен был драйвер и этим драйвером оказались дивиденды Газпрома. Именно с 24-25 октября началась неплохая такая поддержка рынка дивидендами Газпрома (мне дивиденды пришли 25 числа, а индекс с этого времени прибавил примерно 150 пунктов). По той же оценке аналитиков на фондовый рынок хлынуло около 150 млрд руб., опрос брокеров показал, что больше половины полученных дивидендов было реинвестировано в акции. Объём неплохой, учитывая наш хрупкий рынок.

( Читать дальше )

Блог им. svoiinvestor |Рекомендации по дивидендам Газпром нефти и Татнефти. Нефтяной сектор чувствует себя прекрасно и на это есть вполне объективные причины.

- 17 ноября 2022, 10:26

- |

⛽️ Совет директоров Татнефти рекомендовал дивиденды за 3 квартал 2022 года — 6,86 руб. на каждый тип акций (дивидендная доходность 1,81% по обычке и 1,86% по префам). Дата закрытия реестра: 10 января 2023 года (последний день покупки под дивиденды 6 января).

Акционеры Татнефти уже получали дивидендную выплату в этом году (за 1 полугодие 2022 года — 32,71 руб., конечно, была ещё за 2021, но она относится к прошлому году), если учитывать выплату 3 квартала, то становится понятно, что компания придерживается дивидендной политики, а значит можно держать в уме итоговые дивиденды за 2022 год.

⛽️ Совет директоров Газпром нефти рекомендовал дивиденды за 9 месяцев в размере 69,78 руб. на акцию (дивидендная доходность около 15%). Дата закрытия реестра: 30 декабря (последний день покупки под дивиденды 28 декабря).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс