Блог им. svoiinvestor |Инфляция в июне — катастрофа, месячный пересчёт даст ещё большие цифры. С началом июля ситуация только ухудшилась!

- 08 июля 2024, 13:16

- |

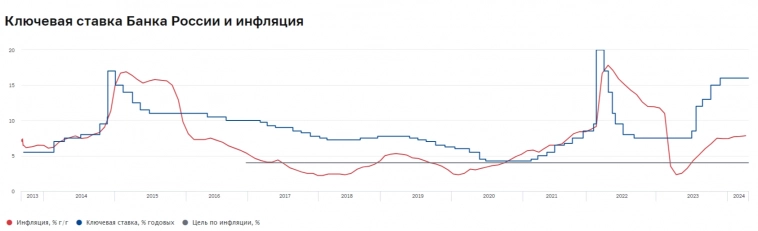

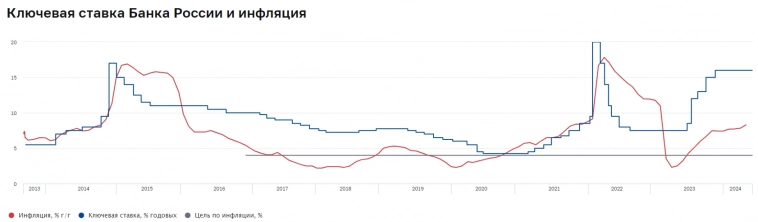

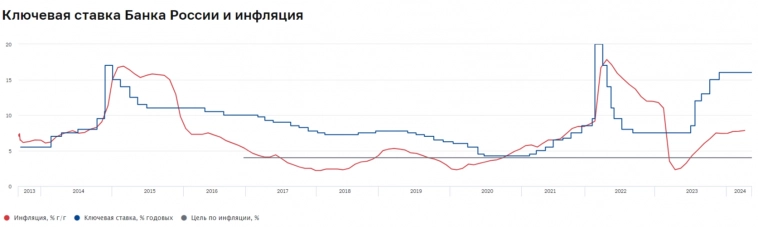

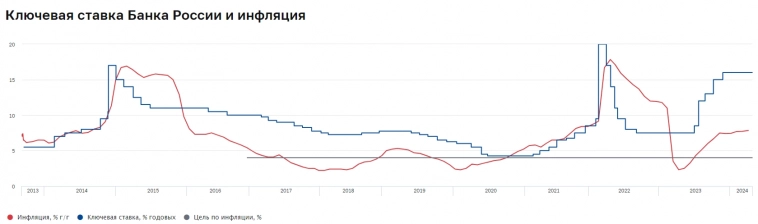

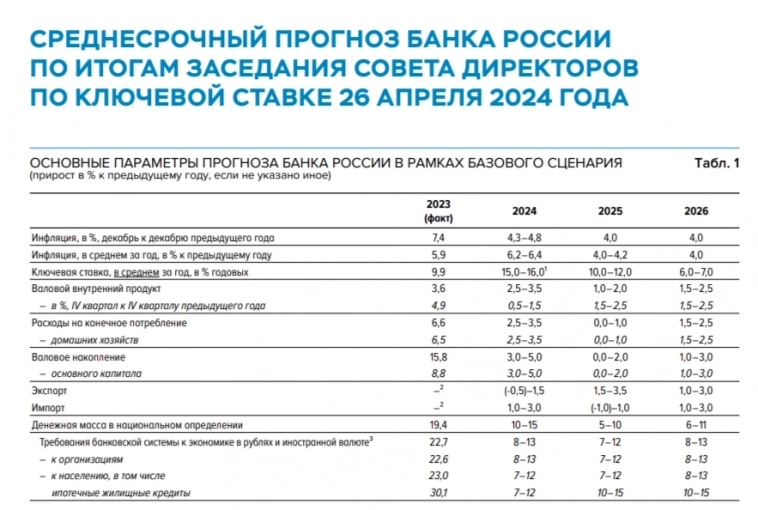

Ⓜ️ По последним данным Росстата, за период с 25 июня по 1 июля ИПЦ вырос на 0,66% (прошлые недели — 0,22%, 0,17%), с начала июля 0,50%, с начала года — 4,51% (годовая — 9,22%). Как итог, недельная инфляция в июне составила 0,74%, у меня нет сомнений, что Росстат пересчитает месячную инфляцию и она окажется выше, такое уже происходит на протяжении 5 месяцев (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, если мы приблизимся к 0,8-0,9% по пересчёту, то это подводит нас к 11% saar, уже стабильное двузначное число). Проблема в том, что за один день июля ИПЦ вырос на 0,5%, в таком скачке виноваты тарифы ЖКУ (обеспечили 0,47% прироста, но 0,03% за один день тоже многовато), которые ожидаемо выросли на ~10% и ускорили годовую инфляцию до 9,22%, данная цифра в 2 раза выше цели регулятора (4,3-4,8%). Вывод здесь один, что ДКП недостаточна жёсткая (большой привет ЦБ, который в июне сделал очередную глупость, сохранив ставку). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Блог им. svoiinvestor |ВТБ отчитался за май 2024г., прибыль начала снижаться по сравнению с 2023г. — ожидаемо. Наконец-то банк начал пополнять резервы адекватно

- 02 июля 2024, 09:15

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за май 2024 г., наконец-то банк показал снижение чистой прибыли (ожидаемо) относительно прошлого года (помесячно), крах по чистой прибыли мог быть ещё крупнее, если бы не одна занимательная статья (прочие операционные доходы). Если рассматривать чистую прибыль за 5 месяцев относительно 2023 г., то, естественно, она тоже снижается (-3,4%, начало III квартал будет интересным), потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка остудила спрос на вторичную ипотеку, корректировка же параметров льготных ипотечных программ помогла сделать эту льготу более адресной. С 1 июля льготная ипотека пропала с прилавков, некоторую долю прибыли банков это подъест знатно.

💳 ЦБ повысил с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и установил надбавки по автокредитам, конечно, данный эффект проявит себя в III квартале. Помимо этого, с 1 сентября 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам вновь повысят, а ещё в конце июля состоится очередное заседание ЦБ (судя по ускорившейся инфляции, повышение ключевой ставки неминуемо).

( Читать дальше )

Блог им. svoiinvestor |В мае 2024 г. в потреб. кредитовании и автокредитовании продолжается безумство, ипотека ускорилась. Ужесточение ставки неизбежно

- 01 июля 2024, 22:13

- |

По данным ЦБ, в мае 2024 г. спрос в кредитовании составил 713₽ млрд (2% м/м и 26,4% г/г, месяцем ранее — 570₽ млрд). В мае 2023 г. он составлял 583₽ млрд, третий месяц подряд мы превышаем темпы прошлого года (в мае безумные цифры). В который раз можно повторить, что в потребкредитовании и автокредитовании происходит безумство, но дело в том, что и ипотека продолжила своё ускорение. Темпы марта-мая только доказывают, что повышение ставки неизбежно, а высокая ключевая ставка с нами надолго. Давайте перейдём к данным:

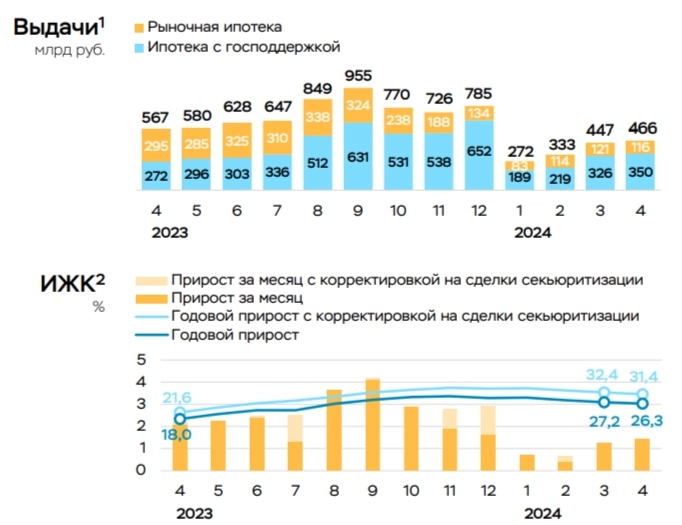

🏠 По предварительным данным, ипотека в мае ускорилась до 1,7% (+1,4% в апреле), во многом из-за того, что условия по госпрограммам поменяются с 1 июля, в особенности завершение массовой льготной ипотеки. Выдача ипотеки с господдержкой составила 422₽ млрд (350₽ млрд в апреле), выдача же рыночной — 124₽ млрд (116 млрд в апреле). Всего было выдано кредитов на 546₽ млрд (в апреле 466₽ млрд), в мае прошлого года выдали 580₽ млрд. Стоит признать, что в 2024 г.

( Читать дальше )

Блог им. svoiinvestor |Инфляцию в мае не остановить, перерасчёт за месяц будет ещё выше. Начало июня динамика всё та же, но регулятор оставил ставку без изменений!

- 10 июня 2024, 09:20

- |

Ⓜ️ По последним данным Росстата, за период с 28 мая по 3 июня ИПЦ вырос на 0,17% (прошлые недели — 0,10%, 0,11%), с начала июня 0,07%, с начала года — 3,13% (годовая — 8,15%). За 4 дня мая ИПЦ вырос на 0,10%, как итог майская недельная инфляция составила 0,58%, известно, что Росстат пересчитывает месячную инфляцию, и она уже 4 месяца подряд выше недельных данных (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, спрос никуда не делся), если месячная будет ещё выше, то регулятору добавится головной боли (0,65-0,7% приблизит нас к 9% saar). Проблема в том, что начало июня не вселяет никаких надежд на охлаждение инфляционного давления, за 3 дня июня ИПЦ вырос на 0,07% и большой вопрос, почему регулятор оставил ставку неприкосновенной при таких данных (не исключаю указания с верхов). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 2 неделю подряд, напомню вам, что вес бензина в ИПЦ весомый ~5%. Розничные цены на бензин подорожали за неделю на 0,26% (это самый сильный прирост за последние недели, такая же цифра была отмечена в середине апреля), дизтопливо на 0,16%.

( Читать дальше )

Блог им. svoiinvestor |Инфляция под конец мая разбушевалась, регулятор будет повышать ставку, и главный вопрос насколько %, похоже, 1% не отделаться

- 03 июня 2024, 10:46

- |

Ⓜ️ По последним данным Росстата, за период с 21 по 27 мая ИПЦ вырос на 0,10% (прошлые недели — 0,11%, 0,17%), с начала мая 0,48%, с начала года — 2,95% (годовая — 8,15%). Прошлогодние темпы давно уже превышены, тогда за период с 23 по 29 мая ИПЦ вырос на 0,08%, а с начала мая рост составил 0,21%, с начала года — 2,27%. Годовая инфляция уже превысила 8,15%, данная цифра почти в 2 раза больше цели регулятора (4,3-4,8%) и может быть выше, если Росстат пересчитает месячную инфляцию мая выше недельных данных (я уверен, что так и будет, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами, спрос никуда не делся, да и месячная инфляция уже 4 месяца подряд выше недельной). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрыты, напомню вам, что вес бензина в ИПЦ весомый ~5%. Если смотреть биржевые цены топлива, то в начале мая они обвалились, но к концу месяца всё равно набрали обороты, сейчас стоимость выше, чем в начале.

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в апреле 2024 г. увеличилась относительно прошлого месяца и года, помогло сокращение расходов на резервы

- 31 мая 2024, 09:19

- |

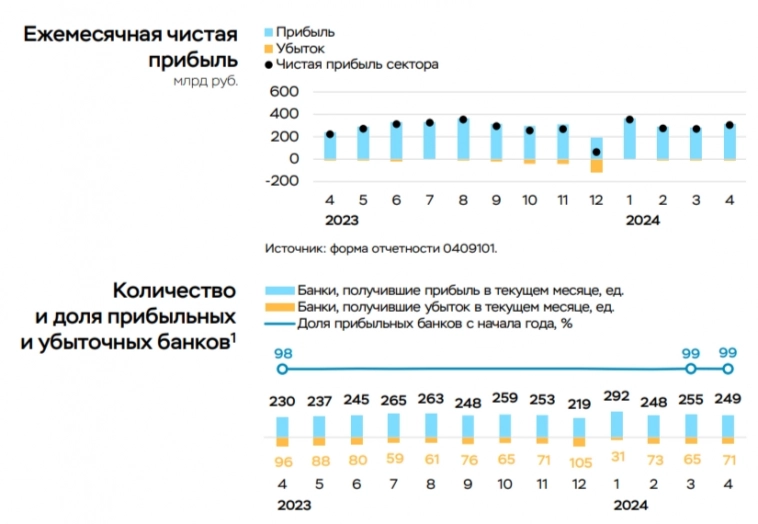

💳 По данным ЦБ, в апреле 2024 г. прибыль банков составила 305₽ млрд (+13% м/м, 36,1% г/г), фиксируем увеличение по сравнению с прошлым месяцем —270₽ млрд, с прошлым годом всё ещё более чувствительнее — 224₽ млрд. Также стоит отметить, что доходность на капитал в апреле составила 24,5% и это высокий показатель с начала года (рекорд принадлежит январю 29,6%, прибыль была завышена за счёт дивидендов, полученных от банка Открытие — 112₽ млрд). Дальше давайте отметит интересные факты из отчёта, а также раскроем тайну такого увеличения чистой прибыли:

🟣 На рост прибыли в основном повлияло снижение отчислений в резервы на 67₽ млрд. По прочим активам снижение было на 108₽ млрд (в марте банки сформировали крупные резервы под вложения в экосистемы), по корпоративным кредитам — на 22₽ млрд (оценочно стоимость риска составила 0,6%, что ниже средне исторических 1,1% в 2018–2021 гг.) после высокого уровня доформирования в марте (~56₽ млрд, стоимость риска составила 0,9%). Резервы по кредитам физлиц, напротив, выросли на ~60₽ млрд (стоимость риска в апреле вернулась к средне историческому уровню 2%) после восстановления резервов в марте за счёт корректировки макро-условий.

( Читать дальше )

Блог им. svoiinvestor |В апреле 2024 г. в потреб. кредитовании и автокредитовании темпы прошлого года были превышены в 2 раза. Ужесточение ставки неизбежно

- 29 мая 2024, 11:21

- |

Ⓜ️ По данным ЦБ, в апреле 2024 г. спрос в кредитовании составил 549₽ млрд (1,6% м/м и 26,3% г/г, месяцем ранее — 571₽ млрд). В апреле 2023 г. он составлял 502₽ млрд, уже второй месяц подряд мы превышаем темпы прошлого года, думаю, что в мае картина не поменяется. Наконец-то регулятор в данном отчёте раскрыл цифры в потребкредитовании и автокредитовании (спойлер — всё ужасно), в прошлых постах я отмечал бум в кредитовании, оказался прав (на основе данных по инфляции, Сбериндекса в категории потребительского спроса и отчёта некоторых банков). Темпы марта-апреля удручают, просвета не видно, и май навряд ли будет лучше, поэтому высокая ключевая ставка с нами надолго, но и её повышение неизбежно. Давайте перейдём к данным.

🏠 По предварительным данным, ипотека в апреле ускорилась до 1,4% (+1,2% в марте), во многом за счёт снижения уровня досрочных погашений (льготная ипотека требует малых платежей, да и зачем переплачивать, если депозит даёт 16%). Выдача ипотеки с господдержкой составила 350₽ млрд (326₽ млрд в марте), выдача же рыночной — 116₽ млрд (121 млрд в марте).

( Читать дальше )

Блог им. svoiinvestor |Инфляция в середине мая не оставляет регулятору шансов, ставку будут повышать. Годовая инфляция превысила 8%, цель регулятора 4,3-4,8%

- 24 мая 2024, 09:24

- |

Ⓜ️ По последним данным Росстата, за период с 14 по 20 мая индекс потребительских цен вырос на 0,11% (прошлые недели — 0,17%, 0,09%), с начала мая 0,38%, с начала года — 2,85% (годовая — 8,03%). Уже не секрет, что прошлогодние темпы значительно превышены, тогда за период с 16 по 22 мая ИПЦ вырос на 0,04%, а с начала мая рост составил 0,13%, с начала года — 2,19%. Помимо этого, Росстат пересчитал месячную инфляцию апреля — 0,50% (недельная — 0,42%), она вновь вышла выше недельной (4 месяц подряд), это было читаемо, и я вас об этом предупреждал (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, поэтому месячная инфляция будет выше). Из-за этого годовая инфляция превысила 8%, данная цифра почти в 2 раза выше цели регулятора (4,3-4,8%) и вывод здесь один, что ДКП не достаточна жёсткая. Теперь давайте рассмотрим факторы, которые влияют на инфляцию:

( Читать дальше )

Блог им. svoiinvestor |Росстат пересчитал месячную инфляцию за апрель 2024 г., вероятность повышения ставки регулятором в июне возросла!

- 20 мая 2024, 14:28

- |

В своём недавнем обзоре я предупреждал, что Росстат будет пересчитывать апрельскую инфляцию и мы увидим совсем другие цифры, так оно и произошло. Росстат пересчитал месячную инфляцию апреля — 0,50% (недельная — 0,42%). Получается, что 4 месяц подряд месячные цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%, март месячная — 0,39%, недельная — 0,31%). В принципе такая динамика читалась, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами. С учётом того, что к середине мая наши данные по неделям выше в 3 раза, чем годом ранее, то вероятность повышения ставки велика. Какие действия предпринимает ЦБ?

💻 ЦБ повышает с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам, при этом задумываясь о повышении ключевой ставки. Потребительская активность растёт за счёт кредитования, не пугает даже высокая ключевая ставка.

( Читать дальше )

Блог им. svoiinvestor |Инфляция в середине мая — боль для регулятора. Годовая инфляция превысила 7,9%, вероятность повышения ставки высока!

- 17 мая 2024, 09:06

- |

Ⓜ️ По последним данным Росстата, за период с 7 по 13 мая индекс потребительских цен вырос на 0,17% (прошлые недели — 0,09%, 0,06%), с начала мая 0,27%, с начала года — 2,65% (годовая — 7,92%). Прошлогодние темпы в мае мы уже с лихвой превысили, тогда за период с 11 по 15 мая ИПЦ вырос на 0,04%, а с начала мая рост составил 0,09%, с начала года — 2,15%. Выйти на цель регулятора в 4,3-4,8% к концу года будет невозможно, ещё в начале года вам говорил, что ЦБ должен использовать более жёсткую ДКП, и если хотел выйти на свою цель, то ставка должна была дойти до 18% (сейчас мы видим ужесточение по потреб. кредитам/автокредитам, обсуждение льготной ипотеки и ключевой ставки, но это всё поздно началось), а сейчас на инфляцию давит множество факторов:

🗣 Большой вопрос, как регулятор пересчитает месячную инфляцию апреля (недельная получается — 0,42%, сегодня будут данные), уже 3 месяца подряд цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%, март месячная — 0,39%, недельная — 0,31%). Я уверен, что месячную пересчитаю выше недельной, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс