Блог им. svoiinvestor |Минфин продолжает наполнять долговой рынок классикой выполняя свой план по объёму размещения бумаг. При этом стоит зафиксировать обвал в ОФЗ

- 11 марта 2024, 10:17

- |

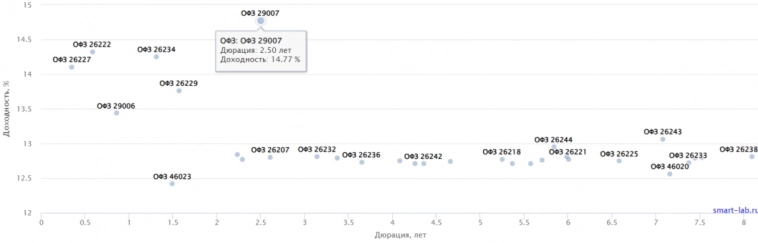

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) продолжает своё падение, приблизившись на уровни октября 2023 г., доходность бумаг значительно выросла за последний месяц. Такое снижение связано с некоторыми факторами:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II квартала, то сейчас Эльвира Набиуллина прямым текстом заявляет: «Придётся поддерживать жёсткую ДКП продолжительное время. Пик роста цен пройден осенью 2023 г. Снижение ставки, скорее всего, произойдёт во второй половине 2023 года. Наиболее вероятно плавное снижение».

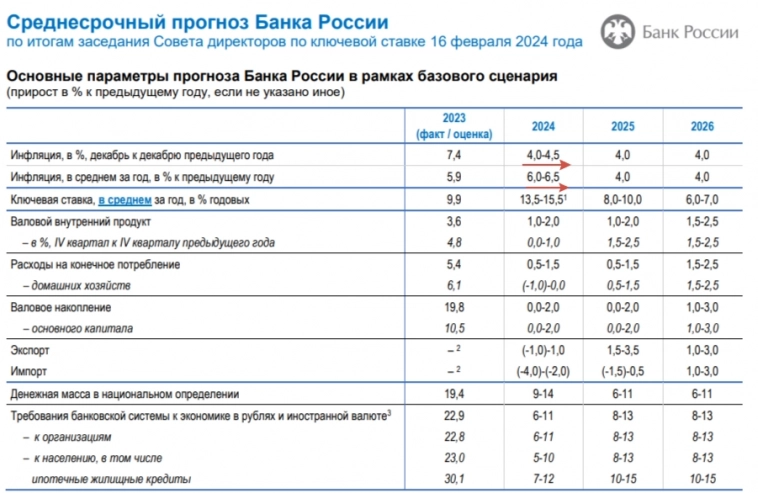

🔔 Да, инфляционное давление ослабевает, но темпы выше прошлогодних, а значит, выйти на цель регулятора в 4-4,5% будет трудно (с такими темпами инфляция будет находиться в диапазоне 6-7,5% под конец года). Мы стали свидетелями того, что ЦБ повысил среднесрочный прогноз ключевой ставки на последнем заседании до 13,5-15,5% с 12,5%-14,5%, видимо, признав неудовлетворительные темпы инфляции.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. svoiinvestor |Инфляция в начале марта — продолжает своё снижение, но темпы выше прошлогодних, а значит, выйти на цель регулятора в 4-4,5% будет трудно

- 10 марта 2024, 12:33

- |

Ⓜ️ По последним данным Росстата, за период с 27 февраля по 4 марта индекс потребительских цен вырос на 0,09% (прошлые недели — 0,13%, 0,11%), с начала марта — 0,05%, с начала года — 1,51% (за 12 месяцев — 7,6%). Надо понимать, что 0,04% пришлось на февраль, а значит, рост цен в феврале составил — 0,6%, а это выше прошлогодних темпов. При этом в январе регулятор пересчитал за месяц инфляцию и вышли совсем другие цифры — 0,86% (до этого по расчётам вырисовывалось — 0,67%), 13 марта регулятор должен предоставить информацию по ИПЦ за февраль, если показатели будут ещё выше, то я не буду уверен в устойчивых темпах инфляции. Что же насчёт марта, то за первые 4 дня рост составил 0,05%, а в прошлом году данная неделя была нулевой (март 2023 г. — 0,37%, с начала года — 1,67%), выводы думаю сделаете сами. Конечно, стоит зафиксировать снижение цифр, но даже сегодняшние темпы инфляции не дадут нам выйти на цель регулятора в 4-4,5% по итогам 2024 г., скорее всего, инфляция будет находиться в диапазоне 7-7,5%.

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в феврале увеличился за счёт роста фондового рынка, даже с учётом инвестиций и финансирования дефицита Федерального бюджета

- 08 марта 2024, 11:45

- |

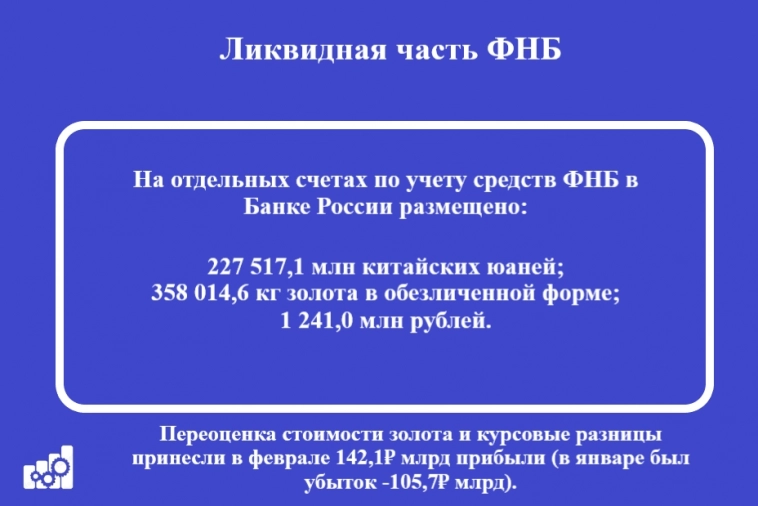

Минфин РФ опубликовал результаты размещения средств ФНБ за февраль 2024 г. В этом месяце регулятор наконец-то начал инвестиционную деятельность, но скромно — 6₽ млрд, напомню, что в прошлом году было потрачено чуть более 1₽ трлн на эту статью. По состоянию на 1 марта 2024 г. объём ФНБ составил — 12,25₽ трлн или 6,8% ВВП (в январе — 11,92₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 5,04₽ трлн или 2,8% ВВП (в январе — 4,9₽ трлн). Даже с учётом финансирования дефицита ФБ объём ФНБ увеличивается, при этом рост показывают неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 658,3₽ млрд (в январе — 658,5₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов – 1,234₽ трлн (в январе —1,229₽ трлн) и $1,87 млрд;

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в феврале 2024 г. — увеличились в 1,4 раза по сравнению с январём, но будущее сокращение добычи угрожает бюджету РФ

- 07 марта 2024, 14:04

- |

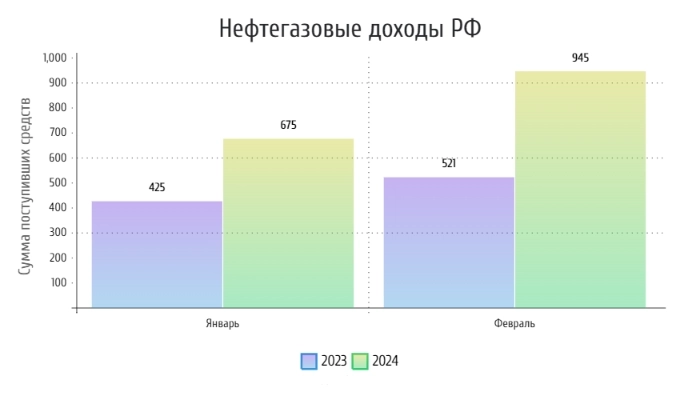

🛢 По данным Минфина, НГД в феврале 2023 г. составили — 945,6₽ млрд (+81,5% г/г), месяцем ранее — 675,2₽ млрд (+58,7% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Но стоит признать, что февральский доход отрасли сейчас на уровне 2022 г. (в феврале 2022 г. НГД составили — 972₽ млрд), конечно, этому помог окрепший курс $ — 91,5₽ (месяцем ранее — 88,7₽), цена Urals, Минэкономразвития любезно сообщил, что цена Urals в феврале составила — $69 за баррель (на уровне января). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, в принципе, если остаться на уровне заработка февраля, то достичь таких цифр можно. А теперь давайте подробно разберём отчёт:

✔️ НДПИ (1,213₽ трлн vs. 878₽ млрд месяцем ранее) и ЭП (8,6₽ млрд vs.

( Читать дальше )

Блог им. svoiinvestor |Интер РАО отчиталась за 2023г. — ослабший рубль и кубышка помогли компании. Будущий CAPEX начнёт подъедать кубышку, снизив див. доходность

- 05 марта 2024, 17:07

- |

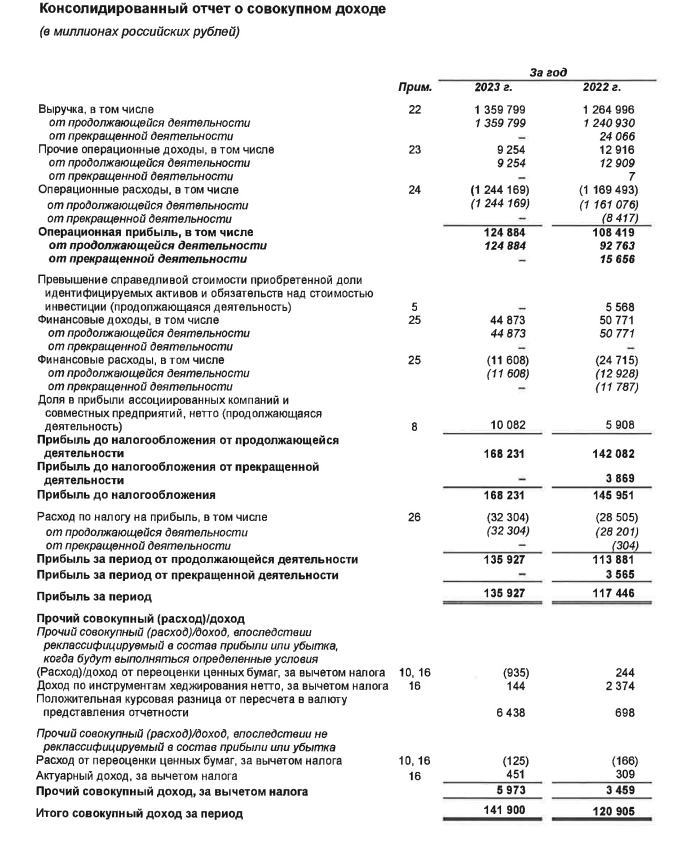

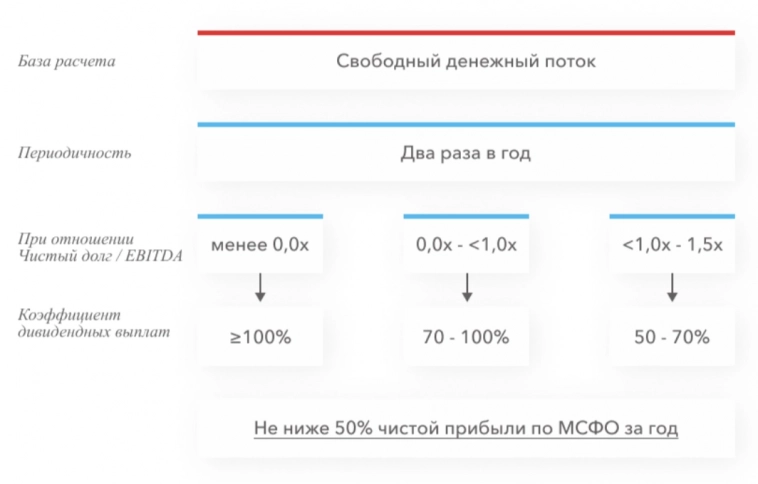

🔌 Интер РАО опубликовала финансовые результаты по МСФО за 2023 г. Если ориентироваться, только на слова гендиректора компании (не так давно на встречи с президентом России озвучивал некоторые цифры из отчёта), то можно сделать вывод, что компания феноменально отработала год, но я привык заглядывать в отчёт, там есть свои риски для акционеров. Давайте рассмотрим основные показатели компании:

⚡️ Выручка: 1,359₽ трлн (+7,5% г/г)

⚡️ Денежные средства: 403₽ млрд (+56,8% г/г)

⚡️ EBITDA: 182,4₽ млрд (-0,5% г/г)

⚡️ Чистая прибыль: 135,9₽ млрд (+15,7% г/г)

⚡️ Капитальные расходы: 66,8₽ млрд (+19,5% г/г)

Выручка компании возросла во многом из-за ослабления ₽ (сегмент зарубежные активы принёс — 44,1₽ млрд, +56,4% г/г), индексации тарифов на тепловую энергию (сегмент теплогенерация в РФ принёс — 122,5₽ млрд, +8,7% г/г), осуществление крупных инфраструктурных проектов для электросетевого комплекса РФ (сегмент инжиниринг принёс — 80,8₽ млрд, +20,2% г/г), повышение эффективности операционной деятельности сбытовых активов и рост энергопотребления в РФ (сегмент сбыт в РФ принёс — 905₽ млрд, +9% г/г).

( Читать дальше )

Блог им. svoiinvestor |Минфин разбавил классику инфляционной бумагой на аукционе, но это не помешало приблизиться к цели по объёму размещения ОФЗ

- 04 марта 2024, 07:25

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) продолжает своё плавное снижение, а значит, доходность самих бумаг растёт. Инфляционное давление ослабевает, но проинфляционные риски всё равно присутствуют (рост цен на бытовые услуги, тарифы ЖКУ в среднем вырастут на 10% в 2024 г., сверх траты бюджета РФ и курс ₽), поэтому ЦБ повысил среднесрочный прогноз ключевой ставки на последнем заседании до 13,5-15,5% с 12,5%-14,5%, видимо, признав неудовлетворительные темпы инфляции (регулятор желает выйти на 4-4,5% по итогам 2024 г., но с такими темпами инфляция будет находиться в диапазоне 6-7,5% под конец года). Помимо этого, мы имеем заявления Эльвиры Набиулинной:

🔔 Придётся поддерживать жёсткую ДКП продолжительное время. Пик роста цен пройден осенью 2023 г. Снижение ставки, скорее всего, произойдёт во второй половине 2023 года. Наиболее вероятно плавное снижение.

🔔 Кривая ОФЗ приобрела более выраженный наклон, рынок верит в продолжительные жёсткие условия ДКП и более низкую инфляцию в будущем.

( Читать дальше )

Блог им. svoiinvestor |Инфляция в конце февраля — с учётом сегодняшних темпов мы не выйдем на цель регулятора в 4-4,5%. Проинфляционные риски присутствуют

- 02 марта 2024, 13:01

- |

Ⓜ️ По последним данным Росстата, за период с 20 по 26 февраля индекс потребительских цен вырос на 0,13% (прошлые недели — 0,11%, 0,21%), с начала февраля — 0,56%, с начала года — 1,42%. Можно ли сейчас с уверенностью утверждать, что регулятор добился устойчивых темпов инфляции? На этот вопрос сложно ответить, потому что Росстат должен посчитать последние 3 дня февраля, а потом ещё пересчитать за месяц, в январе регулятор пересчитал за месяц и вышли совсем другие цифры — 0,86% (до этого по 4 неделям вырисовывалось — 0,62%). Конечно, стоит зафиксировать снижение цифр, но даже сегодняшние темпы инфляции не дадут нам выйти на цель регулятора в 4-4,5% по итогам 2024 г. (примечательно, что ЦБ повысил среднесрочный прогноз ключевой ставки на последнем заседании до 13,5-15,5% с 12,5%-14,5%, видимо, признав неудовлетворяющие темпы инфляции), скорее всего, инфляция будет находиться в диапазоне 6-7,5%.

С другой стороны, продолжает снижаться наблюдаемая и ожидаемая инфляция (ожидаемая до 11,9%, а наблюдаемая до 15,2%). Безусловно, для регулятора это важные цифры, но они двухзначные и на следующих заседаниях навряд ли стоит ожидать снижение ключевой ставки. Как всегда, давайте зафиксируем, какие меры регулятор принимает для замедления инфляции:

( Читать дальше )

Блог им. svoiinvestor |Итоги февраля 2024 года. Покупка акций, участие в IPO, новый эмитент в облигациях и поступление купонов

- 01 марта 2024, 10:17

- |

Всех приветствую. На календаре 1 марта, наступление весны по своему греет душу и разум, кроме этого, я как всегда представляю вам на всеобщее обозрение ежемесячный отчёт по инвестициям (отчёт прекрасно дисциплинирует меня и помогает идти к поставленной цели). Напомню вам, что в отчёт входят заметки по моим финансам, инвестициям, лайфхакам с деньгами, плюс щепотка финансовой грамотности.

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (средние траты в месяц в 2023 г. — 129000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

Блог им. svoiinvestor |Продажа акций Алросы — правильный ход судя по последней отчётности. Солидный CAPEX, санкции и мизерные дивиденды меня не привлекают

- 29 февраля 2024, 09:24

- |

Ещё в декабре я произвёл продажу акций Алросы, переложившись в НЛМК. На тот момент у меня накопилось множество «претензий» к алмазодобывающей компании (приостановка продаж алмазов, CAPEX, налоги, санкции и довольно не впечатляющие прогнозируемые дивиденды), конечно, во многом она не виновата и держится довольно стабильно на фоне внешних проблем, но из портфеля данного эмитента я исключил. Продал я данный актив в скромный плюс — 3%, по пути ещё получив дивидендную выплату — 3,77₽ на акцию. С момента продажи акции Алросы снизились на 40 копеек, акции же НЛМК выросли на 17% (ещё ожидаю сверх дивиденд, об этом я писал ранее в своих статьях по металлургам). Вчера вышел отчёт Алросы по МСФО за 2023 г. и я в очередной раз убедился, что сделал правильный выбор. Вот основные цифры из него:

💎 Выручка: 326,5₽ млрд (+8,8% г/г), данный расчёт с учётом субсидий

💎 Чистая прибыль: 85,2₽ млрд (-15,2% г/г)

💎 Прибыль от основной деятельности: 106,3₽ млрд (-10% г/г)

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в январе 2024 г. составила — 354 млрд, но в увеличившемся заработке есть свои нюансы

- 25 февраля 2024, 11:44

- |

💳 По данным ЦБ, в январе 2024 г. прибыль банков составила 354₽ млрд (ROE — 29,6% в годовом выражении), это в 5,5 раза выше, чем месяцем ранее — 64₽ млрд (в декабре на балансе банков была отражена чистая прибыль в размере 176₽ млрд, но она была завышена за счёт дивидендов, полученных от российского дочернего банка — ~112₽ млрд, банк Открытие). Самое интересное, что банковский сектор заработал на ~40% выше итога января 2023 г. (258₽ млрд), но доходность на капитал (показатель, который учитывает рост балансов банков) в январе 2024 г. выросла не так значительно по сравнению с январём 2023 г. (до 29,6 с 26% в годовом выражении). В заработке в 354₽ млрд есть свои нюансы, давайте разбираться:

🟣 Основную прибыль в размере ~300₽ млрд (76₽ млрд в декабре) поддержало в первую очередь восстановление резервов по корпоративным кредитам у ряда банков (35₽ млрд по сравнению с доформированием резервов почти на 100₽ млрд в декабре), а также низкие операционные расходы — 211₽ млрд (352₽ млрд в декабре).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс