SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

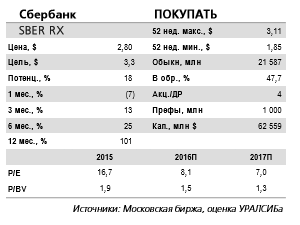

Новости рынков |Сбербанк отчитается в четверг, 2 марта и проведет телеконференцию. Сохраняется потенциал роста стоимости акций.

- 28 февраля 2017, 13:21

- |

Динамика кредитования может оказаться несколько лучше, чем по сектору в целом. В четверг, 2 марта, Сбербанк опубликует финансовые результаты за 4 кв. 2016 г. по МСФО и проведет телефонную конференцию. Чистая прибыль, по нашим оценкам, сократилась на 20% за квартал, а ROAE опустился до 16% с 21% в 3 кв. Впрочем, за весь год банк в любом случае покажет рентабельность капитала около 20%, что несколько превышает прогноз менеджмента. Мы ожидаем сокращения корпоративного кредитного портфеля на 2,5% за квартал, в то же время розничные кредиты, возможно, увеличились на 1,2%. По итогам года это предполагает снижение корпоративного портфеля на 8% и рост розничного почти на 3%, то есть банк мог показать динамику несколько лучше сектора. При этом мы ожидаем стабильные, на уровне 3 кв., маржу (6%) и ЧПД.

Прогноз показателя Расходы/Доходы, составляющий 40%, скорее всего, достигнут. Расходы могли прибавить 24% за квартал, что за весь год предполагает увеличение на 9% против 19-процентного прироста операционной прибыли. Коэффициент Расходы/Доходы по итогам года в этом случае снизился до 40%, в соответствии с прогнозом менеджмента, против 43,6% в 2015 г. Стоимость риска мы оцениваем относительно консервативно – на уровне 2,2% в 4 кв., что транслируется в 2% за весь год (на уровне последнего прогноза менеджмента).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Чистая прибыль Сбербанка по МСФО ожидается на уровнен 513 млрд руб.,

- 27 февраля 2017, 12:39

- |

Сбербанк РФ планирует направить на выплату дивидендов за 2016 год 20% от прибыли — Греф

Сбербанк России планирует направить на выплату дивидендов 20% от чистой прибыли за 2016 год, сообщил президент — председатель правления банка Герман Греф в ходе встречи с президентом РФ Владимиром Путиным. «Все деньги, которые мы в прошлом году заработали, будут отправлены в капитал, кроме 20% дивидендов, которые мы направим на выплату акционерам — это более 100 млрд рублей, из которых более 50 млрд рублей будут направлены в бюджет РФ через Центральный банк», — цитирует Г.Грефа сайт Кремля.

Сбербанк России планирует направить на выплату дивидендов 20% от чистой прибыли за 2016 год, сообщил президент — председатель правления банка Герман Греф в ходе встречи с президентом РФ Владимиром Путиным. «Все деньги, которые мы в прошлом году заработали, будут отправлены в капитал, кроме 20% дивидендов, которые мы направим на выплату акционерам — это более 100 млрд рублей, из которых более 50 млрд рублей будут направлены в бюджет РФ через Центральный банк», — цитирует Г.Грефа сайт Кремля.

По итогам 2016 года чистая прибыль Сбербанка по МСФО ожидается на уровнен 513 млрд руб., т.е. акционеры в виде дивидендов могут получить 103 млрд руб., что близко к цифре озвученной Г. Грефом. Исходя из текущей рыночной стоимости акций Сбербанка, дивидендная доходность по «обычке» может составить 2,6%, а по «префам» — 3,5% (из расчета 4,4 руб. на каждый из типов акций).Промсвязьбанк

Новости рынков |Сбербанк придерживается своей традиционной дивидендной политики.

- 27 февраля 2017, 11:17

- |

СБЕРБАНК ПЛАНИРУЕТ ПОТРАТИТЬ 20% ЧИСТОЙ ПРИБЫЛИ НА ДИВИДЕНДЫ ЗА 2016

Глава Сбербанка Герман Греф в среду встретился с президентом Владимиром Путиным. В ходе встречи он подтвердил, что банк направит 20% чистой прибыли по РСБУ на выплату дивидендов, а оставшиеся средства пойдут на увеличение капитала банка. Учитывая, что чистая прибыль за 2016 составила 517 млрд руб., общий объем дивидендов составит около 100 млрд руб. Это соответствует дивидендам 4,4 руб. как на обыкновенную, так и на привилегированную акцию, и обеспечивает дивидендную доходность 2,6% и 3,5% соответственно.

Глава Сбербанка Герман Греф в среду встретился с президентом Владимиром Путиным. В ходе встречи он подтвердил, что банк направит 20% чистой прибыли по РСБУ на выплату дивидендов, а оставшиеся средства пойдут на увеличение капитала банка. Учитывая, что чистая прибыль за 2016 составила 517 млрд руб., общий объем дивидендов составит около 100 млрд руб. Это соответствует дивидендам 4,4 руб. как на обыкновенную, так и на привилегированную акцию, и обеспечивает дивидендную доходность 2,6% и 3,5% соответственно.

Новость соответствует ожиданиям рынка и в связи с этим нейтральна для динамики акций банка. Сбербанк придерживается своей традиционной дивидендной политики.АТОН

Новости рынков |Аналитики ожидают, что другие банки последуют примеру Сбербанка и ставки по ипотеке упадут ниже 10% к концу 2017 г.

- 20 февраля 2017, 10:16

- |

СБЕРБАНК СНИЗИТ СТАВКИ ПО ИПОТЕКЕ НА 1,1%: ПОЗИТИВНО ДЛЯ ДЕВЕЛОПЕРОВ (LSR, ETLN, PIKK)

Сбербанк планирует предложить минимальную ставку по ипотечным кредитам на уровне 10,5% для первичного рынка (т.е. при покупке жилья у застройщика) и 10,75-12,25% для вторичного рынка. В общей сложности портфель ипотечных кредитов Сбербанка вырос в 2016 году на 11% до 2,47 трлн руб. Доля банка на ипотечном рынке увеличилась на 1% до 55%.

Сбербанк планирует предложить минимальную ставку по ипотечным кредитам на уровне 10,5% для первичного рынка (т.е. при покупке жилья у застройщика) и 10,75-12,25% для вторичного рынка. В общей сложности портфель ипотечных кредитов Сбербанка вырос в 2016 году на 11% до 2,47 трлн руб. Доля банка на ипотечном рынке увеличилась на 1% до 55%.

Новость нейтральна для Сбербанка, но позитивна для девелоперов: ЛСР, Эталона и Группы ПИК. Снижение ставок по ипотечным кредитам для них является основным катализатором роста. Мы ожидаем, что другие банки последуют примеру Сбербанка, и считаем, что ставки упадут ниже 10% к концу 2017. По нашим оценкам, в настоящий момент ипотечные кредиты имеют около 3 млн россиян. Это всего лишь 4% от экономически активного населения. При средней ставке по ипотеке в настоящее время (11-12%) около 15% россиян (12,1 млн) могут позволить себе взять ипотечный кредит, с учетом их доходов. Как только ставка снизится до 8-9%, доля экономически активных россиян, которые могут взять ипотечный кредит, вырастет до 30% (23 млн).АТОН

Новости рынков |Акции Сбербанка упали примерно на 7% на прошлой неделе на фоне общей коррекции российского рынка.

- 15 февраля 2017, 10:47

- |

СБЕРБАНК ПРОГНОЗИРУЕТ РОСТ ПОРТФЕЛЯ КОРПОРАТИВНЫХ КРЕДИТОВ НА 8-10% И ПЛАНИРУЕТ ИСПОЛЬЗОВАТЬ ВНУТРЕННИЕ РЕЙТИНГИ В 2017

Вчера глава Сбербанка Герман Греф сделал несколько комментариев в отношении развития Сбербанка в 2017. 1) Банк планирует увеличить портфель корпоративных кредитов на 8-10%, что представляется хорошим показателем. Наш текущий прогноз предполагает 7%. 2) Сегмент среднего и малого бизнеса должен стать рентабельным для банка после выхода на уровень безубыточности в 2016 и убытков в 2015. 3) Банк планирует применять оценку риска на основе внутренних рейтингов к концу 2017. Это может привести к росту коэффициента достаточности капитала банка на 40 бп. Согласно нашим текущим оценкам, коэффициент достаточности капитала 1-го уровня к концу 2017 года составит 12,2%, что намного выше минимального уровня в 8%. Возможно, использование внутренних рейтингов повысит этот показатель до 12,5%.

Вчера глава Сбербанка Герман Греф сделал несколько комментариев в отношении развития Сбербанка в 2017. 1) Банк планирует увеличить портфель корпоративных кредитов на 8-10%, что представляется хорошим показателем. Наш текущий прогноз предполагает 7%. 2) Сегмент среднего и малого бизнеса должен стать рентабельным для банка после выхода на уровень безубыточности в 2016 и убытков в 2015. 3) Банк планирует применять оценку риска на основе внутренних рейтингов к концу 2017. Это может привести к росту коэффициента достаточности капитала банка на 40 бп. Согласно нашим текущим оценкам, коэффициент достаточности капитала 1-го уровня к концу 2017 года составит 12,2%, что намного выше минимального уровня в 8%. Возможно, использование внутренних рейтингов повысит этот показатель до 12,5%.

Комментарии г-на Грефа представляются позитивными для долгосрочного развития Сбербанка, хотя они не станут катализаторами для акций банка в краткосрочной перспективе. Тем временем, акции компании упали примерно на 7% на прошлой неделе на фоне общей коррекции российского рынка. В настоящий момент они торгуются с коэффициентом P/BV 2017П равным 1,08x и P/E 2017П равным 5,8x, которые являются низкими, и мы подтверждаем нашу рекомендацию ПОКУПАТЬ по акциям компании.АТОН

Новости рынков |Аналитики позитивно оценивают возвращение банка к высокой рентабельности.

- 08 февраля 2017, 11:49

- |

Результаты за январь по РСБУ: возвращение к достаточно высокой рентабельности

ЧПМ осталась на уровне 4 кв. Вчера Сбербанк опубликовал финансовую отчетность за январь по РСБУ. После декабрьского падения чистая прибыль выросла до рекордного месячного размера в 58 млрд руб., а ROAE увеличился с 14% в декабре до 24%, таким образом банк вернулся к значению рентабельности выше 20%, которое наблюдалось с июня по ноябрь. Маржа осталась на уровне 4 кв. 2016 г. (по нашим оценкам – 6,5%), хотя ЧПД и чистый комиссионный доход сократились относительно декабря под действием сезонных факторов. Расходы традиционно для января оказались низкими (хотя и выросли на 21% год к году), как и соотношение Расходы/Доходы – 23% против 20% в январе прошлого года.

Сезонное отсутствие роста кредитования. После декабрьского частичного роспуска резервов Сбербанк возобновил их начисление, и стоимость риска составила 1,6%, что выше 1% в 4 кв. 2016 г. и ближе к уровню 3 кв. (1,8%). Корпоративные кредиты уменьшились на 1,1% за месяц из-за существенного объема погашений, а портфель розничных кредитов – на 0,1%. Депозиты – как корпоративные, так и розничные – тоже сократились в январе, на 0,6% и на 0,8% соответственно. Впрочем, для розничных вкладов это не очень большое снижение по сравнению с январской динамикой большинства прошлых лет. Доля просроченной задолженности выросла на 10 б.п. месяц к месяцу до 2,6%.

( Читать дальше )

ЧПМ осталась на уровне 4 кв. Вчера Сбербанк опубликовал финансовую отчетность за январь по РСБУ. После декабрьского падения чистая прибыль выросла до рекордного месячного размера в 58 млрд руб., а ROAE увеличился с 14% в декабре до 24%, таким образом банк вернулся к значению рентабельности выше 20%, которое наблюдалось с июня по ноябрь. Маржа осталась на уровне 4 кв. 2016 г. (по нашим оценкам – 6,5%), хотя ЧПД и чистый комиссионный доход сократились относительно декабря под действием сезонных факторов. Расходы традиционно для января оказались низкими (хотя и выросли на 21% год к году), как и соотношение Расходы/Доходы – 23% против 20% в январе прошлого года.

Сезонное отсутствие роста кредитования. После декабрьского частичного роспуска резервов Сбербанк возобновил их начисление, и стоимость риска составила 1,6%, что выше 1% в 4 кв. 2016 г. и ближе к уровню 3 кв. (1,8%). Корпоративные кредиты уменьшились на 1,1% за месяц из-за существенного объема погашений, а портфель розничных кредитов – на 0,1%. Депозиты – как корпоративные, так и розничные – тоже сократились в январе, на 0,6% и на 0,8% соответственно. Впрочем, для розничных вкладов это не очень большое снижение по сравнению с январской динамикой большинства прошлых лет. Доля просроченной задолженности выросла на 10 б.п. месяц к месяцу до 2,6%.

( Читать дальше )

Новости рынков |Сбербанк может заработать свыше 600 млрд руб. в этом году.

- 08 февраля 2017, 10:59

- |

СБЕРБАНК ОПУБЛИКОВАЛ СИЛЬНЫЕ ПОКАЗАТЕЛИ ПО РСБУ ЗА ЯНВАРЬ

Чистая прибыль банка за январь составила 58 млрд руб. (RoE 24,4%), что соответствует росту в два раза г/г и является самым высоким показателем за последние 12 месяцев. Чистый процентный доход увеличился на 14% г/г до 96 млрд руб., а комиссионный доход вырос на 9% до 21,8 млрд руб. Отчисления банка в резервы составили 20,2 млрд руб., что предполагает стоимость риска 1,6%. Доля неработающих кредитов увеличилась на 10 бп до 2,6% за счет продолжившего тренд снижения сокращения портфеля корпоративных кредитов на 1,1% (122 млрд руб.) с начала года до 11,2 трлн руб. Объем потребительских кредитов остался практически неизменным с начала года на уровне 4,3 трлн руб. Коэффициент Н1,0 продемонстрировал улучшение до 14,9%.

Чистая прибыль банка за январь составила 58 млрд руб. (RoE 24,4%), что соответствует росту в два раза г/г и является самым высоким показателем за последние 12 месяцев. Чистый процентный доход увеличился на 14% г/г до 96 млрд руб., а комиссионный доход вырос на 9% до 21,8 млрд руб. Отчисления банка в резервы составили 20,2 млрд руб., что предполагает стоимость риска 1,6%. Доля неработающих кредитов увеличилась на 10 бп до 2,6% за счет продолжившего тренд снижения сокращения портфеля корпоративных кредитов на 1,1% (122 млрд руб.) с начала года до 11,2 трлн руб. Объем потребительских кредитов остался практически неизменным с начала года на уровне 4,3 трлн руб. Коэффициент Н1,0 продемонстрировал улучшение до 14,9%.

В целом хорошие результаты для начала года после сезонно слабых декабьских показателей. Чистая процентная маржа, ROE и стоимость риска выглядят комфортными и совпадают с прогнозом руководства и нашими ожиданиями. Банк имеет все шансы заработать свыше 600 млрд руб. в этом году, что предполагает P/E 6,2x и P/BV 1,16x. Мы подтверждаем нашу позитивную позицию по акциям банка.Атон

Новости рынков |Сбербанк - сильный рост чистой прибыли в январе.

- 08 февраля 2017, 10:01

- |

Сбербанк в январе увеличил чистую прибыль по РСБУ в 2 раза — до 57,9 млрд рублей

Сбербанк России в январе 2017 года увеличил чистую прибыль по РСБУ в 2,04 раза по сравнению с январем прошлого года — до 57,9 млрд рублей, говорится в пресс-релизе кредитной организации. В январе 2016 года банк заработал 28,3 млрд рублей чистой прибыли. Чистый процентный доход Сбербанка в январе 2017 года увеличился относительно января 2016 года на 12,5% и составил 95,9 млрд рублей. Чистый комиссионный доход за тот же период вырос на 16,2% и составил 21,8 млрд рублей. Активы Сбербанка в январе сократились на 1,5% — до 21,7 трлн рублей. Корпоративный кредитный портфель за период с 1 января по 1 февраля 2017 года уменьшился на 1,1% — до 11,207 трлн рублей, розничный — на 0,1%, до 4,334 млрд рублей. Доля просроченной задолженности в совокупном портфеле кредитов увеличилась на 0,1 п.п. за месяц и составила 2,6%.

Сбербанк России в январе 2017 года увеличил чистую прибыль по РСБУ в 2,04 раза по сравнению с январем прошлого года — до 57,9 млрд рублей, говорится в пресс-релизе кредитной организации. В январе 2016 года банк заработал 28,3 млрд рублей чистой прибыли. Чистый процентный доход Сбербанка в январе 2017 года увеличился относительно января 2016 года на 12,5% и составил 95,9 млрд рублей. Чистый комиссионный доход за тот же период вырос на 16,2% и составил 21,8 млрд рублей. Активы Сбербанка в январе сократились на 1,5% — до 21,7 трлн рублей. Корпоративный кредитный портфель за период с 1 января по 1 февраля 2017 года уменьшился на 1,1% — до 11,207 трлн рублей, розничный — на 0,1%, до 4,334 млрд рублей. Доля просроченной задолженности в совокупном портфеле кредитов увеличилась на 0,1 п.п. за месяц и составила 2,6%.

Мы считаем, что результаты Сбербанка умеренно позитивные, т.к. ему удалось показать хороший рост, несмотря на сезонно слабый период. Сильный рост чистой прибыли был достигнут за счет наращивания чистого процентного дохода путем снижением процентных ставок по привлеченным вкладам и средствам юрлиц и значительного снижения расходов на создание резервов – до 20,2 млрд руб., что в 3 раза меньше января 2016 г. Сокращение активов произошло за счет снижения наличных денежных средств в офисах и банкоматах после окончания новогодних праздников.Промсвязьбанк

Новости рынков |Проект (виртуальный оператор связи) позволит Сбербанку снизить операционные затраты.

- 26 января 2017, 11:44

- |

ВИРТУАЛЬНЫЙ ОПЕРАТОР СВЯЗИ СБЕРБАНКА НАЧНЕТ РАБОТУ ДО КОНЦА ЭТОГО ГОДА

Сбербанк планирует развивать услуги виртуального оператора связи (MNVO), используя инфраструктуру Tele2. Партнеры рассчитывают запустить пилотный проект в одном из регионов в ближайшем будущем, а затем развивать его в 65 регионах присутствия Tele2.

Сбербанк планирует развивать услуги виртуального оператора связи (MNVO), используя инфраструктуру Tele2. Партнеры рассчитывают запустить пилотный проект в одном из регионов в ближайшем будущем, а затем развивать его в 65 регионах присутствия Tele2.

Сбербанк еще официально не представил оператора MVNO. Проект позволит банку снизить операционные затраты, связанные с услугами связи, и более активно продвигать мобильные финансовые технологии. В настоящий момент нам сложно оценить, как проект повлияет на финансовые показатели Сбербанка, однако ранее банк заявлял, что только на рассылку СМС клиентам банк тратит $100 млн в год.АТОН

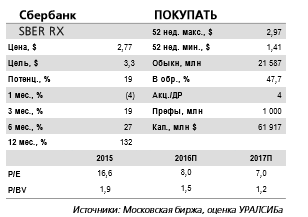

Новости рынков |Потенциал роста Сбербанка в акциях сохраняется.

- 16 января 2017, 16:00

- |

Результаты за декабрь по РСБУ: ROAE снизился до 14% из-за сезонно высоких расходов

Удачный месяц для основного дохода. В пятницу Сбербанк опубликовал финансовую отчетность за декабрь и весь 2016 г. по РСБУ. Чистая прибыль сократилась довольно существенно – на 37% (здесь и далее – месяц к месяцу), а ROAE упал с 23% в ноябре до 14%. Вместе с тем динамика основного дохода была сильной. Так, ЧПД увеличился на 15%, а маржа выросла, по нашим оценкам, почти до 7% с 6% в ноябре. За 4 кв. ЧПМ прибавила 20 б.п., достигнув 6,5%. Суммарный операционный доход, впрочем, сократился из-за существенного укрепления российской валюты в декабре и соответствующей валютной переоценки. Расходы оказались сезонно высокими, вдвое превысив ноябрьский уровень.

Корпоративные кредиты отстали от прогноза, а розничные выросли до верхней границы ожидаемого диапазона. В то же время укрепившийся рубль сыграл положительную роль при формировании резервов банка – в декабре Сбербанк смог даже частично распустить резервы. Квартальная стоимость риска снизилась до 1% (примерно на уровне 2 кв.) с 1,8% в 3 кв. Также уменьшилась доля просрочки (на 30 б.п. до 2,5%). В декабре корпоративные кредиты потеряли в номинальном выражении 4,5%, как за счет переоценки, так и за счет погашения некоторых крупных займов. С начала года корпоративный портфель просел на 7,6%, тогда как менеджмент прогнозировал динамику от нулевой до пятипроцентного роста. Объем розничных кредитов увеличился на 0,5%, а с начала года – на 4,9% (соответствует верхней границе прогнозного диапазона).

( Читать дальше )

Удачный месяц для основного дохода. В пятницу Сбербанк опубликовал финансовую отчетность за декабрь и весь 2016 г. по РСБУ. Чистая прибыль сократилась довольно существенно – на 37% (здесь и далее – месяц к месяцу), а ROAE упал с 23% в ноябре до 14%. Вместе с тем динамика основного дохода была сильной. Так, ЧПД увеличился на 15%, а маржа выросла, по нашим оценкам, почти до 7% с 6% в ноябре. За 4 кв. ЧПМ прибавила 20 б.п., достигнув 6,5%. Суммарный операционный доход, впрочем, сократился из-за существенного укрепления российской валюты в декабре и соответствующей валютной переоценки. Расходы оказались сезонно высокими, вдвое превысив ноябрьский уровень.

Корпоративные кредиты отстали от прогноза, а розничные выросли до верхней границы ожидаемого диапазона. В то же время укрепившийся рубль сыграл положительную роль при формировании резервов банка – в декабре Сбербанк смог даже частично распустить резервы. Квартальная стоимость риска снизилась до 1% (примерно на уровне 2 кв.) с 1,8% в 3 кв. Также уменьшилась доля просрочки (на 30 б.п. до 2,5%). В декабре корпоративные кредиты потеряли в номинальном выражении 4,5%, как за счет переоценки, так и за счет погашения некоторых крупных займов. С начала года корпоративный портфель просел на 7,6%, тогда как менеджмент прогнозировал динамику от нулевой до пятипроцентного роста. Объем розничных кредитов увеличился на 0,5%, а с начала года – на 4,9% (соответствует верхней границе прогнозного диапазона).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс