SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Сбербанк - чистая прибыль за 2017 год может достигнуть 780 млрд рублей. Аналитики подтверждают оптимистичную позицию по банку

- 16 ноября 2017, 10:56

- |

Сбербанк опубликовал превосходные результаты по МСФО за 3К17

Чистая прибыль банка составила 224 млрд руб. (+63% г/г/+21% кв/кв), что намного выше консенсус-прогноза (194 млрд руб.). Это предполагает впечатляющий аннуализированный показатель RoE 28,4% (против 24,8% в 1К17). Чистый процентный доход вырос на 9,4% г/г до 375 млрд руб. (консенсус: 70 млрд руб.) за счет роста чистой процентной маржи до 6,1% против 6,0% во 2К17. Рост чистого комиссионного дохода ускорился до 14% г/г (с 10% в 1К17), показатель составил 101 млрд руб. (в рамках консенсус-прогноза). Совокупный операционный доход увеличился на 14,5% до 440 млрд руб. Чистые отчисления в резервы снизились на 43% г/г и35% кв/кв до 58,2 млрд руб., стоимость риска составила 1,2% против 1,9% во 2К17. За 9М17 стоимость риска упала до 1,5% — в соответствии с прогнозом Сбербанка (1,5-1,7%). Неработающие кредиты остались неизменными на уровне 4,6%. Операционные затраты продолжали падать второй квартал подряд — минус 1,6% г/г до 160,4 млрд руб. Кредитный портфель вырос на 2,7% кв/кв и 4,3% с начала года до 18,1 трлн руб. Коэффициент достаточности основного капитала (по стандартам Базель 3) улучшился до 11%. Во время телеконференции менеджмент не сказал ничего важного, сославшись, что все прогнозы будут озвучены на дне стратегии в декабре.

( Читать дальше )

Чистая прибыль банка составила 224 млрд руб. (+63% г/г/+21% кв/кв), что намного выше консенсус-прогноза (194 млрд руб.). Это предполагает впечатляющий аннуализированный показатель RoE 28,4% (против 24,8% в 1К17). Чистый процентный доход вырос на 9,4% г/г до 375 млрд руб. (консенсус: 70 млрд руб.) за счет роста чистой процентной маржи до 6,1% против 6,0% во 2К17. Рост чистого комиссионного дохода ускорился до 14% г/г (с 10% в 1К17), показатель составил 101 млрд руб. (в рамках консенсус-прогноза). Совокупный операционный доход увеличился на 14,5% до 440 млрд руб. Чистые отчисления в резервы снизились на 43% г/г и35% кв/кв до 58,2 млрд руб., стоимость риска составила 1,2% против 1,9% во 2К17. За 9М17 стоимость риска упала до 1,5% — в соответствии с прогнозом Сбербанка (1,5-1,7%). Неработающие кредиты остались неизменными на уровне 4,6%. Операционные затраты продолжали падать второй квартал подряд — минус 1,6% г/г до 160,4 млрд руб. Кредитный портфель вырос на 2,7% кв/кв и 4,3% с начала года до 18,1 трлн руб. Коэффициент достаточности основного капитала (по стандартам Базель 3) улучшился до 11%. Во время телеконференции менеджмент не сказал ничего важного, сославшись, что все прогнозы будут озвучены на дне стратегии в декабре.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Снижение ставок по депозитам не помешает Сбербанку заработать 770 млрд рублей

- 15 ноября 2017, 17:39

- |

Чистая прибыль «Сбербанка» за 9 месяцев по МСФО выросла почти в 1,5 раза и составила 576,3 млрд рублей (400,1 млрд рублей за 9 месяцев 2016 года). В 3 квартале чистая прибыль выросла в 1,6 раза — до 224,1 млрд рублей. Прибыль на обыкновенную акцию составила 10,33 руб., рост на 62,4% по сравнению с 3 кварталом прошлого года

Объем привлеченных «Сбербанком» средств клиентов в отчетном периоде увеличился, несмотря на снижение ставок по депозитам. Это объясняется ростом остатков на счетах предприятий на 4,3% вследствие перетока денег из банков, надежность которых не удовлетворяет бизнес, а также повышением финансового благополучия организаций. По данным Росстата, за восемь месяцев текущего года их прибыль выросла на 17%.

ИК «Фридом Финанс»

Объем привлеченных «Сбербанком» средств клиентов в отчетном периоде увеличился, несмотря на снижение ставок по депозитам. Это объясняется ростом остатков на счетах предприятий на 4,3% вследствие перетока денег из банков, надежность которых не удовлетворяет бизнес, а также повышением финансового благополучия организаций. По данным Росстата, за восемь месяцев текущего года их прибыль выросла на 17%.

Я полагаю, что на этом фоне банк может продолжить снижать ставки по привлеченным средствам, и к концу года их средневзвешенная стоимость может опуститься до 5 п.п. Драйвером роста прибыли стало снижение резервов, увеличение процентных, комиссионных и прочих доходов. Процентные доходы повышаются как на фоне увеличения ЧПМ вследствие снижения процентных расходов, так и за счет повышения объемов кредитования. Темп роста ЧПД «Сбербанка» один из самых высоких в секторе: он составляет 9,4% год к году. Вероятнее всего, залогом сохранения высокого процентного дохода будут жилищные кредиты.Ващенко Георгий

Комиссионные доходы лидера отечественного финсектора выросли на 14% благодаря увеличению объема операций по картам. По моему мнению, этот фактор носит устойчивый характер из-за увеличения объемов кредитования, повышения доходов населения и роста потребительских расходов. За год они увеличились на 4,3%, что сопоставимо с текущим уровнем инфляции. Я полагаю, что в 2018 году комиссионные доходы «Сбербанка» поднимутся на 10–12%.

По итогам года можно рассчитывать на прибыль в районе 770 млрд руб. Отчетность получилась хорошей во всех своих аспектах, и реакция инвесторов на нее позитивна: акции Сбера прибавляют 1%. Однако их дальнейшая динамика, вероятнее всего, будет зависеть от внешнего фона. Оптимистичные ожидания уже в значительной степени отыграны. Под влиянием внешних факторов, среди которых ослабление рубля и отрицательная динамика на мировых фондовых площадках, можно ожидать технической коррекции в бумагах «Сбербанка» на 8–10% до конца года.

ИК «Фридом Финанс»

Новости рынков |Сбербанк отчитается сегодня и проведет телефонную конференцию

- 15 ноября 2017, 10:59

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 194 млрд руб.:

Сбербанк должен опубликовать результаты по МСФО за 3К17 сегодня, и мы ожидаем увидеть в целом сильные показатели. Согласно консенсус-прогнозу аналитиков, составленному Сбербанком, его чистая прибыль вырастет на 41,6% г/г/4,5% кв/кв до 194 млрд руб. (RoE 24,1%). Ключевые драйверы — рост чистой процентной маржи до 6,1% (против 5,8% в 3К16 и 6,0% во 2К17) и снижение стоимости риска до 1,5% (против 2,13% в 3К16 и 1,9% во 2К17). Чистый процентный доход вырастет на 8% г/г до 370 млрд руб., а чистый комиссионный доход — на 13,5% до 101 млрд руб. Операционные затраты должны увеличиться на 2% г/г до 166 млрд руб., а соотношение «затраты/доход» составит 35,1%. Мы считаем, что результаты окажутся чуть выше консенсус-прогноза на фоне снижения отчислений в резервы. Мы ожидаем умеренно позитивной реакции акций на результаты, однако вряд ли увидим новое ралли, поскольку дивиденды — единственное, что волнует инвесторов в настоящий момент. Тем не менее, они не будут обсуждаться сегодня, а только на Дне стратегии в следующем месяце. Результаты выйдут в 10:00 по московскому времени. Телеконференция состоится сегодня в 17:00 по московскому времени, тел.: +7-495-213-0978, +44 (0) 20 3427 1902, ID: 9905818 (английский).

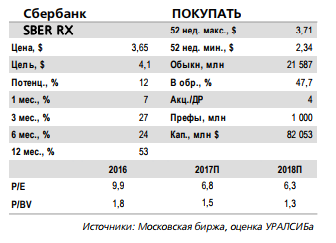

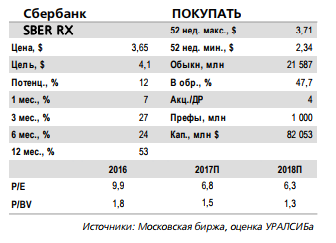

Новости рынков |Сбербанк: Повышение целевой цены на фоне перспектив роста дивидендов

- 14 ноября 2017, 14:54

- |

Аналитики считают, что инвесторов сильно обрадует новая дивидендная политика Сбербанка:

( Читать дальше )

Сбербанк в настоящий момент разрабатывает новую стратегию на 2018-2020, которая должна быть утверждена Наблюдательным советом на этой неделе и представлена инвестиционному сообществу 14 декабря. Тем временем, некоторая информация о стратегии просачивается на рынок. В частности, якобы Сбербанк рассматривает увеличение коэффициента дивидендных выплат с 25% в 2016 до 35-40% в 2017 и 50% в 2018, согласно анонимным источникам, которые цитирует Bloomberg. Хотя этот сценарий еще не подтвержден официально, он вполне вероятен, учитывая, что правительство хотело бы видеть более высокие дивиденды от Сбербанка, принимая во внимание его отличные финансовые результаты, в отличие от многих других российских банков. Если этот сценарий подтвердится, Сбербанк увеличит дивиденды вдвое за 2017 до 12 руб. на акцию и почти втрое за 2018 до 17 руб. на акцию. Мы считаем, что инвесторов сильно обрадует новая дивидендная политика Сбербанка, что приведет к переоценке его акций за счет снижения стоимости капитала. С учетом этих ожиданий мы повышаем нашу целевую цену до 285 руб. по обыкновенным акциям (с 240 руб.) и подтверждаем рекомендацию ПОКУПАТЬ.

( Читать дальше )

Новости рынков |TCS Group: Экосистема банка ускоряет его рост

- 14 ноября 2017, 14:18

- |

Аналитики Атона считают, что недооценили потенциальные темпы роста активов и доходов банка:

( Читать дальше )

Проведенный недавно TCS Group День аналитика подтвердил успех банка в развитии финансовой экосистемы и популярность его услуг, которые отражаются стремительным ростом новых счетов по обеим сторонам банковского баланса. Презентация менеджмента была сфокусирована не столько на финансовых параметрах (ранее объявленные целевые показатели остались без изменений), сколько на демонстрации финансовых услуг и их ценности для клиентов. В итоге мы пришли к выводу, что недооценили потенциальные темпы роста активов и доходов банка. Мы считаем, что его кредитный портфель будет расти быстрее (CAGR 27% в течение 5 лет), чем мы ожидали ранее (CAGR 24%) за счет кредитов наличными и кредитования в точках продаж. Что касается фондирования, текущие депозитные счета также скорее всего продемонстрируют исключительный рост (CAGR 30% в 2017-21П), что превосходит наши предыдущие прогнозы (22%), в то время как стремительное развитие сервисов банка для среднего и малого бизнеса предполагает сильный рост комиссионного дохода. Почти все направления бизнеса банка уже генерируют операционную прибыль. Мы повысили наши оценки и снизили прогноз по курсу доллара до 60 руб. за доллар (с 63 руб.). В результате мы повышаем нашу целевую цену до $22,3 за GDR с $17,0; подтверждаем рекомендацию ПОКУПАТЬ.

( Читать дальше )

Новости рынков |Сбербанк отчитается завтра, 15 ноября и проведет телефонную конференцию

- 14 ноября 2017, 12:22

- |

Аналитики Уралсиба ждут стабильную ЧПМ и ускорение роста комиссий:

Аналитики Уралсиба ожидают небольшого снижения стоимости риска – до 1,7% с 1,9% во 2 кв.:

( Читать дальше )

Сбербанк завтра опубликует финансовые результаты за 3 кв. 2017 г. по МСФО и проведет телефонную конференцию. Мы ждем нового квартального рекорда по чистой прибыли (впрочем, это будет лишь плюс 2% квартал к кварталу, консенсус-прогноз предполагает рост примерно на 5% за квартал). По РСБУ чистая процентная маржа банка в 3 кв. не изменилась, и по МСФО мы также ждем ее примерно на уровне 2 кв. (6,3%, по нашим расчетам). Рост комиссионного дохода мог ускориться до 14% год к году в 3 кв. против 10% во 2 кв. (тренд на ускорение также присутствует в отчетности РСБУ). Рост за 9 мес. мог, таким образом, составить 10%, что укладывается в годовой прогноз, равный 10–12%.

Аналитики Уралсиба ожидают небольшого снижения стоимости риска – до 1,7% с 1,9% во 2 кв.:

Мы также ожидаем небольшого снижения стоимости риска – до 1,7% с 1,9% во 2 кв., когда банк создавал резервы по хорватскому ритейлеру Agrokor. Консенсус-прогноз еще более оптимистичен и предполагает показатель на уровне 1,5%. Соотношение Расходы/Доходы также могло остаться близким к уровню 2 кв. – мы прогнозируем около 34%, что укладывается в обновленный годовой прогноз менеджмента «около 35%», который был дан после публикации отчетности за 2 кв., и означает, что расходы не выросли относительно показателя за 9 мес. 2016 г. Кредитный портфель мог прибавить около 4% за квартал за счет как корпоративных, так и розничных кредитов, в то же время в депозитах мы не ждем сколь бы то ни было существенного роста. ROAE мог составить 24% за квартал и за 9 мес., что предполагает потенциал превышения годового прогноза менеджмента за весь год (был повышен с 16–19% до «примерно 20%» после отчетности за 2 кв.). Наш текущий прогноз – около 23%.

( Читать дальше )

Новости рынков |Сбербанк - инвесторы ждут подтверждения новостей о дивидендах

- 10 ноября 2017, 12:41

- |

Сбербанк может увеличить коэффициент выплат до 40% в 2017 и 50% в 2018

Сбербанк разрабатывает новую стратегию на 2018-2020, которая должна быть утверждена Наблюдательным советом и представлена инвестиционному сообществу 14 декабря. Тем временем, некоторая информация о стратегии просочилась на рынок. В частности, Сбербанк рассматривает увеличение коэффициента дивидендных выплат с 25% в 2016 до 25-40% в 2017 и 50% в 2018, согласно неназванным источникам, которые цитирует Bloomberg.

Сбербанк разрабатывает новую стратегию на 2018-2020, которая должна быть утверждена Наблюдательным советом и представлена инвестиционному сообществу 14 декабря. Тем временем, некоторая информация о стратегии просочилась на рынок. В частности, Сбербанк рассматривает увеличение коэффициента дивидендных выплат с 25% в 2016 до 25-40% в 2017 и 50% в 2018, согласно неназванным источникам, которые цитирует Bloomberg.

Новость носит исключительно позитивный характер для Сбербанка. Если слухи подтвердятся, Сбербанк увеличит дивиденды за 2017 вдвое до 12 руб. на акцию (дивидендная доходность 5,5%/6,5% по обыкновенным и привилегированным акциям соответственно) и почти втрое за 2018 до 17 руб. на акцию (дивидендная доходность 7,7%/9% по обыкновенным и привилегированным акциям соответственно). Мы считаем, что, когда Сбербанк официально объявит о своей новой дивидендной политике, это сильно обрадует инвесторов и приведет к переоценке акций за счет снижения стоимости капитала (cost of equity). С учетом этих ожиданий мы повышаем нашу целевую цену до 285 руб. по обыкновенным акциям (с 240 руб.) и до 250 руб. по привилегированным акциям и подтверждаем рекомендацию ПОКУПАТЬ. Более подробная информация — в нашем сегодняшнем отчете.АТОН

Новости рынков |В ноябре-декабре Сбербанк сохранит позитивную динамику

- 09 ноября 2017, 10:51

- |

Сбербанк за январь-октябрь увеличил чистую прибыль по РСБУ на 30% — до 560 млрд рублей

Сбербанк России за январь-октябрь 2017 года увеличил чистую прибыль по РСБУ на 30,3% — до 559,9 млрд рублей по сравнению с 429,8 млрд рублей за аналогичный период 2016 года, говорится в сообщении банка. В октябре 2017 года Сбербанк получил чистую прибыль в размере 64,0 млрд рублей, что на 20,5% больше показателя за октябрь 2016 года (53,1 млрд рублей). Прибыль банка до налогообложения за 10 месяцев 2017 года выросла на 28,2% — до 698,9 млрд рублей. Банк в январе-октябре увеличил чистый процентный доход на 7,4% — до 997,8 млрд рублей, чистый комиссионный доход — на 14,6% — до 287,0 млрд рублей. Операционные доходы до резервов за 10 месяцев текущего года достигли 1 трлн 372,7 млрд рублей, что 16,1% больше аналогичного показателя годом ранее.

Сбербанк России за январь-октябрь 2017 года увеличил чистую прибыль по РСБУ на 30,3% — до 559,9 млрд рублей по сравнению с 429,8 млрд рублей за аналогичный период 2016 года, говорится в сообщении банка. В октябре 2017 года Сбербанк получил чистую прибыль в размере 64,0 млрд рублей, что на 20,5% больше показателя за октябрь 2016 года (53,1 млрд рублей). Прибыль банка до налогообложения за 10 месяцев 2017 года выросла на 28,2% — до 698,9 млрд рублей. Банк в январе-октябре увеличил чистый процентный доход на 7,4% — до 997,8 млрд рублей, чистый комиссионный доход — на 14,6% — до 287,0 млрд рублей. Операционные доходы до резервов за 10 месяцев текущего года достигли 1 трлн 372,7 млрд рублей, что 16,1% больше аналогичного показателя годом ранее.

Сбербанк в октябре продолжил улучшение финансовых результатов. За 10м2017 г. чистые процентные доходы выросли на 7,4% г/г — до 997,8 млрд руб., чистые комиссионные доходы выросли на 14,6% г/г – до 287 млрд руб. Расходы на формирование резервов за 10м2017 г. выросли на 6,2% г/г – до 260,9 млрд руб., при этом в октябре Сбербанк в два раза сократил расходы на резервирование потерь по сравнению со средним уровнем за 9м2017 г., что и поддержало рост прибыли. Мы ожидаем, что в ноябре-декабре Сбербанк сохранит позитивную динамику, и по итогам 2017 г. прибыль Сбербанка будет примерно на 30% превышать результаты прошлого года (около 700 млрд руб. по МСФО против 542 млрд руб. в 2016 г.). Позитивное влияние на финансовые результаты будет оказывать увеличение доли собственных средств в пассивах, которые являются бесплатными. Рост чистых процентных доходов должно поддержать наращивание нового кредитного портфеля. Кроме того Сбербанк сохраняет возможность улучшить результаты за счет уменьшения расходов на резервирование потерь.Промсвязьбанк

Новости рынков |Сбербанк - сильные результаты по итогам месяца продолжают тренд, наблюдаемый в течение предыдущих месяцев

- 09 ноября 2017, 10:26

- |

Сбербанк опубликовал хорошие результаты по РСБУ за октябрь

Чистая прибыль банка в октябре составила 64 млрд руб. (+21% г/г), что предполагает аннуализированный показатель RoE 22,6%. Чистый процентный доход вырос на 9,3% г/г до 105 млрд руб., а чистый комиссионный доход увеличился на 21% до 32 млрд руб. Доходность активов снизилась на 10 бп м/м до 5,6% из-за падающих процентных ставок и роста кредитного портфеля. Отчисления в резервы упали на 57% г/г до 13 млрд руб., а аннуализированная стоимость риска составила 0,9% (против 1,5% месяцем ранее), что соответствует одному из самых низких месячных уровней в этом году. Корпоративный кредитный портфель вырос на 0,9% м/м и 5,0% с начала года (с корректировкой на валютный курс). Розничные кредиты увеличились на 2% м/м и 9% с начала года. Розничные кредиты остаются основным драйвером роста кредитного портфеля банка, при этом лидером роста являются ипотечные кредиты. В октябре банк выдал кредиты на сумму 227 млрд руб. против 193 млрд руб. в сентябре.

Чистая прибыль банка в октябре составила 64 млрд руб. (+21% г/г), что предполагает аннуализированный показатель RoE 22,6%. Чистый процентный доход вырос на 9,3% г/г до 105 млрд руб., а чистый комиссионный доход увеличился на 21% до 32 млрд руб. Доходность активов снизилась на 10 бп м/м до 5,6% из-за падающих процентных ставок и роста кредитного портфеля. Отчисления в резервы упали на 57% г/г до 13 млрд руб., а аннуализированная стоимость риска составила 0,9% (против 1,5% месяцем ранее), что соответствует одному из самых низких месячных уровней в этом году. Корпоративный кредитный портфель вырос на 0,9% м/м и 5,0% с начала года (с корректировкой на валютный курс). Розничные кредиты увеличились на 2% м/м и 9% с начала года. Розничные кредиты остаются основным драйвером роста кредитного портфеля банка, при этом лидером роста являются ипотечные кредиты. В октябре банк выдал кредиты на сумму 227 млрд руб. против 193 млрд руб. в сентябре.

Сбербанк вновь опубликовал сильные результаты по итогам месяца, которые продолжают тренд, наблюдаемый в течение предыдущих месяцев. Среди позитивных моментов мы отмечаем по-прежнему высокую доходность активов, сильный рост комиссионного дохода, снижение стоимости риска и уверенный рост розничных кредитов. Среди негативных моментов — корпоративные кредиты почти не растут после некоторого подъема в летние месяцы. Несмотря на сильное ралли в акциях вчера, Сбербанк остается нашим фаворитом, поскольку он по-прежнему торгуется с низкими мультипликаторами — P/E 2018П 6,0x и P/BV2018П 1,17x — намного ниже мультипликаторов аналогов EM. Банк опубликует результаты по МСФО за 9M17 в среду 15 ноября.АТОН

Новости рынков |Сбербанк - в ближайшие дни волатильность в акциях банка будет высокой

- 08 ноября 2017, 14:28

- |

Прибыль «Сбербанка» за 10 месяцев 2017 года по РСБУ до уплаты налога на прибыль составила 699 млрд рублей (+28,2%), чистая прибыль составила 560 млрд рублей (+30,3%), том числе за октябрь – 64 млрд рублей, сообщил банк.

Активы в октябре увеличились на 0,8% и превысили 22,5 трлн рублей. Основной фактор – рост кредитного портфеля клиентов. В октябре банк выдал рекордный объем розничных кредитов – 227 млрд рублей. Кроме того, в октябре банк разместил крупнейший в своей истории выпуск биржевых облигаций объемом 40 млрд рублей

«Сбербанк» представил хорошие результаты за январь-октябрь. Чистый процентный доход банка за десять месяцев впервые вплотную приблизился к 1 трлн руб., а прибыль достигла 560 млрд руб. Объем выданных кредитов вырос до рекордного уровня в 227 млрд руб., 124 млрд из которых пришлось на жилищные займы. Объем ипотеки увеличился на 2%, до 4,7 трлн. Быстро повышаются и комиссионные доходы: с начала года их объем вырос на 14%, до 287 млрд, за счет операций с картами.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс