SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |М.Видео - корпоративные события будут так же важны для рынка, как и фундаментальные факторы

- 24 августа 2017, 13:58

- |

Улучшение рентабельности по итогам 1 п/г 2017 г.

Рентабельность по EBITDA выросла на 0,3 п.п. до 5,5%. Вчера компания М.видео опубликовала итоги 1 п/г 2017 г. по МСФО, отразившие некоторые признаки оживления спроса на рынке потребительской электроники в России во втором квартале. Чистая выручка возросла на 1% (здесь и далее год к году) до 83,4 млрд руб. (1,4 млрд долл.). EBITDA увеличилась на 5% до 4,6 млрд руб. (79 млн долл.), а рентабельность по EBITDA на 0,3 п.п. до 5,5%. Чистая прибыль выросла на 19% до 2,5 млрд руб. (43 млн долл.) при рентабельности на уровне 3,0%.

Компания может возобновить выплату дивидендов со следующего года. Валовая прибыль М.видео в 1 п/г. увеличилась на 6% до 20,9 млрд руб. (360 млн долл.), при этом валовая рентабельность выросла на 1,2 п.п. до 25,1%. Коммерческие и административные расходы росли быстрее выручки, увеличившись на 5% до 18,7 млрд руб. (323 млн долл.), что эквивалентно 22,5% от выручки (+0,9 п.п.). Также в ходе вчерашней телефонной конференции председатель совета директоров компании Саид Гуцериев заявил, что компания может вернуться к практике выплаты дивидендов начиная со следующего года, но в этом году весь свободный денежный поток будет направлен на развитие.

( Читать дальше )

Рентабельность по EBITDA выросла на 0,3 п.п. до 5,5%. Вчера компания М.видео опубликовала итоги 1 п/г 2017 г. по МСФО, отразившие некоторые признаки оживления спроса на рынке потребительской электроники в России во втором квартале. Чистая выручка возросла на 1% (здесь и далее год к году) до 83,4 млрд руб. (1,4 млрд долл.). EBITDA увеличилась на 5% до 4,6 млрд руб. (79 млн долл.), а рентабельность по EBITDA на 0,3 п.п. до 5,5%. Чистая прибыль выросла на 19% до 2,5 млрд руб. (43 млн долл.) при рентабельности на уровне 3,0%.

Компания может возобновить выплату дивидендов со следующего года. Валовая прибыль М.видео в 1 п/г. увеличилась на 6% до 20,9 млрд руб. (360 млн долл.), при этом валовая рентабельность выросла на 1,2 п.п. до 25,1%. Коммерческие и административные расходы росли быстрее выручки, увеличившись на 5% до 18,7 млрд руб. (323 млн долл.), что эквивалентно 22,5% от выручки (+0,9 п.п.). Также в ходе вчерашней телефонной конференции председатель совета директоров компании Саид Гуцериев заявил, что компания может вернуться к практике выплаты дивидендов начиная со следующего года, но в этом году весь свободный денежный поток будет направлен на развитие.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |М.Видео - компания продемонстрировала рост прибыли и EBITDA

- 24 августа 2017, 12:18

- |

Чистая прибыль М.Видео в I полугодии выросла на 19%, до 2,5 млрд. рублей

Чистая прибыль М.Видео по МСФО в I полугодии 2017 года увеличилась на 19,2%, до 2,49 млрд. рублей с 2,09 млрд. рублей в январе-июне 2016 года, следует из отчета компании. Выручка ритейлера увеличилась на 0,6%, до 83,36 млрд. рублей. EBITDA увеличилась на 5,4%, до 4,56 млрд. рублей, рентабельность этого показателя составила 5,5% против 5,2% годом ранее.

Чистая прибыль М.Видео по МСФО в I полугодии 2017 года увеличилась на 19,2%, до 2,49 млрд. рублей с 2,09 млрд. рублей в январе-июне 2016 года, следует из отчета компании. Выручка ритейлера увеличилась на 0,6%, до 83,36 млрд. рублей. EBITDA увеличилась на 5,4%, до 4,56 млрд. рублей, рентабельность этого показателя составила 5,5% против 5,2% годом ранее.

М.Видео показывает слабую динамику выручки на фоне падения сопоставимых продаж (на 2,7%), что связано все еще низким потребительским спросом. Хотя относительно 1 кв. во 2 кв. наблюдалось определенное оживление, его пока не достаточно для хорошей динамики продаж. Тем не менее, результаты М.Видео можно назвать неплохими, т.к. компания продемонстрировала рост прибыли и EBITDA, тем самым улучшив показатели маржинальности. Мы ждем ускорения роста выручки компании во 2-ом полугодии, но видим риски давления на рентабельность.Промсвязьбанк

Новости рынков |Акции М.Видео могут быть под давлением в краткосрочной перспективе из-за цены размещения

- 27 июля 2017, 12:38

- |

САФМАР размещает выкупленные по оферте акции в рамках SPO

По данным СМИ, книга заявок подписана по цене 405 руб./акция. Вчера поздно вечером М.видео сообщило, что Lagranolia Holdings Ltd, входящая в Группу САФМАР, выставила на продажу 44 млн акций М.видео в рамках процедуры ускоренного SPO. Этот пакет представляет 24,66% капитала компании и практически эквивалентен количеству акций, выкупленных Группой САФМАР в рамках добровольного предложения после приобретения контроля в М.видео. Сегодня утром Интерфакс сообщил, что книга заявок подписана по цене 405 руб./акция, что, с одной стороны, на 6% ниже уровня вчерашнего закрытия, но с другой, на 2% выше цены, заплаченной в рамках оферты. Книга должна быть закрыта сегодня в 9:30.

Доля Группы САФМАР вернется к уровню 57,7%. Группа САФМАР выставила оферту на выкуп акций М.видео в апреле в соответствии с условиями сделки по приобретению 57,7% в М.видео, объявленной в декабре. В итоге вчера было сообщено, что САФМАР выкупил 24,7% акций и увеличил свою долю до 82,3%. Но в случае если SPO будет проведено в полном объеме, доля группы снова вернется к 57,7%.

( Читать дальше )

По данным СМИ, книга заявок подписана по цене 405 руб./акция. Вчера поздно вечером М.видео сообщило, что Lagranolia Holdings Ltd, входящая в Группу САФМАР, выставила на продажу 44 млн акций М.видео в рамках процедуры ускоренного SPO. Этот пакет представляет 24,66% капитала компании и практически эквивалентен количеству акций, выкупленных Группой САФМАР в рамках добровольного предложения после приобретения контроля в М.видео. Сегодня утром Интерфакс сообщил, что книга заявок подписана по цене 405 руб./акция, что, с одной стороны, на 6% ниже уровня вчерашнего закрытия, но с другой, на 2% выше цены, заплаченной в рамках оферты. Книга должна быть закрыта сегодня в 9:30.

Доля Группы САФМАР вернется к уровню 57,7%. Группа САФМАР выставила оферту на выкуп акций М.видео в апреле в соответствии с условиями сделки по приобретению 57,7% в М.видео, объявленной в декабре. В итоге вчера было сообщено, что САФМАР выкупил 24,7% акций и увеличил свою долю до 82,3%. Но в случае если SPO будет проведено в полном объеме, доля группы снова вернется к 57,7%.

( Читать дальше )

Новости рынков |М.Видео - повышение ликвидности и расширение базы инвесторов в результате SPO

- 27 июля 2017, 11:34

- |

Структура «Сафмара» продает на рынке 24,6% «М.Видео», выкупленных в ходе оферты

Компания Lagranolia Holdings Limited, входящая в группу «Сафмар», продает на рынке пакет акций «М.Видео» (MVID) — до 24,66% капитала, выкупленный у миноритарных акционеров в ходе оферты. Акции будут предложены посредством ускоренного формирования книги заявок для приобретения международными институциональными инвесторами за пределами США, а также среди квалифицированных институциональных инвесторов в рамках частного предложения на американском рынке, говорится в сообщении «М.Видео».

Компания Lagranolia Holdings Limited, входящая в группу «Сафмар», продает на рынке пакет акций «М.Видео» (MVID) — до 24,66% капитала, выкупленный у миноритарных акционеров в ходе оферты. Акции будут предложены посредством ускоренного формирования книги заявок для приобретения международными институциональными инвесторами за пределами США, а также среди квалифицированных институциональных инвесторов в рамках частного предложения на американском рынке, говорится в сообщении «М.Видео».

Цена закрытия акциями М.Видео на ММВБ вчера составила 431,7 руб., что соответствует порядка 7,2 долл./акцию. Книга заявок подписана по цене 405 рублей за бумагу. Исходя из нее, за весь пакет Сафмар может получить 17,95 млрд рублей. Расчеты в рамках оферты производились по курсу 56,9 руб./долл., что дает цену 1 акции в 398,3 рублей. То есть Сафмар на этом может заработать порядка 300 млн руб. Для М.Видео же это означает повышение ликвидности и расширение базы инвесторовПромсвязьбанк

Новости рынков |М.Видео - цена размещения акций предполагает дисконт 6% к вчерашней цене закрытия

- 27 июля 2017, 10:41

- |

М.Видео проведет SPO

Контролирующий акционер М.Видео, Группа САФМАР, размещает 24,66% компании в форме ускоренного формирования книги заявок по цене 405 руб. за акцию на Московской бирже. В результате компания планирует получить 17,95 млрд руб. Это доля, которую Группа САФМАР аккумулировала после объявленного обратного выкупа в мае. После SPO Группа САФМАР останется контролирующим акционером с долей 57,7% в М.Видео.

Контролирующий акционер М.Видео, Группа САФМАР, размещает 24,66% компании в форме ускоренного формирования книги заявок по цене 405 руб. за акцию на Московской бирже. В результате компания планирует получить 17,95 млрд руб. Это доля, которую Группа САФМАР аккумулировала после объявленного обратного выкупа в мае. После SPO Группа САФМАР останется контролирующим акционером с долей 57,7% в М.Видео.

Цена размещения предполагает дисконт 6% к вчерашней цене закрытия, и поэтому акции сегодня могут оказаться под давлением.АТОН

Новости рынков |Данные о продажах М.видео за 2 кв. 2017 г. показывают улучшение динамики продаж по сравнению с предыдущим кварталом

- 19 июля 2017, 17:59

- |

Продажи М.видео во 2 кв. 2017 г. выросли на 5%

М.видео опубликовало вчера операционную статистику за 2 кв. 2017 г., показавшую рост выручки на 5% (здесь и далее год к году) до 46,2 млрд руб. В то же время онлайн-продажи компании за период увеличились на 27% до 6,4 млрд руб. Сопоставимые продажи возобновили рост.

Сопоставимые продажи М.видео во 2 кв. 2017 г. выросли на 1,7% против сокращения на 6,5% в 1 кв. За квартал было открыто два новых магазина и закрыт один. В итоге теперь сеть компании насчитывает 400 магазинов общей площадью 899 тыс. кв. м (плюс 0,4%).

М.видео опубликовало вчера операционную статистику за 2 кв. 2017 г., показавшую рост выручки на 5% (здесь и далее год к году) до 46,2 млрд руб. В то же время онлайн-продажи компании за период увеличились на 27% до 6,4 млрд руб. Сопоставимые продажи возобновили рост.

Сопоставимые продажи М.видео во 2 кв. 2017 г. выросли на 1,7% против сокращения на 6,5% в 1 кв. За квартал было открыто два новых магазина и закрыт один. В итоге теперь сеть компании насчитывает 400 магазинов общей площадью 899 тыс. кв. м (плюс 0,4%).

Результаты отражают некоторое восстановление на рынке. Данные о продажах М.видео за 2 кв. 2017 г. показывают улучшение динамики продаж по сравнению с предыдущим кварталом (когда выручка сократилась на 3%), демонстрируя незначительное оживление спроса на рынке. Президент компании Александр Тынкован ожидает, что российский рынок потребительской электроники в этом году вырастет всего на 1-2%. У нас нет рекомендации по акциям М.видео.Уралсиб

Новости рынков |М.Видео - динамика выручки компании выглядит слабой, несмотря на оживление продаж во 2 кв. 2017 года

- 19 июля 2017, 17:24

- |

М.Видео во II квартале увеличила продажи на 5,1%, отметила оживление рынка

Продажи ритейлера М.Видео во II квартале выросли на 5,1% по сравнению с прошлогодним показателем, до 46,23 млрд рублей (с НДС, без НДС — до 39,18 млрд рублей). За первое полугодие продажи М.Видео выросли на 0,6%, до 98,37 млрд рублей (с НДС, без НДС — до 83,36 млрд рублей), сообщила компания. Выручка сопоставимых магазинов (LfL) в апреле-июне также вернулась к положительной динамике, увеличившись на 1,7%. По итогам полугодия LfL-продажи ритейлера снизились на 2,7%.

Продажи ритейлера М.Видео во II квартале выросли на 5,1% по сравнению с прошлогодним показателем, до 46,23 млрд рублей (с НДС, без НДС — до 39,18 млрд рублей). За первое полугодие продажи М.Видео выросли на 0,6%, до 98,37 млрд рублей (с НДС, без НДС — до 83,36 млрд рублей), сообщила компания. Выручка сопоставимых магазинов (LfL) в апреле-июне также вернулась к положительной динамике, увеличившись на 1,7%. По итогам полугодия LfL-продажи ритейлера снизились на 2,7%.

Несмотря на оживление продаж во 2 кв. 2017 года, динамика выручки компании выглядит слабой. Мы ожидали большего оживления рынка в этом году. Хотя, основные объемы продаж БТиЭ в России приходятся на второе полугодие, поэтому в этот период можно ожидать более высоких темпов роста. По нашим оценкам, в 2017 году рынок в номинальном выражении может показать рост на 7,4%.Промсвязьбанк

Новости рынков |Аналитики оценивают объединенную компанию М.Видео в 119-132 млрд руб.

- 04 июля 2017, 11:34

- |

Рентабельность Эльдорадо за 2016 г. оказалась в 2,5 раза меньше, чем у М.Видео

Ритейлер Эльдорадо уступает своему конкуренту М.Видео по рентабельности: если в 2015 году показатели EBITDA margin у сетей были сопоставимы (5% у Эльдорадо и 5,5% у М.Видео), то в 2016 году Эльдорадо снизило рентабельность до 2,2%. Аналогичный показатель М.Видео в прошлом году незначительно вырос — до 5,6%. Данные о финпоказателях компаний приведены в материалах группы Сафмар — владельца Эльдорадо и контролирующего акционера М.Видео.

Ритейлер Эльдорадо уступает своему конкуренту М.Видео по рентабельности: если в 2015 году показатели EBITDA margin у сетей были сопоставимы (5% у Эльдорадо и 5,5% у М.Видео), то в 2016 году Эльдорадо снизило рентабельность до 2,2%. Аналогичный показатель М.Видео в прошлом году незначительно вырос — до 5,6%. Данные о финпоказателях компаний приведены в материалах группы Сафмар — владельца Эльдорадо и контролирующего акционера М.Видео.

Несмотря на то, что в 2015 году EBITDA margin компаний совпала, Эльдорадо традиционно показывал маржинальность меньше, чем М.Видео, поэтому опубликованная проформа сюрпризов не принесла. В своих оценках объединенной компании мы закладывали EBITDA margin в 4,0-4,5% (или 12,5-13,0 млрд руб.), по факту она оказалась 4,4% (или 13 млрд руб.). В целом, объединенную компанию мы оцениваем в 119-132 млрд руб.Промсвязьбанк

Новости рынков |Оферта миноритариям М.Видео позволит заработать до 23% годовых

- 02 мая 2017, 15:49

- |

Группа САФМАР направила добровольное предложение о выкупе акций М.Видео у миноритарных акционеров по цене $7 за акцию. Оплата будет произведена в рублях по курсу 56,94 руб. за доллар. Таким образом, в рублях выкуп будет осуществлен по 398,55 руб. за акцию.

Срок действия оферты до 10 июля 2017 г.

Оферта миноритариям являлась одним из условий закрытия сделки по приобретению М.Видео структурами холдинга САФМАР. Ранее представители САФМАР заявляли, что после оферты сохранят биржевой листинг М.Видео, но пересмотрят дивидендную политику. Кроме того, не исключено объединение М.Видео с другими активами САФМАР в ритейле.

Срок действия оферты до 10 июля 2017 г.

Оферта миноритариям являлась одним из условий закрытия сделки по приобретению М.Видео структурами холдинга САФМАР. Ранее представители САФМАР заявляли, что после оферты сохранят биржевой листинг М.Видео, но пересмотрят дивидендную политику. Кроме того, не исключено объединение М.Видео с другими активами САФМАР в ритейле.

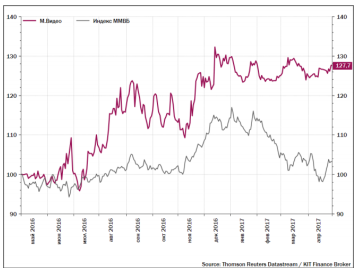

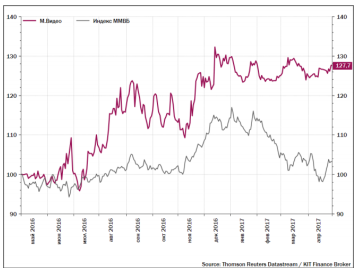

Доходность покупки акций М.Видео по текущим ценам под оферту 10 июля оценивается в 23,0% годовых. Неопределенность только в том, сколько времени займут расчеты между покупателем и продавцом акций. Тем не менее, доходность покупки превышает ставки доходности по рублевым облигациям. Рекомендуем участвовать в оферте миноритариям М.Видео как альтернатива традиционным инструментам fixed income.КИТФинанс Брокер

Новости рынков |Цена оферты компании на 4,4% выше текущей рыночной стоимости акций М.Видео

- 02 мая 2017, 13:34

- |

М.Видео получило оферту на выкуп акций, срок действия — до 10 июля

Оферта кипрской Lagranolia Holdings Ltd на выкуп акций М.Видео 28 апреля поступила в компанию, срок ее действия — до 10 июля, говорится в сообщении ритейлера. Как сообщалось ранее, выкуп предлагается по цене $7 за акцию. Оплата будет в рублях по курсу на 29 марта 2017 года (56,936 рубля за доллар). Оферта выставлена в отношении 179 млн 768 тыс. 227 ценных бумаг ритейлера. Таким образом, на их выкуп может быть направлено 10,2 млрд рублей.

Оферта кипрской Lagranolia Holdings Ltd на выкуп акций М.Видео 28 апреля поступила в компанию, срок ее действия — до 10 июля, говорится в сообщении ритейлера. Как сообщалось ранее, выкуп предлагается по цене $7 за акцию. Оплата будет в рублях по курсу на 29 марта 2017 года (56,936 рубля за доллар). Оферта выставлена в отношении 179 млн 768 тыс. 227 ценных бумаг ритейлера. Таким образом, на их выкуп может быть направлено 10,2 млрд рублей.

Цена оферты компании на 4,4% выше текущей рыночной стоимости акций М.Видео и ее уровень соответствует предыдущим, т.к. оферта миноритарным акционерам по той же цене — обязательное условие закрытия сделки. После не Сафмар, скорее всего, консолидирует пакет в 100%. Напомним, что ранее ФАС одобрил покупку Сафмаром М.Видео с минимальными предписаниямиПромсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс