SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Инвесторы ждут операционные результаты Х5 - Фридом Финанс

- 23 января 2019, 10:22

- |

В фокусе операционные результаты Х5 (+2,97%).

Ожидается, что выручка превысит 1,5 трлн руб. Годовой рост продаж по итогам 9 мес. 2018 года составил около 18%, мы полагаем, что ритейлер сохранил динамику выручки. В декабре компания достигла уровня 14 тыс. открытых магазинов.

ИК «Фридом Финанс»

Ожидается, что выручка превысит 1,5 трлн руб. Годовой рост продаж по итогам 9 мес. 2018 года составил около 18%, мы полагаем, что ритейлер сохранил динамику выручки. В декабре компания достигла уровня 14 тыс. открытых магазинов.

Ситуация с созданием объединенной компании на базе активов «ДИКСИ», «Красное и Белое» и «Бристоля», на мой взгляд, не оказывает влияния на ситуации в секторе, хотя процесс слияний и поглощений не окончен.ВащенкоГеоргий

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 1 )

Новости рынков |Появление новой розничной сети негативно для Магнита, X5 и Ленты - Альфа-Банк

- 22 января 2019, 12:40

- |

Как сообщает газета «Ведомости», российские розничные сети «ДИСКИ» (продовольственный ритейлер), «Бристоль» (алкомаркет) и «Красное и Белое» (алкомаркет) объединятся в одну компанию.

В объединенной компании 51% акций получит Игорь Кесаев и Сергей Кациев, бенефициары «ДИКСИ» и «Бристоля» и 49% акций будет принадлежать основателю и владельцу «Красного и Белого» Сергею Студенникову. Объединенная компания станет третьим по размеру (после X5 Retail Group и «Магнита») продовольственным ритейлером в России, совокупная выручка компаний за 2018 г. составляет 671,6 млрд руб.

В объединенной компании 51% акций получит Игорь Кесаев и Сергей Кациев, бенефициары «ДИКСИ» и «Бристоля» и 49% акций будет принадлежать основателю и владельцу «Красного и Белого» Сергею Студенникову. Объединенная компания станет третьим по размеру (после X5 Retail Group и «Магнита») продовольственным ритейлером в России, совокупная выручка компаний за 2018 г. составляет 671,6 млрд руб.

Мы считаем, что объединенная компания может выиграть от более благоприятных условий закупок и экономии на масштабе (с точки зрения логистики, маркетинга, арендных и прочих расходов), что может быть потенциально инвестировано в цены. Таким образом, мы считаем, что инвесторы могут воспринять эту новость как умеренно негативную для «Магнита» (под пересмотром); X5 (под пересмотром) и «Ленты» (под пересмотром), учитывая потенциальное усиление конкуренции в секторе и, соответственно, давление на маржу.Альфа-Банк

Новости рынков |Объединенные бизнесы Дикси, Бристоль и Красное и белое могут усилить конкуренцию на рынке ритейлера - Промсвязьбанк

- 22 января 2019, 12:25

- |

Владельцы Дикси и Бристоля объединяют их с сетью Красное и белое, создают третьего по обороту ритейлера в РФ

Игорь Кесаев и Сергей Кациев, бенефициары группы компаний Дикси и компании Альбион-2002 (сеть магазинов Бристоль), и Сергей Студенников, бенефициар ритейлера Красное и белое, договорились об объединении этих компаний в единый розничный бизнес, в результате чего образуется третий по размеру оборота ритейлер России, говорится в сообщении компаний. В объединенном бизнесе И.Кесаеву и С.Кациеву будет принадлежать 51%, а С.Студенникову — 49%.

Игорь Кесаев и Сергей Кациев, бенефициары группы компаний Дикси и компании Альбион-2002 (сеть магазинов Бристоль), и Сергей Студенников, бенефициар ритейлера Красное и белое, договорились об объединении этих компаний в единый розничный бизнес, в результате чего образуется третий по размеру оборота ритейлер России, говорится в сообщении компаний. В объединенном бизнесе И.Кесаеву и С.Кациеву будет принадлежать 51%, а С.Студенникову — 49%.

Делистинг Дикси, который был проведен основными акционерами, рассматривался аналитиками, как причина возможной крупной сделки M&A. Новость об объединении компаний можно рассматривать как таковую. Эти три сети дают неплохую бизнес-модель и вполне могут серьезно усилить конкуренцию на рынке ритейла. Мы не исключаем, что объединенная компания может провести IPO.Промсвязьбанк

Новости рынков |В ритейл-секторе появится новый сильный игрок - Атон

- 22 января 2019, 11:05

- |

Владельцы Дикси, Бристоль и Красное и Белое могут создать третьего по величине российского ритейлера

Как сообщает Коммерсант, Дикси (российский ритейлер, оперирующий в основном в формате дискаунтеров и в общей сложности владеющий 2.3 тыс магазинов), Бристоль (формат магазинов шаговой доступности с более 2.5 тыс магазинов в портфеле) и Красное и Белое (быстрорастущий специализированный ритейлер, который в 1П18 занял второе место по темпам роста, открыв 882 магазина; общее количество магазинов превысило 6 тыс) могут объединиться в одну компанию. Право собственности в новой компании может быть разделено следующим образом: 51% будет передан Игорю Кесаеву и Сергею Кациеву, остальные 49% будут принадлежать Сергею Студенникову.

Как сообщает Коммерсант, Дикси (российский ритейлер, оперирующий в основном в формате дискаунтеров и в общей сложности владеющий 2.3 тыс магазинов), Бристоль (формат магазинов шаговой доступности с более 2.5 тыс магазинов в портфеле) и Красное и Белое (быстрорастущий специализированный ритейлер, который в 1П18 занял второе место по темпам роста, открыв 882 магазина; общее количество магазинов превысило 6 тыс) могут объединиться в одну компанию. Право собственности в новой компании может быть разделено следующим образом: 51% будет передан Игорю Кесаеву и Сергею Кациеву, остальные 49% будут принадлежать Сергею Студенникову.

Хотя было раскрыто мало деталей, мы считаем новость негативной с точки зрения восприятия для российских ритейлеров, поскольку эта сделка может привести к созданию более сильного игрока в российском продуктовом ритейле и потенциальному усилению конкуренции. В то же время мы отмечаем, что между Бристолем и Красное и Белое существует значительная синергия, поскольку они работают в одном сегменте. С более чем 13 тыс магазинов и продажами, которые оцениваются в 312.7 млрд руб. за 1П18 (против 734 млрд руб. для X5 и 595 млрд руб. у Магнита) новая компания обгонит Ленту (продажи в 1П18 составили 193 млрд руб.) и станет третьим по величине игроком на российском рынке продовольственного ритейла.Атон

Новости рынков |Новость дня - Дикси, "Бристоль" и "Красное и белое" договорились о слиянии - Открытие Брокер

- 21 января 2019, 22:27

- |

Новостью дня стало то, что FMCG-ритейлер «Дикси», а также сети алкомаркетов «Бристоль» и «Красное и белое» договорились о слиянии в единый розничный бизнес. В результате появится третий по обороту розничный ритейлер в России, уступающий Х5 и «Магниту», но опережающий «Ленту».

«Открытие Брокер»

Предварительно мы оцениваем новость как умеренно позитивную для рынка в целом и котировок публичных компаний, поскольку консолидация снизит интенсивность ценовых войн. Ранее подобный эффект можно было наблюдать после слияния продавцов электроники «М.Видео», «Медиамаркт» и «Эльдорадо».Нигматуллин Тимур

«Открытие Брокер»

Новости рынков |Новость о продаже Дикси магазинов Виктория является нейтральной - Атон

- 11 января 2019, 10:57

- |

Дикси обсуждает продажу четырех супермаркетов Виктория X5

Как сообщают Ведомости, Дикси в настоящее время обсуждает продажу магазинов Виктория в Московском регионе. Представитель Дикси отметил, что права аренды по четырем подмосковным магазинам будут переуступлены X5. Решение по другим магазинам пока не разглашается. Сделка необходима для снижения долговой нагрузки Дикси с 3.4x по соотношению общий долг/EBITDA на 1П18 до показателя ниже 2x.

Как сообщают Ведомости, Дикси в настоящее время обсуждает продажу магазинов Виктория в Московском регионе. Представитель Дикси отметил, что права аренды по четырем подмосковным магазинам будут переуступлены X5. Решение по другим магазинам пока не разглашается. Сделка необходима для снижения долговой нагрузки Дикси с 3.4x по соотношению общий долг/EBITDA на 1П18 до показателя ниже 2x.

Мы считаем, что продажа магазинов Виктория в Подмосковье является хорошей возможностью для других ритейлеров, обозначая тренд на дальнейшую консолидацию российского рынка розничной торговли. В общей сложности сеть Виктория насчитывает 129 магазинов, из них 50 находится в Московской области. Хотя на магазины «у дома» Дикси пришлось 80% выручки группы по состоянию на 1П18, бизнес магазинов Виктория был прибыльным, в отличие от убыточных магазинов Дикси. Также супермаркеты сети имеют благоприятное расположение в жилых районах. Тем не менее до объявления условий сделки мы считаем данную новость нейтральной.Атон

Новости рынков |Buyback Ленты - спекулятивный драйвер роста на ближайший год - Открытие Брокер

- 29 октября 2018, 19:12

- |

«Лента» опубликовала операционные результаты за 3 квартал 2018 года и раскрыла планы программы обратного выкупа расписок.

Квартальный отчёт. Торговые площади (доля гипермаркетов 93,2% и 6,8% – супермаркетов) увеличились на 17,2% год к году. Выручка прибавила 12,5%. Средний чек по всей сети составил 1,025 тыс. руб., снизившись на 6,3% год к году. Количество чеков выросло на 20% год к году до 98,3 млн. Сопоставимые продажи в зрелых магазинах сети снизились на 0,6% год к году: количество чеков упало на 0,3%, размер среднего чека сократился на 0,3%.

Динамика LFL лучше рынка. Например, в 3 квартале сопоставимые продажи гипермаркетов у X5 сократились на 2,5% год к году («Магнит» перестал раскрывать данные по гипермаркетам из-за реорганизации, а O`KEY, по всей видимости, не планирует в ближайшее время публиковать результаты на фоне смены CEO). Проблема в том, что рынок сам по себе очень слабый. Гипермаркеты особо чувствительны к макроэкономическим циклам из-за широкого ассортимента, высокого чека и покупателей, использующих личный автотранспорт. По данным Росстата, в конце 3 квартала 2018 года произошло ухудшение рыночной конъюнктуры. В сентябре из-за ускорения инфляции и других причин реальные располагаемые доходы снизились на 1,5% год к году. Для сравнения, за 9 мес. 2018 года рост составил 1,7% год к году. Оборот продовольственной розницы в реальном выражении в сентябре стагнировал год к году (за январь-сентябрь прибавил 1,8%).

Обратный выкуп. Одновременно с публикацией отчёта была объявлена программа выкупа расписок на Лондонской бирже. Объём выкупа составит до 11,6 млрд руб. (10% рыночной капитализации) компании – исходя из котировок закрытия торгов 26 октября 2018 года. Программа будет запущена 29 октября 2018 года и продлится ровно 12 месяцев. Сделки по программе начнутся не позднее 5 ноября 2018 года. Выкуп будет осуществляться на площадке Лондонской фондовой биржи. По подсчётам, за последние три квартала среднедневной оборот по бумагам составил около 0,5 млрд руб., но полная реализация анонсированной программы может быть затруднена из-за ограничений по цене и объёму сделок в соответствии с регламентом ЕС о злоупотреблениях на рынке. Таким образом, вероятность выкупа в максимально анонсированном объёме теоретически возможна лишь при росте объёма торгов.

( Читать дальше )

Квартальный отчёт. Торговые площади (доля гипермаркетов 93,2% и 6,8% – супермаркетов) увеличились на 17,2% год к году. Выручка прибавила 12,5%. Средний чек по всей сети составил 1,025 тыс. руб., снизившись на 6,3% год к году. Количество чеков выросло на 20% год к году до 98,3 млн. Сопоставимые продажи в зрелых магазинах сети снизились на 0,6% год к году: количество чеков упало на 0,3%, размер среднего чека сократился на 0,3%.

Динамика LFL лучше рынка. Например, в 3 квартале сопоставимые продажи гипермаркетов у X5 сократились на 2,5% год к году («Магнит» перестал раскрывать данные по гипермаркетам из-за реорганизации, а O`KEY, по всей видимости, не планирует в ближайшее время публиковать результаты на фоне смены CEO). Проблема в том, что рынок сам по себе очень слабый. Гипермаркеты особо чувствительны к макроэкономическим циклам из-за широкого ассортимента, высокого чека и покупателей, использующих личный автотранспорт. По данным Росстата, в конце 3 квартала 2018 года произошло ухудшение рыночной конъюнктуры. В сентябре из-за ускорения инфляции и других причин реальные располагаемые доходы снизились на 1,5% год к году. Для сравнения, за 9 мес. 2018 года рост составил 1,7% год к году. Оборот продовольственной розницы в реальном выражении в сентябре стагнировал год к году (за январь-сентябрь прибавил 1,8%).

Обратный выкуп. Одновременно с публикацией отчёта была объявлена программа выкупа расписок на Лондонской бирже. Объём выкупа составит до 11,6 млрд руб. (10% рыночной капитализации) компании – исходя из котировок закрытия торгов 26 октября 2018 года. Программа будет запущена 29 октября 2018 года и продлится ровно 12 месяцев. Сделки по программе начнутся не позднее 5 ноября 2018 года. Выкуп будет осуществляться на площадке Лондонской фондовой биржи. По подсчётам, за последние три квартала среднедневной оборот по бумагам составил около 0,5 млрд руб., но полная реализация анонсированной программы может быть затруднена из-за ограничений по цене и объёму сделок в соответствии с регламентом ЕС о злоупотреблениях на рынке. Таким образом, вероятность выкупа в максимально анонсированном объёме теоретически возможна лишь при росте объёма торгов.

( Читать дальше )

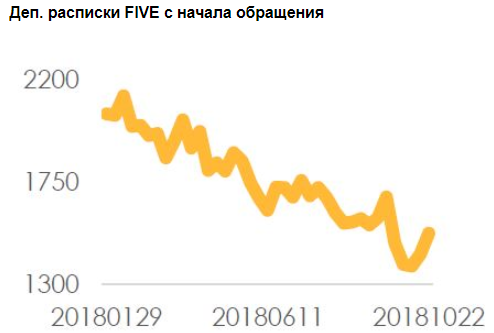

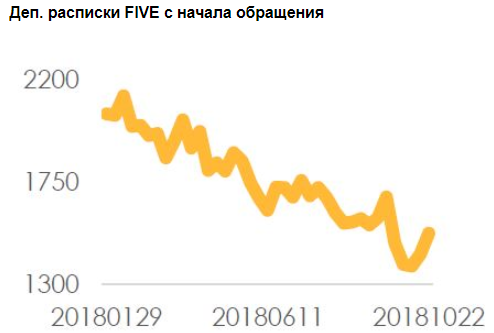

Новости рынков |X5 - не самая лучшая бумага в секторе - Invest Heroes

- 29 октября 2018, 17:33

- |

P&L Х5 Retail хорош, но оценка выглядит дороговато. На операционном уровне отчет за 9 месяцев сильный:

— Выручка + 18.9%, рост продолжается, LFL +0.5% г/г;

— Валовая прибыль +20%, т.е. смогли снизить потери и лучше провести скидки;

— Рост EBITDA на 7.5% — опять же лучше «МАГНИТа».

Вместе с тем, долг/EBITDA на уровне 1.99х, т.е. на грани выплаты дивидендов. Если сеть будет расти и заплатит дивиденд, долг вырастет, т.е. ситуация нестабильна.

Прогноз: Видно, что food retail сейчас переживает не лучшие времена, несмотря на микроулучшения: «РОМИР» зафиксировал увеличение среднего чека в августе, инфляция набирает обороты с 3% до 4% годовых, сети оптимизируют точки и издержки.

Вероятно, на этом фоне X5, «Магнит» и «Лента» продолжат расти каждая своим темпом, а ОКЕЙ и «Дикси» будут пробовать продаться лидерам (но пока цена заломлена высоко, сделки не будет).

( Читать дальше )

— Выручка + 18.9%, рост продолжается, LFL +0.5% г/г;

— Валовая прибыль +20%, т.е. смогли снизить потери и лучше провести скидки;

— Рост EBITDA на 7.5% — опять же лучше «МАГНИТа».

Вместе с тем, долг/EBITDA на уровне 1.99х, т.е. на грани выплаты дивидендов. Если сеть будет расти и заплатит дивиденд, долг вырастет, т.е. ситуация нестабильна.

Прогноз: Видно, что food retail сейчас переживает не лучшие времена, несмотря на микроулучшения: «РОМИР» зафиксировал увеличение среднего чека в августе, инфляция набирает обороты с 3% до 4% годовых, сети оптимизируют точки и издержки.

Вероятно, на этом фоне X5, «Магнит» и «Лента» продолжат расти каждая своим темпом, а ОКЕЙ и «Дикси» будут пробовать продаться лидерам (но пока цена заломлена высоко, сделки не будет).

В этой связи мы полагаем, что фундаментально перспективных историй в food retail не наблюдается, а лучшая идея – спекуляция на недооценке «Магнита» с поддержкой в виде buyback и интересов мажоритария (ВТБ) до уровней 4,200 руб./акция.

( Читать дальше )

Новости рынков |После делистинга возможна продажа Дикси другому ритейлеру

- 13 июля 2018, 12:59

- |

«ДИКСИ» начинает процедуру принудительного выкупа акций после делистинга.

«ДИКСИ Юг», являющаяся операционной «дочкой» «ДИКСИ» и вместе с аффилированными структурами владеющая 98,79% акций ПАО «ДИКСИ Групп», будет выкупать акции по цене 340 рублей за штуку, говорится в сообщении компании.

«ДИКСИ Юг», являющаяся операционной «дочкой» «ДИКСИ» и вместе с аффилированными структурами владеющая 98,79% акций ПАО «ДИКСИ Групп», будет выкупать акции по цене 340 рублей за штуку, говорится в сообщении компании.

Акции «ДИКСИ» делистингованы с биржи, цена выкупа находится несколько выше (на 6%), чем торговались бумаги компании последний год. С учетом того, что история с выкупом и делистингом была известна рынку давно, котировки «ДИКСИ» не показывали сильных колебаний. Основным вопросом сейчас является то, какими будут дальнейшие действия. Среди вариантов, которые рассматриваются аналитиками наиболее популярными являются продажа компании другому ритейлеру или проведение мер по улучшению/оптимизации бизнеса с последующим IPO.Промсвязьбанк

Новости рынков |Дикси - цена выкупа акций соответствует цене оферты

- 23 мая 2018, 11:08

- |

Дикси проведет squeeze out по 340 руб. за акцию

«Дочка» Дикси Групп «Дикси Юг» — стала владельцем 98,79% акций материнской компании. В связи с достижением порогового значения компания получила право выкупить оставшиеся акции и направить акционерам Дикси Групп требование о выкупе принадлежащих им акций. Цена выкупа составит 340 рублей за бумагу, сообщил ритейлер.

«Дочка» Дикси Групп «Дикси Юг» — стала владельцем 98,79% акций материнской компании. В связи с достижением порогового значения компания получила право выкупить оставшиеся акции и направить акционерам Дикси Групп требование о выкупе принадлежащих им акций. Цена выкупа составит 340 рублей за бумагу, сообщил ритейлер.

Цена выкупа соответствует цене оферты, которую Дикси выставляла акционерам, а также на 8,2% выше текущих котировок. После выкупа Дикси, скорее всего, проведет делистинг своих бумаг. В тоже время компания пока не разъяснила, зачем провела выкуп акций и планирует делистинг. Менеджмент заявляет, что это позволит сделать процесс принятия важнейших бизнес-решений более оперативным и эффективным.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс