SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ВТБ может показать беспрецедентно высокую дивдоходность на уровне 17% - Альфа-Банк

- 21 февраля 2022, 16:22

- |

ВТБ завтра представит финансовые результаты за 4К21 по МСФО.

Согласно нашей оценке, чистая прибыль за 4К составит 79 млрд руб. (15% ROE), что приведет к рекордно высокой чистой прибыли на уровне 336 млрд руб. (17% ROE).

Согласно нашему прогнозу, ЧПМ находилась под давлением в 4К (-23 б. п. к/к) на фоне переоценки базы корпоративных депозитов (примерно 60% совокупного клиентского фондирования) по более высоким процентным ставкам. Тем не менее фактические показатели могут оказаться лучше нашего прогноза в свете результатов за ноябрь и за 11М21 по МСФО. Качество кредитов, судя по всему, по-прежнему было сильным в 4К, тогда как негативная переоценка портфеля облигаций будет нейтрализована продажей доли Магнита.

Что касается прогноза на 2022 г., мы видим потенциально более низкий показатель чистой прибыли г/г (на фоне давления на рентабельность и разовых статей в связи с продажей Магнита в 2021), что более чем отражено в котировках при коэффициенте 0,37x P/TBV и 2,6x P/E 2022П.

«Альфа-Банк»

Согласно нашей оценке, чистая прибыль за 4К составит 79 млрд руб. (15% ROE), что приведет к рекордно высокой чистой прибыли на уровне 336 млрд руб. (17% ROE).

Согласно нашему прогнозу, ЧПМ находилась под давлением в 4К (-23 б. п. к/к) на фоне переоценки базы корпоративных депозитов (примерно 60% совокупного клиентского фондирования) по более высоким процентным ставкам. Тем не менее фактические показатели могут оказаться лучше нашего прогноза в свете результатов за ноябрь и за 11М21 по МСФО. Качество кредитов, судя по всему, по-прежнему было сильным в 4К, тогда как негативная переоценка портфеля облигаций будет нейтрализована продажей доли Магнита.

Что касается прогноза на 2022 г., мы видим потенциально более низкий показатель чистой прибыли г/г (на фоне давления на рентабельность и разовых статей в связи с продажей Магнита в 2021), что более чем отражено в котировках при коэффициенте 0,37x P/TBV и 2,6x P/E 2022П.

Мы ожидаем, что инвесторы будут сосредоточены на позиции по капиталу и дивидендных выплатах за 2021 г. – мы считаем, что ВТБ покажет беспрецедентно высокую доходность на уровне 17%, по нашей оценке. С того момента как российский рынок акций достиг дна (24 января), акции ВТБ почти не изменились в сравнении, тогда как акции SBER RX выросли на 10%, а индекс Московской биржи прибавил 8%. Хотя из-за неопределенности в связи с геополитической обстановкой волатильность, вероятно, будет сохраняться некоторое время, оптимистичные комментарии менеджмента по поводу дивидендных выплат могут поддержать акции компании, на наш взгляд.Кипнис Евгений

«Альфа-Банк»

- комментировать

- Комментарии ( 3 )

Новости рынков |ВТБ отчитается во вторник, 22 февраля и проведет телеконференцию - Синара

- 21 февраля 2022, 12:20

- |

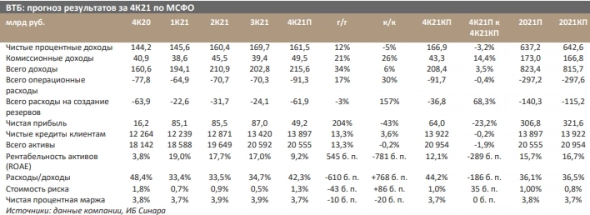

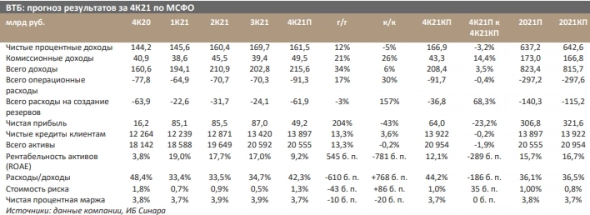

Во вторник ВТБ отчитается по МСФО за 4К21 и 2021 г.

Ожидаем чистой прибыли на уровне 49 млрд руб. за 4К21 и 307 млрд руб. за 2021 г. — несколько ниже консенсус-прогноза (64 млрд руб. и 321,6 млрд руб. соответственно).

Синара ИБ

В остальном в центре внимания окажется телеконференция с руководством: ВТБ — первый торгующийся банк, который отчитается о чистой прибыли за весь 2021 г. Полагаем, что ключевым вопросом станет готовность к различным сценариям реализации геополитических рисков. Иные важные, по нашему мнению, вопросы — готовность выплатить 50% прибыли в форме дивидендов на фоне текущих рисков и давления на капитал и способы, которыми банк планирует достичь стратегического уровня чистой прибыли в 310 млрд руб. в 2022 г. с учетом снижения чистой процентной маржи и повышенных расходов на цифровизацию.

Ожидаем чистой прибыли на уровне 49 млрд руб. за 4К21 и 307 млрд руб. за 2021 г. — несколько ниже консенсус-прогноза (64 млрд руб. и 321,6 млрд руб. соответственно).

Мы ожидаем сокращения чистой прибыли на 43% к/к на фоне давления на чистую процентную маржу в связи с более высокими процентными ставками и на фоне сезонного роста расходов. Ключевое различие между консенсус-прогнозом и нашим обусловлено ожиданием более высоких резервов: мы прогнозируем рост отчислений на фоне геополитических рисков.Найдёнова Ольга

Синара ИБ

В остальном в центре внимания окажется телеконференция с руководством: ВТБ — первый торгующийся банк, который отчитается о чистой прибыли за весь 2021 г. Полагаем, что ключевым вопросом станет готовность к различным сценариям реализации геополитических рисков. Иные важные, по нашему мнению, вопросы — готовность выплатить 50% прибыли в форме дивидендов на фоне текущих рисков и давления на капитал и способы, которыми банк планирует достичь стратегического уровня чистой прибыли в 310 млрд руб. в 2022 г. с учетом снижения чистой процентной маржи и повышенных расходов на цифровизацию.

Новости рынков |Сбербанк - история роста в долгосрочном плане - Финам

- 18 февраля 2022, 18:22

- |

Многие инвесторы относят Сбербанк к историям роста в долгосрочном плане. Так ли это? Своим мнением на этот вопрос поделились эксперты в ходе онлайн-конференции Finam.ru «Фондовый рынок и геополитика — буря „в стакане“.

Дмитрий Донецкий, главный аналитик ИФК „Солид“, полагает, что Сбер — это действительно ростовая история. Сбер является консолидатором рынка, а также развивает большую экосистему. У Сбера есть большой ресурс, поэтому при желании, а желание у менеджмента есть, компания может ежегодно расти и дополнять свой бизнес новыми бизнесами.

Евгений Локтюхов, начальник отдела экономического и отраслевого анализа „Промсвязьбанка“, также разделяет эту точку зрения. Насколько Сбер сможет повысить эффективность своей экосистемы, остается вопросом (по крайней мере, о ее прибыльности говорить мне сложно), но динамика ее неплохая. На горизонте 3–5 лет Сбер вполне может в разы увеличить свою цифровую составляющую. Кроме того, корневой бизнес банка остается мощным, что позволяет не только спокойно „цифровизовываться“, но и выплачивать дивиденды.» — поясняет эксперт.

( Читать дальше )

Дмитрий Донецкий, главный аналитик ИФК „Солид“, полагает, что Сбер — это действительно ростовая история. Сбер является консолидатором рынка, а также развивает большую экосистему. У Сбера есть большой ресурс, поэтому при желании, а желание у менеджмента есть, компания может ежегодно расти и дополнять свой бизнес новыми бизнесами.

Евгений Локтюхов, начальник отдела экономического и отраслевого анализа „Промсвязьбанка“, также разделяет эту точку зрения. Насколько Сбер сможет повысить эффективность своей экосистемы, остается вопросом (по крайней мере, о ее прибыльности говорить мне сложно), но динамика ее неплохая. На горизонте 3–5 лет Сбер вполне может в разы увеличить свою цифровую составляющую. Кроме того, корневой бизнес банка остается мощным, что позволяет не только спокойно „цифровизовываться“, но и выплачивать дивиденды.» — поясняет эксперт.

( Читать дальше )

Новости рынков |Геополитика не должна повлиять на размер дивидендов Сбербанка - Финам

- 17 февраля 2022, 19:59

- |

Текущий геополитический конфликт в последние недели давит на котировки «Сбербанка», акции которого с начала года уже снизились с 310 рублей до 262 рубля. Повлияет ли этот кризис на политику банка в вопросе выплаты дивидендов? Своим мнением на этот вопрос поделились эксперты в ходе онлайн-конференции Finam.ru «Фондовый рынок и геополитика — буря „в стакане“.

Дмитрий Донецкий, главный аналитик ИФК „Солид“, полагает, что „Сбербанк“ не будет менять размер выплат. „Финансовая устойчивость банка на высоком уровне, ничего не угрожает банку уйти ниже нормативов. Поэтому 50% от чистой прибыли рассматриваем как наиболее вероятный сценарий“, — поясняет эксперт.

По мнению Дмитрия Гизатуллина, автора стратегии АНТИ Мэин Стрим на Comon.ru, при текущих вводных данных вероятность корректировки дивидендов „Сбербанка“ невелика. Достаточность капитала с запасом 2-3 процента над нормативом. Впрочем он замечает, что есть небольшая интрига, как повлияет рост ставок ЦБ на прибыль за 2022 год, от которой и стоит оценивать дивиденды.

( Читать дальше )

Дмитрий Донецкий, главный аналитик ИФК „Солид“, полагает, что „Сбербанк“ не будет менять размер выплат. „Финансовая устойчивость банка на высоком уровне, ничего не угрожает банку уйти ниже нормативов. Поэтому 50% от чистой прибыли рассматриваем как наиболее вероятный сценарий“, — поясняет эксперт.

По мнению Дмитрия Гизатуллина, автора стратегии АНТИ Мэин Стрим на Comon.ru, при текущих вводных данных вероятность корректировки дивидендов „Сбербанка“ невелика. Достаточность капитала с запасом 2-3 процента над нормативом. Впрочем он замечает, что есть небольшая интрига, как повлияет рост ставок ЦБ на прибыль за 2022 год, от которой и стоит оценивать дивиденды.

( Читать дальше )

Новости рынков |TCS Group может сформировать ипотечный портфель объемом 450-600 млрд рублей в течение пяти лет - Атон

- 17 февраля 2022, 11:16

- |

TCS Group представила полностью цифровое оформление ипотеки

TCS Group объявила о возвращении на российский рынок ипотечного кредитования, но уже в качестве самостоятельного кредитора, а не агента конкурирующих банков, как это было в 2015-2019. На старте группа запустила относительно низкомаржинальное рефинансирование ипотеки на готовое жилье — предложение уже доступно 500 000 клиентов группы через мобильное приложение. Рефинансирование осуществляется полностью в электронном виде, начиная с административных вопросов и заканчивая непосредственно выдачей кредита. До конца 2022 года Тинькофф также запустит оформление ипотеки на первичное и вторичное жилье. По оценкам группы, клиенты Тинькофф Банка в других банках обслуживают около 30 процентов ипотечного портфеля страны. Ипотечные кредиты предоставляются по базовой ставке от 8.9% годовых против средневзвешенной ставки 10.58% по топ-20 банкам по состоянию на 13 февраля, по данным ДОМ.РФ.

TCS Group объявила о возвращении на российский рынок ипотечного кредитования, но уже в качестве самостоятельного кредитора, а не агента конкурирующих банков, как это было в 2015-2019. На старте группа запустила относительно низкомаржинальное рефинансирование ипотеки на готовое жилье — предложение уже доступно 500 000 клиентов группы через мобильное приложение. Рефинансирование осуществляется полностью в электронном виде, начиная с административных вопросов и заканчивая непосредственно выдачей кредита. До конца 2022 года Тинькофф также запустит оформление ипотеки на первичное и вторичное жилье. По оценкам группы, клиенты Тинькофф Банка в других банках обслуживают около 30 процентов ипотечного портфеля страны. Ипотечные кредиты предоставляются по базовой ставке от 8.9% годовых против средневзвешенной ставки 10.58% по топ-20 банкам по состоянию на 13 февраля, по данным ДОМ.РФ.

Запуск ипотеки должен позволить Тинькофф сохранить высокие темпы роста кредитного портфеля (среднегодовой темп роста которого в 2022-2026 прогнозируется в +23%). Исходя из доли рынка в 3-5%, TCS Group может сформировать ипотечный портфель объемом 450-600 млрд руб. в течение следующих пяти лет (текущий кредитный портфель составляет 630 млрд руб.) с существенно более низкой стоимостью риска ипотеки на уровне 0.25%. Кроме того, за счет снижения стоимости фондирования для банка Тинькофф имеет возможность предложить своим клиентам конкурентоспособные процентные ставки. Мы считаем новость позитивной для банка и подтверждаем рейтинг ВЫШЕ РЫНКА по бумаге, которая в настоящее время торгуется с мультипликаторами P/E 2022П 14.5x и P/BV 2022П 4.4x, что соответствует дисконту в 30-40% к мировым аналогам.Атон

Новости рынков |Сбербанк остается одним из лидеров российского рынка по инвестиционной привлекательности - Московские партнеры

- 16 февраля 2022, 14:34

- |

Сбербанк, на наш взгляд, остается одной из привлекательных инвестиционных историй на российском фондовом рынке, несмотря на геополитические перипетии.

Компания продолжает развиваться и, что наиболее важно, основной упор сегодня идет не на традиционный банковский бизнес (где «Сбер» остается лидером), а на нефинансовые сервисы. Это не только правильно, но еще и необходимо.

Мы неоднократно писали про экосистему «Сбера», о том, что это весьма перпективное направление, без которого уже невозможно представить компанию.

( Читать дальше )

Компания продолжает развиваться и, что наиболее важно, основной упор сегодня идет не на традиционный банковский бизнес (где «Сбер» остается лидером), а на нефинансовые сервисы. Это не только правильно, но еще и необходимо.

Мы неоднократно писали про экосистему «Сбера», о том, что это весьма перпективное направление, без которого уже невозможно представить компанию.

( Читать дальше )

Новости рынков |Создание холдинга e-commerce укрепит позиции Сбербанка в быстрорастущем сегменте - Синара

- 16 февраля 2022, 13:33

- |

Сбербанк меняет организационную структуру

Сбербанк сообщил о грядущих изменениях в своей организационной структуре и выделении двух экосистем: для клиентов – юридических лиц (В2Вбизнес) и клиентов – физических лиц (В2С-бизнес). Обе станут работать в тесной координации друг с другом. Александр Ведяхин будет курировать развитие системы B2B, искусственного интеллекта и ESG-направления. Кирилл Царев, возглавляющий сейчас блок «Розничный бизнес», станет курировать систему B2C. Помимо этого, Сбербанк создаст холдинг индустрии электронной коммерции, объединив инвестиции в компании СберМаркет, СберМегаМаркет, СберЛогистика, СБЕР ЕАПТЕКА и CMM Ретейл, а также в совместное предприятие c VK — О2О-холдинг. Холдинг возглавит Лев Хасис, который оставляет пост первого заместителя председателя правления Сбербанка. Изменения вступят в силу 1 июня.

Синара ИБ

Сбербанк сообщил о грядущих изменениях в своей организационной структуре и выделении двух экосистем: для клиентов – юридических лиц (В2Вбизнес) и клиентов – физических лиц (В2С-бизнес). Обе станут работать в тесной координации друг с другом. Александр Ведяхин будет курировать развитие системы B2B, искусственного интеллекта и ESG-направления. Кирилл Царев, возглавляющий сейчас блок «Розничный бизнес», станет курировать систему B2C. Помимо этого, Сбербанк создаст холдинг индустрии электронной коммерции, объединив инвестиции в компании СберМаркет, СберМегаМаркет, СберЛогистика, СБЕР ЕАПТЕКА и CMM Ретейл, а также в совместное предприятие c VK — О2О-холдинг. Холдинг возглавит Лев Хасис, который оставляет пост первого заместителя председателя правления Сбербанка. Изменения вступят в силу 1 июня.

Мы считаем, что изменения, делающие бизнес клиентоцентричным, как B2B, так и B2C, должны рационализировать и упростить управленческую структуру. Они будут способствовать улучшению клиентского опыта, поддерживая при этом кросс-продажи и развитие продуктовой линейки. Холдинг e-commerce также должен создать синергию, усиливая позиции Сбербанка в этом быстрорастущем сегменте. С точки зрения стоимости выделение сервисов e-commerce и их целостное развитие может поддержать переход в среднесрочной перспективе на метод оценки суммы составляющих (SOTP), при котором быстрорастущий сегмент электронной торговли обеспечит более высокие мультипликаторы в сравнении с достаточно зрелым банковским бизнесом.Найдёнова Ольга

Синара ИБ

Новости рынков |Ключевой драйвер роста для акций Сбербанка сейчас - геополитика - Атон

- 16 февраля 2022, 10:55

- |

Сбербанк создает холдинг в сфере e-commerce

Во вторник Сбер объявил о создании холдинга электронной коммерции, который объединит инвестиции Сбера в компании СберМаркет, СберМегаМаркет, СберЛогистика, Сбер Еаптека, СММ Ретейл, а также в совместное предприятие c VK — О2О-холдинг. Всем партнерам Сбера в компаниях, которые войдут в состав холдинга, будет предложено предложение обменять свои акции на акции холдинга по справедливой рыночной цене. Холдинг возглавит первый зампредправления Сбера Лев Хасис, который принял решение завершить работу в правлении с 1 июня 2022, чтобы сосредоточиться на собственных проектах. Как считает Сбер, единое управление активами позволит обеспечить лучший клиентский опыт, создаст существенные синергические эффекты и укрепит позиции группы в сфере электронной коммерции. Кроме того, Сбер намерен изменить организационную структуру и сформировать две новых экосистемы: для юридических лиц (B2B-бизнес) под руководством первого зампредправления Александра Ведяхина и для частных клиентов (B2C-бизнес) под управлением зампредправления Кирилла Царева.

( Читать дальше )

Во вторник Сбер объявил о создании холдинга электронной коммерции, который объединит инвестиции Сбера в компании СберМаркет, СберМегаМаркет, СберЛогистика, Сбер Еаптека, СММ Ретейл, а также в совместное предприятие c VK — О2О-холдинг. Всем партнерам Сбера в компаниях, которые войдут в состав холдинга, будет предложено предложение обменять свои акции на акции холдинга по справедливой рыночной цене. Холдинг возглавит первый зампредправления Сбера Лев Хасис, который принял решение завершить работу в правлении с 1 июня 2022, чтобы сосредоточиться на собственных проектах. Как считает Сбер, единое управление активами позволит обеспечить лучший клиентский опыт, создаст существенные синергические эффекты и укрепит позиции группы в сфере электронной коммерции. Кроме того, Сбер намерен изменить организационную структуру и сформировать две новых экосистемы: для юридических лиц (B2B-бизнес) под руководством первого зампредправления Александра Ведяхина и для частных клиентов (B2C-бизнес) под управлением зампредправления Кирилла Царева.

( Читать дальше )

Новости рынков |Сбербанк VS ВТБ - чьи акции имеют больший потенциал? - Финам

- 11 февраля 2022, 19:09

- |

«Сбербанк» и ВТБ — ведущие акции российского банковского сектора. Участники онлайн-конференции «Банковский сектор — санкционная пробуксовка» на сайте Finam.ru обсудили, бумаги какого банка имеют больший потенциал роста до конца 2022 года.

Дмитрий Монастыршин, главный аналитик «Промсвязьбанка», считает бумаги ВТБ недооцененными в условиях хорошей динамики роста масштабов бизнеса и прибыли, также ВТБ имеет большую ожидаемую дивидендную доходность. В краткосрочной перспективе акции «Сбера» могут еще какое-то время оставаться более востребованными в силу большей понятности для инвесторов его бизнеса и потенциала развития его экосистемы. «Наши целевые цены: „Сбер“ — 402 рубля (потенциал роста +45%). ВТБ — 6,9 копейки (потенциал роста 61%). По дивидендам доходность такая: „Сбер“ (9,1%), ВТБ (13,9%)» — привел данные аналитик.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал», полагает, что фундаментально акции ВТБ недооценены примерно в два раза. «Надо ждать смены менеджмента чтобы реализовать этот огромный потенциал. Не факт что это событие произойдет в 2022 году. Так что надежнее покупать акции „Сбербанка“. Наша целевая цена по обыкновенным акциям — 380 рублей», — прокомментировал г-н Верников.

( Читать дальше )

Дмитрий Монастыршин, главный аналитик «Промсвязьбанка», считает бумаги ВТБ недооцененными в условиях хорошей динамики роста масштабов бизнеса и прибыли, также ВТБ имеет большую ожидаемую дивидендную доходность. В краткосрочной перспективе акции «Сбера» могут еще какое-то время оставаться более востребованными в силу большей понятности для инвесторов его бизнеса и потенциала развития его экосистемы. «Наши целевые цены: „Сбер“ — 402 рубля (потенциал роста +45%). ВТБ — 6,9 копейки (потенциал роста 61%). По дивидендам доходность такая: „Сбер“ (9,1%), ВТБ (13,9%)» — привел данные аналитик.

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал», полагает, что фундаментально акции ВТБ недооценены примерно в два раза. «Надо ждать смены менеджмента чтобы реализовать этот огромный потенциал. Не факт что это событие произойдет в 2022 году. Так что надежнее покупать акции „Сбербанка“. Наша целевая цена по обыкновенным акциям — 380 рублей», — прокомментировал г-н Верников.

( Читать дальше )

Новости рынков |ГДР TCS по-прежнему очень привлекательны для долгосрочных инвестиций - Атон

- 09 февраля 2022, 15:53

- |

Мы возобновляем аналитическое покрытие TCS Group (TCS/Тинькофф) с рейтингом ВЫШЕ РЫНКА и целевой ценой $105 (8 000 руб.) на следующие 12 месяцев. ГДР компании по-прежнему очень привлекательны для долгосрочных инвестиций. Их недавняя коррекция на 42% с максимумов, достигнутых в ноябре 2021, связана с негативным геополитическим фоном, который при этом не оказывает прямого влияния на фундаментальные показатели и быстрое развитие Группы.

В первую очередь, отметим, что Тинькофф, как и другие российские акции, снижается на фоне общей коррекции рынка из-за геополитической напряженности между Россией и США/Европой/НАТО и рисков новых санкций, среди прочего, в отношении российского финансового сектора. В то же самое время мы не видим существенных рисков ни для бизнес-модели TCS Group, ни для роста ее прибыли в результате непростой политической ситуации. Банк даже не рассматривается властями США и Европы как возможный претендент на включение в санкционный список, в отличие от ряда других крупных частных банков.

( Читать дальше )

В первую очередь, отметим, что Тинькофф, как и другие российские акции, снижается на фоне общей коррекции рынка из-за геополитической напряженности между Россией и США/Европой/НАТО и рисков новых санкций, среди прочего, в отношении российского финансового сектора. В то же самое время мы не видим существенных рисков ни для бизнес-модели TCS Group, ни для роста ее прибыли в результате непростой политической ситуации. Банк даже не рассматривается властями США и Европы как возможный претендент на включение в санкционный список, в отличие от ряда других крупных частных банков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс