SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Чистая прибыль "Роснефти" за 1 квартал 2018 года будет невысокой

- 11 мая 2018, 18:48

- |

В понедельник 14 мая «Роснефть» первой из российских нефтяных компаний представит отчет о финансовых результатах за 1к18 по МСФО.

( Читать дальше )

Мы полагаем, что позитивный эффект от роста цен на нефть нивелировался слабыми операционными показателями компании в сочетании с укреплением рубля. Чистая прибыль, скорее всего, также будет невысокой, судя по уже опубликованным результатам BP, хотя причины ее слабой динамики нам пока неясны. Как следствие, дивиденды «Роснефти» по итогам 2018 г. могут оказаться ниже, чем мы предполагали. При всей важности финансовых результатов больший интерес для инвесторов, на наш взгляд, представляет телеконференция руководства, посвященная выходу отчетности (дата ее проведения пока не объявлена), в ходе которой представители менеджмента, возможно, расскажут о произошедших позитивных изменениях в корпоративном управлении.

Рост выручки и EBITDA. По нашим оценкам, в 1к18 выручка «Роснефти» повысилась до 30,3 млрд долл. (+3% к/к) за счет роста нефтяных котировок (цена Urals выросла на 4,1 долл./барр.), а также мировых цен на нефтепродукты. Однако отчасти этот позитивный эффект нивелировался слабыми операционными показателями компании: согласно нашим расчетам, по сравнению с предыдущим кварталом добыча нефти и объем переработки сократились на 1,6% и 2,7% соответственно. В части расходов никаких сюрпризов мы не ожидаем, однако отметим, что укрепление рубля (средний курс USDRUB за квартал снизился на 1,5 руб.) не способствует снижению затрат. В итоге, по нашим оценкам, EBITDA «Роснефти» повысилась на 6% к/к, достигнув почти 6,3 млрд долл. (без учета эффекта от предоплат.

Чистая прибыль может оказаться ниже, чем ожидалось.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

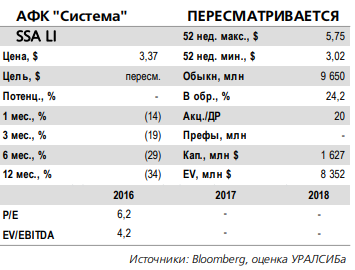

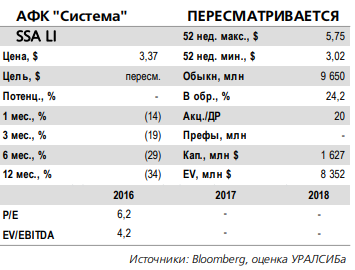

Новости рынков |АФК Система - размер возможных инвестиций приемлемый, но отдача от них непонятна

- 08 мая 2018, 15:10

- |

Сделка с Ростехом по объединению активов в области микроэлектроники может быть закрыта в мае

Система, возможно, внесет 1,5 млрд руб. для получения контроля в СП. АФК «Система» и Госкорпорация «Ростех» готовы закрыть сделку по созданию СП, объединяющего активы в области микроэлектроники, в мае или июне. Об этом сообщает РБК. По данным его источников, АФК «Система» должна будет в дополнение к активам внести в капитал СП 1,5 млрд руб., но при этом она получит в нем контроль.

Сделка обсуждается с 2016 г. Технологический сегмент Системы в прошлом году сгенерировал 51 млрд руб. выручки (сокращение на 4% за год) и 6,6 млрд руб. EBITDA (рост на 14%), что составило 7% и 3% от соответствующих консолидированных показателей. Система и Ростех начали обсуждать слияние активов в области микроэлектроники в 2016 г. и в июне прошлого года заключили соглашение о намерении создать объединенную компанию. Однако сделка была заморожена из-за спора Системы с Роснефтью и ее дочерней компанией «Башнефть».

( Читать дальше )

Система, возможно, внесет 1,5 млрд руб. для получения контроля в СП. АФК «Система» и Госкорпорация «Ростех» готовы закрыть сделку по созданию СП, объединяющего активы в области микроэлектроники, в мае или июне. Об этом сообщает РБК. По данным его источников, АФК «Система» должна будет в дополнение к активам внести в капитал СП 1,5 млрд руб., но при этом она получит в нем контроль.

Сделка обсуждается с 2016 г. Технологический сегмент Системы в прошлом году сгенерировал 51 млрд руб. выручки (сокращение на 4% за год) и 6,6 млрд руб. EBITDA (рост на 14%), что составило 7% и 3% от соответствующих консолидированных показателей. Система и Ростех начали обсуждать слияние активов в области микроэлектроники в 2016 г. и в июне прошлого года заключили соглашение о намерении создать объединенную компанию. Однако сделка была заморожена из-за спора Системы с Роснефтью и ее дочерней компанией «Башнефть».

( Читать дальше )

Новости рынков |Роснефть: Buyback не спасёт компанию от долгов

- 08 мая 2018, 12:29

- |

Аналитики КИТ Финанс Брокер рекомендуют открывать короткую позицию по акциям Роснефти с целевым ориентиром 300 руб. за акцию:

( Читать дальше )

Обратный выкуп акций будет совершаться скорее всего на коррекциях рынка и не поддержит дальнейший рост котировок, а дивидендная доходность по-прежнему остаётся ниже банковского депозита. Маржинальность компании с 2007 г. упала в несколько раз. При такой маржинальности, компания неспособна увеличивать дивиденды и совершать обратный выкуп без увеличения долговой нагрузки. Учитывая технический сигнал с вышеперечисленными фундаментальными факторами, мы рекомендуем открывать короткую позицию по акциям Роснефти с целевым ориентиром 300 руб. за акцию.Акции Роснефти с 25 апреля выросли на 15%. Первым катализатором роста стало увеличение дивидендов. Совет директоров Роснефти рекомендовал выплатить дивиденды за 2017 г. в размере 6,6 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО. По нашим расчётам, текущая дивидендная доходность составит 1,7%. Напомним, в сентябре 2017 г. акционеры Роснефти утвердили промежуточные дивиденды по результатам I полугодия 2017 г. в размере 3,8 руб. Таким образом, суммарные дивиденды за 2017 г. составят 10,4 руб. на акцию.

( Читать дальше )

Новости рынков |В отмене сделки с CEFC есть ряд позитивных моментов для Роснефти

- 07 мая 2018, 12:40

- |

Суверенный фонд Катара станет владельцем почти 19% Роснефти, сделка с китайской CEFC отменена

Сделка между CEFC China Energy Company Limited и консорциумом Glencore и суверенного фонда Катара, по итогам которой китайская компания должна была стать собственником 14,16% акций НК Роснефть, отменена, объявила Glencore. Как сообщила компания, в пятницу консорциум направил CEFC уведомление о расторжении сделки в соответствии с ее условиями. Одновременно участники консорциума, созданного в декабре 2016 г для приобретения 19,5% Роснефти, договорились о прекращении его существования. Пакет, который предназначался для продажи CEFC, получит QIA, которая в итоге станет владельцем 18,93% Роснефти.

Сделка между CEFC China Energy Company Limited и консорциумом Glencore и суверенного фонда Катара, по итогам которой китайская компания должна была стать собственником 14,16% акций НК Роснефть, отменена, объявила Glencore. Как сообщила компания, в пятницу консорциум направил CEFC уведомление о расторжении сделки в соответствии с ее условиями. Одновременно участники консорциума, созданного в декабре 2016 г для приобретения 19,5% Роснефти, договорились о прекращении его существования. Пакет, который предназначался для продажи CEFC, получит QIA, которая в итоге станет владельцем 18,93% Роснефти.

Проблемы у компании CEFC одна из причин расторжения сделки. В тоже время в этом событии есть и ряд позитивных моментов. В частности, Роснефть, видимо предполагая такое развитие событий, провела ряд мер для улучшения своей инвестиционной привлекательности. Ключевые из них это программа выкупа акций на 2 млрд долл., а также дивидендная политика, предполагающая выплаты на уровне 50% от чистой прибыли.Промсвязьбанк

Новости рынков |Увеличение доли QIA в Роснефти может стать позитивом для акций

- 07 мая 2018, 10:45

- |

QIA и Glencore станут прямыми акционерами Роснефти

Различные источники в СМИ сообщают, что QHG Oil (консорциум Qatar Investment Authority (QIA) и Glencore, 50/50) отменил сделку с китайской CEFC, согласно которой последняя должна была купить 14.16% акций Роснефти. Кроме того, Glencore и QIA решили аннулировать консорциум и стать прямыми акционерами Роснефти. Консорциуму QHG Oil принадлежало 19.5% акций Роснефти после сделки по приватизации, заключенной в декабре 2016 года. QIA купит 14.16% у консорциума, и у Glencore в итоге останется 0.57% акций Роснефти, а QIA аккумулирует 18.93%. CEFC договаривалась о покупке 14.16% акций Роснефти у консорциума за $9.1 млрд. Сообщается, что Glencore продает свою долю в консорциуме QHG QIA за 3.7 млрд евро.

Различные источники в СМИ сообщают, что QHG Oil (консорциум Qatar Investment Authority (QIA) и Glencore, 50/50) отменил сделку с китайской CEFC, согласно которой последняя должна была купить 14.16% акций Роснефти. Кроме того, Glencore и QIA решили аннулировать консорциум и стать прямыми акционерами Роснефти. Консорциуму QHG Oil принадлежало 19.5% акций Роснефти после сделки по приватизации, заключенной в декабре 2016 года. QIA купит 14.16% у консорциума, и у Glencore в итоге останется 0.57% акций Роснефти, а QIA аккумулирует 18.93%. CEFC договаривалась о покупке 14.16% акций Роснефти у консорциума за $9.1 млрд. Сообщается, что Glencore продает свою долю в консорциуме QHG QIA за 3.7 млрд евро.

Мы сомневаемся, что кто-то таил надежду, что CEFC в конечном итоге закроет сделку, учитывая текущие финансовые трудности, которые в настоящий момент переживает китайская компания. Мы приветствуем тот факт, что консорциум QHG Oil, наконец, перестает существовать, и QIA и Glencore становятся прямыми акционерами Роснефти, что добавляет большей ясности в эту историю. QIA является одним из 10 крупнейших суверенных инвестиционных фондов в мире, и его участие в Роснефти в качестве второго по величине стратегического акционера после BP (владеет 19.75% акций) представляется ПОЗИТИВНЫМ, поскольку оно обеспечивает больше гарантий для повышения качества корпоративного управления и защиты миноритарных акционеров Роснефти. Кроме того, QIA может стать стратегическим партнером Роснефти в различных проектах, включая российские и международные (с акцентом на Ближний Восток), принеся свой международный опыт работы в нефтегазовой сфере и финансовую поддержку. Увеличение доли QIA в Роснефти может быть воспринято как убедительное признание высокой привлекательности инвестиционного кейса Роснефти, особенно после того, как Роснефть на прошлой неделе объявила о новых мерах, направленных на повышение рыночной капитализации. Мы считаем новость ПОЗИТИВНОЙ для акций Роснефти и сохраняем нашу рекомендацию ПОКУПАТЬ, считая, что у компании больше всего возможностей извлечь выгоду из высоких цен на нефть.АТОН

Новости рынков |"Быки" могут подтолкнуть котировки "Роснефти" выше

- 03 мая 2018, 18:13

- |

Во второй половине четверга российские фондовые индексы показывали разнонаправленную динамику, не определившись с направлением движения на фоне укрепления рубля. Рубль к середине дня укреплялся против доллара и евро. Доллар опустился ниже отметки 64 руб., а евро упал ниже 76 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции «КАМАЗа» (+2,92%) и бумаги «Полюса» (+2,05%). В лидерах падения были котировки «Роснефти» (-2,37%), а также акции «Интер РАО» (-2,19%).

ИК Велес Капитал"

Эмитенты

В лидерах роста к середине дня пребывали акции «КАМАЗа» (+2,92%) и бумаги «Полюса» (+2,05%). В лидерах падения были котировки «Роснефти» (-2,37%), а также акции «Интер РАО» (-2,19%).

Акции «Роснефти» в четверг корректируются после уверенного роста предыдущих сессий. Котировки отступили от психологически важной отметки 400 руб. Индекс RSI дневного графика готов выйти из зоны перекупленности, указывая на наличие потенциала снижения бумаг. Отсутствие веских поводов для дальнейшей фиксации прибыли, однако, может позволить «быкам» в дальнейшем подтолкнуть котировки выше. Играть на дальнейшее снижение стоит при неспособности акций по итогам дня, и в особенности недели, вернуть уровень 400 руб.Кожухова Елена

ИК Велес Капитал"

Новости рынков |В акциях Роснефти наметился коррекционный спад

- 03 мая 2018, 17:48

- |

На фоне незначительного внутридневного понижения индекса МосБиржи наиболее ликвидные акции торгуются с умеренным разнонаправленным отклонением в пределах 1-2% по отношению к уровням предыдущего закрытия.

ИК «Норд-Капитал»

Лидером внутридневного падения среди «голубых фишек» выступили акции «Роснефть» (ROSN RM, -2.51%). Сегодня в них наметился коррекционный спад в результате накопившейся за минувшие две недели среднесрочной перекупленности. Восходящее движение в этих бумагах закончилось после того, как они отыграли известия по поводу новых инициатив эмитента в рамках реализуемой стратегии «Роснефть-2022». Вчера было объявлено о том, что в 2018-2020 годах нефтяная компания может выкупить собственные акции на открытом рынке на сумму порядка $2 млрд.Манжос Виталий

ИК «Норд-Капитал»

Новости рынков |Планы Роснефти относительно обратного выкупа акций рынок воспримет позитивно

- 03 мая 2018, 15:55

- |

Совет директоров «Роснефти» утвердил дополнительные инициативы к Стратегии «Роснефть-2022» с учетом положений послания президента России Владимира Путина Федеральному собранию.

Хотя само по себе снижение инвестиций по сравнению с первоначальным планом, на наш взгляд, не так важно, поскольку компания и прежде часто инвестировала меньше запланированного, однако планы относительно обратного выкупа акций и сокращения доли в непрофильных активах (пока без подробностей) рынок, как мы полагаем, воспримет позитивно.ВТБ Капитал

По нашему мнению, растущий уровень долга, который на конец 4к17 составлял 100 млрд долл. (включая предоплату Китаю) и высокие капрасходы, которые ассоциируются с высокими рисками, представляют собой основные негативные моменты с точки зрения инвестиционной привлекательности компании. В связи с этим мы позитивно оцениваем фокус «Роснефти» на повышении инвестиционной привлекательности компании.

Кроме того, как мы отмечали в нашем материале Russian Oil and Gas – High oil, weak RUB — effect on dividends, «Роснефть» является основным бенефициаром сложившейся макроэкономической обстановки и налоговых льгот (в том числе для ТРИЗ).

Новости рынков |Новые инициативы Роснефти по увеличению рыночной капитализации позитивны для акций компании

- 03 мая 2018, 10:48

- |

Роснефть озабочена ростом своей рыночной капитализации

Совет директоров Роснефти 1 мая утвердил комплекс мер, направленных на увеличение рыночной капитализации компании. Эти меры, дополняющие стратегию Роснефти-2022, включают в себя:

Сокращение общего долга, включая торговые обязательства, на 500 млрд руб. в 2018.

Снижение капзатрат до 800 млрд руб. в 2018 вместо изначально планируемых 1 000 млрд руб. (сокращение на 20%).

Высвобождение оборотного капитала на 200 млрд руб. к концу 2018 за счет оптимизации трейдинга и службы снабжения.

Стратегическая оптимизация портфеля активов за счет сокращения доли «хвостовых» и непрофильных активов, продажа которых должна обеспечить дополнительный чистый денежный поток акционерам.

Программа обратного выкупа акций стоимостью $2 млрд через покупки на открытом рынке в 2018-20. Программа начнет действовать во 2К18.

Совет директоров Роснефти 1 мая утвердил комплекс мер, направленных на увеличение рыночной капитализации компании. Эти меры, дополняющие стратегию Роснефти-2022, включают в себя:

Сокращение общего долга, включая торговые обязательства, на 500 млрд руб. в 2018.

Снижение капзатрат до 800 млрд руб. в 2018 вместо изначально планируемых 1 000 млрд руб. (сокращение на 20%).

Высвобождение оборотного капитала на 200 млрд руб. к концу 2018 за счет оптимизации трейдинга и службы снабжения.

Стратегическая оптимизация портфеля активов за счет сокращения доли «хвостовых» и непрофильных активов, продажа которых должна обеспечить дополнительный чистый денежный поток акционерам.

Программа обратного выкупа акций стоимостью $2 млрд через покупки на открытом рынке в 2018-20. Программа начнет действовать во 2К18.

Мы приветствуем эти новые инициативы и считаем их ПОЗИТИВНЫМИ для акций Роснефти, которые вчера уже позитивно отреагировали на новость (как локальные акции, так и GDR). По сути, эти инициативы призваны снизить беспокойства инвесторов, которых волнует высокая долговая нагрузка компании, масштабные капзатраты и сделки M &A, не позволившие компании существенно сократить свою долговую нагрузку после покупки ТНК-ВР в 2013 году. Кроме того, программа выкупа является важным элементом поддержки рыночной капитализации компании, ставя ее в один ряд с ЛУКОЙЛом и Новатэком, которые также осуществляют программы выкупа.АТОН

Новости рынков |Переход на выплату дивидендов по 50% от чистой прибыли - позитивно для Роснефти

- 26 апреля 2018, 12:17

- |

Суммарные дивиденды Роснефти за 2017 г. могут составить 10,48 руб. на акцию по сравнению с 5,98 руб. за 2016 г.

Совет директоров Роснефти рекомендовал выплатить дивиденды в размере 6,65 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО (с учетом выплаты дивидендов по итогам I полугодия 2017 года), говорится в сообщении компании. Сумма средств, которая в дополнение к дивидендам по итогам I полугодия 2017 года будет направлена «Роснефтью» на выплату дивидендов, составит 70,5 млрд руб.

Совет директоров Роснефти рекомендовал выплатить дивиденды в размере 6,65 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО (с учетом выплаты дивидендов по итогам I полугодия 2017 года), говорится в сообщении компании. Сумма средств, которая в дополнение к дивидендам по итогам I полугодия 2017 года будет направлена «Роснефтью» на выплату дивидендов, составит 70,5 млрд руб.

Исходя из текущей стоимости акций Роснефти, дивидендная доходность по ним составит 2,8%. Позитивным моментом является переход компании на выплаты дивидендов в размере 50% от чистой прибыли. Если данный тренд продолжится и в 2018 году, то при ожидаемом росте прибыли Роснефти на 80-85%, аналогичным может быть и увеличение дивидендов.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс