SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ВТБ - банк выполнит свой план по прибыли в 100 млрд руб. на 2017 год

- 29 ноября 2017, 12:51

- |

ВТБ за 10 месяцев 2017г увеличил чистую прибыль по МСФО в 2,4 раза — до 90,9 млрд рублей

Группа ВТБ за октябрь 2017 года увеличила чистую прибыль по МСФО в 4 раза — до 15,6 млрд рублей против 3,9 млрд рублей прибыли за аналогичный месяц 2016 года, говорится в сообщении банка. За 10 месяцев 2017 года чистая прибыль группы по МСФО выросла в 2,4 раза — до 90,9 млрд рублей против 38,0 млрд рублей чистой прибыли годом ранее. Расходы группы на создание резерва под обесценение активов за 10 месяцев 2017 года сократились на 21,9% — до 129,6 млрд рублей. В октябре 2017 года этот показатель снизился по сравнению с аналогичным месяцем прошлого года на 40,9% — до 11,4 млрд рублей. Совокупные активы группы ВТБ на 31 октября 2017 года составили 12 трлн 671,5 млрд рублей, увеличившись на 0,7% с начала года.

Группа ВТБ за октябрь 2017 года увеличила чистую прибыль по МСФО в 4 раза — до 15,6 млрд рублей против 3,9 млрд рублей прибыли за аналогичный месяц 2016 года, говорится в сообщении банка. За 10 месяцев 2017 года чистая прибыль группы по МСФО выросла в 2,4 раза — до 90,9 млрд рублей против 38,0 млрд рублей чистой прибыли годом ранее. Расходы группы на создание резерва под обесценение активов за 10 месяцев 2017 года сократились на 21,9% — до 129,6 млрд рублей. В октябре 2017 года этот показатель снизился по сравнению с аналогичным месяцем прошлого года на 40,9% — до 11,4 млрд рублей. Совокупные активы группы ВТБ на 31 октября 2017 года составили 12 трлн 671,5 млрд рублей, увеличившись на 0,7% с начала года.

Результаты ВТБ свидетельствуют о том, что банк, скорее всего, выполнит свой план по прибыли в 100 млрд руб. на 2017 год. В тоже время, отчетность свидетельствует о том, что ВТБ стал одни из бенефициаров оттока средств клиентов из санируемых банков. Так, средства клиентов за 10 месяцев 2017 года выросли на 19,2% — до 8 трлн 760,1 млрд рублей. Такое стало возможным и благодаря хорошим ставкам по привлечению, а это, на наш взгляд, может оказать сдерживающий эффект на рост прибыли ВТБ до конца года.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |ВТБ - банк сможет обогнать свой собственный прогноз по чистой прибыли на 2017 (100 млрд руб.)

- 29 ноября 2017, 11:24

- |

ВТБ опубликовал сильные результаты за октябрь по МСФО

Чистая прибыль банка в октябре выросла в 3 раза г/г до 15,6 млрд руб. (ROE 12,6%). Чистый процентный доход увеличился на 15% г/г до 39 млрд руб., а чистая процентная маржа составила 4,1% (4,1% за 9M17), в то время как чистый комиссионный доход вырос на 11% до 8 млрд руб. Кроме того, прочий операционный доход банка составил 7,2 млрд (против 2,4 млрд руб. годом ранее). Отчисления ВТБ в резервы сократились на 41% до 11,4 млрд руб., а стоимость риска составила 1,4% (1,9% за 3К17). Рост операционных затрат ускорился до 16,5%, соотношение затраты/доход составило 41,8%. Общий кредитный портфель вырос на 1,6% с начала года, доля неработающих кредитов (90+ дней) составила 6,3%, коэффициент покрытия — 104%. Коэффициент достаточности капитала 1-го уровня остался на уровне 13,2%. За 10M17 чистая прибыль банка выросла в 2,4 раз до 91 млрд руб., а ROE составил 7,6%.

Чистая прибыль банка в октябре выросла в 3 раза г/г до 15,6 млрд руб. (ROE 12,6%). Чистый процентный доход увеличился на 15% г/г до 39 млрд руб., а чистая процентная маржа составила 4,1% (4,1% за 9M17), в то время как чистый комиссионный доход вырос на 11% до 8 млрд руб. Кроме того, прочий операционный доход банка составил 7,2 млрд (против 2,4 млрд руб. годом ранее). Отчисления ВТБ в резервы сократились на 41% до 11,4 млрд руб., а стоимость риска составила 1,4% (1,9% за 3К17). Рост операционных затрат ускорился до 16,5%, соотношение затраты/доход составило 41,8%. Общий кредитный портфель вырос на 1,6% с начала года, доля неработающих кредитов (90+ дней) составила 6,3%, коэффициент покрытия — 104%. Коэффициент достаточности капитала 1-го уровня остался на уровне 13,2%. За 10M17 чистая прибыль банка выросла в 2,4 раз до 91 млрд руб., а ROE составил 7,6%.

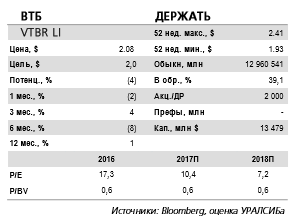

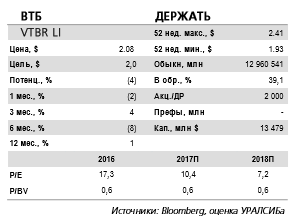

Банк опубликовал высокую чистую прибыль в октябре на фоне роста прочих операционных доходов и снижения резервов. Похоже, что банк сможет обогнать свой собственный прогноз по чистой прибыли на 2017 (100 млрд руб.). Хотя акции банка не выглядят дорогими (P/E 2017П 6,8x; P/BV 2017П 0,7x), мы по-прежнему не видим потенциала роста и предпочитаем Сбербанк.АТОН

Новости рынков |Акции ВТБ экстремально перепроданы

- 16 ноября 2017, 17:41

- |

Падение акций ВТБ не связано с фундаменталом.

Недавно банк представил отчетность за девять месяцев. В документе зафиксирован рост чистого процентного дохода на 11%, двукратное увеличение прибыли, достигшей 75,3 млрд, а также 7%-я рентабельность капитала.

Убыток от инвестиций в «Открытие» уже учтен в цене акции. По всей видимости, он не превысит 7 млрд руб. Кредитный портфель ВТБ, на мой взгляд, не содержит высоких рисков. Около четверти его сосредоточено в частном секторе, еще 11% — в нефтегазовой сфере.

Слухи о дефиците ликвидности, распространяемые в основном конкурентами, представляются не имеющими под собой оснований: резкого повышения ставок по однодневным облигациям банка не замечено, более того, они на 0,1–0,2 п.п. ниже средневзвешенных ставок по РЕПО.

Сейчас ВТБ стоит около 55% своего капитала, таким образом, это самый дешевый из крупных публичных банков. Падение его акций вызвано, по всей видимости, тем, что игроки, в том числе крупные, продают их после пробоя вниз психологически важной отметки 0,06 руб. и связанного с этим срабатывания маржин-коллов.

( Читать дальше )

Недавно банк представил отчетность за девять месяцев. В документе зафиксирован рост чистого процентного дохода на 11%, двукратное увеличение прибыли, достигшей 75,3 млрд, а также 7%-я рентабельность капитала.

Убыток от инвестиций в «Открытие» уже учтен в цене акции. По всей видимости, он не превысит 7 млрд руб. Кредитный портфель ВТБ, на мой взгляд, не содержит высоких рисков. Около четверти его сосредоточено в частном секторе, еще 11% — в нефтегазовой сфере.

Слухи о дефиците ликвидности, распространяемые в основном конкурентами, представляются не имеющими под собой оснований: резкого повышения ставок по однодневным облигациям банка не замечено, более того, они на 0,1–0,2 п.п. ниже средневзвешенных ставок по РЕПО.

Сейчас ВТБ стоит около 55% своего капитала, таким образом, это самый дешевый из крупных публичных банков. Падение его акций вызвано, по всей видимости, тем, что игроки, в том числе крупные, продают их после пробоя вниз психологически важной отметки 0,06 руб. и связанного с этим срабатывания маржин-коллов.

( Читать дальше )

Новости рынков |ВТБ - прогнозирует прибыль 100 млрд руб.

- 10 ноября 2017, 14:13

- |

ВТБ в III квартале сократил чистую прибыль по МСФО на 43% к/к, до 17,4 млрд руб., но за 9 мес. заработал в 2,2 раза больше, чем год назад

Чистая прибыль ВТБ по МСФО в третьем квартале 2017 года составила 17,4 млрд рублей, что на 43% ниже финансового результата за второй квартал и на 7% ниже прибыли за третий квартал 2016 года, свидетельствует отчетность группы. В целом за 9 месяцев ВТБ заработал 75,3 млрд рублей чистой прибыли (при прогнозе на этот год в 100 млрд рублей), что в 2,2 раза больше показателя годом ранее.

Чистая прибыль ВТБ по МСФО в третьем квартале 2017 года составила 17,4 млрд рублей, что на 43% ниже финансового результата за второй квартал и на 7% ниже прибыли за третий квартал 2016 года, свидетельствует отчетность группы. В целом за 9 месяцев ВТБ заработал 75,3 млрд рублей чистой прибыли (при прогнозе на этот год в 100 млрд рублей), что в 2,2 раза больше показателя годом ранее.

Все ключевые сегменты ВТБ по итогам 9 мес. были прибыльными, за исключением сегментов «корпоративный центр» (-8,2 млрд руб.) и «прочий бизнес» (-64,3 млрд руб.). Чистая процентная маржа за 9м2017 г. выросла до 4,1% по сравнению с 3,7% за 9м2016 г. Расходы на формирование резервов снизились до 118 млрд руб. по сравнению с 147 млрд руб. за 9м2016 г. Показатель NPL сохранился на уровне начала года — 6,4%. Прибыль за III квартал составила 17,4 млрд руб., что ниже результатов за предыдущие 4 квартала. На снижение прибыли в III квартале повлиял рост операционных расходов (+12,8% г/г), а также убыток 20,5 млрд руб. по не банковским активам. По итогам 2017 г. Группа ВТБ прогнозирует прибыль 100 млрд руб. (ROAE 7.0%), что с учетом результатов за 9м2017 г. выглядит реалистично.Промсвязьбанк

Новости рынков |ВТБ - банк подтвердил свой прогноз по чистой прибыли на 2017 год и далее

- 10 ноября 2017, 12:32

- |

ВТБ опубликовал ожидаемо слабые результаты за 3К17 по МСФО

Чистая прибыль банка снизилась на 7% г/г/ до 17,4 млрд руб. в 3К17 (RoE 4,2%). Чистый процентный доход вырос на 13% г/г до 117 млрд руб., а чистая процентная маржа составила 4,1% (3,8% за 3К16), в то время как чистый комиссионный доход увеличился на 24% до 23,9 млрд руб. Отчисления ВТБ в резервы сократились на 3% до 42,5 млрд руб., стоимость риска составила 1,9% (1,0% во 2К17). Операционные затраты выросли на 13%, коэффициент «затраты/доход» составил 45,8%. Общий кредитный портфель остался практически неизменным с начала года на уровне 9,6 трлн руб., неработающие кредиты (90+) выросли на 2% с начала года до 614 млрд руб. (6,4%), коэффициент покрытия составил 103%. Коэффициент достаточности капитала 1-го уровня упал на 2 бп кв/кв до 12,1%. Банк прогнозирует стоимость риска ниже 2% и ЧПМ ниже 4%, а также подтвердил свой прогноз по чистой прибыли на 2017 на уровне 100 млрд руб.

Чистая прибыль банка снизилась на 7% г/г/ до 17,4 млрд руб. в 3К17 (RoE 4,2%). Чистый процентный доход вырос на 13% г/г до 117 млрд руб., а чистая процентная маржа составила 4,1% (3,8% за 3К16), в то время как чистый комиссионный доход увеличился на 24% до 23,9 млрд руб. Отчисления ВТБ в резервы сократились на 3% до 42,5 млрд руб., стоимость риска составила 1,9% (1,0% во 2К17). Операционные затраты выросли на 13%, коэффициент «затраты/доход» составил 45,8%. Общий кредитный портфель остался практически неизменным с начала года на уровне 9,6 трлн руб., неработающие кредиты (90+) выросли на 2% с начала года до 614 млрд руб. (6,4%), коэффициент покрытия составил 103%. Коэффициент достаточности капитала 1-го уровня упал на 2 бп кв/кв до 12,1%. Банк прогнозирует стоимость риска ниже 2% и ЧПМ ниже 4%, а также подтвердил свой прогноз по чистой прибыли на 2017 на уровне 100 млрд руб.

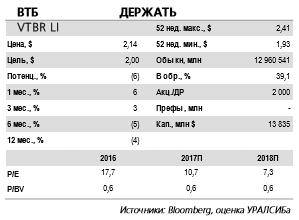

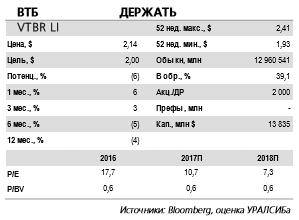

Результаты оказались ниже, по сравнению с показателями за 1П17 по МСФО, но совпали с консенсус-прогнозом и нашими ожиданиями. Отчисления в резервы выросли из-за переоценки инвестиций в Холдинг Открытие (убыток 7 млрд руб.) и ряда проектов в сфере недвижимости (убыток 13 млрд руб.). Тем не менее банк подтвердил свой прогноз по чистой прибыли на 2017 и далее. Мы ожидаем нейтральной реакции рынка на результаты.АТОН

Новости рынков |Цель роста акций ВТБ к концу года - уровень 0,065 рубля

- 09 ноября 2017, 14:58

- |

Чистая прибыль ВТБ за 9 месяцев 2017 года по МСФО выросла в 2,2 раза до 75,3 млрд рублей. В 3 квартале прибыль сократилась на 7% — до 17,4 млрд рублей.

Сегодня отчитался Банк ВТБ. ВТБ продемонстрировал уверенный рост комиссионных и процентных доходов: в 3-м квартале они увеличились на 23,8% и 12% в годовом выражении. Одновременно с этим зафиксировано повышение административных расходов на 12,8%. В этой связи прибыль банка в 3-м квартале оказалась на 7% меньше, чем за аналогичный период 2016-го. Рост кредитного портфеля составил около 11%, что стало самым высоким показателем за несколько лет. Акции ВТБ позитивно отреагировали на публикацию отчетности.

Долгое время их котировки находились вблизи уровня 0,06 руб., капитализация банка близка к его балансовой стоимости. Это было связано с консервативными ожиданиями инвесторов относительно темпов роста, а также с рисками убытков по неработающим кредитам, которые не оправдались. Банк отмечает увеличение объема средств клиентов, стоимость привлечения которых сокращается.

( Читать дальше )

Сегодня отчитался Банк ВТБ. ВТБ продемонстрировал уверенный рост комиссионных и процентных доходов: в 3-м квартале они увеличились на 23,8% и 12% в годовом выражении. Одновременно с этим зафиксировано повышение административных расходов на 12,8%. В этой связи прибыль банка в 3-м квартале оказалась на 7% меньше, чем за аналогичный период 2016-го. Рост кредитного портфеля составил около 11%, что стало самым высоким показателем за несколько лет. Акции ВТБ позитивно отреагировали на публикацию отчетности.

Долгое время их котировки находились вблизи уровня 0,06 руб., капитализация банка близка к его балансовой стоимости. Это было связано с консервативными ожиданиями инвесторов относительно темпов роста, а также с рисками убытков по неработающим кредитам, которые не оправдались. Банк отмечает увеличение объема средств клиентов, стоимость привлечения которых сокращается.

( Читать дальше )

Новости рынков |Fesco - Списание части долга уже отражено в ценах акций компании

- 08 ноября 2017, 12:00

- |

ВТБ открыл кредитную линию для реструктуризации задолженности группы

Банк одобрил кредитную линию на сумму до 750 млн долл. ПАО «ВМТП», входящее в Группу FESCO, сообщило, что ВТБ одобрил предоставление кредитной линии ПАО «ДВМП» в размере до 750 млн долл. Проценты по кредиту будут начисляться ежеквартально. Процентная ставка составит: ключевая ставка ЦБ + не более 3,5% – для кредитов в рублях и трехмесячный LIBOR + не более 6,5% – для кредитов в долларах США. Кредит подлежит погашению не позднее 66 месяцев с даты подписания кредитного соглашения, но не позднее 60 месяцев с даты первого использования кредитных средств. Кредит будет выдан для выплаты кредиторам в связи с реструктуризацией задолженности группы по находящимся в обращении обеспеченным еврооблигациям FESHRU’18 с купоном 8,0% (погашение в мае 2018 г.) и еврооблигациям FESHRU’20 с купоном 8,75% (погашение в 2020 г.). В качестве залога по кредиту используются 94,28% акций ВМТП, 73,74% акций FESCO и 50% минус 1 акция ОЗК.

( Читать дальше )

Банк одобрил кредитную линию на сумму до 750 млн долл. ПАО «ВМТП», входящее в Группу FESCO, сообщило, что ВТБ одобрил предоставление кредитной линии ПАО «ДВМП» в размере до 750 млн долл. Проценты по кредиту будут начисляться ежеквартально. Процентная ставка составит: ключевая ставка ЦБ + не более 3,5% – для кредитов в рублях и трехмесячный LIBOR + не более 6,5% – для кредитов в долларах США. Кредит подлежит погашению не позднее 66 месяцев с даты подписания кредитного соглашения, но не позднее 60 месяцев с даты первого использования кредитных средств. Кредит будет выдан для выплаты кредиторам в связи с реструктуризацией задолженности группы по находящимся в обращении обеспеченным еврооблигациям FESHRU’18 с купоном 8,0% (погашение в мае 2018 г.) и еврооблигациям FESHRU’20 с купоном 8,75% (погашение в 2020 г.). В качестве залога по кредиту используются 94,28% акций ВМТП, 73,74% акций FESCO и 50% минус 1 акция ОЗК.

( Читать дальше )

Новости рынков |ВТБ отчитается в четверг, 9 ноября и проведет телефонную конференцию

- 07 ноября 2017, 16:04

- |

Рост стоимости риска и убытки от переоценки Открытие Холдинга.

( Читать дальше )

В четверг, 9 ноября, ВТБ представит отчетность за 3 кв. 2017 г. по МСФО и проведет телефонную конференцию. Мы ждем сокращения чистой прибыли квартал к кварталу примерно на 40% (при ROAE в 5% против 8,5% во 2 кв.), в основном из-за роста стоимости риска и отрицательного результата по прочим статьям. Судя по ежемесячной отчетности МСФО (доступна на июль и август), ВТБ зафиксировал убыток по своей доле в Открытие Холдинге (должен быть в пределах 10 млрд руб.). Стоимость риска в июле–августе была вблизи 2%, и мы прогнозируем показатель за квартал на уровне 1,9% против 1,3% во 2 кв. Ранее менеджмент указывал, что после окончания аудита хорватского Agrokor группа будет принимать решение по дальнейшему резервированию.

Прогнозируем небольшой квартальный рост основного дохода. В то же время мы ждем небольшого повышения маржи – на 10 б.п. за месяц до 4,2%, тогда как чистый комиссионный доход может прибавить 2% квартал к кварталу (и сохранить темпы роста год к году выше 20%). Расходы, по нашим оценкам, практически не изменятся за квартал, но увеличатся на 11% относительно 3 кв. 2016 г. Динамика корпоративных кредитов, исходя из месячной отчетности, будет отрицательной (мы ожидаем минус 0,5% за квартал), розница же, напротив, может вырасти примерно на 5% квартал к кварталу. Последний прогноз менеджмента по росту корпоративного кредитования в текущем году составлял 6%, и мы не исключаем, что, если корпоративный портфель за 9 мес. сократится примерно на 1% (как предполагает наша модель), менеджмент может несколько скорректировать свой прогноз. Розничный сегмент, напротив, за 9 мес. может уже достичь годового прогноза по росту на 10% (наша оценка предполагает увеличение на более чем 11% с начала года).

( Читать дальше )

Новости рынков |ВТБ - ожидаемый убыток по Холдингу Открытие соответствует 7% от общей прогнозируемой чистой прибыли банка за 2017 год

- 16 октября 2017, 10:42

- |

ВТБ: потенциальные убытки по Холдингу Открытие составят 7 млрд руб.

По словам главы банка, эту сумму ВТБ планирует списать из своих инвестиций (10%) в Холдинг Открытие.

По словам главы банка, эту сумму ВТБ планирует списать из своих инвестиций (10%) в Холдинг Открытие.

Ожидаемый убыток соответствует 7% от общей прогнозируемой чистой прибыли ВТБ за 2017. Фактически, это чуть ниже ожидаемого ранее убытка примерно в 10 млрд руб. Тем не менее новость нейтральна для динамики акций банка.АТОН

Новости рынков |ВТБ - сохраняем нейтральный взгляд на бумаги банка

- 29 сентября 2017, 11:36

- |

Результаты за август 2017 г. по МСФО: падение чистой прибыли, возможно, было разовым

Убыток по прочим статьям может быть связан с переоценкой доли в Банке Открытие. Вчера ВТБ опубликовал отчетность за август и 8 мес. 2017 г. по МСФО. Чистая прибыль в августе снизилась всего до 1 млрд руб., а ROAE до 0,8% с 8% в июле. В первую очередь это объясняется убытком по прочим операционным статьям в размере 7 млрд руб., который, возможно, связан с обесценением доли ВТБ в Открытие Холдинге из-за санации Банка ФК Открытие через Фонд консолидации. Ранее глава ВТБ Андрей Костин говорил, что убытки ВТБ от вложений в Открытие при самом худшем сценарии не превысят 10 млрд руб. В части же основного дохода август был довольно успешным для банка — ЧПМ осталась на уровне 4,2%, как и в июле (выше уровня 1 п/г), а чистый комиссионный доход за месяц вырос на 17% (и на 20% год к году за 8 мес.).

Рост розничных кредитов с начала года превысил 10%. Стоимость риска в августе повысилась до 2,1% с 1,8% в июле (с учетом забалансовых гарантий), впрочем, принимая во внимание относительно низкие значения в предшествующие месяцы, показатель за 8 мес. равен 1,6%, что соответствует прогнозу менеджмента (менее 2%); в будущем волатильность в месячной стоимости риска, скорее всего, сохранится. Рост расходов году к году в августе ускорился до 16% с 13% в июле, но за 8 мес. рост год к году составляет всего 8%. Корпоративные кредиты сократились на 0,7% за месяц и на 1,8% с начала года в номинальном выражении (здесь должна была сказаться переоценка). Розничные же кредиты выросли на 1,9% месяц к месяцу, а рост с начала года уже превысил 10% (в рамах прогноза руководства). Доля просрочки увеличилась на 10 б.п. месяц к месяцу до 6,5%.

( Читать дальше )

Убыток по прочим статьям может быть связан с переоценкой доли в Банке Открытие. Вчера ВТБ опубликовал отчетность за август и 8 мес. 2017 г. по МСФО. Чистая прибыль в августе снизилась всего до 1 млрд руб., а ROAE до 0,8% с 8% в июле. В первую очередь это объясняется убытком по прочим операционным статьям в размере 7 млрд руб., который, возможно, связан с обесценением доли ВТБ в Открытие Холдинге из-за санации Банка ФК Открытие через Фонд консолидации. Ранее глава ВТБ Андрей Костин говорил, что убытки ВТБ от вложений в Открытие при самом худшем сценарии не превысят 10 млрд руб. В части же основного дохода август был довольно успешным для банка — ЧПМ осталась на уровне 4,2%, как и в июле (выше уровня 1 п/г), а чистый комиссионный доход за месяц вырос на 17% (и на 20% год к году за 8 мес.).

Рост розничных кредитов с начала года превысил 10%. Стоимость риска в августе повысилась до 2,1% с 1,8% в июле (с учетом забалансовых гарантий), впрочем, принимая во внимание относительно низкие значения в предшествующие месяцы, показатель за 8 мес. равен 1,6%, что соответствует прогнозу менеджмента (менее 2%); в будущем волатильность в месячной стоимости риска, скорее всего, сохранится. Рост расходов году к году в августе ускорился до 16% с 13% в июле, но за 8 мес. рост год к году составляет всего 8%. Корпоративные кредиты сократились на 0,7% за месяц и на 1,8% с начала года в номинальном выражении (здесь должна была сказаться переоценка). Розничные же кредиты выросли на 1,9% месяц к месяцу, а рост с начала года уже превысил 10% (в рамах прогноза руководства). Доля просрочки увеличилась на 10 б.п. месяц к месяцу до 6,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс