Блог им. sng |Wildberries стал топ-1 по обороту

- 07 мая 2025, 12:07

- |

Собрал информацию по обороту (выручке) крупнейших торговых сетей и маркетплейсов. Получилась такая картинка.

▪️ Много лет в этом рейтинге доминировала Х5. Но в 2024 году сменился лидер, теперь самая крупная компания по обороту — Wildberries, 4,1 трлн за год. Несётся как зверь дикий, имея самые высокие темпы роста, несмотря на размер.

▪️ OZON тоже дышит в пятки гигантам — по итогам 2025 года неизбежно войдёт в топ-3, несмотря на поглощение Магнитом новой сети — Азбуки Вкуса (добавит всего 100 млрд выручки).

▪️ Меркури Ритейл Групп (КБ) не публикует отчетность, сделать выводы о выручке можно лишь оценочно. То же самое по Мегамаркету и Ашану (помечены звёздочкой).

▪️ Е-коммерс подразделение Яндекса не раскрывает цифры по отдельным брендам, поэтому здесь совокупная цифра по всем е-ком бизнесам Яндекса.

▪️ Удивил Самокат, вот эти розовые велосипедисты накатали выручку почти 250 млрд ₽ за год, догнав сеть гипермаркетов Metro и обогнав Ашан и О'Кей.

▪️ Падает только Светофор (-5% г/г). А Золотое Яблоко ворвалось в топы, выручка выросла на 60% за год.

( Читать дальше )

- комментировать

- 7К | ★4

- Комментарии ( 25 )

Блог им. sng |Магнит

- 27 ноября 2023, 14:13

- |

Магнит выплатит дивиденды из нераспределенной прибыли прошлых лет в размере 412₽. До последнего не определял компанию в «Дивидендных козлов», оставляя её единственной в категории «Неопределившиеся». Следует понимать, что это распределение не заработанной в 2023 году прибыли (такое распределение ещё впереди), а из оставшихся с 2022 года денег.

У меня в данный момент акций Магнита примерно в 3 раза больше, чем должно быть по стратегии. Все дело в неразберихе в плане веса компании в Индексе Мосбиржи. Сначала её вес был резко увеличен, и я активно покупал акции $MGNT по 4000-5000₽, чтобы довести вес в портфеле до требуемого. А потом вес в индексе был резко сокращён. И мне нужно было либо продать 2/3 акций примерно по 5400₽ (ещё и налоги с прибыли заплатить), либо оставить. И просто не покупать акции в следующие пару лет, пока естественным образом портфель не вырастет — ситуация в таком случае придёт в норму без суетливых действий. Я решил оставить, хоть это и создавало риск немного отстать от индекса, если акции упадут в цене. Как видим, ситуация развилась по удачному для меня сценарию.

( Читать дальше )

Блог им. sng |JP Morgan потерял акции Магнита

- 13 июля 2023, 17:54

- |

Ничего необычного, просто JP Moron потерял 1% акций, которыми была подкреплена программа депозитарных расписок компании Магнит.

Об этом стало известно из их письма держателям, которым JP Moron уведомил клиентов о том, что расписки будут погашены, акции — проданы в рамках выкупа, а деньги — распределены среди держателей расписок.

JP Moron обвиняет во всём неких схематозников, которым удалось дважды сконвертировать одни и те же расписки — в апреле и в августе. Он по-прежнему активно ищет пропавшие акции, но предупреждает, что возникший убыток не компенсируется банком, а будет распределен среди всех оставшихся держателей расписок.

А ведь мы даже представить себе не можем, сколько ещё миллиардов утекло в рамках таких вот конвертаций российских бумаг. Судя по тому, что Reuters оценил описываемую ситуацию как «Полный хаос», это может быть не единичным случаем.

Современная мировая финансовая система — очень надёжно!

Блог им. sng |Ритейлеры vs Маркетплейсы

- 07 апреля 2023, 13:57

- |

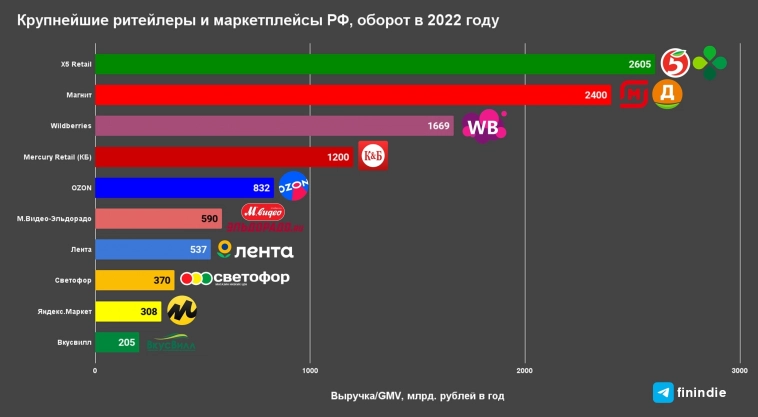

Практически все компании, завязанные на ритейл, отчитались за 2022 год. Мне захотелось сравнить некоторые традиционные торговые сети и маркетплейсы — насколько одни крупнее других по обороту на данный момент.

Продажи в 2022 году:

1). X5 Retail Group — 2,6 трлн ₽;

2). Магнит — 2,4 трлн ₽*;

3). Wildberries — 1,67 трлн ₽;

4). Mercury Retail — 1,2 трлн ₽*;

5). OZON — 832 млрд ₽;

6). М.Видео — 590 млрд ₽*;

7). Лента — 537 млрд ₽;

8). Светофор — 370 млрд ₽*;

9). Я.Маркет — 308 млрд ₽;

10). Вкусвилл — 205 млрд ₽.

* — собственная оценка на основе данных за 1 полугодие 2022 и динамики роста выручки (компании ещё не отчитались официально).

Важно понимать, что это не совсем топ-10. В топ-10 могут попасть сети Окей, Ашан, Metro. Данные по ним посчитать достаточно проблематично.

Традиционные ритейлеры растут темпами, равными инфляции. В то время как маркетплейсы продемонстрировали в 2022 выдающуюся динамику роста продаж: WB +98%, OZON +86%, Я.Маркет +92%. Если такая динамика продолжится, уже на горизонте ближайших пары лет лидеры могут смениться.

( Читать дальше )

Блог им. sng |Сижу смотрю на отчет Магнита и не понимаю, как такое может быть?..

- 09 февраля 2020, 11:47

- |

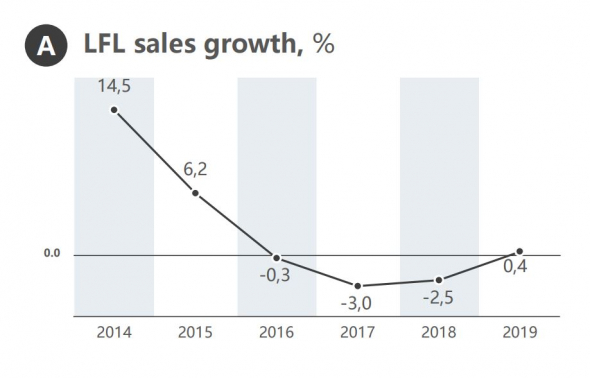

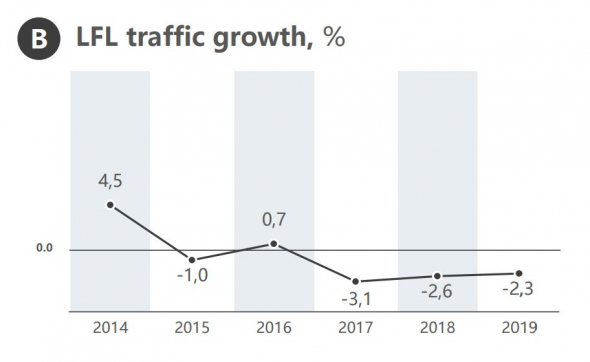

1. LFL в 2019 году +0,4% (метрика для оценки продаж ритейлера по сравнению с предыдущим периодом, плюс — хорошо, минус — плохо). Считается как динамика трафика (грубо говоря, сколько людей ходит в магазин) + динамика среднего чека (тут объяснять ничего не надо).

2. Снижение трафика какой год подряд. В 2019: -2,3%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс