Блог им. sky999 |Обзор Spydell’a о ситуации на фондовом рынке США

- 03 июня 2017, 12:42

- |

Здесь. Он там достаточно красочно описывает, что текущая капитализация побила все мыслимые рекорды за последнее десятилетие и даже столетие. Но тут, правда, надо выделить важный фактор дивидендной доходности — выплаты и соответствующий денежный поток за последнее десятилетие тоже стабильно росли.

Более того, последние 15 лет стабильно росла дивидендная доходность. А что, в это же время, происходило с доходностью трежерис и ставкой по федеральным фондам? Правильно — они стабильно снижались.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. sky999 |Акции шестого по величине банка в Испании обрушились на страхах о его ликвидации

- 02 июня 2017, 23:57

- |

Отсюда. Последние несколько дней шестой по величине банк в Испании находится в свободном падении на страхах его ликвидации. Ситуацию может исправить только крупный покупатель или иной источник финансирования (правительство? — прим. перевод.). Акции банка обрушились на 27%, крупнейшее падение с 1989 года. Следом за акциями упали и облигации банка, так как инвесторы «не готовы уходить с ними на выходные» по словам представителя ATL Capital (Мадрид), цитируемого агентством Bloomberg.

Ранее на этой неделе европейская организация по контролю за банками Single Resolution Board (SRB) предупредила представителей ЕС, что банк придется ликвидировать или провести процедуру bailed-in если на него не найдется покупатель.

Проблемы Popular схожи с проблемами большинства банков ЕС: банк не может продать €37 миллиардов просроченных ипотечных займов и ищет партнеров, после того как министр экономики Испании отверг возможность публичного bailout. В это же время, держатели его акций сопротивляются процедуре наращивания капитала путем продажи дополнительных акций. Правительство просит граждан сохранять спокойствие…

( Читать дальше )

Блог им. sky999 |Проблемы в европейской экономике нарастают

- 29 мая 2017, 23:08

- |

Согласно ежегодному отчету шведского коллектора Intrum Justitia AB все больше представителей малого и среднего бизнеса ЕС испытывают трудности со своевременной оплатой проделанной ими работы. Как указано в отчете, 61% фирм из 10 468, принявших участие в опросах, столкнулись с просьбами контрагентов о продлении сроков по выплатам сверх того уровня, который они могли бы назвать комфортным. В 2016 году лишь 46% фирм столкнулись с такими проблемами. ...

Отчет показывает две основные тревожные тенденции в европейской экономике. Во-первых, денежный поток продолжает сокращаться, вызывая рост задолженностей и неплатежей. Во-вторых, любое ужесточение монетарной политике в указанных условиях способно спровоцировать серьезные последствия в экономике, вплоть до массовых дефолтов в частном секторе.

Растущее число Европейских фирм, испытывающих давление со стороны контрагентов об увеличении сроков платежей по договорам.

( Читать дальше )

Новости рынков |Банк «Русский стандарт» показал рекордный убыток в 22 млрд руб.

- 31 августа 2015, 22:30

- |

Из-за рекордного убытка капитал «Русского стандарта» к началу июля снизился в 25 раз — с 16 млрд руб. до 0,64 млрд руб., это меньше 1% активов банка. В мае Рустам Тарико докапитализировал «Русский стандарт» на 3,8 млрд руб. долей в 19,9% своего алкогольного холдинга Roust Corporation. «Если бы не эта докапитализация, капитал банка к концу полугодия был бы отрицательным», — отмечает Никитин.Собственно на наших глазах тонет достаточно крупная финансовая организация. Могут пойти круги по воде (;

...

По мнению Полякова, «Русский стандарт» приближается к моменту, когда ему, вероятно, придется списать субординированный долг, несмотря на то что в июле Тарико докапитализировал банк еще на 9,35 млрд руб. Учитывая, что банк, скорее всего, продолжит нести убытки, неясно, как надолго хватит запаса по капиталу 9,35 млрд руб.», — пишет Поляков.

Подробнее на РБК:

top.rbc.ru/finances/31/08/2015/55e449f09a7947816ba8523e

Блог им. sky999 |EURCHF — назад в будущее

- 19 января 2015, 10:47

- |

Ситуация с франком напомнила мне события далекого 2007. После продолжительного роста и небольшой коррекции в июле ничего не предвещало беды. Однако август выдался жарким. Падение было сильным, одномоментным — я до сих пор помню как с изумлением смотрел на РБК котировки металлов и евройены, думая что это какая-то ошибка… Тогда кстати разорился фонд Нидерхоффера, спекулировавший на йене. Фонды и фирмы разоряются и на этот раз. Напомню, что чуть менее чем через год произошел значительный обвал фондового рынка США. Вполне возможно, что и нынешние события могут ознаменовать масштабные потрясения финансовых рынков, ожидающие нас впереди.

Хорошая статья на эту тему у Spydell’a.

_____

мой блог

Блог им. sky999 |Ультиматум Обамы

- 14 января 2015, 17:01

- |

Goldman Sachs выпустила новый прогноз по рынку нефти в 2015 году. Ключевой тезис прогноза

- И брент и WTI будут по оценкам Голдмана торговаться 40-50 на интервале 9 мес этого года

с учетом статуса этой организации (ее полной вовлеченности в правящие миром финансовые круги) это выглядит как ультиматум для Путина от Обамы (очевидно он также является выразителем интересов этой глобальной финансовой элиты).

Однако у этого «гениального» плана давления на РФ есть и отрицательные для США стороны. Причем последствия могут оказаться куда более болезненными, чем это можно было бы представить. Так, например, глава департамента природных ресурсов Северной Дакоты заявил, что уже как минимум половина его сланцевых регионов находится ниже точки безубыточности.

( Читать дальше )

Блог им. sky999 |Информация по прибылям российских компаний

- 12 января 2015, 11:57

- |

От Spydell’a здесь. Ключевые моменты:

Если проанализировать российские компании реального сектора экономики с годовой выручкой более 400 млн рублей (без банков, страховых компаний и бюджетных организаций), то прибыль ( до выплаты налогов на прибыль) за первые 10 месяцев (по данным РСБУ) составила 5075 млрд рублей – это минус 14.1% к 2013 году. В прошлом году за аналогичный период также на 15% ниже показателей 2012 года. Т.е. прибыль снижается уже как 2 года.

Прибыль снижается уже два года, т.е. спад в нашей экономике имеет долгосрочный характер и не вчера начался. Об этом уже не раз писалось ранее и это хорошее подтверждение сделанных тогда заключений.

Показательны результаты по отраслям (данные на конец октября!):

- Производство машин и оборудования – падение прибыли за 10 месяцев на 32% до 26 млрд.

- Химическое производство – падение прибыли на 52% до 82 млрд рублей. Аналогичные показатели у производства пластмасс и изделий.

- Производство нефтепродуктов (отрасль, которая генерировала свыше трети от всей прибыли обрабатывающего сектора) – сейчас падение прибыли на 36% до 317 млрд руб.

- Гостиницы и рестораны – первые убытки за 20 лет.

- Оптовая и розничная торговля – падение прибыли на 37%

- Транспорт и связь – минус 33%

( Читать дальше )

Блог им. sky999 |РУБЛЬ, рассуждения о том к чему мы пришли

- 14 декабря 2014, 23:55

- |

Хочется сделать небольшой ретроспективный обзор произошедших за год событий. На мой взгляд уже совершенно очевидно, что события на Украине были тщательным образом заранее срежиссированы. И наши власти знали об этом, начав девальвацию рубля в декабре 2013 года, на тот момент для большинства совершенно непонятную. Присоединение Крыма, на мой взгляд, также было спланированной и согласованной спецоперацией. Причем Путину были даны очень веские гарантии от весьма сильных фигур мира сего (иначе, опять же на мой взгляд, он никогда не стал бы действовать). Ирония в том, что даже откажись он от присоединения — Донбасс бы все равно случился (+ к этому добавился бы Крым). И санкции были бы введены в любом случае. Даже если бы Россия вообще не вмешивалась в происходящее. Это же касается и демонстративного завала цен на нефть при полном одобрении ОПЕК.

В чем же смысл санкций и падающей нефти? Падающая нефть на руку ОПЕК — т.к. рушит сланцевую добычу в США. Но прежде всего — падающая нефть на руку… ФРС. Во-первых падающие цены на энергоносители заметно снизят уровень инфляции. Во-вторых вызовут кризис энергетического сектора США и его долгового рынка, что неизбежно толкнет широкие индексы вниз (особенно с учетом отсутствия поддержки от уже свернутого QE3). Цель этой игры проста — подготовка почвы для запуска масштабного QE4 вместо ожидаемого повышения ставки. Поскольку уже достаточно очевидно, что повышение ставки и сокращение баланса ФРС вызовет еще один масштабный кризис, наподобие 2008 года. При этом страшилка в лице России позволит создать эффектный фон для начала стимулирования, дабы сплотиться и не оказаться слабым перед лицом врага. А заодно ослабит ЕС, расшатывая его экономику и направляя европейский денежный поток в нужное русло....

( Читать дальше )

Блог им. sky999 |Так в чем же кризис? Ищите суть в мелочах

- 26 ноября 2014, 16:15

- |

Татьяна Михайлецкая, владелица нескольких ювелирных магазинов в Ростове-на-Дону и Таганроге

«Почти во всех торговых центрах, где расположены наши магазины, происходит исход арендаторов. В одном месте из десяти магазинов на первом этаже после Нового года остаются только три, еще два переезжают в другое место, а пять – просто закрываются».

Ольга Косец, занимающаяся пошивом мужской одежды и оптовой торговлей тканями в Краснодаре

«Многие предприниматели, особенно зависящие от импорта, стараются задерживать платежи, чтобы понять, как будет развиваться экономика. Своим поставщикам я предложила пополам поделить убыток от резкого роста курса доллара и провести все расчеты исходя из 40 руб. за доллар. Пока думают. Еще недавно ткань я продавала рулонами по 25 м, а теперь вынуждена их резать на куски по 5–10 м. Ближайшие полгода будет очень плохо, а дальше мы скорее привыкнем, чем станет лучше

( Читать дальше )

Блог им. sky999 |Заметки по текущей волатильности на мировых площадках

- 06 июня 2014, 19:18

- |

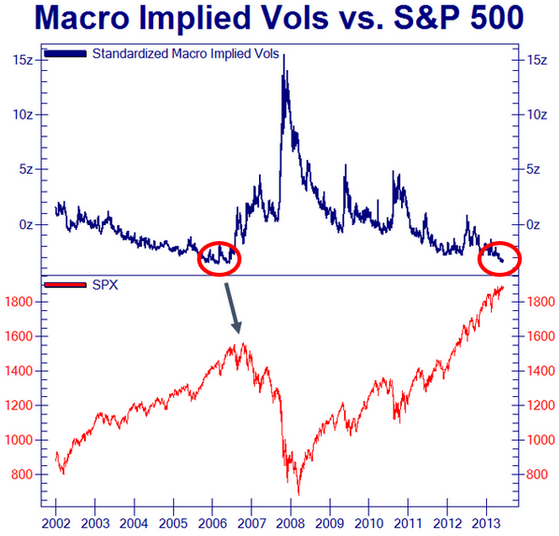

Сравнение динамики VIX и индекса S&P500

Хороший комментарий относительно волатильности на других площадках здесь. Особо можно отметить значительное снижение волатильности на Frontiers Markets (развивающиеся рынки с низкой капитализацией и ликвидностью, такие как Аргентина, Болгария, Эстония и т.п.). Все это находится в прямой зависимости от действий ведущих ЦБ мира (ФРС, ЕЦБ, ЦБ Великобритании, Японии и Китая). Снижение рисков волатильности напряму связано с переносом этих рисков на балансы ЦБ. Именно это происходило все последние годы. И экстремальное снижение волатильности на мировых финансовых рынках (особенно на разного рода высокодоходных неликвидных рынках) свидетельствует об экстремальной концентрации рисков связанных с балансами поддерживающих этот праздник жизни мировых центробанков. Иными словами риски сохраняются и нарастают, оставаясь при этом скрытыми от глаз большинства простых инвесторов. Такая ситуация не может быть стабильной в долгосрочной перспективе. Более того, драматическая развязка возможна уже в самом ближайшем будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс