Блог им. sky999 |Развязка все ближе

- 25 декабря 2018, 00:14

- |

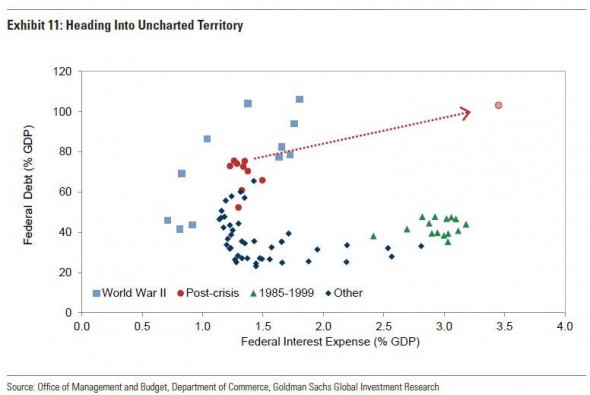

Еще в апреле этого года я опубликовал статью, хорошо описывающую глобальную проблему, нависшую над американской экономикой. Еще раз приведу ключевой график оттуда, он отражает стоимость обслуживания госдолга США по отношению к ВВП:

(Зависимость величины госдолга США (в % от ВВП) от стоимости его фондирования)

Собственно, все достаточно очевидно. Монетарная политика ФРС ведет нас в ту область, в которой состояние экономики США не сможет оставаться стабильным. Таким образом, трек ужесточения монетарной политики должен быть оборван финансовым (а затем и экономическим) кризисом. Именно то, что мы сейчас и наблюдаем на рынках.

Возьмем, например, диаграмму с динамикой вероятности смягчения (красная линия) и ужесточения (черная) политики ФРС в 2020 году. Сейчас эти значения сравнялись, что отражает растущие опасения участников рынка относительно перспектив американской экономики.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 47 )

Блог им. sky999 |Пирамида начинает рассыпаться?

- 21 декабря 2018, 00:08

- |

Свежая статистика по фондовому рынку США с ZeroHedge после заседания ФРС в четверг. Небольшой комментарий по самому событию — Пауэлл предсказуемо поднял ставку, однако дал достаточно жесткий комментарий, который не смог воодушевить рынки (ожидавших совсем не сентенций о двух повышениях ставки вместо трех). Таким образом, общее давление на рынок неумолимо растет. Все это происходит на фоне роста индекса кредитного риска облигаций с инвестиционным уровнем (а значит растет стоимость фондирования корпораций) и снижения объема байбеков на американском рынке до минимумов 2017 года (финансирование байбеков во-многом осуществлялось за счет корпоративных займов на открытом рынке):

(Индекс байбеков на фондовом рынке США (зеленая линия) и кредитный риск облигаций с инвестиционным уровнем (инвертированная динамика, красная линия))

( Читать дальше )

Блог им. sky999 |Американцы тоже плачут или несколько слов о том, что расстраивает простых обывателей в США

- 16 декабря 2018, 16:34

- |

На смарт-лабе в эти выходные буквально шквал топиков с сентенциями об ужасной жизни в нашей стране, начатый с легкой руки Тимофея Мартынова ("Как ужасно жить в России. Пишу вам с Кипра…"). А что там у них? В проклятой процветающей Америке? Что расстраивает простых американских обывателей и расстраивает ли их вообще хоть что-то? Да пожалуйста, на связи ZeroHedge.

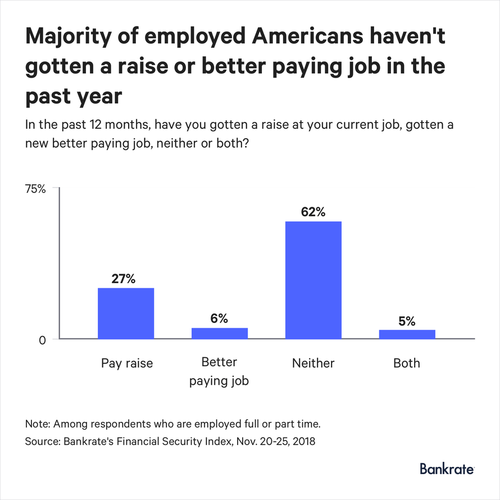

Например, их расстраивают не выросшие за последний год зарплаты (или невозможность найти более высокооплачиваемую работу), вот результаты последнего опроса от Bankrate.com (вопрос: «за последний год ваша зарплата выросла, вы нашли работу с большей оплатой, ни то и ни другое или все вместе?», ответы респондентов слева-направо в той же последовательности):

( Читать дальше )

Блог им. sky999 |Китайская экономика быстро замедляется

- 13 декабря 2018, 15:13

- |

Об этом красноречиво говорят данные по продажам автомобилей на внутреннем рынке. Информация была опубликована сегодня на ZeroHedge:

Данные за ноябрь подтвердили продолжение мрачной тенденции о которой мы уже говорили в предыдущем месяце. Так например, оптовые продажи легковых автомобилей показали снижение на 16,1% в годовом выражении согласно China Association of Automobile Manufacturers (CICC). Это значение включает в себя продажи седанов, внедорожников и кроссоверов.

Данные по оптовым продажам всех типов автотранспортных средств также показали двухзначное снижение, которое составило 13,9% или 2,55 млн. единиц в годовом выражении. Общий объем розничных продаж легковых автомобилей упал на 18%, в том числе продажи внедорожников показали снижение на 20,6% год к году.

Как результат, CICC ожидает что итоговые значения производства и реализации автотранспортных средств за 2018 год упадут более чем на 5%. И это станет первым снижением показателя годовых продаж как минимум за последние три десятилетия.

( Читать дальше )

Блог им. sky999 |Рынок жилья США в огне

- 02 декабря 2018, 13:52

- |

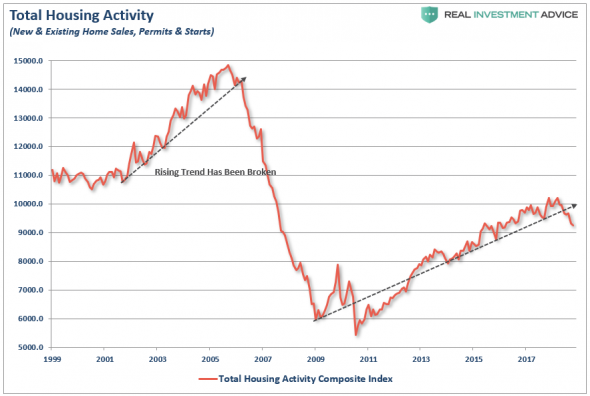

Свежая статистика по рынку жилья США от самих американцев, выложенная на ZeroHedge. Ключевой индекс, характеризующий основные составляющие рынка (Total Housing Activity Index) — разрешения на строительство, завершенные объекты и продажи первичного и вторичного жилья пробил все мыслимые линии сопротивления и уверенно пошел ко дну:

(Индекс общей активности рынка жилья в США)

Во время предыдущего кризиса он, кстати, на похожем безоткатном движении сложился в два раза. Причина текущего снижения кроется в ставках, они уже слишком высоки и начали подавлять рынок. Так, ставки по 30-летней ипотеке (30-Year motgage rate) уверенно вышли из диапазона, сформированного в 2013-2016 годах, и пошли вверх. Это, в свою очередь, отправило годовой темп роста индекса активности жилищного рынка на негативную территорию, причем такой динамики мы не наблюдали с 2011 года:

( Читать дальше )

Блог им. sky999 |Россия — социально-экономические тренды 2018 года

- 18 ноября 2018, 19:21

- |

От исследовательского холдинга Ромир за последний месяц вышел ряд важных данных, думаю интересно попытаться их обобщить и оценить последствия политики «отвязки курса рубля от цен на энергоносители». Так, например, была опубликована динамика изменения среднего чека потребителей:

Среднестатистический российский горожанин за один поход в магазин потратил в октябре 505 рублей, что на 2,7% меньше, чем месяцем ранее. Таким образом, после сентябрьского скачка чек опять пошёл на убыль. В годовом выражении тренд на снижение величины среднего чека сохранился. По сравнению с октябрём прошлого года средний чек потерял 5,1% своей стоимости. …

Если рассматривать динамику среднего чека в различных торговых каналах, то и здесь результаты оказались повсеместно отрицательными. Сильнее всего за месяц величина чека просела в гипермаркетах – на 3,2%. Потери величины чека в супермаркетах составили 2,7%, а в дискаунтерах — 1,8%. В октябре чек не изменился только в магазинах традиционной торговли. В годовом выражении снижение чека более всего затронуло дискаунтеры, где он сократился сразу на 9,8%. В магазинах, торгующих через прилавок, чек за год потерял 7,5%, в гипермаркетах — 7,4% и в супермаркетах — 5,5%.

( Читать дальше )

Блог им. sky999 |Рынок LIBOR готов взорваться?

- 22 марта 2018, 17:41

- |

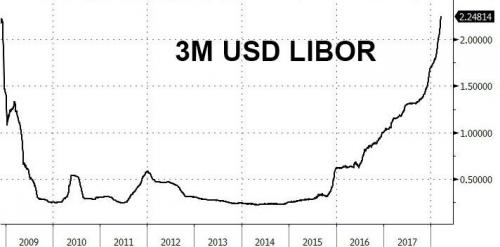

На ZeroHedge вышла интересная статья, посвященная текущей динамике ставки 3-ех месячного LIBOR (ставка под которую банки кредитуют друг друга) и возможным последствиям ее роста. Русский вариант есть здесь. Ключевым аспектом является то, что ставки непрерывно росли начиная с 7 февраля этого года в течение 31 торговой сессии. Динамика за последний год впечатляющая, в настоящий момент мы находимся на уровне, наблюдавшемся последний раз в 2008 году:

Причем, как отмечает аналитик Citigroup Мэтт Кинг:

Ставка LIBOR по-прежнему остается ключевой для определения стоимости займов с кредитным плечом, процентных свопов и некоторых ипотечных кредитов. Помимо этого прямого влияния, высокие ставки денежного рынка вкупе с бегством от рисковых активов способны привести к значительному оттоку средств из взаимных фондов. Это, в свою очередь, может вызвать шквал распродаж на рынке и привести к негативному воздействию на всю экономику в целом.

( Читать дальше )

Блог им. sky999 |Новая нормальность в действии — еще одна корреляция разрушена?

- 20 марта 2018, 17:22

- |

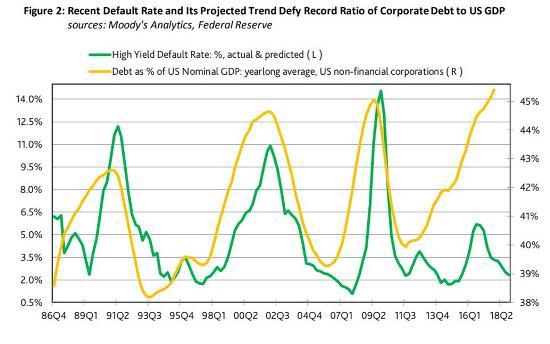

Речь идет о взаимосвязи величины корпоративного долга и величины корпоративных дефолтов в США. Наткнулся на интересную статью в которой приведена корреляция между этими двумя показателями (здесь полный перевод на русский). Исторически, рост корпоративного долга приводил к увеличению частоты корпоративных дефолтов, т.к. росла кредитная нагрузка на компании. Однако, начиная с 2012 года эта взаимосвязь перестала работать, при этом корпоративный долг уже превысил уровни 2008 года (в % от номинального ВВП):

В публикации пытаются объяснять этот феномен ростом глобализации, в рамках которой долг корпораций США надо рассматривать в отношении к мировому, а не локальному ВВП, а также ростом величины долларовой наличности на счетах корпораций (в последнее десятилетие это было характерно для ряда крупных компаний). Но наиболее правдоподобный вариант заключается в том, что ФРС и другие центробанки предоставляли слишком большой поток ликвидности на внешние рынки в последние годы — подавляя процессы «естественного отбора» на свободном рынке и спонсируя дешевые займы для неэффективных предприятий.

( Читать дальше )

Блог им. sky999 |Шок волатильности на S&P 500 распространился на другие рынки

- 16 февраля 2018, 17:55

- |

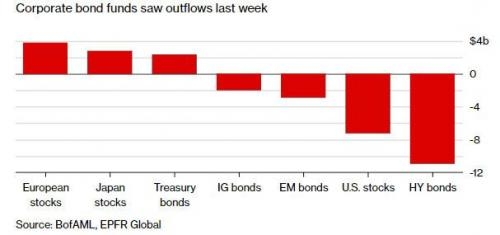

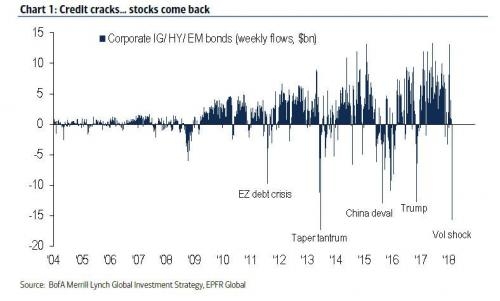

Согласно данным BofA облигационные фонды за прошлую неделю испытали отток средств величиной в $14.1 млрд ($10.9 млрд. ушло из фондов мусорных облигаций) — второй по величине отток средств за всю историю наблюдений. До этого мощный отток средств происходил во время выборов президента США и девальвации китайского юаня.

Эту тенденцию подтверждает и отчет от Lipper, за прошедшую неделю инвесторы вывели $6.3 млрд. из фондов облигаций с высокой доходностью — второй по величине отток за всю историю наблюдений и пятая подряд неделя с оттоком средств инвесторов (суммарный отток за этот период составил $15 млрд. по данным Bloomberg).

( Читать дальше )

Блог им. sky999 |Игры с рублем продолжаются или долг платежом красен?

- 15 ноября 2017, 13:52

- |

Декабрь принесет пик погашения внешнего долга — сумма выплат зарубежным кредиторам составит 18 млрд долларов; она вдвое превысит показатель ноября и станет рекордной за два года.

Кроме того, более 5 млрд долларов может уйти на кредит китайской CEFC — компания выкупает у катарского инвестфонда 14,6% акций «Роснефти», но делает это на российские деньги. Займ, как ожидается, предоставит банк ВТБ.

Наконец, резко увеличивает скупку на рынке Минфин. В ноябре на интервенции будет брошено 122,8 млрд рублей — рекордная за все время операций сумма. Казначейство может купить 2,1 млрд долларов, или 90% всего притока валюты по текущему счету (2,3 млрд долларов в октябре).

Свободной валюты в банковской системе при этом не осталось: запас в размере 13 млрд долларов, накопленный зимой, был полностью израсходован к концу лета. Чтобы выплатить долги в сентябре, банки были вынуждены распродавать еврооблигации из портфеля на 6,4 млрд долларов, отмечает Порывай.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс