SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sadnesscurer |Покупать дно? Покупать самые ненавидимые акции?

- 04 мая 2018, 13:06

- |

Много я слышал о покупке дна. Не рекомендуется повторять. Слышал также и то, что покупать надо самые ненавидимые и самые не рекомендуемые акции.

Например:

1. Большинство аналитиков (инвестдома и брокеры) рекомендует продавать или держать

2. Масса «странного» негатива в СМИ (секс-скандалы, увольнение персонала, судебные иски по надуманному поводу)

3. Неоправданно большой слив на отчете или новости (например, 10% падение на снижении дивдоходности с 2.1% до 1.9%)

4. Отсутствие роста на хороших новостях.

НО: у компании должен быть хоть какой-то фундамент, чтобы ЭТО стоило покупать. Фундаментом могут быть:

1. Стабильные или растущие дивиденды при низком уровне долга или при падающей ставке по кредитам компании

2. Уникальный бизнес, который в случае краха вытянет ближайшее государство (субсидии, госзаказы и т.п.)

3. Сверхталантливый менеджмент, имеющий опыт по вытаскиванию компаний из дыры

4. Покупка акций гендиректором или менеджерами («фундамент», но спекулятивный)

( Читать дальше )

Например:

1. Большинство аналитиков (инвестдома и брокеры) рекомендует продавать или держать

2. Масса «странного» негатива в СМИ (секс-скандалы, увольнение персонала, судебные иски по надуманному поводу)

3. Неоправданно большой слив на отчете или новости (например, 10% падение на снижении дивдоходности с 2.1% до 1.9%)

4. Отсутствие роста на хороших новостях.

НО: у компании должен быть хоть какой-то фундамент, чтобы ЭТО стоило покупать. Фундаментом могут быть:

1. Стабильные или растущие дивиденды при низком уровне долга или при падающей ставке по кредитам компании

2. Уникальный бизнес, который в случае краха вытянет ближайшее государство (субсидии, госзаказы и т.п.)

3. Сверхталантливый менеджмент, имеющий опыт по вытаскиванию компаний из дыры

4. Покупка акций гендиректором или менеджерами («фундамент», но спекулятивный)

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 27 )

Блог им. sadnesscurer |Чёрный понедельник - что дальше?

- 09 апреля 2018, 23:54

- |

Итог понедельника — потеря 6% от всего инвестиционного портфеля и 65% от суммы, заработанной за год на ИИС. Из этих 6% полтора (!) процента я потерял из-за неудачной спекуляции Сбером — надеялся на второй отскок от 220. Дурак был. Это Россия, надежды нет.

Враги не дремлют — у них есть российские акции, и они продолжат нас сливать, пока у них эти самые акции не закончатся. Что докупать на проливах? По каким критериям отбирать компании? Попробую вкратце сформулировать.

1. Не имеющие значимых дочерних предприятий в США и Европе.

2. Не работающие в отраслях, являющихся бенефициарами действий Трампа.

3. Имеющие минимум валютных долгов и при этом (желательно) валютную выручку.

4. Выплачивающие дивиденды выше рынка (меньше риск дальнейшей переоценки вниз).

5. Способные генерировать свободный денежный поток.

Явные НЕ рекомендуемые к покупке — ТМК (особенно ТМК), НЛМК, Роснефть (у НЛМК долг маленький, но дочек много), Аэрофлот (авиатопливо закупает за валюту, плюс лизинг).

Есть шанс — Сургут преф, Лукойл, Татнефть преф, Газпромнефть (следим за санкциями против Газпрома), ФосАгро/Акрон (если будет разворот цен на удобрения), Северсталь (тут есть риск санкций против дочек, следим внимательно) или ММК (риск санкций меньше, но и дивы меньше), ФСК, МТС (две дивидендные фишки без валютных долгов), Сбер (но тут есть риск получить второе дно в подарок или проморгать единственное, т.к. бумага засижена нерезидентами), Черкизово (ждем обвала на SPO), Энел Россия (следим за планами на капексы).

Под вопросом — Полюс (как на нем отразятся санкции? опасность техдефолта?), ЛСР/Детский Мир (девальвация рубля опять снизит желание населения покупать квартиры/рожать детей), РусАгро (ждем разворота цен на сырье).

Враги не дремлют — у них есть российские акции, и они продолжат нас сливать, пока у них эти самые акции не закончатся. Что докупать на проливах? По каким критериям отбирать компании? Попробую вкратце сформулировать.

1. Не имеющие значимых дочерних предприятий в США и Европе.

2. Не работающие в отраслях, являющихся бенефициарами действий Трампа.

3. Имеющие минимум валютных долгов и при этом (желательно) валютную выручку.

4. Выплачивающие дивиденды выше рынка (меньше риск дальнейшей переоценки вниз).

5. Способные генерировать свободный денежный поток.

Явные НЕ рекомендуемые к покупке — ТМК (особенно ТМК), НЛМК, Роснефть (у НЛМК долг маленький, но дочек много), Аэрофлот (авиатопливо закупает за валюту, плюс лизинг).

Есть шанс — Сургут преф, Лукойл, Татнефть преф, Газпромнефть (следим за санкциями против Газпрома), ФосАгро/Акрон (если будет разворот цен на удобрения), Северсталь (тут есть риск санкций против дочек, следим внимательно) или ММК (риск санкций меньше, но и дивы меньше), ФСК, МТС (две дивидендные фишки без валютных долгов), Сбер (но тут есть риск получить второе дно в подарок или проморгать единственное, т.к. бумага засижена нерезидентами), Черкизово (ждем обвала на SPO), Энел Россия (следим за планами на капексы).

Под вопросом — Полюс (как на нем отразятся санкции? опасность техдефолта?), ЛСР/Детский Мир (девальвация рубля опять снизит желание населения покупать квартиры/рожать детей), РусАгро (ждем разворота цен на сырье).

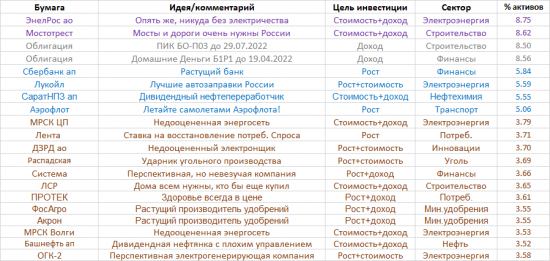

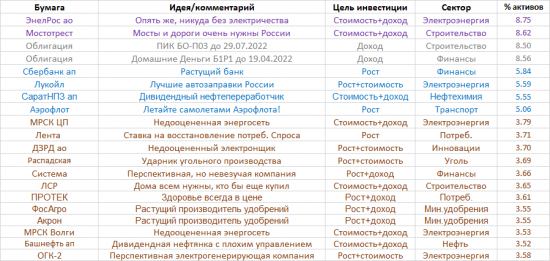

Блог им. sadnesscurer |Портфель в ожидании коррекции - январь 2018

- 23 января 2018, 15:25

- |

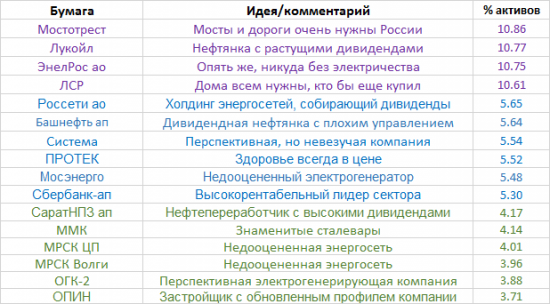

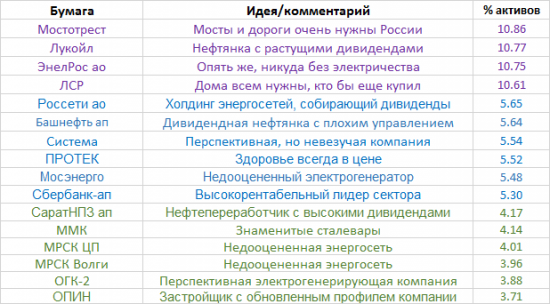

К сожалению, декабрьское обновление по портфелю я забыл выложить.

С декабря портфель (плечо 0.35 от суммы средств) вырос на 9.5%, при этом индекс ММВБ вырос на 9%. Слабый рост для такого плеча обусловлен наличием в 10% портфеля акций Магнита, купленных по 6400. На отскоке продать не успел. Новатэк, набранный с плечом, отрос на 3.5%, также хуже рынка. Хорошо сработала Лента (+15%), а вот ЛСР и набранный с плечом Детский Мир не оправдали ожиданий по поводу отчетности. Продал часть ОГК-2, купленную с плечом, зафиксировал 8% прибыли.

На данный момент 17% портфеля я вложил в облигации — 7% в ПИК БО-П03, и по 3.5% — в «мусорные» ГК Пионер, Левенгук и МаниМен (МаниМен хоть и МФО, но в отличие от Домашних денег, имеет рейтинг). Левенгук — небольшая, но стабильная компания со своей рыночной нишей в России.

Слишком рано зафиксировал часть ФСК по 0.165 (до стремительного взлета), Акрон по 3900.

Долю активов выбирал из соображений максимальной недооценки компании и/или возможных перспектив.

При развитии коррекционного сценария буду потихоньку продавать облигации и скупать упавшие акции.

Оценочная доходность дивидендами и купонами — 6.6% после вычета налогов.

С декабря портфель (плечо 0.35 от суммы средств) вырос на 9.5%, при этом индекс ММВБ вырос на 9%. Слабый рост для такого плеча обусловлен наличием в 10% портфеля акций Магнита, купленных по 6400. На отскоке продать не успел. Новатэк, набранный с плечом, отрос на 3.5%, также хуже рынка. Хорошо сработала Лента (+15%), а вот ЛСР и набранный с плечом Детский Мир не оправдали ожиданий по поводу отчетности. Продал часть ОГК-2, купленную с плечом, зафиксировал 8% прибыли.

На данный момент 17% портфеля я вложил в облигации — 7% в ПИК БО-П03, и по 3.5% — в «мусорные» ГК Пионер, Левенгук и МаниМен (МаниМен хоть и МФО, но в отличие от Домашних денег, имеет рейтинг). Левенгук — небольшая, но стабильная компания со своей рыночной нишей в России.

Слишком рано зафиксировал часть ФСК по 0.165 (до стремительного взлета), Акрон по 3900.

Долю активов выбирал из соображений максимальной недооценки компании и/или возможных перспектив.

При развитии коррекционного сценария буду потихоньку продавать облигации и скупать упавшие акции.

Оценочная доходность дивидендами и купонами — 6.6% после вычета налогов.

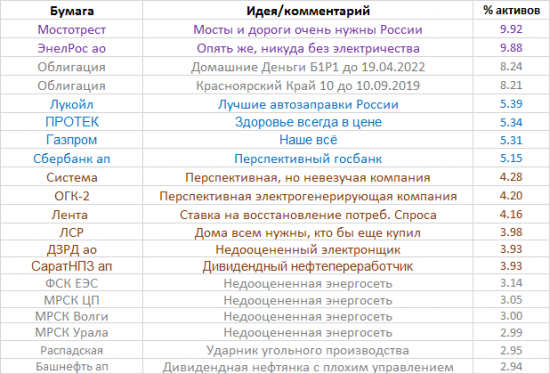

Блог им. sadnesscurer |Портфель ошибок

- 21 ноября 2017, 16:30

- |

UPD: Облигации Домашних Денег ввиду болльших проблем в компании заменены на ОФЗ-26209!

Очередное нерегулярное обновление по портфелю. Потерялась корреляция с индексом ММВБ, после дня ударного роста. На данный момент портфель просел на 1% от своего исторического максимума, и болтается в боковике плюс-минус 0.3%.

Сократил долю Энела и Мостотреста, заменил Газпром на Аэрофлот (возможно, зря), увеличил долю Саратовского НПЗ (взамен сокращенных Энела и Мостотреста).

МРСК Урала и НКХП заменил пока на ФосАгро и Акрон, считаю замену успешной.

Что порадовало с тех пор:

ФосАгро и Акрон неплохо выросли на росте бакса, хорошо отросли Сбер и Лукойл, в Газпроме собрать движение не успел.

Что больше всего огорчило:

ДЗРД — не успел зафиксировать по 2500,

Распадская — конкретно просела с максимумов, несмотря на хороший фундамент. Из-за этого упустил движуху сегодня в Мечеле.

( Читать дальше )

Очередное нерегулярное обновление по портфелю. Потерялась корреляция с индексом ММВБ, после дня ударного роста. На данный момент портфель просел на 1% от своего исторического максимума, и болтается в боковике плюс-минус 0.3%.

Сократил долю Энела и Мостотреста, заменил Газпром на Аэрофлот (возможно, зря), увеличил долю Саратовского НПЗ (взамен сокращенных Энела и Мостотреста).

МРСК Урала и НКХП заменил пока на ФосАгро и Акрон, считаю замену успешной.

Что порадовало с тех пор:

ФосАгро и Акрон неплохо выросли на росте бакса, хорошо отросли Сбер и Лукойл, в Газпроме собрать движение не успел.

Что больше всего огорчило:

ДЗРД — не успел зафиксировать по 2500,

Распадская — конкретно просела с максимумов, несмотря на хороший фундамент. Из-за этого упустил движуху сегодня в Мечеле.

( Читать дальше )

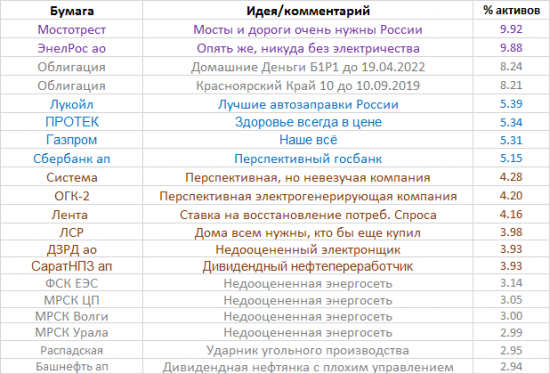

Блог им. sadnesscurer |Мой портфель на октябрь-ноябрь 2017.

- 30 октября 2017, 14:43

- |

Перебалансировал портфель в очередной раз.

Причины:

1. Риск слива фондового рынка иностранцами (которые, по сути, большинство цен и определяют)

2. Нейтральный отчет ЛСР, до следующего квартала там особо нечего ловить

3. Заявления главы Россетей, обвалившие энергетику

4. Разбалансированность всего портфеля (не только ИИС), малая доля облигаций. В случае пролива фонды можно будет продать часть облигаций и купить акций. Держу две облигации — рисковую и малорисковую, обе с длительностью купона в 3 месяца. Суммы одной купонной выплаты вполне хватает на 1 лот большинства моих акций.

Добавил Распадскую — фундаментально дешева, есть шанс взлета на объявлении дивидендов. Буду держать, пока цена на уголь не развернется (вероятно, до конца этого года).

Добавил Ленту — слабая ставка на разворот потребительского спроса.

Добавил Газпром и ФСК — тут есть шанс на среднеиндексный дивиденд плюс фундаментальная недооценка.

( Читать дальше )

Причины:

1. Риск слива фондового рынка иностранцами (которые, по сути, большинство цен и определяют)

2. Нейтральный отчет ЛСР, до следующего квартала там особо нечего ловить

3. Заявления главы Россетей, обвалившие энергетику

4. Разбалансированность всего портфеля (не только ИИС), малая доля облигаций. В случае пролива фонды можно будет продать часть облигаций и купить акций. Держу две облигации — рисковую и малорисковую, обе с длительностью купона в 3 месяца. Суммы одной купонной выплаты вполне хватает на 1 лот большинства моих акций.

Добавил Распадскую — фундаментально дешева, есть шанс взлета на объявлении дивидендов. Буду держать, пока цена на уголь не развернется (вероятно, до конца этого года).

Добавил Ленту — слабая ставка на разворот потребительского спроса.

Добавил Газпром и ФСК — тут есть шанс на среднеиндексный дивиденд плюс фундаментальная недооценка.

( Читать дальше )

Блог им. sadnesscurer |Ростелеком, Химпром, Сбербанк: пересмотр взглядов

- 02 октября 2017, 14:21

- |

Ранее ( http://smart-lab.ru/blog/414235.php ) я писал об акциях, которые не стал бы добавлять в свой портфель. Сейчас ситуация изменилась, пересмотрел свои взгляды.

Сбербанк: кукл силен, но и фундамент у компании хороший. Иностранцы идут в Россию — Сбер растет, бегут из России — Сбер падает, всё просто. Сильный драйвер — возможное увеличение нормы ЧП на дивиденды при достаточности капитала. Минус — компания едва ли обгонит индекс, потому что котировка Сбера, по факту, и определяет ММВБ. Дивдоходность обычки, опять же, средняя по индексу.

Химпром ап: долг высокий, но соотношение долг/EBITDA при рентабельности компании в 25% на самом деле приемлемое. Компания платит промежуточные дивиденды, обычкой владеют две связанные между собой группы и дивиденд по префам всегда не ниже, чем на обычку. Хороший дивитикер, но едва ли что-то большее.

Ростелеком: дивы платятся от денежного потока, рентабельность компании невысока. Дененжный поток может увеличиться из-за продажи недвижимости и госзаказа на проводную связь в госучреждениях.

Сбербанк: кукл силен, но и фундамент у компании хороший. Иностранцы идут в Россию — Сбер растет, бегут из России — Сбер падает, всё просто. Сильный драйвер — возможное увеличение нормы ЧП на дивиденды при достаточности капитала. Минус — компания едва ли обгонит индекс, потому что котировка Сбера, по факту, и определяет ММВБ. Дивдоходность обычки, опять же, средняя по индексу.

Химпром ап: долг высокий, но соотношение долг/EBITDA при рентабельности компании в 25% на самом деле приемлемое. Компания платит промежуточные дивиденды, обычкой владеют две связанные между собой группы и дивиденд по префам всегда не ниже, чем на обычку. Хороший дивитикер, но едва ли что-то большее.

Ростелеком: дивы платятся от денежного потока, рентабельность компании невысока. Дененжный поток может увеличиться из-за продажи недвижимости и госзаказа на проводную связь в госучреждениях.

Блог им. sadnesscurer |Фундаментальный анализ: вопрос об операционных показателях российских публичных компаний.

- 21 сентября 2017, 13:26

- |

Добрый день! Вопрос к фундаментальным аналитикам и долгосрочникам. Какие из российских компаний с ММВБ последние 3 года (с 2014 г.) демонстрировали улучшение операционных показателей и при этом не прослеживается тенденция к сокращению?

Пока на ум приходят только Сбербанк, ФосАгро и отчасти Аэрофлот.

Пока на ум приходят только Сбербанк, ФосАгро и отчасти Аэрофлот.

Блог им. sadnesscurer |"Почти неожиданная" ребалансировка портфеля: добавляем шлак

- 13 сентября 2017, 17:02

- |

Казалось бы, свой портфель я выкладывал еще неделю назад, планируя подержать пару месяцев. Однако, текущая рыночная ситуация заставила поменять приоритеты.

Итак, изменения:

1. МТС и ММК поднялись за неделю на 8%, дальнейший потенциал вижу не более 5%, что неинтересно.

2. Лукойл вырвался из боковика, решил добавить.

3. Префы Сбербанка сократили разрыв с обычкой до локального минимума, переложился в обычку. Пока спекулянты тарят Газпром на закрытие дивгэпа, Сбер сбрасывает перекупленность.

4. Детский Мир закрыл с доходностью 3%, ловить там пока нечего. Не лучше рынка уж точно.

5. НКХП сократил пока, тут на плавный рост непохоже, будет скакать на отчетах.

Добавил:

1. Иркут после теста 15 рублей и стремительного слива до 13.5

2. МРСК Урала и ТГК-2 понемногу. Случаи разные, интерес скупщиков может проснуться в любой момент.

3. ДЗРД обычка. По мультипликаторам очень дешевая, рентабельность высокая, нет единого крупного акционера. Плюс где-то засел покупатель.

( Читать дальше )

Итак, изменения:

1. МТС и ММК поднялись за неделю на 8%, дальнейший потенциал вижу не более 5%, что неинтересно.

2. Лукойл вырвался из боковика, решил добавить.

3. Префы Сбербанка сократили разрыв с обычкой до локального минимума, переложился в обычку. Пока спекулянты тарят Газпром на закрытие дивгэпа, Сбер сбрасывает перекупленность.

4. Детский Мир закрыл с доходностью 3%, ловить там пока нечего. Не лучше рынка уж точно.

5. НКХП сократил пока, тут на плавный рост непохоже, будет скакать на отчетах.

Добавил:

1. Иркут после теста 15 рублей и стремительного слива до 13.5

2. МРСК Урала и ТГК-2 понемногу. Случаи разные, интерес скупщиков может проснуться в любой момент.

3. ДЗРД обычка. По мультипликаторам очень дешевая, рентабельность высокая, нет единого крупного акционера. Плюс где-то засел покупатель.

( Читать дальше )

Блог им. sadnesscurer |Портфель на сентябрь-октябрь: неуверенная ставка на укрепление рубля и большие урожаи

- 06 сентября 2017, 15:21

- |

Осень началась падением американского портфеля, укреплением рубля и отчетами-слухами о небывалых урожаях зерна.

Последние две недели даже при растущем ММВБ портфель болтается в боковике, в том числе и из-за неудачных спекуляций.

Соответственно, портфель приходится пересматривать следующим образом:

Продал:

Наличные USD, которые лежали в спекулятивном портфеле. Заменил на облигации РЖД БО-03 и ОФЗ, потому что это одни из немногих, которые брокеры берут под обеспечение.

Половину МРСК ЦП и Волги, тут до отчета либо боковик, либо станут защитными бумагами на большом сливе.

Лукойл — голубая фишка, в боковике. Его сольют одним из первых, потому что пиндосы обожают сливать российский рынок в 2017 году. Закрыл в безубыток.

Саратовский НПЗ — начал ремонт, поэтому есть шанс, что дивы на префы будут явно не 2000. Пока сдал, докуплю ближе к отчетам.

ОПИН — без комментариев. После объединения с Инградом балансовая стоимость компании уменьшилась в 4 (!) раза, так что P/BV теперь составляет 8(!). И ЭТО еще растет при убыточном отчете!

( Читать дальше )

Последние две недели даже при растущем ММВБ портфель болтается в боковике, в том числе и из-за неудачных спекуляций.

Соответственно, портфель приходится пересматривать следующим образом:

Продал:

Наличные USD, которые лежали в спекулятивном портфеле. Заменил на облигации РЖД БО-03 и ОФЗ, потому что это одни из немногих, которые брокеры берут под обеспечение.

Половину МРСК ЦП и Волги, тут до отчета либо боковик, либо станут защитными бумагами на большом сливе.

Лукойл — голубая фишка, в боковике. Его сольют одним из первых, потому что пиндосы обожают сливать российский рынок в 2017 году. Закрыл в безубыток.

Саратовский НПЗ — начал ремонт, поэтому есть шанс, что дивы на префы будут явно не 2000. Пока сдал, докуплю ближе к отчетам.

ОПИН — без комментариев. После объединения с Инградом балансовая стоимость компании уменьшилась в 4 (!) раза, так что P/BV теперь составляет 8(!). И ЭТО еще растет при убыточном отчете!

( Читать дальше )

Блог им. sadnesscurer |Портфель акций на конец августа

- 30 августа 2017, 17:00

- |

Прошло три недели с момента последнего обзора моего портфеля. За прошедшую неделю портфель потерял в цене 2 процента на фоне роста индекса ММВБ, что лично меня очень огорчает.

Из облигационно-спекулятивного портфеля сегодня очень вовремя продал облигации Открытия.

Основные виновники падения за прошедшую неделю: Мостотрест, ЛСР, Система, МРСК, Саратовский НПЗ ап.

Продал: ФСК (глухой боковик), Мечел ап, ФосАгро.

Купил: Россети обычку (где и застрял с лосем, поздно взял), ОПИН (честно — не имею ни малейшего понятия, что там происходит и откуда такой рост. Инсайдеры готовятся к смене стратегии в компании?)

ГМК НорНикель перевел в спекулятивный портфель, очень техничная бумага даже для новичков, плюс есть неплохой фундамент (сырье).

Мостотрест, Лукойл, Энел Россия, ЛСР — пока что мои фавориты, хотя ЛСР настораживает.

Докупил префы Башнефти, Протек, МРСК ЦП и Волги. Половину Системы продал, докуплю на след.неделе после ребалансировки MSCI, откуда акция наверняка вылетит.

Иностранных акций у меня всего на 10% портфеля, львиную долю составляют Korea Electric Power, Veon, Gilead Sciences.

Из облигационно-спекулятивного портфеля сегодня очень вовремя продал облигации Открытия.

Основные виновники падения за прошедшую неделю: Мостотрест, ЛСР, Система, МРСК, Саратовский НПЗ ап.

Продал: ФСК (глухой боковик), Мечел ап, ФосАгро.

Купил: Россети обычку (где и застрял с лосем, поздно взял), ОПИН (честно — не имею ни малейшего понятия, что там происходит и откуда такой рост. Инсайдеры готовятся к смене стратегии в компании?)

ГМК НорНикель перевел в спекулятивный портфель, очень техничная бумага даже для новичков, плюс есть неплохой фундамент (сырье).

Мостотрест, Лукойл, Энел Россия, ЛСР — пока что мои фавориты, хотя ЛСР настораживает.

Докупил префы Башнефти, Протек, МРСК ЦП и Волги. Половину Системы продал, докуплю на след.неделе после ребалансировки MSCI, откуда акция наверняка вылетит.

Иностранных акций у меня всего на 10% портфеля, львиную долю составляют Korea Electric Power, Veon, Gilead Sciences.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс